High Quality e Preço

Qualidade histórica justifica qualquer preço?

Em momentos de recuperação econômica, índice Bovespa em crescimento, euforia baseada em projeções de mudanças governamentais, é inevitável surgir o assunto:

Preço importa ou não importa?

O índice mostrou força nos últimos meses do ano, amparado por uma agenda econômica que prevê mudanças nas políticas monetária e fiscal, o que iria ajudar a fomentar o crescimento do país, que está saindo de uma recessão. E com isso muitos ativos atingiram topos históricos, sustentados mais pelas expectativas, do que pelos resultados apresentados nos últimos trimestres.

É importante deixar claro que, em inícios de novos ciclos econômicos, principalmente quando a economia sai de uma crise, não podemos usar como base comparativa os preços dos ativos no auge do caos, quando não havia crescimento, as políticas monetárias não respaldavam a necessidade do país naquele momento, e obviamente os resultados de alguns ativos pioravam devido ao menor consumo e aos ciclos das que estão expostas a commodities.

Vejamos dois exemplos distintos de comportamento de preço e resultados na última crise – VALE3 e ABEV3:

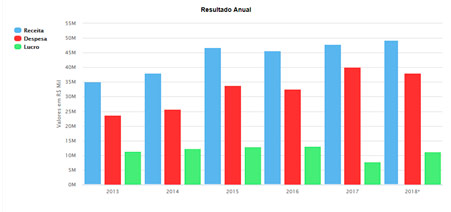

A Vale fez investimentos que não produziram resultado esperado, aliado a esses investimentos duvidosos tivemos abaixa dos preços da commodity, e como resultado:

Fonte: ADVFN

A empresa reduziu muito o valor de mercado em 2015/2016, pela dívida crescente e pelas falhas da gestão em não conseguir mostrar ao mercado que era possível reverter, então não era somente uma questão de múltiplos, mas também de falta de confiança. Muito investimento e pouco retorno.

Então ela resolveu mudar, desinvestir e reestruturar processos, agregar maior valor ao produto e aumentara produtividade.

A dívida diminuiu, hoje a bruta é 0,41x o patrimônio, com um ROIC de 15%, faturamento aumentando e uma eficiente gestão de custos.

A cotação recuperou, isso significa que ela está no topo?

Isso deve ser respondido analisando a relação entre:

- Preço da commodity

- Situação financeira da empresa (receita, custo, dívida e lucro)

- Projeção de consumo do produto que ela fabrica.

O barato ou caro em cotação está sempre relacionado a situação atual da empresa somadas as projeções do mercado consumidor. Em 2017 ela foi o terceiro ativo mais negociado na bolsa, atrás da PETR4 e ITUB4, movimentando R$ 352,9 milhões diários (médio).

Obviamente que, com dívidas, faturamento em queda e prejuízo (R$ 44 bilhões em 2015), ela não valeria R$50,xx de hoje, ou os R$ 60,xx de 2008, quando houve lucro recorde de R$ 21,3 bilhões, superado em 2011 quando o lucro líquido foi de R$ 37 bilhões e a cotação estava na casa dos R$ 40,xx.

Todos esses fatores e a alta exposição aos ciclos de commodities não a classificam para o hall da fama de empresas High Quality.

Ao contrário da Ambev, ABEV3, que nos últimos dois anos – 2016 e 2017 – ficou com a medalha de ouro na disputa pela melhor reputação corporativa entre empresas da Bovespa, na pesquisa realizada pela Reputation Dividend e divulgada pela revista Exame.

Acompanhe:

Em 2016 a cotação do ativo estava em R$ 16,59.

Hoje dia 11 de dezembro de 2018, está em R$ 16, 05.

Observe os resultados ao longo dos últimos anos:

Fonte: ADVFN

Apesar dos resultados menores em 2017, custo maior e lucro menor, a receita manteve regularidade, mesmo com a concorrência tomando parte do mercado.

E um ativo sem alavancagem é sempre bem visto pelo mercado, afinal ela possui Dívida Bruta/Patrimônio de 0,08x. Acompanhe:

Hoje ela apresenta um P/L de 23, e um DY de 3,4% e um ROIC de 21,8%.

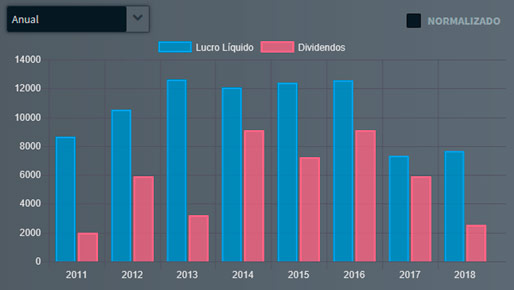

Abaixo a relação entre os dividendos e o lucro líquido:

Fonte: Pense Rico – 2018 apenas os 9 primeiros meses.

Em 2016, a Ambev levou ouro na categoria empresas com as melhores reputações na bolsa, esse ranking atribuí um valor a reputação, que seria uma medida de confiança e dos retornos financeiros projetados. No caso da ABEV em 2016, o prêmio de reputação foi equivalente a 43% do seu valor de mercado, com um valor de reputação estimado em US$ 35,6 bilhões.

Em 2017 foram 45,4% e US$ 47,88 bilhões de valor ao acionista, esses valores calculados a partir de um valor de mercado em dólares de US$ 105,587 bilhões.

Observe que o crescimento da receita nos últimos anos não é significativo, algo entre 2,5 e 3%, isso porque é um negócio maduro, que domina o mercado e não consegue mais fazer aquisições significativas para o resultado, porém, quem tem o ativo em carteiro a algum tempo viu seu preço ajustado diminuir e a rentabilidade aumentar.

Isso significa que será assim eternamente?

High Quality é uma medida que usa histórico, confiar cegamente que o que já ocorreu irá se repetir exatamente da mesma maneira é muito perigoso.

Empresas em períodos de crescimento e de maturidade exibem múltiplos diferentes, e exigem um olhar que compreenda as estratégias que virão a partir daquele momento.

Cenários diferentes exigem análises que os contemplem, por isso as variáveis devem ser analisadas juntas, e no caso da AmBev deve-se levar em consideração a alavancagem da Inbev e sua já divulgada intenção de reduzir pela metade, a concorrência mais forte e os custos.

Nessa mesma lista de 2017 estão:

Raia Drogasil – RADL3 com 38,4% e reputação de US$ 3,7 bilhões

B3 com 38,10% e valor de US$5,27 bilhões

Ultrapar – UGPA3 com 38,10% e US$ 5,187 bilhões – que viu sua cotação retrair 50% nesse ano, para mais sobre ela acesse – Ultrapar- Multi Negócio

Lojas Renner – LREN3 com 37,20%e US$ 3,029 bilhões ( lembrando que o ativo é pulverizado, não possui controlador , para mais sobre ela acesse Lojas Renner – Encantamento eSuperação)

WEG – WEGE3 com 36,8% e US$4,127 bilhões.

Concluindo

Então cuidado quando sugerirem para você que determinadas empresas nunca estão caras porque são Premium, acima da média e valem qualquer preço, ou que certas empresas são terríveis e não valem centavos.

Associar o preço ao retorno é fundamental, mas não apenas levando em consideração o histórico, e sim aliando a ele as projeções futuras, o cenário atual ao qual o negócio, que o ativo faz parte está exposto.

Renda variável não é uma corrida de 100 metros, onde precisamos comprar tudo hoje, ou no dia marcado para o aporte, e sim uma caminhada que exige foco e paciência, observar a paisagem nessa caminhada muitas vezes nos faz perceber que existem mais possibilidades Xdo que apenas aquilo que está diante do meu nariz.

Empresas são negócios, alguns estão ótimos hoje e estarão melhores amanhã, outros eram excelentes ontem e hoje não existem mais, pense sempre nisso antes de acreditar em qualquer promessa eterna.

Informação é dinheiro.

Quer dar o o próximo passo nos seus Investimentos? Torne-se membro Gold, clique aqui para conhecer nossos planos.

Até a próxima semana.

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598