Análise ITUB

Introdução

O Itaú possui as carteiras comercial, de investimento de crédito imobiliário, de crédito, financiamento e investimento, de arrendamento mercantil e de operações de câmbio. Ele está presente em 18 países e fornece uma vasta seleção de produtos e serviços financeiros a clientes pessoas físicas e jurídicas, no Brasil e no exterior, sendo esses clientes relacionados ou não ao Brasil, por meio de suas agências, subsidiárias e afiliadas internacionais.

O ITAÚ UNIBANCO HOLDING é uma holding financeira controlada pela Itaú Unibanco Participações S.A., uma empresa de participações que detém 51,71% de suas ações ordinárias e que é controlada conjuntamente pela Itaúsa Investimentos Itaú S.A., uma empresa de participações controlada pelos membros da família Egydio de Souza Aranha, e pela Companhia E. Johnston de Participações, uma empresa de participações controlada pela família Moreira Salles. A Itaúsa também detém diretamente 39,21% dasações ordinárias do Itaú.

Fonte: Yahoo Finance

[epico_capture_sc id=”2764″]

Resumo

Com a redução da taxa Selic, as pessoas modificaram a forma de investir, saindo da renda fixa e indo para mercados com maior risco, impactando diretamente nos principais produtos, como poupança e CDBs, trazendo um resultado pior para esses produtos. Além disso, há uma crescente competição no setor bancário que trazdesafios para o Itaú, uma vez que esses fatores podem contribuir para uma redução de margens e receitas.

Com uma maior oferta de empresas, os clientes ficam cada vez mais exigentes, buscando sempre por melhores produtos e serviços por um custo cada vez menor. É o principal desafio do Itaú, conseguir se modernizar para continuar satisfazendo seus clientes cada vez mais exigentes. E esse esforço é traduzido também pela campanha ‘Posso te ajudar?’, na qual executivos das áreas administrativas vivenciam durante um expediente a rotina dos colaboradores da linha de frente, para conseguir identificar oportunidades de melhorias e manter o que está dando certo.

Ao mesmo tempo, com a diminuição da Selic, o consumo aumenta, fazendo com que ocorra um crescimento da demanda por crédito, de pessoas físicas e pequenas e médias empresas, impactando positivamente nos resultados do Itaú.

A área de adquirência, com a maquininha da rede, e os ganhos através do cheque especial também surfam nessa onda, aproveitando esse embalo para injetar receita nas suas contas.

Em 27 de dezembro de 2019, o Itaú, por meio de sua controlada Itaú Unibanco S.A., aumentou a sua participação acionária no Pravaler S.A., adquirindo 43,07% do capital social total (correspondente a 75,71% das ações preferenciais e 28,65% das ações ordinárias) pelo montante de R$ 330,9 milhões. O PRAVALER é gestor do maior programa de crédito universitário privado no Brasil, e continuará atuando de forma independente ao ITAÚ UNIBANCO HOLDING.

O Itaú obteve um crescimento de seus ativos de 5,4% em relação ao mesmo período do ano anterior, saindo de R$ 1.552 bilhões para R$ 1.637 bilhões, sendo uma das contas mais impactantes o aumento das operações de crédito e arrendamento mercantil financeiro, que saiu de 536 bilhões pra 585 bilhões, resultando 9,27% de crescimento.

Mesmo com um crescimento do PIB abaixo do esperado, o lucro líquido recorrente alcançou R$ 7,3 bilhões no quarto trimestre de 2019, com crescimento trimestral de 1,9%. O retorno recorrente sobre o patrimônio líquido foi de 23,7%. Quem para o Itaú?

Fonte: Itaú

Principais resultados

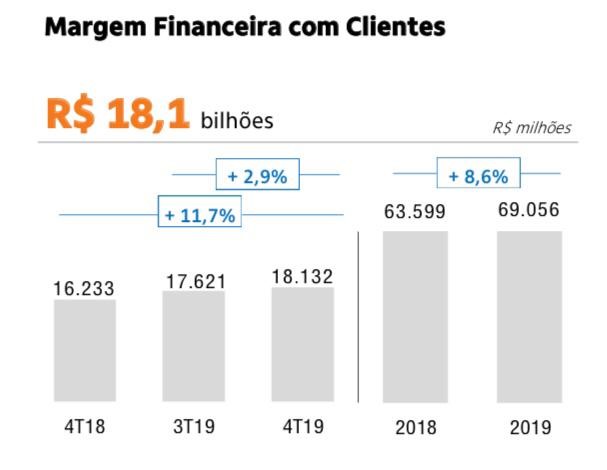

Margem financeira com clientes

Fonte: Itaú

O crescimento de 2,9% no trimestre ocorreu em função da contínua mudança do mix de produtos e do aumento das carteiras de crédito de pessoas físicas e de micro, pequenas e médias empresas no Brasil. Os impactos negativos da redução de juros na margem de passivos e dos menores spreads de crédito compensaram parcialmente esses efeitos.As carteiras de crédito para pessoas físicas e de micro, pequenas e médias empresas no Brasil também apresentaram aumento em 2019. Esse aumento foi parcialmente compensado por spreads menores em produtos de crédito e pelo impacto da queda da taxa de juros no capital de giro próprio e na margem de passivos. Essa combinação resultou em uma margem com clientes 8,6% maior no período.

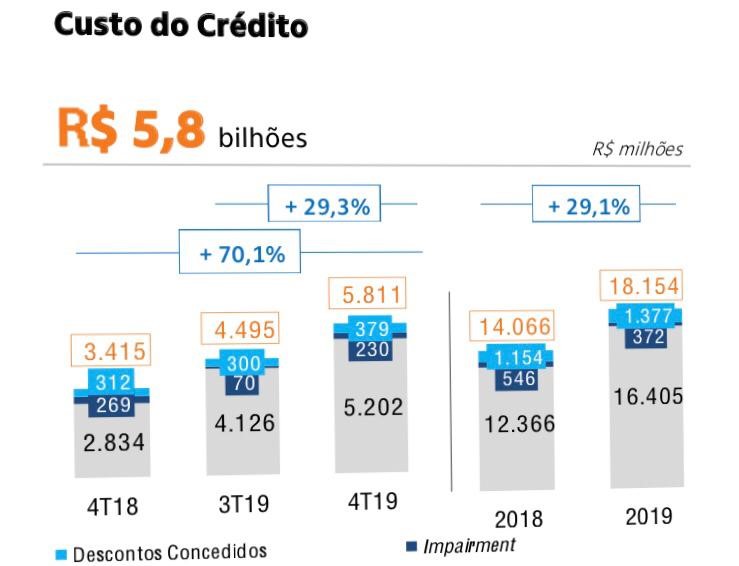

Custo de crédito

Fonte: Itaú

No trimestre, o aumento das despesas de provisão na operação na América Latina foi o maior responsável pelo aumento de 29,3% no custo do crédito no período. Em 2019, o maior provisionamento nas operações na América Latina e a aceleração do crédito nas carteiras de pessoas físicas e de micro, pequenas e médias empresas foram responsáveis pelo crescimento de 29,1% no custo do crédito.

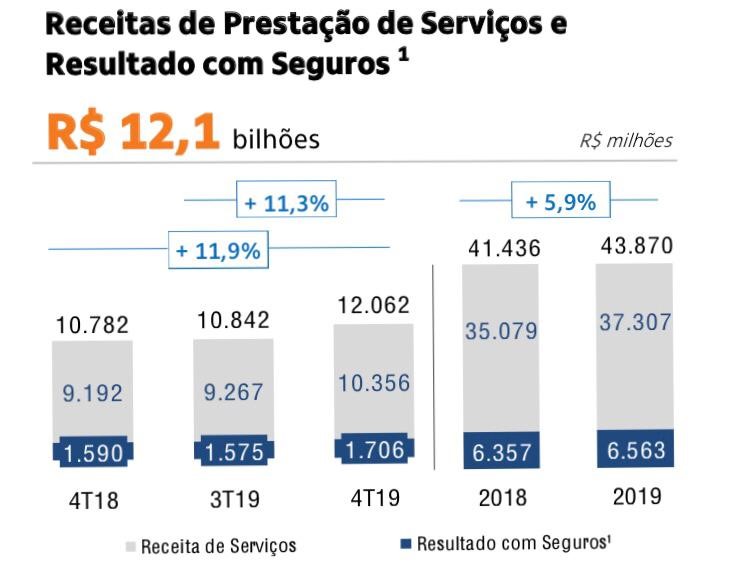

Receitas de Prestação de Serviços e Resultado com Seguros

Fonte: Itaú

As maiores receitas com administração de fundos, investment banking, corretagem e emissão de cartões resultaram no crescimento de 11,3% no trimestre. O crescimento de 5,9% em 2019 foi resultado dos crescimentos das receitas com investment banking e corretagem, como resultado da maior atividade no mercado de capitais; com administração de fundos devido ao aumento do saldo dos ativos sob administração e taxa de performance; e com as operações de emissão de cartões de crédito. Esses efeitos foram parcialmente compensados pela menor receita na operação de adquirência.

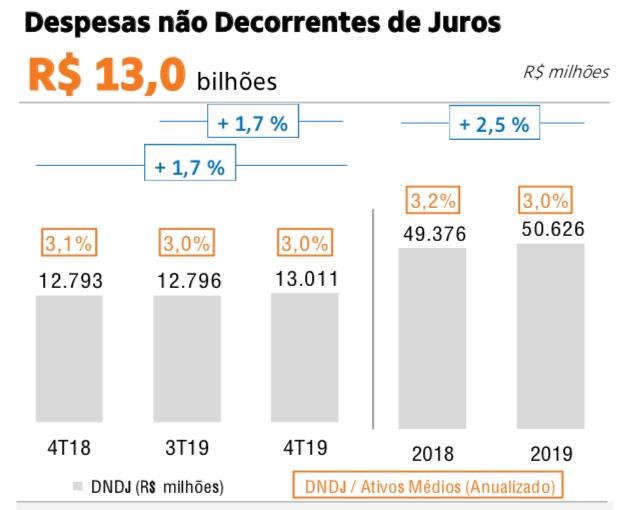

Despesas não Decorrentes de Juros

Fonte: Itaú

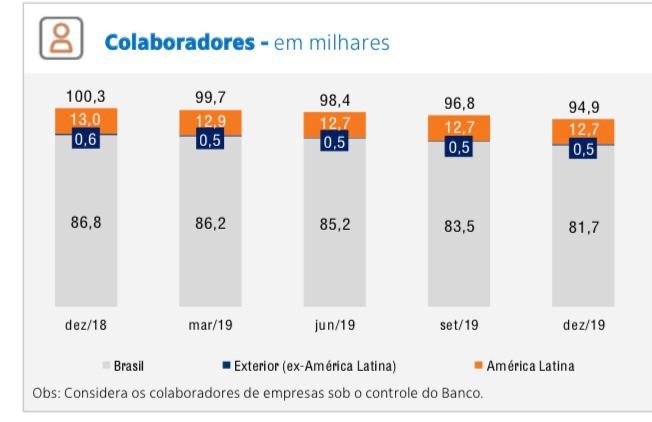

O aumento de 1,7% no trimestre decorreu de maiores despesas com desligamentos e processos trabalhistas, despesas administrativas que são sazonalmente maiores no último trimestre do ano e despesas na América Latina. Em 2019, o aumento das despesas não decorrentes de juros foi de 2,5%, mesmo com a inflação (IPCA) acumulada de 4,3% no período e o impacto do acordo coletivo de trabalho, o que demonstra um bom resultado, levando em consideração que o banco precisa reduzir seus custos para competir com as fintechs.

Fonte: Itaú

Fonte: Itaú

PROJEÇÕES PARA 2020

Fonte: Itaú

A projeção para 2020 prevê que as carteiras de crédito tenham um crescimento parecido, se mantendo alinhado e constante com o crescimento de 2019. Vale ressaltar que houve aumento de crédito tanto para grandes empresas quanto para pequenas e médias empresas e pessoas físicas.

Com a redução da Selic, obviamente a margem financeira não terá o mesmo crescimento de outrora e está com projeções bem realistas.

As despesas não decorrentes de juros estão em linha com o que foi dito anteriormente – essas despesas precisam crescer pouco ou reduzir, para que as fintechs não consigam ganhar escala. A tecnologia terá papel importantíssimo nessa área.

TECNOLOGIA

O Itaú aumentou os investimentos em tecnologia em 18,46% em relação a 2018, o que sinaliza uma maior movimentação em relação à inovação.

Fonte: Itaú

As soluções encontradas foram:

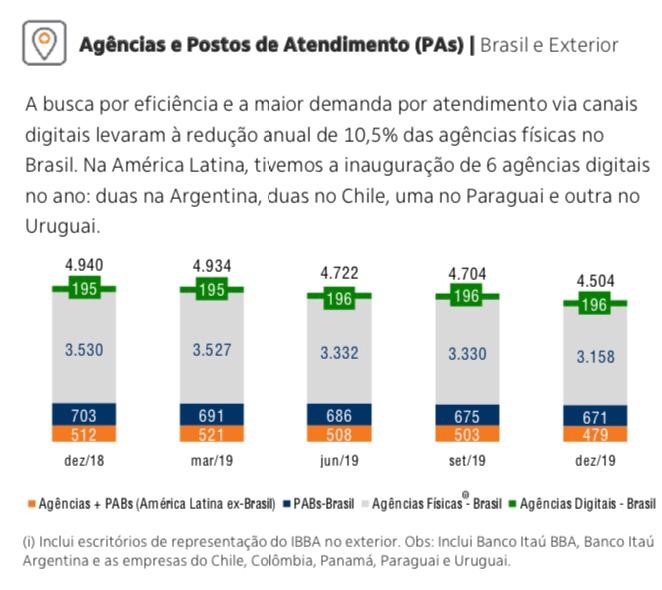

-Transformações de algumas agências físicas, em que foiimplementado o autoatendimento, acesso ao Wi-Fi, depósitos sem envelopes e remoção das portas giratórias;

-Todos os cartões de crédito e débito do Itaú podem ser utilizados nas carteiras digitais Apple Pay, Google Pay, Samsung Pay e PayPal;

-As transferências de recursos podem ser realizadas 100% de maneira digital, em qualquer dia e horário da semana;

-Podem ser realizadas compras de dólar e euro pelo aplicativo do Itaú, sem tarifa e 24 horas por dia;

– Lançamento do Itaú Click com anuidade gratuita para clientes com consumo de pelo menos R$ 100 em compras por fatura;

-Desenvolvimento do ITI,plataforma que possibilita o recebimento de vendas na mesma hora, sem custo de antecipação e com taxa de 1%. Os pagamentos podem ser feitos pelo próprio celular, por QR Codes impressos em pontos de venda ou pelas maquininhas da Rede. Os usuários também podem transferir dinheiro entre si, utilizando o saldo no aplicativo ou qualquer cartão de crédito cadastrado. O ITI está disponível para os usuários de iOS e Android e não é necessário ser correntista;

Fonte: Itaú

-Taxa de custódia de renda variável, incluindo a de fundos imobiliários, foi zerada. Além de uma redução nas taxas de administração;

-Antecipação em dois dias, com custo zero, das vendas por cartão de crédito à vista com a maquininha da Rede para clientes com até R$ 30 milhões de faturamento anual.

DIVIDENDOS

Foi divulgado ontem também o pagamento de R$ 0,4832 de dividendos por ação e R$ 0,444975 de juros sobre o capital próprio, já líquido de imposto de renda. Esses proventos serão pagos no dia 06/03/2019 e a data ex será dia 20/02/2019.

Com isso, os acionistas receberão R$ 1,9720 de proventos por ação em relação ao ano de 2019 e esse valor se equivale a 66,2% do lucro líquido consolidado do exercício de 2019.

No preço de R$ 35 por ação, esse valor de dividendos representou um yield de 5,63%, maior inclusive que a Selic atual, o que demonstra um bom resultado para o período e boas perspectivas, nesses preços, para o futuro.

CONCLUSÃO

No início dessa semana, fiz um post aqui no dica de hoje (clique aqui, se você não leu), perguntando ao leitor qual seria sua posição em relação ao Itaú. Hoje, com os resultados em mãos, fica muito claro que a pior opção das três possíveis é você ficar vendido.

Mesmo com as fintechs, com os custos cada vez mais baixos de serviços (muitos desses zerados), com um maior número de concorrentes e com os bons resultados dos outros grandes bancos, vide Santander e Bradesco, o Itaú conseguiu superar e mostrar porque é o maior conglomerado financeiro do Brasil.

Com projeções desafiadoras e positivas, o Itaú está confiando que 2020 será um ano de maior crescimento do Brasil, com aumento de empregos, consumo e investimentos, o que levaria seu resultado a um patamar ainda mais elevado, já que teve esse crescimento todo em um ano em que a economia do país andou a passos lentos.

Claro que ainda é cedo pra falar se o Itaú conseguirá manter ou elevar suas margens e atingir o crescimento esperado pra 2020, mas esses resultados demonstraram a pulverização das fontes de receitas e que uma queda em determinada área acaba por influenciar um aumento em outra.

Os riscos ainda estão presentes, principalmente ao falarmos das tecnologias. Mesmo com um aumento dos investimentos nessa área, é pra se observar como será o real impacto disso na prática e como o Itaú conseguirá se manter com essa realidade.

Diante da crença que o Itaú não conseguirá manter essa margens e esse crescimento, os preços de suas ações hoje, no dia seguinte à publicação do resultado, crescem de forma tímida e o mercado ainda observa com desconfiança o futuro do banco.

Com esse resultado e com o pagamento de dividendos recorrentes, eu consigo responder minha pergunta de segunda-feira: eu compraria ITUB4 até o preço alvo de R$38,50, o que significaria um preço/lucro de 13,4x na média do indicador nos últimos 3 anos, possibilitando uma boa margem de segurança e um bom retorno com dividendos.

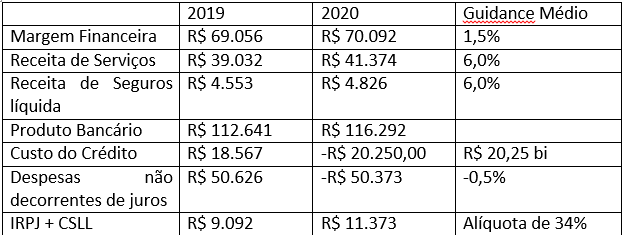

De acordo com o Guidance de Itaú apresentado aqui anteriormente, e sempre utilizando a faixa média do Guidance, projetamos aquilo que pode ser a DRE esperada pelo Itaú para o final de 2020.

Obs.: Excluindo ajustes ao Valor Justo de Ativos e Passivos Financeiros no Produto Bancário.

O aumento do produto bancário esperado é de 3,24% para 2020 pelo próprio banco. Dessa forma, parte dos ganhos deverá vir realmente de uma melhor eficiência e de redução de despesas não decorrente de juros. Mas, segundo o próprio Itaú, o que pode pesar nos resultados é o aumento da alíquota efetiva de Imposto de Renda e Contribuição Social sobre o Lucro Líquido (IRPJ + CSLL). A alíquota efetiva atual do imposto corrente de 29% deve subir para 34% segundo o Guidance do Banco.

Este ponto pode trazer uma redução pontual do lucro líquido do Itaú, o que demanda atenção, e é o fator que vem sendo o responsável para as ações não subirem de forma mais forte.

Raphael Rocha e Daniel Nigri

DISCLOSURE

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar odebate entre o analista responsável e os destinatários. Os destinatários devem, portanto,desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” eter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVMnº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelocumprimento da Instrução ICVM 598.

A parte de precificação você vai encontrar na Área de Membros Dica de Hoje. Clique aqui e conheça a nossa área de Membros e veja abaixo as opções de assinatura

Quer ter acesso aos resultados completos? Já é nosso assinante?

Veja todas as possibilidades de planos e escolha de acordo com seu perfil

Pagina de Planos de assinatura