Piotroski Investimento em Valor – F-Score

(Série Grandes Investidores)

Por: Marcelo Rabinovici

Joseph D. Piotroski é professor americano de contabilidade na Graduate School of Business da Universidade de Stanford.

Membro sênior do Asian Bureau of Finance and Economic Research.

O professor Piotroski foi o Centro inaugural de negócios globais e o pesquisador econômico do Stanford GSB.

Já ouviu falar no Piotroski F-Score?

São 09 testes aplicados sobre empresas listadas em bolsa para descobrir quais têm grandes chances de apresentar problemas e quais são saudáveis.

Os testes avaliam a eficiência, a alavancagem e a liquidez da empresa.

Eles foram desenvolvidos nos anos 2000 por Joseph Piotroski, professor da Universidade de Chicago.

No seu estudo, ele verificou que comprou as melhores empresas (score > 7) e vendeu as piores (score < 3).

Ganhou 23% ao ano entre 1976-1996, além de aumentar o lucro em 7.5% ao ano para quem compra empresas de baixo P/VPA.

No início dos anos 2000, um professor da Universidade de Chicago chamado Joseph D. Piotroski escreveu um artigo.

Intitulado de “Value Investing: The Use of Historical Financial Statement Information to Separate Winners from Losers“[1]

(“Investimento em Valor: O Uso de Informações Históricas de Demonstrações Financeiras Para Separar Vencedores de Perdedores”, em tradução livre).

Nele, o professor sugere uma simples estratégia de avaliação da saúde financeira de uma empresa.

Que pode ajudar o investidor a selecionar empresas que possuam melhores perspectivas.

A avaliação consiste na análise de 9 critérios que somados levam a uma pontuação final denominada Piotroski F-Score.

Os critérios a serem avaliados e regras de pontuação são os seguintes:

Retorno sobre Ativos (ROA):

Esse indicador é calculado através da fórmula Lucro Líquido Anual / Ativos Totaise indica a capacidade da empresa de gerar lucro a partir dos seus ativos.

Caso seja positivo, somar 1 à pontuação.

Fluxo de Caixa Operacional (FCO):

Esse indicador representa o resultado de uma empresa considerando apenas as movimentações operacionais (ou seja, descartando qualquer efeito puramente financeiro ou contábil).

Caso seja positivo para o ano corrente, somar 1 à pontuação.

Variação do ROA:

Caso o ROA do ano corrente seja maiorque o ROA do ano anterior, somar 1 à pontuação.

FCO > Lucro Líquido (LL):

De acordo com Piotroski, é preciso ter cuidado com as empresas que possuam lucro líquido maior do que o caixa gerado por suas operações,

pois isso pode indicar truques contábeis que tendem a gerar perda de valor para o acionista no futuro.

Caso o FCO seja maior do que o LL para o período analisado, somar 1 à pontuação.

Variação na Alavancagem:

A alavancagem (Dívidas / Ativos Totais) é uma forma que a empresa possui de obter capital para realizar investimentos necessários para a melhoria de seus resultados.

Apesar disso, é importante que exista prudência com relação a tal mecanismo pois o endividamento em excesso é uma causa comum de destruição de valor ao longo do tempo.

Especialmente se os resultados desejados não se concretizarem no tempo esperado, e é prudente esperar que as empresas busquem diminuir o nível de endividamento com o passar dos anos.

Caso a alavancagem da empresa tenha diminuído com relação ao período anterior, somar 1 à pontuação.

Variação na Liquidez Corrente:

Esse índice pode ser calculado através da fórmula Ativo Circulante / Passivo Circulantee serve para indicar a capacidade da empresa de cumprir com as suas obrigações ao longo dos próximos 12 meses.

Caso a liquidez corrente tenha aumentado em relação ao período anterior, somar 1 à pontuação.

Variação no Total de Ações:

Em geral, não é interessante para o acionista que a empresa emita novas ações constantemente, pois isso gera uma diluição no percentual que o investidor possui daquela empresa.

Por conta disso, caso a empresa não tenha aumentado o número de ações em circulação no último ano, somar 1 à pontuação.

Variação na Margem Bruta:

Empresas que possuem margem bruta (Lucro Bruto / Receita Líquida) elevada costumam possuir uma vantagem competitiva

Importante, pois este indicador demonstra a capacidade que a empresa possui de precificar seus produtos ou serviços acima dos custos de produção.

Caso a margem bruta tenha aumentado em relação ao período anterior, somar 1 à pontuação.

Variação no Giro do Ativo:

O giro do ativo pode ser calculado com a fórmula Receita Líquida / Média dos Ativos Totais (últimos 12 meses).

Através desse indicador, é possível identificar o quanto de receita a empresa consegue gerar a partir de seus ativos.

Caso tenha aumentado em relação ao período anterior, somar 1 à pontuação.

O objetivo dessa análise é valorizar as empresas que possuam boas métricas de lucratividade e eficiência, além de demonstrarem estar evoluindo ao longo do tempo.

No final, cada empresa terá uma pontuação entre 0 e 9, sendo que quanto maior a pontuação, melhor a situação financeira da mesma.

Seu método identifica as empresas que são lucrativas e que apresentam boas margens e solidez financeira (boa liquidez e baixo endividamento).

As nove variáveis são divididas em 3 grupos, sendo atribuído 1 ponto para cada item que a empresa atingir, representando um score de 0 a 9 pontos.

Valores entre 7 a 9 são considerados bons e entre 0 a 3 péssimos.

- Rentabilidade

– Apresentou lucro líquido positivo nos últimos 12 meses? Se sim, 1 ponto, se não 0.

– Apresentou lucro EBITDA positivo nos últimos 12 meses? Se sim, 1 ponto, se não 0.

– Apresentou ROA positivo e maior em relação ao do ano anterior? Se sim, 1 ponto, se não 0.

– Apresentou um lucro EBITDA maior do que o Resultado Líquido ao longo dos últimos 12 meses? Se sim, 1 ponto, se não 0.

- Alavancagem

– Houve diminuição no grau de endividamento em relação ao ano anterior? Se sim, 1 ponto, se não 0.

– Houve diminuição da liquidez corrente em relação ao ano anterior? Se sim, 1 ponto, se não 0.

– Houve lançamento de ações no mercado secundário (diluição de dividendos) nos últimos 12 meses? Se sim, 0, se não 1 ponto.

- Eficiência Operacional

– Houve aumento na margem bruta em relação ao ano anterior? Se sim, 1 ponto, se não 0.

– Houve aumento no giro do ativo em relação ao ano anterior? Se sim, 1 ponto, se não 0.

As premissas de Piotroski com relação à rentabilidade são que:

– Uma empresa que apresente solidez financeira também deveria ser lucrativa, logo, deve gerar lucro líquido no ano e, portanto, o score nessa premissa seria 1.

– A geração de lucro EBITDA no ano garante que o processo operacional da empresa é capaz de:

Gerar receitas suficientes para pagar as despesas e ainda gerar lucros que podem ser reinvestidos na empresa ou distribuídos aos acionistas e, portanto, o score nessa premissa seria 1.

– Com relação à performance da empresa, espera-se que a rentabilidade e a eficiência dos seus ativos melhore com o passar do tempo.

Portanto, um ROA positivo e maior em relação ao ano anterior indica que a empresa está melhorando sua rentabilidade e, portanto, o score nessa premissa seria 1.

– É importante que esse aumento de performance seja decorrente da melhoria do processo operacional e das vendas da empresa.

E não em razão de lucro não recorrentes, como a venda de ativos ou ganhos judiciais por exemplo.

Assim, o EBITDA deve ser maior do que o lucro líquido e, portanto, o score nessa premissa seria 1.

Com relação à liquidez as premissas são que:

– A redução dos Passivos (endividamento) e o aumento dos Ativos, além de aumentar o patrimônio líquido,

reduz o risco financeiro de longo prazo apresentado pela empresa e, portanto, o score nessa premissa seria 1.

Mas é preciso deixar claro que, conforme fora dito, o aumento do endividamento não é algo necessariamente ruim,

desde que a empresa gere um ROA e um ROE positivo e alto e um GAF acima de 1.

– A melhoria na liquidez de curto prazo da empresa aumenta sua capacidade de pagamento e reduz seu risco financeiro de curto prazo e, portanto, o score nessa premissa seria 1.

– Ao realizar uma capitalização (lançar mais ações no mercado primário) a empresa estará diluindo o valor dos dividendos pagos com um número maior de acionistas,

O que fará com que o LPA e o DY diminuam de valor.

No estudo original de Piotroski, ao longo de 20 anos (1976–1996), uma estratégia de investimento baseado nessa pontuação.

Com a compra de empresas com F-Score alto e a venda de empresas com F-Score baixo, gerou um retorno anual de 23%, bem superior à média do mercado.

Conclusão

O investimento em valor não é um conjunto de regras rígidas. É um conjunto de princípios que formam uma filosofia de investimento.

O investidor Warren Buffett ensina que o investidor deve buscar empresas cujo negócio ele tenha uma boa compreensão, que venham apresentando um histórico de lucro e patrimônio líquido crescente.

Cuja tendência de longo prazo seja favorável e, principalmente, que apresentem baixo endividamento em relação às demais empresas do setor e estejam cotadas a preços atrativos.

Assim, o investidor terá uma margem de segurança que, teoricamente, o protegerá contra perdas acentuadas e possibilitará maiores ganhos no futuro.

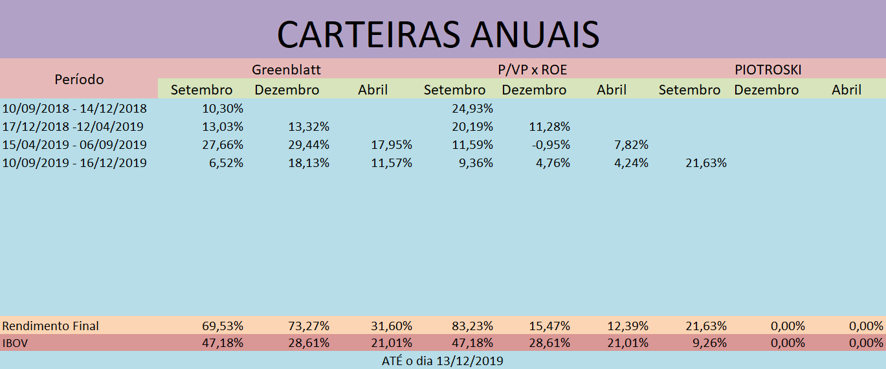

Na Área de Membros tem oito carteiras Calculadas e uma delas é a Carteira de Piotroski.

Observe a imagem abaixo.

Você pode ter acesso as carteiras calculadas, incluindo a de Piotroski, com um plano anual que custa menos de R$ 100,00 por ano ou R$0,28 por dia No Dica Beginner.

Quer mais carteiras? FIIs, Ações e outras áreas do site?

Clique e conheça a página dos planos e possibilidades

“Investir sem pesquisa é como jogar poker e nunca olhar para as cartas”.

Peter Lynch