RE-IPO: Entendendo a Nova onda

Nos últimos dias, duas empresas já listadas na Bolsa, LCAM3 e GNDI3 divulgaram fatos relevantes, com objetivo de emitir novas ações na Bolsa de Valores.

O procedimento de um Follow-on ou Re-IPO é muito similar ao do próprio IPO, que é a oferta pública inicial de ações. Consiste na empresa vender novas ações, ou ações já existentes por subscrição. A empresa pode fazer uma oferta primária em que são emitidas novas ações.

O dinheiro recebido da oferta primária vai para o Caixa da Companhia e sua contra-partida é dada na conta capital dentro do Patrimônio Líquido.

E a empresa pode fazer uma oferta secundária, processo em que um, ou mais sócios majoritários vendem uma parte ou a totalidade de suas participações para o mercado. Neste caso o dinheiro captado, vai para o bolso do investidor que vendeu as ações e não para o Caixa da Companhia.

Tanto LCAM3 quanto GNDI3 estão fazendo uma oferta pública de ações que consiste nos dois tipos de oferta, como veremos a seguir.

[epico_capture_sc id=”2764″]

Apenas para que todos entendam o que está ocorrendo vamos a alguns números

GNDI3 – NotreDame Intermédica – emissão de 12.000.000 de novas ações e venda de 75.000.000 de ações do acionista controlador (representa 15% do total incluindo a emissão das novas 12 milhões de ações).

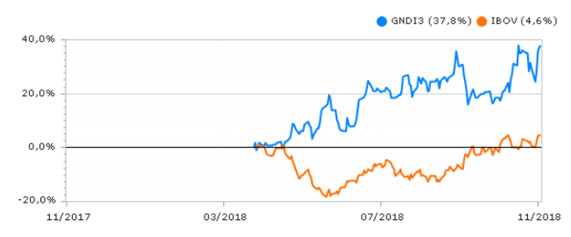

O controlador terá sua fatia cortada de 65,23% para um pouco mais de 50% aproveitando para garantir uma forte alta das ações desde o IPO que ocorreu ainda esse ano, veja abaixo:

Gráfico, retirado do Guiainvest Pro

GNDI, se emitir com um desconto frente ao preço atual em R$ 26,00 por exemplo, conseguirá captar para o caixa da empresa R$ 312.000.000,00.

LCAM – Companhia de Locação das Américas – Antiga Locamerica – emissão de 31.000.000 de novas ações (oferta primária) e venda de 7.000.000 de ações de 3 Fundos de ações. Nesta oferta a companhia se oferecer as ações com algum desconto, digamos R$ 32,00 (o preço final só sai no bookbuilding e é determinado no fim do período de reserva), a companhia conseguiria levantar de dinheiro novo cerca de R$ 1 bilhão.

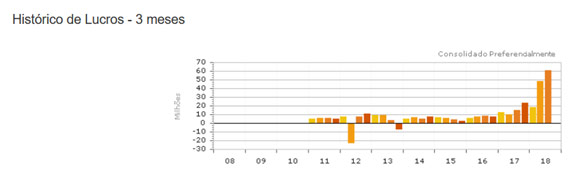

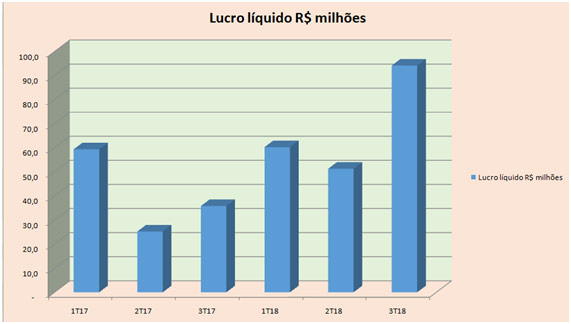

O que me chama atenção, é que ambas as empresas possuem balanços saudáveis, são companhias lucrativas e que conseguiriam captar dinheiro de dívidas de forma muito barata, ou ao menos abaixo do custo de emissão de capital próprio. Veja abaixo os gráficos de lucros de LCAM3 e de GNDI3.

Gráfico de Lucros de LCAM3, retirado do Guiainvest Pro, mostra a saúde da empresa, apesar do endividamento do setor ser um pouco alto.

Gráfico realizado com dados da planilha disponibilizada pelo RI da empresa

Histórico da empresa

O histórico da Notre Dame Intermédica é infinitamente menor, porque a companhia abriu capital agora em Abril de 2018, inclusive a Patrícia escreveu de forma brilhante sobre ela no artigo de segunda feira, clique aqui. Uma comparação dela com Hapvida em que eu considero uma melhor e ela considera a outra. Mostrando que analisar empresas não é uma ciência exata. Eu, particularmente adoro essas discordâncias.

Mas, voltando ao assuntos dos Follow-ons que estão vigentes, a pergunta que fica é: Por que as companhias saudáveis e com baixo custo de captação estão preferindo emitir novas ações na Bolsa, ao invés de emitir debêntures ou tomar dinheiro emprestado em Bancos com os mínimos juros da história brasileira?

Vejam bem, a primeira vista parece que emitir ações é mais barato, mas quando você começa a entender os modelos de precificação de ações do Fluxo de Caixa Descontado, você entende que a taxa de desconto utilizada para o capital próprio é bem maior que a taxa de desconto usada para o capital de terceiros.

Isso porque o pagamento das debêntures está previsto em contrato e ele é devido mesmo que a empresa tenha prejuízo. Já o pagamento de proventos em ações só é devido se a empresa tiver lucro.

Vamos a um exemplo rápido:

Estamos de Volta no tempo, em 2013 e vamos imaginar que a BRF emitiu debêntures neste ano com vencimento para 2021. Dois amigos gostaram da empresa. Um comprou ações para ganhar os bons dividendos e a valorização daquela boa ação de 2013, e outro preferiu comprar as debêntures e garantir uma Renda Fixa e juros semestrais.

O primeiro investidor experimentou uma valorização até 2015, recebeu dividendos até 2016, e agora não está recebendo nada, porque a empresa entrou em um prejuízo crônico. Enquanto o segundo investidor, o que alocou seus recursos em debêntures, continua recebendo seu cupom de juros conforme combinado.

Esse é um bom exemplo do porque o risco do acionista é maior que o do debenturista

Então reformulo minha pergunta: Por que as empresas querem captar dinheiro do jeito mais caro ao invés do jeito mais barato?

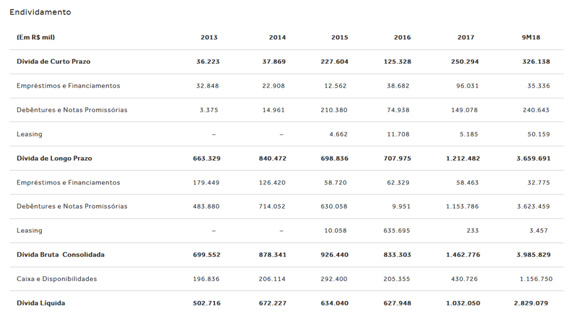

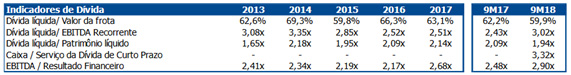

Como podemos ver abaixo em imagem retirada do próprio site de RI de Locamerica, clique aqui, após a consolidação dos resultados da Unidas com a Locamerica, o endividamento da companhia cresceu ainda mais que os resultados vistos acima. Então é justo da minha parte, antes de chegarmos à conclusão eu dar esse crédito pelo menos a LCAM3 e fazer esse contraponto.

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

O indicador dívida Líquida / Ebitda alcançou 3,02x no 9M2018.

[/feature_box]

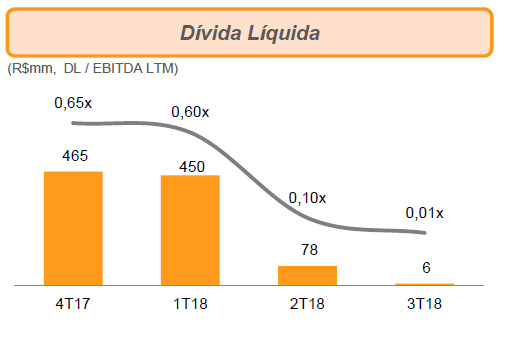

Mas no caso de Notre Dame Intermédica, a dívida Líquida da Companhia é praticamente zero!!

Conclusão:

Os sócios das Companhias citadas já perceberam que as companhias tiveram altas expressivas e por isso querem realizar uma parte dos lucros, apesar de serem boas ações, em empresas que são bem geridas.

Nós fazemos esse movimento quando as ações sobem muito o tempo todo na Area de Membros, sempre observando a proporção que desejamos ter em cada ação e o percentual máximo e o mínimo. A mais recente foi Itausa, e podemos fazer esse ajuste com a venda de ações ou de opções.

Não é um jogo de comprar tudo ou vender tudo. Quando cai a gente faz preço médio e compra mais um pouco, quando sobe muito a gente vende um pouco e ajusta o percentual.

Com relação a nova emissão de ações, para essas companhias é interessante emitir novas ações ao invés de tomar dívida, porque pelo preço atual, após uma forte alta, mesmo com algum desconto no preço de book-building, as ações serão emitidas por um valor, na minha opinião mais cara do que deveriam valer.

Para concluir lembro que ano passado duas ações que eu, inclusive tenho em carteira SEER3 e VULC3 fizeram follow-on. VULC3, para criar free-float para entrar no Novo Mercado e para captar para saldar as dívidas e SEER3 para novos investimentos.

Ano passado elas captaram pelo seguinte valor:

VULC3 – R$ 9,50 e SEER3 – R$ 28,80

Hoje, enquanto escrevo Vulcabrás Azaleia, não tem dívidas, está no Novo Mercado e suas ações caíram para R$ 6,40. E Ser Educacional, investiu em vários pólos de Ensino a Distância que não cresceram e vale hoje R$ 15,98.

Duas quedas fortes recomendadas por mim, que me fizeram ter, hoje em dia, muitas ressalvas, com follow-on, que os acionistas majoritários querem vender uma parte das ações e em ações que estão com indicadores preço / Lucro.

Os sócios majoritários, controladores ou com cadeira no Conselho, têm mais chance de estarem certos. Precisamos ser humildes e entender isso.

O raciocínio apresentado neste artigo não cabe para empresas em dificuldades financeiras, que possuem como a única forma de captação a emissão de novas ações, como atualmente a OIBR, ou no início do ano a Cemig. Mas esse caso fica para uma próxima.

Abraços e Bons investimentos

Daniel Nigri