Resumo dos Resultados de Magazine Luiza

Resumo dos Resultados de Magazine Luiza

Magazine Luiza (códigos Bovespa: MGLU3)

RESUMÃO – Resultados 4T17:

(Data de divulgação: 22 de Fevereiro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

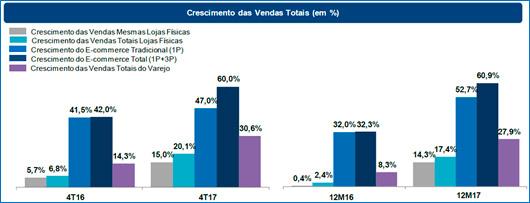

– Vendas totais do varejo:

No 4T17, as vendas totais do varejo, incluindo lojas físicas, e-commerce tradicional (1P) e marketplace (3P), cresceram 30,6% para R$4,4 bilhões, reflexo do aumento de 60,0% no e-commerce total e 20,1% nas lojas físicas. No ano de 2017, segundo dados do IBGE (PMC), as vendas nominais de móveis e eletro cresceram apenas 7,7%, comparado com um crescimento de 27,9% nas vendas totais da empresa (+17,4% nas lojas físicas e +60,9% no e-commerce). Representando o maior crescimento trimestral dos últimos 5 anos.

– Crescimento acelerado no e-commerce:

As vendas do e-commerce cresceram 60,0% no 4T17, comparado ao crescimento do mercado de 6,1% (E-bit), e atingiram 32,3% das vendas totais. No e-commerce tradicional, as vendas evoluíram 47,0%, e o marketplace contribuiu com vendas adicionais de R$ 120,1 milhões.

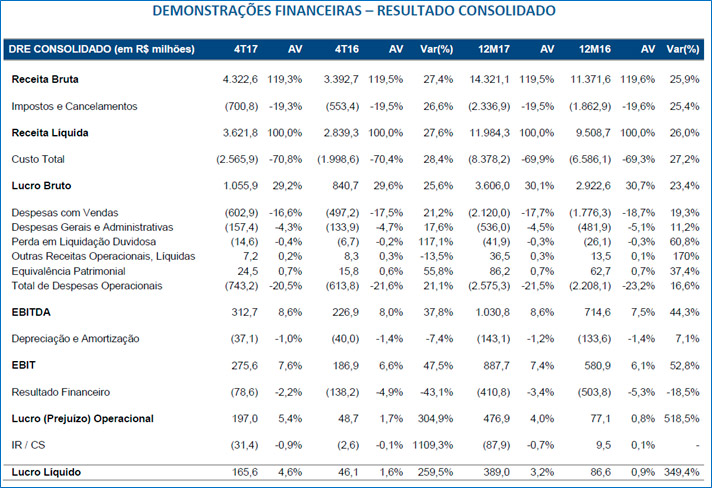

– Receita bruta:

No 4T17, a receita bruta total cresceu 27,4% para R$4,3 bilhões, devido ao acelerado crescimento do e-commerce, aumento nas vendas mesmas lojas físicas e contribuição das 60 lojas novas. Vale destacar o crescimento de 40,5% na receita de serviços, incluindo a venda de novos seguros, serviços digitais (Lu Conecta) e também comissões do Marketplace. Em 2017, a receita bruta cresceu 25,9% para R$14,3 bilhões.

– EBITDA e Lucro líquido:

No 4T17, o EBITDA aumentou 37,8% para R$312,7 milhões, equivalente a uma margem de 8,6% (+0,6 p.p. versus o 4T16). O elevado crescimento das vendas, a contribuição positiva do e-commerce, a diluição das despesas operacionais, bem como a performance da Luizacred e da Luizaseg, contribuíram para o alcance da maior margem EBITDA para o 4º trimestre desde o IPO. Em 2017, o EBITDA cresceu 44,3% atingindo R$1.030,8 milhões, equivalente a uma margem de 8,6% (+1,1 p.p. versus 2016).

Além disso, as despesas financeiras foram diluídas em 2,9 p.p. para 1,6% da receita líquida, resultado da redução significativa da dívida líquida e da queda do CDI. Com isso, a Magazine Luiza apresentou o maior lucro trimestral da sua história, que cresceu 259,5% de R$46,1 milhões para R$165,6 milhões com margem líquida de 4,6%, com um ROIC de 53% e ROE de 32%. Em 2017, o lucro líquido atingiu R$389,0 milhões (margem líquida de 3,2%), melhor resultado desde o IPO.

– Estrutura de capital:

Nos últimos 12 meses, a empresa melhorou sua estrutura de capital em R$1.799,0 milhões, passando de uma posição de dívida líquida de R$135,6 milhões em dez/16 para uma posição de caixa líquido de R$1.663,4 milhões em dez/17 (considerando a Oferta Secundária de Ações realizada em out/17 no montante de R$1.144 milhões). A empresa encerrou o ano com uma posição total de caixa de R$2,5 bilhões, considerando caixa e aplicações financeiras de R$1,7 bilhão mais R$0,9 bilhão em recebíveis de cartão de crédito.

Pontos NEGATIVOS:

– Despesas com Vendas, Gerais e Administrativas:

No 4T17, a empresa aumentou em 20,5% suas despesas com Vendas, Gerais e Administrativas em relação ao 4T16. No acumulado de 2017, o aumento foi de 17,6%. No entanto, do ponto de vista positivo, houve uma redução de 1,2% p.p. destas despesas em relação a receita líquida(%) ao comparar o 4T17(21%) com 4T16(22,2%), reflexo da continuidade do controle rigoroso nas despesas, ganhos de produtividade, diluição do marketing e de logística, renegociação dos contratos de aluguel e redução significativa da inflação no período.

– Perdas em Créditos de Liquidação Duvidosa:

As provisões para perdas em crédito de liquidação duvidosa apresentou no 4T17 um aumento de 117,1% em relação ao 4T16, totalizando R$14,6 milhões. No acumulado de 2017, o aumentou foi de 60,8% em relação a 2016 com R$41,9 milhões.

Observação: Podemos ver na tabela anterior que as despesas cresceram apenas 21,9% versus o crescimento da receita líquida de 27,6%, resultando em uma significativa alavancagem operacional da Magazine Luiza.

[epico_capture_sc id=”2764″]

Conclusão sobre os resultados:

Magazine Luiza provavelmente é o melhor case de turn around operacional e financeiro dos últimos 10 anos no Brasil. A empresa saiu de um prejuízo em 2015, para lucros cada vez mais fortes trimestre após trimestre. E o mais importante, sempre com aumentos de margens.

O principal motivo dessa virada em Magazine Luiz foi a questão do e-commerce. A empresa realmente tem uma vantagem competitiva tanto em prazo de entrega quanto na qualidade do serviço e por isso cresce 60% em um mercado que cresceu 6%. Isto significa uma participação de mercado cada vez maior. As vendas de e-commerce já representam 32% das vendas totais.

Ontem vimos o resumo de Via Varejo e vimos como o varejo opera com margens líquidas baixas. A margem líquida de VVAR11 é de 0,8%. Já Magazine Luiza conseguiu reduzir e enxugar tanto as despesas que tem margem líquida de 3,2% anual e de 4,3% no trimestre. Ou seja, sobra 4x mais dinheiro em mglu3 para o acionista que em VVAR.

Há 5 meses atrás eu fiz um vídeo analisando Magazine Luiza na Área de Membros, exclusivo para assinantes Gold, clique aqui. Neste vídeo cheguei em uma das simulações mais otimistas a um valor justo de R$ 147,00 que até eu achei estranho. Não se trata de recomendação, mas eu já não duvido mais do potencial de Mglu3.

Outro momento que eu citei que era uma boa oportunidade nela foi quando houve as notícias que a Amazon estaria entrando no Brasil, fiz um vídeo, avisando que caindo de R$ 60,00 valeria a pena. Pessoal ficou chateado que comprou a R$ 60,00 e ainda caiu para R$ 49,00. Hoje a ação já vale R$ 91,00 (segunda feira 26/02). Clique aqui Quem aguentou a perda inicial de 20% já está com mais de 50% de lucro.

Ações são investimentos para longo prazo, Magazine Luiza mostra isso a cada trimestre.

Publicamos nessa semana, o resumo dos resultados de Vila Varejo. Confira Aqui.

Além dessas existem muitas outras análises tanto em texto (relatórios) quanto em vídeos, assine já a área de membros Gold!

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Fique atento para a abertura do curso de análise fundamentalista que abrirá em Março. Inscreva-se como Membro Gold ou Bronze para receber a oferta de pré-lançamento.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]