Ultrapar – UGPA3 – Análise de Ações Multi negócio Parte IV

Na última semana respondi algumas perguntas em relação a série de análise de alguns ativos do varejo e da indústria, muitas outras perguntas chegaram e responderei algumas delas nas próximas semanas. Hoje, vamos continuar nossa análise de ações falando sobre um ativo que tem despertado o interesse de alguns e o desespero de outros investidores, um modelo multi negócios, presente em quase todos os estados brasileiros (85%) e em 8 países, ou seja, compõem a companhia mais de um setor de atuação, sendo eles: distribuição, varejo, indústria e armazenamento.

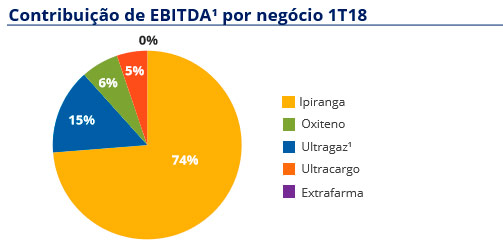

Ipiranga – distribuidora e varejo de combustíveis e lubrificantes.

Oxiteno – indústria multinacional química, único produtor de óxido de eteno no Brasil e de álcoois graxos na América Latina

Ultragaz – maior distribuidora de Gás Liquefeito de Petróleo (GLP) do Brasil,

Ultracargo – armazenagem de granéis líquidos, maior empresa de armazenagem de granéis líquidos do Brasil

Extrafarma – varejo farmacêutico

Imagem retirada do site da empresa

Percebe-se somente ao entender essa dinâmica que os resultados de Ultrapar, vem de fato refletindo as estratégias de expansão que foram estabelecidas e executadas nos últimos anos, e não estamos falando de pequenos planos, mas de grandes aquisições e reformulações em alguns dos principais negócios. Obviamente tudo isso acabou refletindo em uma precificação da cotação da ação, entre as principais estratégias que demonstravam o grande interesse da companhia em expandir estão:

- Criação de uma nova empresa com a Chevron para produção e comercialização de lubrificantes

- Em 2013 ocorreu a associação com a extrafarma (3 maior negócio de varejo da companhia)

- Em 2013 a Oxiteno adquire plantas no exterior e no Brasil

- Em 2009 temos a conclusão da aquisição da Texaco

- Em 2008 com a aquisição da união terminais a Ultracargo se tornaria a maior empresa de armazenamento de graneis líquidos do Brasil, posteriormente ela vende os negócios de logística interna e armazenamento de sólido.

- A compra da Ipiranga aconteceu em 2007

- Lembrando que em 2016 ocorreu a tratativa de compra da Ale combustíveis, barrada pelo CADE em 2017, além da reprovação da tentativa de compra da Ultragaz em fevereiro desse ano, segundo o conselho, a Ultrapar que é líder de mercado compraria a segunda maior ficando assim com mais de 60% da participação de mercado em algumas localidades. Restou então o pagamento de uma multa.

Ultrapar surgiu em 1937 como – “Empreza” Brasileira de “Gaz” a domicílio LTDA -e em 1938 o nome foi modificado e nasce então a Ultragaz Sociedade Anônima.

Imagem retirada do site da empresa.

A abertura de capital de Ultrapar ocorreu em 1999.

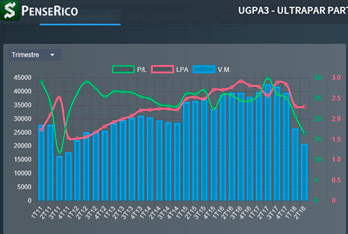

Como citei no início do texto a ação vem despertando o interesse e o desespero de alguns investidores, veja abaixo o movimento das cotações nos últimos anos:

No primeiro trimestre desse ano a Ipiranga perdeu a segunda colocação no ranking de distribuidoras de diesel para a Raízen (Cosan e Shell), que cresceu mais de meio ponto percentual em alcance de mercado. Na verdade, a empresa vem nos últimos dois anos perdendo mercado, mas e por que isso é tão importante se a empresa é multi negócio?

Simples, pelo fato de que 85% da receita e 74% do EBITDA vem da Ipiranga, então nesse ano Araújo, ex Marisa AMAR3, assumiu a companhia substituindo Leocádio Antunes Filho, que foi o responsável pelo aumento no número de postos, além do fato de que na gestão dele criou-se a maior rede de lojas de conveniência nacional, a tentativa de atender a um novo tipo de consumo mais centralizado, onde o cliente encontra várias coisas que procura em um único lugar.

Situação Atual da empresa

A companhia é antiga e evoluiu por mais de meio século, sendo que nos últimos anos teve um expressivo e contínuo, desde a abertura de capital, Ultrapar sempre foi um investimento de “confiança” pelo retorno, mas vem perdendo valor de mercado de forma rápida nos últimos meses, cerca de 50%. Para uma empresa que chegou a valer R$ 45 bilhões no início do ano, a situação não é tranquila, afinal hoje o valor de mercado da companhia é de R$ 22.3 bilhões, menor do que em 2012, onde o valor era de R$ 25,2 bilhões.

VM – Valor de mercado, LPA – Lucro por ação, P/L – Preço sobre lucro

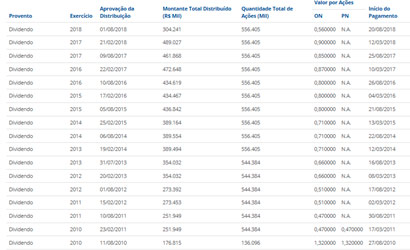

Abaixo os dividendos de Ultrapar dos últimos anos:

Com um percentual elevado da receita advinda do negócio de combustíveis é obvio que existem falhas na operação de Ultrapar, e de queridinha pagadora de dividendos (no estatuto da empresa a distribuição obrigatória está prevista como igual a 50% do lucro líquido ajustado) e em constante crescimento passou a ser mais uma empresa onde a gestão do negócio está sendo posta em xeque, inclusive pelo próprio controlador minoritário (Holding da família do fundador).

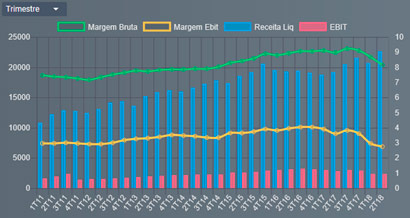

Fonte: Pense Rico

A queda das margens pode ser justificada pelo fato de que como citei acima a companhia perdeu participação de mercado em 2017, mas não apenas isso.

Essa perda de mercado tem justificativa e é importante entender a relação, ao que tudo indica a companhia aumentou muito o preço aos seus operadores (postos com a bandeira), isso fez com que muitos optassem por outras bandeiras ou então a bandeira branca, que vem crescendo com força principalmente no Nordeste do país.

[epico_capture_sc id=”2764″]

E outro fator essencial para entender o funcionamento da estrutura da receita, como o processo gera de fato valor, o preço mais alto do produto não apenas provoca a troca de bandeira, mas principalmente diminuiu o volume, e isso em empresas que ganham produtividade com base em volume constante e crescente, é perda de margem imediata.

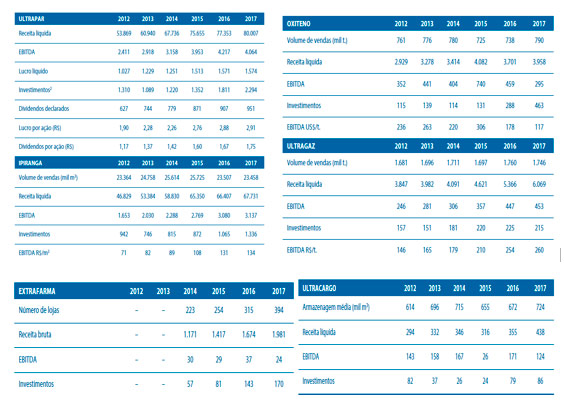

Abaixo os resultados de 2017, da Ultrapar e por negócio do portfólio, retirados do relatório de anual divulgado pela empresa:

Outro fator que chama atenção é a dívida de Ultrapar , embora não seja algo que alerte o mercado é uma variável em crescimento, a dívida liquida/ebitda passou de 1,8x ao final de 2017 para 2,2x em 2018, isso em uma empresa que não costumava trabalhar assim. Em 2013 esse número era 1,2x, em 2014 1,3x, em 2015 1,2x, 2016 1,4x.

Lembrem sempre ao analisar essa informação que é uma empresa que sempre esteve em busca de crescimento e investimentos, tanto que ao final do ano passado o número previsto para investimentos era de R$ 2,7 bilhões, porém foi revisado para baixo. Nos últimos cinco anos foram investidos R$ 7,8 bilhões nos negócios.

Resultados do último trimestre

O segundo trimestre de 2018 não foi animador para Ultrapar e para os acionistas, a empresa teve um recuo de 4% no volume de vendas devido a greve dos caminhoneiros, somados aos custo de logística maiores, além de perda de estoque pela redução de R$ 0,46L do preço do diesel, detalhe que parte desse valor será contabilizado em julho, isso ocorre pelo fato de que é lançado pelo custo médio.

O ebitda no segundo trimestre de 2018 em relação a 2017 foi 29% menor em relação a 2017 e 31% na comparação semestral, em compensação a Oxiteno teve um crescimento expressivo no segundo semestre, ebitda 258% maior em relação ao mesmo trimestre de 2017, e no semestral um aumento de 136%, Ultragaz aumentou o ebitda na mesma comparação em 23% e 13% no semestral, o ebitda da Ultracargo aumentou 108% e 99% na base semestral, e então temos o patinho feio extrafarma, com um ebitda negativo em 7 milhões. A empresa afirma que isso irá mudar assim que as lojas atravessarem o processo de maturação, veremos.

Detalhe é que mesmo com volume menor comercializado no trimestre a empresa apresentou uma receita liquida 18% maior na comparação com mesmo trimestre de 2017 e no semestre em comparação a 2017, 15% maior, já os custos aumentaram 20% no trimestre e 16% no semestre.

Ela encerrou o trimestre com 8.044 postos, sendo que nos últimos 12 meses foram 301 novos postos.

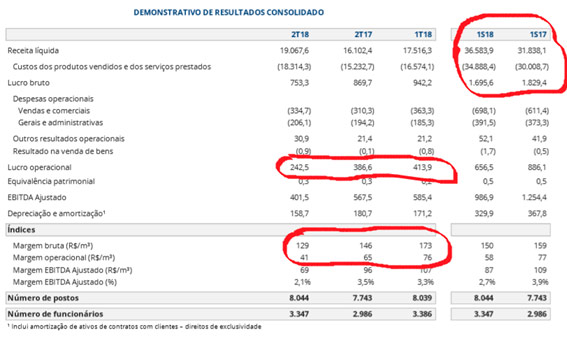

Quando unimos isso aos problemas de perda de mercado da marca e diminuição de volume, custos com distribuição e logísticas altos, temos o resultado de acordo, ou seja, perda de produtividade, pelo menos a curto prazo. Abaixo DRE do segundo trimestre da Ipiranga, observem os dados marcados em vermelho:

Retirado do Release da Companhia

Percebemos queda no lucro operacional, na margem bruta e operacional, os outros negócios, com exceção da extrafarma apresentam resultados crescentes.

Entretanto, é preciso analisar os últimos anos, somente assim podemos ter uma perspectiva mais clara do comportamento da cotação em relação aos resultados de fato, assim entenderemos o quando é desespero do mercado e o quanto existe de fundamento nessa queda. Imagem do site ADVFN:

Percebam que existe um crescimento contínuo da receita, com uma redução acentuada nos últimos dois anos, o resultado bruto mantém o crescimento, menor, mas mantém.

O lucro permanece com um crescimento menor desde 2015, quando comparado aos 5 anos anteriores. Ou seja, para uma empresa que estava com o dobro de valor de mercado a alguns meses, a pergunta é:

Esses números justificam a queda? É uma preocupação real? Ou o mercado havia precificado demasiadamente o ativo e estávamos pagando um “ágio” pelo ativo?

E o futuro?

Primeiro enfatizar que é uma companhia multi negócio, e deve ser vista como tal embora a participação da Ipiranga seja a maior responsável pelo faturamento da empresa.

Dito isso, se você é uma daquelas pessoas que acredita que o petróleo como combustível é coisa do passado, essa empresa não é um bom investimento pra você, a não ser que ela adapte e invista no crescimento dos demais negócios.

Mas isso é assunto para outro material, pois é extenso e exige maior fundamentação para que faça sentido a minha argumentação.

Então a pergunta aqui é:

Ela consegue se manter onde está para reorganizar e retomar o crescimento?

Considerando que hoje ela está negociada a:

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

PL de 16,9

P/VP de 2,33

LPA de 2,29

[/feature_box]

E um retorno sobre capital investido de:

Conclusão

Todos sabemos que o mercado é imediatista e não recebe bem esse tipo de situação, uma empresa que era referência de crescimento e estava precificada pelo mesmo mercado de forma exagerada, acreditando em uma perpétua aceleração. Então a economia, dinâmica como de costume mostrou que o consumo muda mais rapidamente nos dias de hoje, não estamos mais presos a um produto ou serviço, escolhemos o que supre melhor as nossas necessidades e as empresas sentem isso nos resultados.

Não basta ter sido um excelente negócio, é preciso expectativas de continuar sendo um excelente negócio.

Mas isso não é incomum, o que vemos nessa companhia não é uma exceção à regra, a grande maioria das empresas passa por etapas de adaptação dos negócios, reformulações e inovações, e no caso dela executivos antigos estão saindo o que gera uma certa dúvida de como os negócios serão conduzidos a partir de agora, vale lembrar que Araújo não é novato na área, ele possui experiencia no setor.

Então antes de acreditar que o ativo é uma oportunidade imperdível ou então de se desesperar porque a cotação caiu muito e vender o ativo porque isso significa que ele perdeu todos os fundamentos, ESTUDE O ATIVO, entenda a estrutura do negócio, os motivos pelos quais a empresa teve uma piora nos resultados e quais são as probabilidades de reversão nos resultados.

Lembre-se que chorar após perder não vai trazer o dinheiro de volta, torcer também não produz nenhum efeito no ativo, o que define o sucesso ou fracasso é entender os riscos e gerenciá-los, e nisso nós podemos te ajudar.

O Daniel Nigri é um analista excelente, responsável e muito capaz, com métodos de ensino diferenciados, sempre preocupado em ensinar o investidor a pensar por conta própria, a decidir com consciência e responsabilidade.

Então caso você tenha interesse em se tornar um investidor ainda mais qualificado, aprender a analisar os fundamentos de um ativo, fazer a precificação para a calcular o preço justo de uma ação e assim não comprar topos, aprender a definir uma margem de segurança para aumentar a rentabilidade da sua carteira, ler um balanço patrimonial, DRE, fluxo de caixa, entender a análise qualitativa dos setores, treinar com exercícios de análise qualitativa e quantitativa, discutir os resultados e tirar as dúvidas pelo WhatsApp, tenho o prazer de informar que as inscrições para a segunda turma do curso estão abertas, acesse o link e veja os depoimentos de alunos, o conteúdo do curso além de bônus especiais

CLIQUE AQUI PARA FAZER SUA INSCRIÇÃO

CLIQUE AQUI E VEJA OS DEPOIMENTOS E CRONOGRAMA DO CURSO

Últimos 2 dias de inscrição!!

Não esqueça que informação é dinheiro.

Até a próxima semana.

Daniel Nigri

Apoio: Patrícia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598

As informações não constituem recomendação de compra ou venda de qualquer ativo