Via Varejo – VVAR3 (Análise de Varejo) – Casas Bahia, Ponto frio e Móveis Bartira.

O que houve com as ações dessa empresa?

A Via Varejo é controlada pelo GPA (Grupo Pão de Açúcar), acionista que detém 39,36% de participação societária da empresa, a família Klein, do fundador das Casas Bahia possui 25,53% e 35,09 são free float, restante em tesouraria.

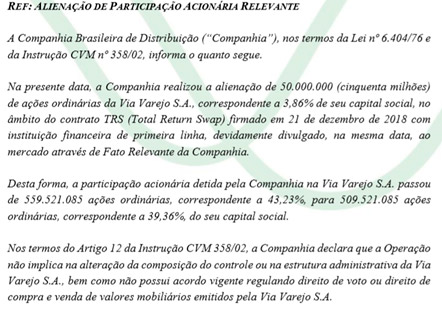

O GPA tem como controlador o Grupo Casino (22,8% de participação societária), e resolveu vender a participação na Via Varejo, e isso gerou uma volatilidade grande no papel, o anúncio ocorreu no dia 22/12/2018, e naquele mesmo dia a ação fechou a R$ 4,56.

No dia 26/12/2018 após o feriado de natal, o papel entrou em leilão após cair mais de 9%, chegando R$ 4,14.

Hoje 24/01/2019, o ativo fechou em R$ 5,49 (renda variável varia).

Cabe lembrar que estamos falando do terceiro maior grupo de varejo do Brasil (2017), com um faturamento bruto naquele ano, de R$ 29.122.000.000,00. Ficando atrás apenas de Carrefour e Grupo Pão de Açúcar (que é seu controlador).

Magazine Luiza em quinto lugar, com R$14.321.104.000,00 e Lojas Americanas em sétimo lugar, com R$12.582.471.000,00.

O Grupo Pão de Açúcar e seu controlador,o Grupo Cassino, não encontraram nenhum interessado em adquirir Via Varejo, não a posição de 43,3% que ela detinha, então resolveu alienar parte, para provar aos auditores externos que a intenção de venda continua existindo, desta forma ela inclui nos documentos a operação como “mantido para venda”, como operação descontinuada, que faz o curso de análise fundamentalista aprendeu a levar em consideração essas operações no cálculo do preço justo.

Caso a venda de Via Varejo não ocorra no exercício (12 meses) a operação volta a influenciar os resultados, e nós sabemos que o grupo não precisa de prejuízos, logo deve mantê-la fora de seu balanço.

A saída completa pretende ser finalizada até o fim de 2019.

Acompanhe parte do comunicado abaixo:

Quem é esse grupo?

Conhecendo a estrutura

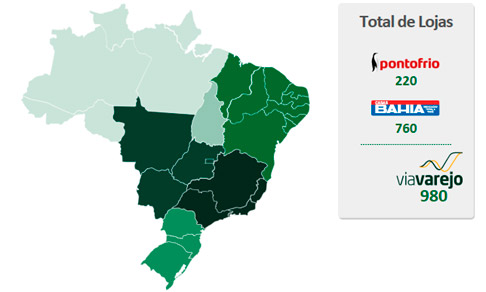

São seis décadas de existência, 980 lojas físicas, e-commerce e Marketplace, segundo relatório da empresa, ela vende mais de 4 mil TVs por dia e mais celulares por ano do que a população de Portugal. São 60 milhões de clientes

A Ponto Frio foi inaugurada em 1950 no Rio de Janeiro, as Casas Bahia, em 1957 em São Caetano do Sul – S.P.

Em 2009 o grupo Globex, dono da Ponto Frio é adquirido pelo Grupo Pão de Açúcar, e em 2012 a Globex muda seu nome para Via Varejo, mas as duas operações (casas Bahia e Ponto Frio) já estavam integradas e sob a gerência do grupo desde 2010.

Além das duas marcas, o grupo conta ainda com a Unidade Fabril Via Varejo, que é a maior fábrica de móveis do Brasil e uma das principais da América Latina.

A operação vende exclusivamente para as lojas da Casas Bahia e do Ponto frio, são mais de 3 milhões de itens produzidos por ano com a marca Bartira.

A também a operadora logística da Via Varejo VV LOG, que foi criada em 2016 para viabilizar a sinergia de cargas dos negócios on-line e off-line da empresa. Ela possui frotas próprias e terceirizadas para entregas e operações entre os centros de distribuições (movimentação de cargas).

São 560 veículos, ultrapassando 1 milhão de entregas e 6 mil abastecimentos em loja por mês.

[epico_capture_sc id=”2764″]

Resumindo: é uma grande operação.

O assunto é varejo, então porque a utilização da imagem de uma frota para relacionar com a empresa?

Porque assim como MGLU3, LAME4, B2W, os grandes varejos hoje se destacam pela eficácia da cadeia logística, pelo relacionamento com o fornecedor, que determina a estratégia do estoque, evita perdas, aumenta margem e lucros, pela forma como a entrega é feita, respeitando os pilares essenciais da logística: Tempo, Lugar e Qualidade.

Nunca KPIs foram tão utilizados e tão importantes nos resultados alcançados pelos negócios.

Esse Grupo Gera Lucro?

Qual a Situação Atual do Negócio?

No terceiro trimestre de 2018 a empresa teve uma retração nas margens, bruta e ebitda, sendo 3,6% e 4,4% respectivamente. Houve crescimento nas vendas de mesmas lojas em 4%, uma receita de Receita líquida de R$ 6,337 milhões contra R$ 6,109 milhões em 2017.

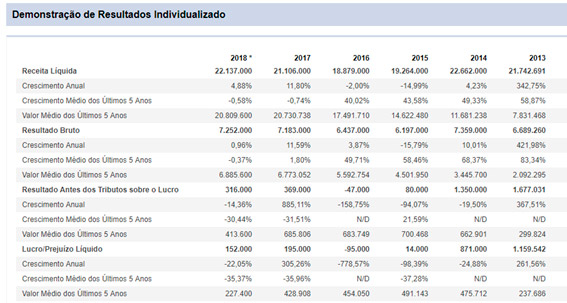

O Ebitda foi de R$ 161 milhões, cedendo 61,6%, no ano anterior o número foi de R$ 419 milhões, resultando em um prejuízo de 79 milhões no trimestre, sendo que no mesmo período do ano passado houve um lucro de R$ 46 milhões. Acompanhe a evolução dos números nos últimos trimestres:

Fonte: ADVFN

Fonte: ADVFN

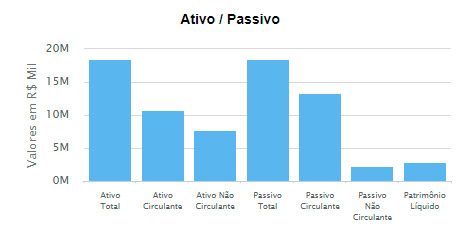

Observe que a receita e a despesa andam juntas, com pouca margem, e isso reflete no balanço, conforme vemos abaixo:

Observe que o passivo circulante é maior que o ativo circulante, ou seja, existem mais obrigações que direitos no prazo calculado.

Nos últimos anos não existe crescimento orgânico no lucro, no ano de 2017 temos os ajustes dos efeitos de Lei do Bem, e a implantação do modelo de multicanalidade.

Está ocorrendo a implementação de uma nova plataforma de vendas/CRM nas lojas, o que vem causando alguns recuos de margem, ou seja, como ela não consegue facilmente aumentar as vendas (crescimento orgânico), sem investir margem, o resultado vemos no lucro/prejuízo (caso do terceiro trimestre).

Resumindo

Ela não consegue crescer se não diminuir margem, e isso significa mexer no preço, se não mexer não vende, se mexer precisa saber como fazer para faturar em escala e elevar os números com uma gestão de custos mais apurada. Vimos no gráfico dos resultados trimestrais que essa não é uma tarefa fácil.

O foco da gestão no ano de 2018 era diminuir a lacuna em relação aos pares no que diz respeito a eficácia e rentabilidade.

Focando em mudar de um negócio que vendia em larga escala com margens estreitíssimas e ganhando na quantidade, sem muito valor agregado, sem otimização dos estoques, sem uma gestão efetiva da armazenagem e distribuição nos pontos físicos, e sem eficiência no modelo de Marktplace, ou seja, tudo o que a MGLU3 fez e a LAME e a B2W já estão fazendo. Caso você não tenha lido sobre o case dessas empresas, acesse: Case da Magazine Luiza–B2W e LAME2

Caso semelhante ocorreu com a Natura, quando demorou para entender as mudanças que estavam surgindo e reagiu com um Delay grande, prejudicando e comprometendo os resultados, para relembrar: Natura

Novas Tecnologias

Novo sistema de vendas, Via que unifica todas as ferramentas, modelo de remuneração, Via Única/CRM e todo o catálogo do canal Online, colocando tudo em uma única plataforma, ou seja, assim na MGLU o vendedor passa a ser um consultor de vendas operando na base inteira de produtos comercializados.

Como isso funciona de fato?

Simples, o catálogo do canal online será disponibilizado nas lojas, anteriormente só era disponibilizado o que havia de físico nas lojas, o que reduz as vendas, quando a concorrência já oferece o catálogo inteiro.

Houve o relançamento do App das Casas Bahia, que antes era responsável por menos de 10% das vendas, contra 40% da MGLU (app da LU).

Agora o próximo passo é realizar a conexão dos sistemas, para otimizar a utilização dos KPIs, e então promover o relacionamento, as promoções personalizadas de acordo com as buscas feitas pelos clientes, e com mais eficiência nesse relacionamento, obviamente se aumenta a taxa de conversão.

Outro ponto é a parceria com a Airfox (soluções de pagamento), para que o crédito seja mais uma forma de crescimento no mercado, assim como os pares, e mais uma vez, demorou, mas está fazendo.

Fazer o tráfego se transformar em faturamento, aquela mensagem que a LU (Avatar da MGLU) envia pelo WhatsApp após uma compra, comunicando todos os passos do pedido e forçando uma intimidade.

Isso gera fidelização, integração gera tráfego, que por sua vez aumenta assertividade nas promoções direcionadas. Esse é o novo modelo de varejo, e quem não de adequar, vai desaparecer.

Outro ponto que favoreceu o negócio foi a renovação da parceria com a Zurich, agora até. Janeiro de 2025, a seguradora terá exclusividade na distribuição de seguro garantia estendida, roubo e furto, vida, prestamista e residencial em todos os canais (Lojas Físicas e Online), na bandeira Ponto Frio e no canal Online da bandeira Casas Bahia e, exclusividade para distribuição de seguro de garantia estendida, roubo e furto para as Lojas Físicas na bandeira Casas Bahia. Tudo centralizado na plataforma.

Vai Dar Certo?

No curto prazo os resultados ainda sentirão o peso da demora na implementação das medidas para adequar o negócio, isso é fato, mas também sabemos que em varejo qualquer alteração de margem possui um grande impacto no lucro, então se os planos de reestruturação do sistema derem certo, ela se transformará de uma simples gigante, em uma gigante rentável.

Além da questão de o controlador efetuar a saída, até o fim de 2019, o que provavelmente ainda irá gerar notícias e especulações.

O ativo hoje negocia a um PL de 50

Um P/PVA de 2,53

Com uma dívida bruta sobre patrimônio de 1,35x

Ou seja, muita água ainda pra rolar.

Informação é dinheiro

Quer dar o o próximo passo nos seus Investimentos? Torne-se membro Gold, clique aqui para conhecer nossos planos.

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598