Dia 12/09 na Europa, o Banco Central Europeu manteve a política monetária de juros baixos e fez o corte na taxa de depósito para -0,50%, e a taxa de refinanciamento foi mantida em 0%.

O Banco Central Europeu também informou que os juros continuarão com os níveis presentes ou menores até a inflação convergir para a meta estabelecida.

Fiz essa introdução falando da Europa porque vejo um debate de juros baixos como se fosse apenas no Brasil, mas é importante ressaltar que outros países também estão com juro baixo. Portanto, a Bolsa brasileira não é a única saída para juros baixos.

O que temos é um cenário inédito no Brasil, que durante muito tempo teve juros muito altos e hoje estamos convivendo com mínimas históricas.

Juros pelo mundo

Em agosto, o Brasil caiu no ranking de países com os maiores juros reais do mundo. Dessa maneira, com 1,63% ao ano, o país acaba de ficar distante dos sete países campeões em juros: Argentina, México, Indonésia, Rússia, Turquia, Índia e Malásia. Lembro que em um passado não muito distante, liderávamos essa lista.

A esperança dos analistas é que, com a aprovação da reforma da Previdência, junto com outras reformas, como a tributária, somando-se a queda futura da meta de inflação, a taxa real possa chegar a 3% em alguns anos de forma contínua. Dessa maneira, podemos vislumbrar que a Selic chegue ao futuro a números razoáveis, como 4% ou 5%, de maneira sustentável.

Já é uma grande novidade para o investidor o juro pós-fixado em 6% e com expectativa reais de quedas, até 5%, juro real em torno de 3%.

[epico_capture_sc id=”2764″]

Paralelamente ao cenário de queda de juros, estamos vendo uma explosão de pessoas físicas indo para a renda variável, tendo em vista a queda da rentabilidade da renda fixa e a necessidade atual de diversificar, principalmente com ativos de renda variável.

Acabaram as vacas gordas da renda fixa

Quando falamos de um cenário desafiador, não estamos falando apenas do investidor, mas até mesmo para os bancos. O juro alto e o baixo risco deixavam todos na zona de conforto, e atualmente as instituições financeiras precisam se mexer, criando um produto mais sofisticado em termos de estratégia e mais risco, principalmente quando falamos em longo prazo.

Renda fixa

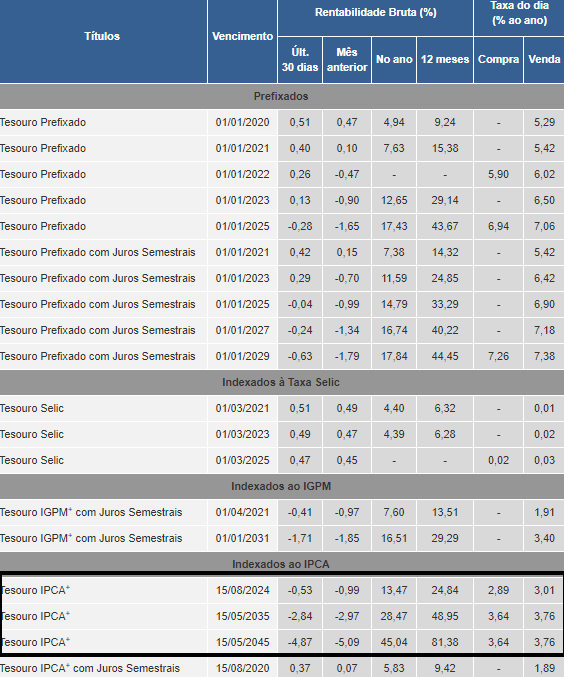

Engana-se profundamente quem pensa que a renda fixa não proveu ganhos aos investidores em 2019. Tivemos uma queda grande da taxa, que trouxe um bom rendimento do tesouro IPCA. O IPCA 2045 rendeu muito mais que o Ibovespa nos últimos 12 meses, 81,38%, e neste ano, mais de 45%. Veja a imagem abaixo:

Daqui em diante, até mesmo essa situação irá mudar e o ganho poderá ser quase inexpressivo para quem alocar apenas na renda fixa.

Os juros irão subir?

Mesmo com todo esse cenário, ainda há uma grande relutância para o investidor conservador de que o cenário de juros baixos veio para ficar.

É realmente muito difícil ainda falar em bolsa de valores. O investidor conservador, principalmente porque foi evangelizado a viver de juros sem esforço e que em sua maioria afirma que irá continuar investindo em renda fixa, por acreditar que em algum momento a situação do país pode piorar de novo, já que o dólar subiu.

Tais investidores acreditam que os juros voltarão a subir, porque se recordam de quando a Selic começou a cair no final de 2011 e logo em seguida voltou a subir, em 2013.

Todavia, os motivos para a queda dos juros hoje são bem diferentes de 2011, principalmente quando falamos em questões conjunturais como, por exemplo, o cenário mundial de juros baixos e até negativos no mundo inteiro, que tem impacto localmente no Brasil.

Podemos concluir que trata-se de um cenário que é provocado por motivos macroeconômicos, de juros baixos no Brasil e no mundo, com juros negativos, onde desafia uma mudança no comportamento do investidor.

Fala-se muito sobre diversificação de ativos, mas pouco se fala sobre diversificação geográfica.

Esse drama da queda de rendimento dos investimentos em renda fixa, enfrentado pelo investidor no Brasil, também se aplica a investidores em outros locais no mundo.

A procura por bons rendimentos em um cenário desafiador, queda de juros no Brasil, Estados Unidos, Europa e outros países, torna a renda fixa inviável mundialmente. Ao mesmo tempo, o mercado financeiro tem enfrentado altas turbulências nas bolsas de valores com a guerra comercial EUA-China e a ansiedade ocasionada pelos sinais de uma possível onda de desaceleração global.

Oportunidades

A meu ver, mesmo em um momento mais difícil para buscar bons rendimentos, em que tudo está meio caro, é ainda possível encontrar boas oportunidades, principalmente quando olhamos para as bolsas de valores em outros países.

Costumo falar que a diversificação é o único almoço grátis do mercado, mas as pessoas tendem a acreditar que não colocar todos os ovos em uma cesta só significa distribuir ativos nessa categoria: renda fixa, multimercado, câmbio e ações no mercado financeiro.

Quando falamos de diversificação dos riscos sistêmico e não sistêmico, também é fundamental falarmos em diversificar geograficamente. Não faz sentido um investidor que tenha algum capital colocar tudo em um único país.

Ter um portfólio com várias categorias de ativos, mas todos de um país só, não é diversificar, mas sim ter ovos diferentes em uma cesta só. Você compra o risco de um país só.

Mas se é tão importante e óbvio assim, por que não escutamos falar sobre outros mercados?

A meu ver, além da barreira da língua, dá mais trabalho, pois temos mais de 71 mil empresas listadas no mundo atualmente.

Mesmo com todos esses desafios apontados acima, um ponto positivo para o investidor, além da qualidade dos ativos serem triple AAA, é que as bolsas dos países desenvolvidos normalmente oscilam menos, devido ao fato de serem economias mais maduras e menos cheias de surpresas.

Também cumpre mencionar o principal diferencial, que consiste na liquidez dos ativos, e tal fato reduz bastante o risco, já que nos mercados com pouca liquidez as ações são negociadas em volumes menores.

Quando negociamos em um mercado maduro, conseguimos comprar e vender um ativo muito rapidamente e, na hora que for preciso, desfazer a posição. Só para ilustrar, se a Bolsa brasileira fosse uma ação, mesmo com todo volume negociado, seria apenas a décima mais negociada dos Estados Unidos.

No entanto, mesmo com tais argumentos mencionados serem importantes, os principais critérios para investir em boas ações tanto no Brasil como no mundo são:

- Procurar boas empresas;

- Nível elevado de governança corporativa forte;

- Dividendos; e

- Potencial de crescimento.

Para continuar esse assunto, irei começar a falar das oportunidades de investimentos na Bolsa americana a partir da semana que vem.

Estados Unidos Made in Brazil