Taxa de juros real x Taxa de juros nominal

A taxa nominal é a taxa declarada de uma operação financeira. No caso da Selic, na reunião de junho de 2020 foi determinada que ela fosse 2,25% ao ano, portanto essa é a taxa nominal.

Já a taxa de juros real, por sua vez, é a taxa nominal descontada da inflação. Ou seja, é quanto um investimento rende acima da inflação.

Como calcular a taxa de juros real

Para encontrar o juro real, basta descontar o percentual da inflação sobre a taxa de juros nominal do investimento.

A taxa real é calculada com base em uma fórmula que considera a taxa nominal e a inflação como variáveis. A representação matemática é essa:

(1 + in) = (1 + r) * (1 + j)

Na fórmula, temos:

- in = taxa de juros nominal

- r = taxa de juros real

- j = inflação do período

Agora, vamos aplicar na prática:

Digamos que você invista R$ 10 mil durante o prazo de 2 anos, com um rendimento de 21%. No mesmo período, a inflação foi de 8,5%. Dessa forma, temos:

(1+0,21) = (1+r) * (1+0,085)

1+r = 1,21 / 1,085

1+r = 1,11

r = 1,11 – 1

r = 0,11

Assim, a taxa de juros real do investimento foi de 11%, ou seja, o investidor aumentou o seu poder de compra em 11%.

Qual a importância da Taxa de juros real?

Quando você poupa e investe seu dinheiro, o seu objetivo é que, no futuro, ele seja rentabilizado e você possa comprar mais coisas ao final do investimento do que comprava no início. Digamos, por exemplo, que você tem hoje R$1.000,00 e está escolhendo entre comprar uma TV nova hoje ou poupar esse dinheiro para gastá-lo no futuro. Vamos supor que a sua escolha tenha sido poupar o dinheiro para comprar essa TV no futuro e ficar ainda com algum dinheiro sobrando. Se depois de um ano o seu dinheiro tiver um rendimento nominal de 10% você terá R$1.100,00 ao final do período, mas se a inflação tiver sido 15% nesse mesmo período a TV estará agora custando R$1.150,00. Resumindo, a inflação foi maior do que a rentabilidade do seu investimento, portanto a inflação “corroeu” o seu poder de compra. Caso a inflação tivesse sido 4%, você poderia comprar a TV e ficar com um dinheiro sobrando, mas o que sobraria não seriam os 10% que o dinheiro rendeu, mas sim 6%, que foi o que ele rendeu acima da inflação.

O que é uma taxa de juros negativas?

Como você já deve ter imaginado, uma taxa de juros negativa significa que você paga o juros em vez de recebe-lo. Normalmente o que leva os investidores a aplicar seu dinheiro é a remuneração que recebem pelo percentual do patrimônio aplicado.

Nesse caso em específico, estamos falando de títulos do governo. Então todos aqueles que querem comprar esses títulos do governo, pagam por eles.

A princípio, os títulos governamentais são uma das opções de aplicações financeiras consideradas umas da mais seguras, senão a mais segura.

Suponhamos então que um título remunera -0.70% ao ano. Isso significa que o investidor perde 70 centavos a cada 100 euros aplicados.

Mas como chegamos neste ponto?

Ao longo dos últimos 40 anos, os juros internacionais foram em uma trajetória descendente. A crise financeira de 2007-09 reforçou esta tendência.

Em resposta à crise, os bancos centrais reduziram as taxas de juros para níveis historicamente baixos. Em 2009 e 2010, isso foi visto como apenas uma solução temporária: com a vinda da recuperação, voltaria ao normal.

No entanto, os limites de “normalidade” monetária continuaram mudando. Ultimamente, programas de afrouxamento monetário (o chamado “quantitative easing”) e crises (como na Grécia) foram responsabilizados.

Subidas das taxas estavam sempre para vir em breve. Os bancos centrais da Dinamarca, Suécia, Suíça, Zona do Euro e no Japão (cerca de 25% do PIB global) atualmente estão com juros a baixo de zero.

Taxa Selic

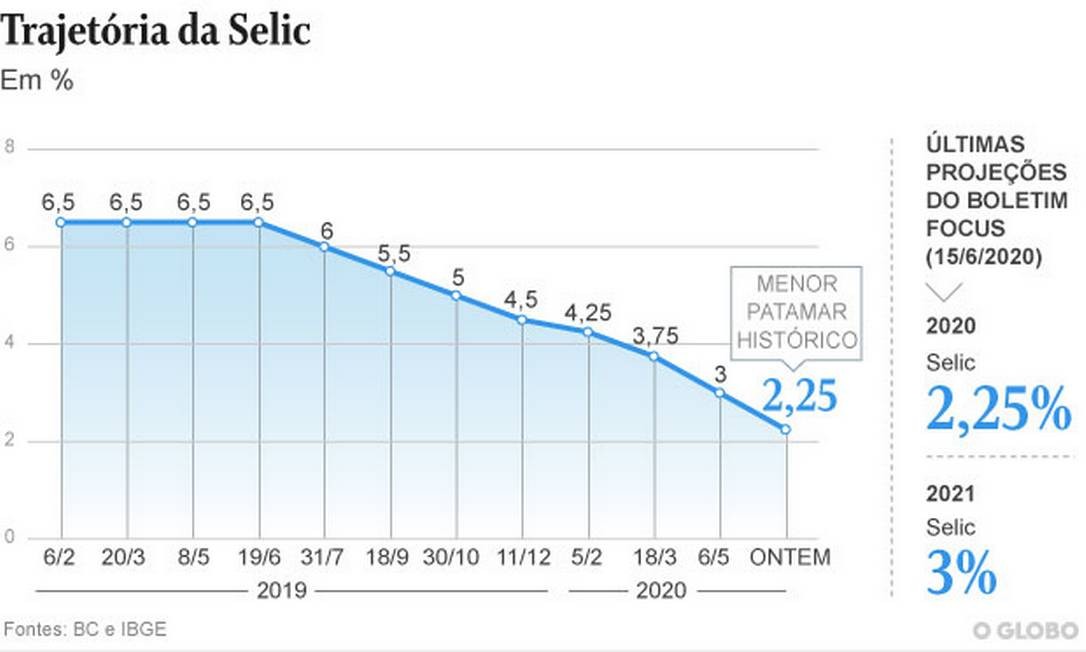

A Taxa Selic é usada como instrumento de política monetária, aumentando ou diminuindo para conter a inflação ou estimular a atividade econômica. Assim sendo, o comportamento dela – de queda ou aumento – às vezes não reflete o comportamento da taxa real. Observe o gráfico abaixo, que tem a trajetória nos últimos 5 anos da Taxa Selic, da inflação dada pelo IPCA e da Taxa de juros real, ou seja, descontada a inflação.

Fonte: O Globo/IBGE

Novo corte da Selic aproxima Brasil de ter juro negativo em 2020

O Banco Central, no final de 1998, e o país buscava defender a estabilidade econômica frente aos impactos trazidos pelas crises da Ásia e da Rússia. Agora, mais de 20 anos depois, o economista enxerga até mesmo a possibilidade de que o Brasil possa embarcar na estratégia de juros negativos para combater a pandemia do coronavírus.

Que coisa extraordinária, o país que já foi o campeão mundial de juros já podendo ter juro muito baixo.

Alguns dias, o Banco Central cortou a Selic para novo piso histórico de 2,25% e manteve a porta aberta a uma nova redução, ainda que em magnitude menor. O alívio monetário visa estimular uma economia que pode ter recessão de 6,5% e inflação abaixo do piso da meta neste ano, resultado de meses de deflação.

O apetite ao risco aumentando, conforme falamos no artigo anterior. Mas, a grande probabilidade de novas ondas de contágio pelo coronavírus nos coloca em algum ponto entre o cenário de recuperação e a liquidity trap. Basicamente, nos resta contar com uma boa diversificação e os dois pés no chão.

O conceito de juros reais é a taxa de juros descontada a inflação projetada para o período. Ou seja, os títulos do governo brasileiro remunerados pela Selic não compensam a inflação.

Logo o investidor que deixar seu dinheiro nessa tipo de aplicação na prática perderá valor. É uma conjuntura altamente estimulativa da economia porque valeria muito mais a pena correr risco num negócio produtivo. Também é um forte estímulo ao consumo, porque quem compra algo a prestação, descontada a inflação, tem parcelas mais baratas do financiamento no futuro.

Nos últimos anos, o Brasil tem taxas de juros mais baixas e inflação controlada.

O que você pode fazer sobre isso? Uma ferramenta bastante eficiente é a diversificação.

Por meio dela, você faz a distribuição adequada do seu dinheiro entre diferentes tipos de investimento, tudo de acordo com seu perfil e seus objetivos.

Para chegar aos melhores resultados, o ideal é estudar e conhecer bem nos ativos escolhidos.

Conclusão

Desde que a Selic caiu gradativamente de 14,5% ao ano para 2,25% ao ano, a renda fixa tem perdido investidores. Com juros negativos e rentabilidade perdendo para a inflação, a situação mudou mais ainda .

É fundamental que ele respeite o seu perfil de investimentos e faça a distribuição da sua carteira de uma maneira que se sinta seguro e confortável. Quem tem o perfil conservador, por exemplo, estaria em pânico com a perda forte do Ibovespa e tirar seu dinheiro na hora que não deveria.

Você conhece os nossos planos de assinaturas?

Veja todas as possibilidades de planos e escolha de acordo com seu perfil

Clique e conheça a página dos planos e possibilidades

Já participa do nosso grupo do Telegram?

Videos, informações e novidades vem aí.