VALE – Outra Tragédia, o que fazer?

Investidor x Cidadão

Na última semana, como teve feriado em São Paulo na sexta feira dia 25/01/2019, encerrei o relatório ainda na quinta feira e logo na manhã de sexta feira, desci para o Rio de Janeiro para visitar meu pai. No meio da estrada, ouço na rádio sobre o desastre, acidente, rompimento da Barragem da Mina da Região do Córrego do Feijão em Brumadinho, Região Metropolitana de Belo Horizonte (MG).

Será possível, eu me perguntei?

O caso de Mariana ainda está vivo na cabeça e na mente de muitos!! Aconteceu de novo?

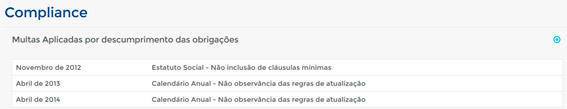

A Vale investiu muito na melhoria de Governança migrando para o Novo Mercado, com um melhor acordo de acionistas, com maior transparência, inclusive não recebe multa por descumprimento de obrigação perante a B3 desde 2014.

Além disso contratou um CEO de muito sucesso da Klabin a “peso de ouro”, Fabio Schvartsman, com 42 anos de mercado e que tomou posse em 22/05/2017.

O mesmo Fabio Schvartsman que em 2017 ao assumir a presidência da Vale usou como lema:

As imagens, como as que vemos abaixo são chocantes e nos deixam abalados como seres humanos. 300 desaparecidos, sendo muitos destes funcionários da própria empresa ou terceirizados. Um desastre ambiental com vazamento de 12 milhões de metros cúbicos de rejeitos e que chegou inclusive ao Rio Paraopeba. Até o momento, na parte ambiental, parece menor que o de Mariana (com vazamento de 43,7 milhões de metros cúbicos em 05 de novembro 2015), mas trata-se de uma reincidência, e possivelmente uma negligência. Torcemos que não, mas provavelmente teremos mais mortes que as 19 ocorridas em 2015, ou seja, na parte humana, o impacto será maior.

Obviamente eu fico mobilizado, mas como analista precisamos procurar descontos de preço (cotação) frente a Valor, e provavelmente veremos uma queda forte nas ações de Vale durante toda essa semana. Teremos notícias de mortes, de multas, de bloqueio de bens, de fiscalizações em outras plantas produtivas e muitas outras que vão rechear o noticiário trazendo pânico ao mercado. Já surgiram até cálculos de multas de R$ 130 bilhões!!

Por isso, se você é uma pessoa que ainda não está preparada para colocar em valores todo esse dano ambiental e humano, peço até que não continue a ler, porque a partir daqui, o Daniel cidadão que está triste com a situação, dará a vez ao Daniel analista que busca descontos nos ativos e vamos contabilizar tudo em Reais.

Vamos então separar os impactos de Vale em 3 partes: O impacto de curto prazo, de médio prazo e de longo prazo:

Impactos de Curto Prazo:

Redução da Produção de Vale por causa da parada do sistema Paraopeba

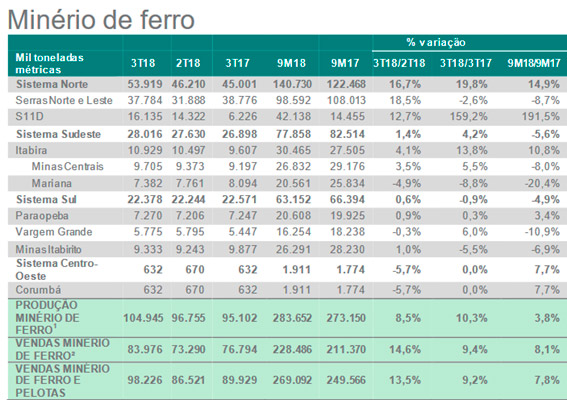

A partir do último relatório de produção de Vale do 3T2018, vemos que o sistema todo do Paraopeba corresponde a 7,2 milhões de toneladas de produção de minério de ferro. O equivalente a 7% do total. Você pode analisar o relatório neste link.

Veja ainda que o total de Vendas de Minério de Ferro mais pelotas sempre fica aquém da produção. E, além disso, a Mina mais nova de Vale no sistema Norte a S11D ainda tem muita capacidade ociosa. Vemos na imagem anterior que a sua produção tem crescido bastante no último ano, e esse ramp-up só termina em 2022. Ou seja, a produção de Vale do Paraopeba, pode facilmente ser realizada no sistema Norte.

Aí temos o problema de transporte desse aumento de produção. O projeto da duplicação da Ferrovia para reduzir os custos logísticos da S11D até o porto estavam em pleno avanço com 93% de avanço físico e 53% dos pátios renovados, como mostra a imagem abaixo.

Concluindo, a redução da produção, na minha visão consegue migrar para o outro sistema e tem escoamento a partir desse ano. Mas vale observar o item “Maior quantidade de paradas programadas e inspeções” a seguir

Aumento do preço do minério de Ferro

A Vale é o principal player global na produção de minério de ferro de alto teor, que é exatamente o demandado pela China para redução da poluição do ar de lá. 90% da produção de Minério de Ferro tem como destino o país asiático. Uma possível redução da produção do minério, fruto de maiores paradas em plantas produtivas como veremos a seguir, deve trazer um pânico que trará benefício para a própria companhia que é o aumento do preço do próprio minério de ferro. Demanda constante e oferta potencial menor.

Maior quantidade de paradas programadas e inspeções.

Aqui reside o grande perigo de Vale no curto prazo. A Companhia vai querer mostrar que está agora realmente preocupada com essas questões ambientais e humanas e deve fazer mais paradas, mais manutenção, mais inspeções nas barragens. Tudo isso, deve levar a reduções da produção e a uma queda de receita e aumento de custos. Mas pode trazer reduções de multas futuras.

Aqui o grande impacto é em um aumento do custo de produção, que deve levar a margens Operacionais menores.

Até mesmo o próprio Governo do presidente Jair Bolsonaro montou um Gabinete de Crises para acompanhar esse caso de perto.

Bloqueio de dinheiro e Bens da Companhia

O primeiro bloqueio já ocorreu na mesma noite de sexta feira. Um valor que eu considero até mesmo simbólico de R$ 1 bilhão da Vale (posição atual de Caixa é de R$ 24,8 bilhões. Clique aqui e veja matéria do G1. Além disso, o juiz determinou ainda os seguintes itens:

Uma menor posição de Caixa pode impactar já os próximos dividendos! Cabe ressaltar que 1 bilhão de reais é 1/8 dos dividendos distribuídos em Setembro.

Grande impairment de ativos no 1T2019 (Redução do valor dos ativos por irrecuperabilidade)

A companhia possuía no fim de 2017, R$ 181 bilhões em Ativos imobilizados totais. Sendo 39,0 bi em instalações. 40,0 bi em Imóveis e 30,0 bi em ativos minerários. Assim como a sede administrativa e o refeitório foram encobertos pela lama e deixaram de existir outros ativos também vão ter seus valores reduzidos ou até zerados.

Imagino que aqui teremos uma perda de até R$ 5 bilhões.

Impactos no Médio Prazo

Mudanças nos processos internos da Companhia.

Mudanças na forma de produção, armazenamento, inclusive dos resíduos de modo a privilegiar o ambiente e as pessoas e não apenas a operação financeira. Esse ponto deve custar alguns pontos percentuais da Margem Ebitda da Companhia. Mas pode reduzir multas de Longo Prazo.

Investimentos com reparação e reconstrução das Cidades e ecossistemas em volta

Assim como ocorre em Mariana, onde a Companhia tem um plano para recuperar e reconstruir a Cidade que foi soterrada pela lama, outro plano similar deve ocorrer em Brumadinho.

Aumento do CAPEX (Investimentos em Bens de Capital) na parte de manutenção

Normalmente os investimentos em bens de capital se dividem em duas partes. Investimento para expansão da produção e para a manutenção da produção. Quando uma empresa tem o investimento muito próximo ao valor da depreciação, vemos que ela está preocupada apenas em manter sua planta produtiva, enquanto companhias que possuem Capex maior que a sua depreciação tem foco em expansão.

O investimento na manutenção das barragens para evitar um terceiro evento futuro desses será maior. E esse ponto deve afetar a sobra de Fluxo de Caixa futura dos acionistas.

Impactos no Longo Prazo

Mudanças de Legislação

Uma mudança de legislação que traga regras mais rígidas para as siderúrgicas, e metalúrgicas pode afetar a cotação até de outras empresas do setor. Mas principalmente, mudanças na legislação para acelerar o processo e determinar a culpa dos responsáveis.

Uma legislação que entenda que um evento reincidente como esse não se trata de um desastre natural, ou de causa imprevisível.

Multas, Processos e Provisão para estas a medida que forem surgindo.

As Multas vão demorar a chegar, mas vão aparecer assim como ocorreu com a barragem de Mariana em que a Vale terá de pagar segundo cálculos o valor de R$ 11 bilhões em indenizações e reparações a mais de 3000 pessoas, clique aqui. Ao longo dos anos, esses valores serão provisionados e sairão dos lucros da companhia.

Cabe ressaltar ainda que este evento, embora ambientalmente menor, pode trazer uma multa, ou gastos maiores, por 3 fatores principais:

- Haviam funcionários que morreram e que vão entrar com processos dos mais variados, inclusive trabalhistas

- A quantidade de mortos e desaparecidos é maior dessa vez, e no Brasil a multa pela vida de uma pessoa é maior que pela natureza, pelo menos até hoje tem sido assim

- A empresa é reincidente no assunto.

[epico_capture_sc id=”2764″]

Toda essa parte escrita, foi feita apenas para balizarmos nossas novas premissas para cálculo de preço justo.

- Para esse ano, minha projeção era de aumento de 12% da Receita Líquida de Vale, com o ocorrido em Brumadinho, reduzindo os 7% de sua produção e incluindo as paradas e fiscalizações que haverá em todas as barragens da companhia, irei trabalhar com uma Receita igual a do ano anterior para esse ano, apesar do crescimento da produção da S11D e da possível alta do minério de ferro.

- A margem NOPAT (Operacional menos Impostos) se reduzem em 3% até a perpetuidade para suprir os custos que os novos processos e as paradas irão necessitar.

- Aumento de Capex de 5% sobre toda a série de resultados até a perpetuidade.

- Com relação ao meu último preço justo iremos reduzir a taxa livre de risco, visto que as previsões do Boletim Focus já caíram há muito tempo.

- Redução dos dividendos em potencial em 10% para compensar o aumento de Capex

Mas como vocês sabem esta parte do preço justo é apenas para Membros Gold. Se você já for Membro Gold, clique aqui e veja o final do relatório. E, se você ainda não é, clique aqui e saiba o que tem incluído em cada plano.

Antes de passar para a Área de membros, gostaria de lembrar a vocês que a empresa continua produzindo o minério de ferro, as pelotas, o carvão e os metais básicos. A parada da produção será apenas do sistema do Paraopeba, e nesses momentos precisamos saber diferenciar preço de Valor.

O Valor nós vamos mostrar a seguir o quanto nas minhas projeções será, já o preço é definido pelo mercado e pode ser qualquer um. Inclusive dependendo das próximas notícias, este pode cair ou subir de maneira praticamente aleatória.

Quem quiser entender melhor, pesquise sobre o Teorema de Itoh, e o Modelo Browniano.

Apenas para exemplificar, veja o gráfico abaixo, do que ocorreu com as ações de Vale, quando ocorreu o desastre de Mariana em 2015.

Lembro que naquela época, a Vale tinha uma divida de US$ 25 bilhões contra US$ 11 bilhões de hoje, o minério de ferro chegou a valer US$ 40 dólares contra US$ 74 dólares de hoje, a companhia tinha lucro operacional anual de 15 bilhões contra 45 bilhões de hoje.

Naquela situação o mercado, fez a ação cair quase 50%, caindo de R$ 15,70 para R$ 7,97, ou seja, em torno de uma perda de R$ 40 bilhões.

Hoje sabemos que a perda que a Vale teve com Mariana está sendo bem menor e sendo “paga de forma parcelada” e as ações, até devido a sua recuperação em termos de fundamentos que vimos no parágrafo anterior, subiu bastante, como podemos ver na imagem abaixo. Ou seja, em 2015, aquela queda foi uma oportunidade.

Mas também pela melhora da companhia já citada, como redução do endividamento, de custos e aumento do minério de ferro.

Imagens Fundamentus

Isto significa que isso vai ocorrer de novo?

Significa que as ações vão cair novamente 50%?

Significa que é uma oportunidade de compra ou de venda?

Tudo isso depende do humor do mercado, tudo isso pode acontecer e ainda vai depender da capacidade da empresa de se expressar corretamente nos meios de imprensa, de resolver essa situação de forma célere e prosseguir sua produção nas outras minas. Quanto à questão de compra ou venda da ação depende da sua estratégia pessoal. Na carteira Dica de Hoje eu já sei qual eu adoto desde que ela começou.

Para facilitar o cálculo de vocês, cada R$ 1,00 que a ação cair significa R$ 5,2 bilhões a menos no valor da empresa.

O preço justo e a estratégia que usaremos na nossa Carteira Dica de Hoje para reduzir os impactos desse evento, estarão neste relatório apenas para Membros Gold. Se você não conhece a Area de Membros, clique aqui.

Abraços e Bons Investimentos.

Daniel Nigri

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o

debate entre o analista responsável e os destinatários. Os destinatários devem, portanto,

desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e

ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM

nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a

sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo

cumprimento da Instrução ICVM 598.