O que é CDI ? Sua história, seu uso e sua relevância?

O CDI, Certificado de Depósito Interbancário, é largamente utilizado como referência para investimentos de Renda Fixa. Apesar disso, muitos investidores não entendem muito bem o que ele efetivamente significa. Uma confusão comum acontece entre CDI e CDB, que é o Certificado de Depósito Bancário. Apesar de os dois serem emitidos por bancos, eles têm funções diferentes.

O CDI é uma espécie de empréstimo que um banco faz para outro por um prazo curto, geralmente de um dia. Esse empréstimo acontece para que os bancos fechem o dia com caixa positivo. Assim, os bancos que estão mais positivos emprestam dinheiro para aqueles que estão menos positivos (ou até negativos).

Obviamente, pelo fato de ser um empréstimo, é cobrada uma taxa de juros, nesse caso, conhecida como taxa DI. Essa taxa é a média dos juros aplicados nestes empréstimos entre os bancos e que segue de perto da taxa Selic over.

[epico_capture_sc id=”2764″]

O CDB, por outro lado, é uma modalidade de investimento emitida por bancos para pessoas físicas, tomando, geralmente, o CDI como referência. É muito comum encontrar CDBs pós-fixados oferecendo 100, 115, 120% do CDI, por exemplo.

Uma breve história do CDI

O CDI foi criado na década de 1980, quando a hiperinflação assombrava a economia brasileira, como uma forma de garantir o caixa dos bancos e evitar a impossibilidade de cumprir suas obrigações financeiras. Na época, esse empréstimo era chamado de overnight, pelo fato de um banco pegar o dinheiro emprestado no fim do dia e devolver no dia seguinte, acrescido dos juros.

Por causa da hiperinflação, não se havia confiança suficiente para a oferta de investimentos de longo prazo. As pessoas investiam por poucos dias ou no máximo por alguns meses. Foi esse fenômeno que fez com que o CDI ganhasse tanta força como referência dos investimentos de Renda Fixa.

O CDI deveria continuar sendo usado como referência?

Essa é uma pergunta difícil de responder. Por um lado, a história nos acostumou com seu uso, mesmo sem saber direito o que é CDI, as pessoas entendem que um investimento em Renda Fixa deveria remunerar pelo menos 100% do CDI no curtíssimo prazo e algo em torno de 120 a 130% no médio a longo prazos. Por outro, com a queda da Selic, o índice está se tornando menos relevante, já que está perdendo a capacidade de informar qual é o juro real da aplicação.

Explico-me. O juro que nós estamos acostumados a ver veiculados por aí é o juro nominal. Por exemplo: 10% ao ano; 120% do CDI. O juro real é aquele que sobra após ser descontada a inflação. Comumente, fazemos uma conta simples, descontando a inflação do juro.

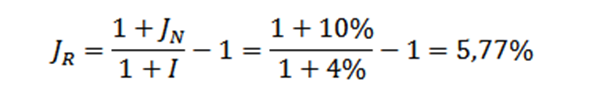

Para um investimento com juro nominal de 10% ao ano, caso a inflação seja de 4%, então, consideramos que o juro real é de 6% ao ano. É um valor próximo do correto e serve para fins didáticos. Entretanto, prefiro ensinar aqui a fórmula correta.

Sendo:

- o Juro Real

- o Juro Nominal

- a Inflação

Assim, teremos:

Como você pode ver, o valor é próximo da conta simplificada que fizemos mais acima.

Voltando ao problema da relevância do CDI. Estamos em um momento em que a taxa Selic atingiu seu mínimo histórico, 5,5% ao ano, e os economistas ouvidos na elaboração do Boletim Focus apostam em pelo menos mais uma queda de 0,5 p.p., o que levaria a Selic à casa dos 5% ao ano.

Associa-se a isso uma inflação projetada de 3,76% ao ano no final de 2019. Neste cenário, temos que o juro real de um investimento que paga 100% do CDI seria de somente 1,1% ao ano, bruto de imposto de renda. Retirado o imposto, chegaríamos ao triste patamar de 0,5% ao ano. Para se obter um juro real de 2% ao ano, líquido de imposto, teríamos que realizar um investimento que pagasse 137% do CDI.

A título de curiosidade, no mês de janeiro de 2016 tivemos o maior IPCA acumulado dos últimos anos, atingindo a marca de 10,7% ao ano. Nesse mês mesmo, o CDI estava em 14,13% ao ano. O juro real bruto da época era, portanto, de 3,09% ao ano, quase 3x o juro real bruto atual.

Qual seria uma boa referência?

Existem diversos investimentos em Renda Fixa, tanto emitidos por instituições financeiras quanto emitidos pelo governo, cuja remuneração é atrelada ao IPCA. Um dos principais exemplos é o título do Tesouro Direto – Tesouro IPCA + 2035, também conhecido como TIPCA+35. Atualmente a sua remuneração nominal é de IPCA + 3,5% ao ano.

Novamente, de forma didática é perfeitamente aceitável dizer que o juro real é de 3,5% ao ano, já que a inflação é o próprio IPCA. Caso quiséssemos ser mais diligentes, a fórmula completa nos daria 3,37% ao ano.

Uma boa opção de referência, portanto, seria a própria inflação, já que, através da conta simplificada que mencionei acima, é muito fácil descobrir qual é o juro real de uma aplicação financeira com razoável grau de proximidade com o valor correto.

E você? Conhece outro indexador que poderia substituir o CDI? Conte-nos aqui embaixo nos comentários!

Se você tem lido e curtido meus artigos aqui para o Dica de Hoje, gostaria de te convidar a conhecer o meu canal no YouTube. Lá você encontrará diversos vídeos já gravados sobre Finanças, Investimentos e Mindset, além de três vídeos novos toda semana! Inscreva-se, curta e compartilhe: https://www.youtube.com/lucasmauricioo?sub_confirmation=1

Abraços,

Lucas Mauricio

Revisão de texto: Marciel Montalvane

Aproveite e conheça os planos da Área de Membros Dica de Hoje, sendo que essa questão do CDI é muito bem trabalhada em relatórios quinzenais de Renda Fixa pela equipe Dica de Hoje. Clique aqui e veja qual o plano que se adapta melhor ao seu perfil de investidor.