Nova Área de Fundos Imobiliários (FIIS)

Como vocês sabem, em Julho de 2017, eu lancei o meu projeto mais desafiador e mais importante da história do Dica de Hoje. Exatamente no dia 15/07/2017 eu lancei para o público em geral a Área de Membros Dica de Hoje. Um projeto que me deixa muito cansado em um trabalho diário, mas que ao mesmo tempo é gratificante.

A princípio se tratava de uma Área em que a pessoa poderia a partir do seu próprio perfil escolher a carteira de ações que melhor lhe conviesse. Temos as carteiras de Graham, do índice PEG, de P/L abaixo da média (que virou abaixo da mediana), a carteira de dividendos e a carteira de barganhas (empresas de maior risco). Todas essas carteiras são calculadas mensalmente e são anunciadas para todos os membros, algumas estão inclusive abertas para membros Bronze gratuitos. Clique aqui e basta cadastrar seu e-mail para virar Membro Bronze se você ainda não conhece.

A Carteira Dica de Hoje

Ainda existe a carteira Dica de Hoje que é, e sempre foi fechada para Membros Gold. Lá você encontra relatórios semanais falando dos resultados das empresas, novas recomendações e o viés macroeconômico que eu gosto de adotar. Ainda tem vídeos com análises de empresas (já tem mais de 35 empresas analisadas por completo em vídeos de 40 a 50 minutos) com resumo no Final pra quem não puder assistir tudo. Além disso, ainda temos um hangout mensal e uma aba de descontos e parcerias. Acredito que o maior diferencial é que não foco apenas nas empresas que eu recomendo. À medida do possível tento falar de todas.

Mas aí, eu percebi que os investidores tinham muito mais perfis que eu imaginava. Muitos têm medo de investir diretamente em bolsa. Começamos então, em dezembro, uma parceria com o Rafael Zattar que criou as carteiras Z de Fundos de Investimentos, principalmente para aquelas pessoas que não tem tempo para operar, ou que não se sentem confortável e preferem terceirizar a gestão dos seus recursos.

Confesso que eu era muito cético com relação a quanto essas carteiras poderiam render. Sempre quando pensava em Fundos de Investimentos, lembro dos Fundos dos Bancos que cobram taxas extorsivas para retornar rendimentos pífios, mas o Rafael, estudando bem o mercado e inclusive conversando com alguns gestores (como os do Kanepa e do Versa) conseguiu fundos que rendem bastante e com risco controlado. Com os melhores índice Sharpe. Ele ainda antecipou para os assinantes o fechamento do Fundo Versa e reduziu a aplicação inicial mínima do Kanepa. Leia aqui o primeiro artigo do Rafael de dezembro de 2017 que é o único aberto para o público em geral.

Eu analisava alguns Fundos Imobiliários dentro dos relatórios de ações, visto que esta é uma demanda crescente, mas eu sabia que precisava de mais que isso. Então, agora no fim de fevereiro, o Egbert Chaves, da Oceans14 entrou em contato comigo para apresentar o produto Radar de Fiis. Fiquei impressionado com o material e fui pesquisar um pouco mais sobre ele e descobri esse livro (e-book) que ele escreveu sobre Fundos Imobiliários, clique aqui e que eu comprei prontamente (sinceramente, R$ 9,90 por um livro de Fundos Imobiliários é quase uma obrigação adquirir). Percebi que ele entendia muito sobre o assunto. Então fechei uma grande negociação com ele. O material do Radar de Fiis era tão bom que eu não queria criar um novo custo para os meus assinantes. Eu queria que eles tivessem de graça. Se vocês duvidam do custo, no site da Oceans14, a assinatura mensal deste Radar separadamente custa R$ 14,90 por mês, clique aqui.

Assinantes Membros Gold têm de graça esse Radar.

E é exatamente sobre essa Área de Fundos Imobiliários (Fiis) que eu quero falar hoje.

A Área de Fiis é dividida em duas partes. Relatórios que eu escrevo analisando cada um dos Fundos imobiliários existentes. E o Radar de Fiis que é publicado diariamente.

No Radar de Fiis encontramos as maiores rentabilidades, maiores volumes negociados, qual o segmento que está com o P/VPA mais descontado. Qual segmento tem o maior dividend yield. Dentre muitas outras características.

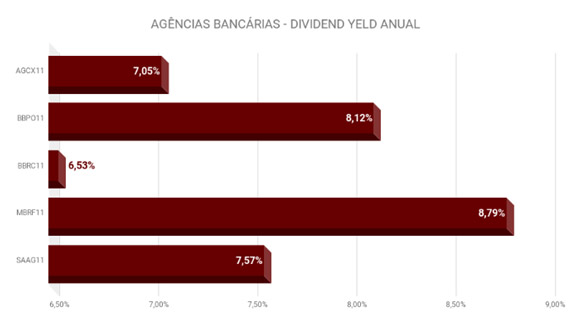

Aí, dentro de cada um dos segmentos o Egbert abre o indicador para cada um dos Fundos. Veja abaixo, o dividend yield dos últimos 12 meses do setor de agências bancárias, por exemplo:

Retirado do Radar de Fiis, clique aqui.

Apenas essa informação solta não quer dizer muita coisa. Apenas dessa forma tendemos a achar que o MBRF11 é melhor que o BBRC11, mas esse é apenas um indicador isolado. E, além disso, não podemos garantir que o rendimento futuro irá se repetir. Olhando o P/VPA dos fundos, começamos a entender essa diferença. Enquanto o MBRF11 opera com P/VPA de 0,95, ou seja, deságio de 5% frente ao valor patrimonial da cota. O BBRC11 trabalha com P/VPA de 1,52 ou 52% acima do valor patrimonial. Isso significa que a rentabilidade sobre o Valor Patrimonial do BBRC11 é maior que a do MBRF11.

E aí nós podemos continuar estudando o radar para descobrir porque o mercado aceita pagar um ágio tão grande em um fundo de agência e no outro ele paga um deságio. Podemos ver a vacância dos Fundos, o valor Patrimonial por m2 de cada um deles, a área BOMA (Building Owners and Managers Association) de cada um ou qualquer outro indicador.

E por fim a parte que eu mais gosto do Radar e que poucas pessoas entendem.

Como eu vim do mercado de ações eu estou acostumado a precificar qualquer ativo pelo fluxo de caixa futuro, ou seja, quanto sobra de caixa para uma empresa ou para o acionista/cotista a cada ano, qual o crescimento esperado e qual a taxa de desconto que usaremos para trazer todo esse caixa futuro para o tempo presente. Nessa taxa de juros, precisamos incluir uma parcela de juros que é equivalente ao investimento sem risco, normalmente a Selic, ou como eu prefiro, um título prefixado de 5 anos ou uma NTN-B de 2024 além de um ganho extra pelo risco que você está correndo.

Nas ações, pelo método do CAPM, esse risco é precificado em torno de 5% a 6% multiplicado pelo Beta da ação. Assim, empresas de energia elétrica ou de saneamento ou empresas com poucas dívidas têm risco menor, que empresas cíclicas com alta alavancagem em setores voláteis.

Em imóveis podemos usar uma parcela de risco menor porque sabemos que na pior das hipóteses o Fundo possui o imóvel. O imóvel é um bem físico e que não terá dívidas crescentes por prejuízos cada vez maiores como ocorre com o mercado acionário. Mesmo os Fundos de Papel possuem os CRIs que podem ser negociados, logo o risco existente em um FII tende a ser menor que o risco de um investimento em Bolsa de Valores.

[epico_capture_sc id=”2764″]

No mercado acionário, uma ação com prejuízos recorrentes pode perder 99% do seu valor em alguns anos como ocorreu com PDG, por exemplo, já no mercado de Fiis, o máximo que ocorre é passar anos com vacância 100%, podemos imaginar o PRSV11 ou o EDGA11, com vacâncias grandes em uma cidade como o Rio de Janeiro que ainda não se recuperou. Existe uma queda grande dos Fundos, mas o percentual costuma ser bem menor.

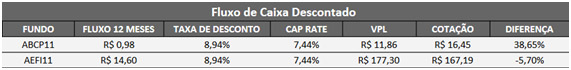

Assim, a última tabela do Radar consiste em pegar o lucro dos últimos 12 meses de cada um dos Fiis, projetar o lucro para 10 anos e acrescenta a venda deste fundo por um cap-rate. Depois traz todo o valor somado a valor presente pela taxa de desconto. Assim temos o fluxo de caixa esperado pelo Fundo no futuro. Veja abaixo exemplo em ABCP11 e AEFI11.

Retirado do Radar de Fiis, clique aqui.

VPL = Valor Presente Líquido. Não é Valor Patrimonial por Cota.

Assim se jogarmos por 10 anos o rendimento de R$ 0,98 do Fii ABCP11 e descontar a 8,94% ao ano e ainda vender o imóvel no final do prazo sem depreciação com cap-rate da tabela, chegaremos ao valor presente de R$ 11,86, bem menor que a cotação atual de R$ 16,45.

Obs: Essas taxas de desconto e de cap-rate mudam diariamente de acordo com a oscilação de juros futuros!

Assim como qualquer método de precificação de ativos, ele traz problemas:

- Os valores que são levados ao futuro não são corrigidos, o que deve trazer uma distorção pra baixo. Ou seja, fazemos isso de propósito para trazer uma margem de segurança maior. Se o mercado esperar um crescimento das Receitas do ABCP11 maior que a média do mercado, esse ágio visto pode ser plausível.

- Todos os Fundos acabam tendo cap-rates iguais de venda e descontos iguais. No entanto, sabemos que um imóvel no Centro de São Paulo tem risco muito menor de vacância, por exemplo, que um imóvel no interior do Brasil. Logo este é negociado com ágio, como vê-se acima o ABCP11.

- A taxa de crescimento e de valorização de um Fundo de Tijolo é maior que a de um Fundo de papel que costuma ter maiores percentuais de rendimento e nesse caso todos são colocados na mesma fórmula. Como o rendimento é levado a valor futuro, os Fiis de papel levam vantagem nesse método. Precisamos estar cientes disso e entender que Fiis de Papel precisam de uma margem de segurança.

- Fundos que têm apenas um inquilino são colocados juntos com outros multi-inquilinos, ou seja, todos acabam tendo o mesmo risco na fórmula. No entanto, na vida real o mercado precifica para baixo fundos mono-inquilinos, já que estes têm um risco de uma vacância de 100% repentina (atenção em FAMB11). Vejam o que aconteceu com ALMI11 e BRCR11 quando a Petrobrás saiu.

- Fundos com contratos atípicos como GGRC11 e atualmente como o HGLG11 quer se transformar acabam operando com algum ágio na parte inicial dos contratos, já que possuem risco menor de perderem suas receitas locatícias.

Eu poderia elencar outros itens, mas acho que já ficou claro que esta planilha final é bem interessante e útil, mas precisa ser analisada como mais uma fonte de informação e não como um indicador isolado.

Desde que eu coloquei esse radar de Fiis e incluí a Área de Fiis, vejo muitos elogios de assinantes que inclusive me dizem que agora o produto está completo e que melhorou muito. Eu, particularmente, não acho que está completo, mas fico contente em saber que estou ajudando as pessoas a mudarem de vida.

É muito gratificante receber um e-mail ou uma mensagem de uma pessoa que vivia atolada em dívidas, e que já começa a ter dinheiro para investir todo mês. Semana passada, uma menina (pediu sigilo) mandou fotos de viagens com a família dizendo que a viagem foi paga com os dividendos de uma recomendação que eu fiz. Outra me confidenciou que nunca passou um mês de Janeiro tão folgada. Comprou todo material e uniforme escolar, pagou o IPVA do carro (pela primeira vez com desconto à vista) e ainda sobrou para ajudar a mãe dela.

São nessas pequenas situações que vejo que o nosso trabalho do Dica de Hoje (não estou mais sozinho) está dando certo, porque está mudando a vida das pessoas. Nem todos aceitam o risco das ações, para esses têm os Fundos Imobiliários. Nem todos aceitam os riscos dos Fundos Imobiliários, para esses existem carteiras de Fundos de Investimentos, principalmente a Z-Light que investe apenas em Renda Fixa.

Se você quiser ser o mais novo membro Gold pelo mesmo valor desde o lançamento, clique aqui, junte-se há mais de 1700 pessoas entre membros Gold e Membros Bronze. Isso mesmo!! A área de Membros cresceu e o preço ainda permanece o mesmo.

A partir de quinta feira, dia 15/03 estarei ministrando 3 masterclasses de análise fundamentalista e de precificação de ativos. Clique aqui para se inscrever gratuitamente.

Abraços e Bons Investimentos

Daniel Nigri

Analista CNPI e fundador da Dica de Hoje Consultoria e Research