Estrategistas, neste artigo falaremos de um importante conceito que os grandes players do mercado utilizam para proteger uma carteira de investimentos. O termo hedge pode ser entendido como seguro, cobertura ou proteção. Há inúmeras formas de proteção, dos mais variados tipos de investimentos, e o delta Hedge baseia-se em uma característica das opções para formar uma proteção. O objetivo dos grandes players que montam a estratégia não é o de auferir lucro, mas sim o de proteger o portfólio.

SOBRE O DELTA: É originado do Modelo de Black & Scholes, um importante modelo de precificação teórica dos prêmios das opções. Seu entendimento é muito simples, já que o delta mensura o efeito no prêmio da opção caso o ativo-objeto passe por uma valorização ou desvalorização em seu preço. Portanto, a cada variação X no preço do ativo-objeto o delta irá alterar o preço da opção. Por exemplo: opção call com delta 0,50 e ativo-objeto valoriza-se em R$ 1,00. O prêmio desta call subirá R$ 0,50.

Para maior aprofundamento no conceito do delta acesse o artigo abaixo:

O que é o Delta de uma opção? – Dica de Hoje (dicadehoje7.com)

CARACTERÍSTICAS DO DELTA HEDGE: O principal objetivo desse tipo de operação é proteger uma ação ou carteira de investimentos contra uma variação nos preços, mas também pode dar lucro caso o preço do ativo-objeto fique dentro de uma determinada faixa – e se não forem feitos ajustes de posição.

Para atingir o objetivo primário, a operação visa a neutralizar ou zerar o delta da operação, ou seja, se a ação cair ou subir não estaríamos incorrendo em prejuízo, podendo até mesmo obter um pequeno lucro.

No entanto, essa relação não é fixa, pois à medida que os dias passam o, preço da ação sofre variações, e caso isso aconteça ganha-se dinheiro se estivermos comprados em delta, assim estaremos delta positivo e perderemos dinheiro caso estivermos vendidos em delta. Vamos para um exemplo clássico para um melhor entendimento:

EXEMPLO PRÁTICO COM OPÇÃO ATM OU NO DINHEIRO:

Ativo-objeto: PRIO3.

Preço-Referência: R$ 20,84 do dia 29/11/2021.

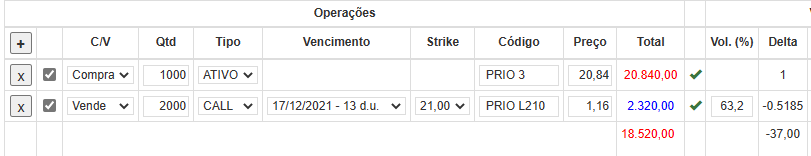

Fonte: simulação realizada no site www.opcoes.net.br

Para montar a estrutura Delta Hedge pode-se comprar lotes de uma ação, e logo em seguida vender opções desse mesmo ativo-objeto

No exemplo simulamos a compra de 1.000 ações da PRIO3 e em seguida vendemos 2.000 opções calls de PRIOL210 a R$ 1,16 cada. Portanto, recebemos R$ 2.320,00 da venda dessas calls ATM ou no dinheiro. Vejam que na coluna do delta na simulação acima, o delta é -37,00 que é um valor bem próximo de 0, é dificílimo montar uma estrutura que o delta seja de fato 0 (já que para isso o delta da opção tem que ser exatamente igual a 50) mas, quanto mais próximo de zero melhor fica protegida a ação envolvida.

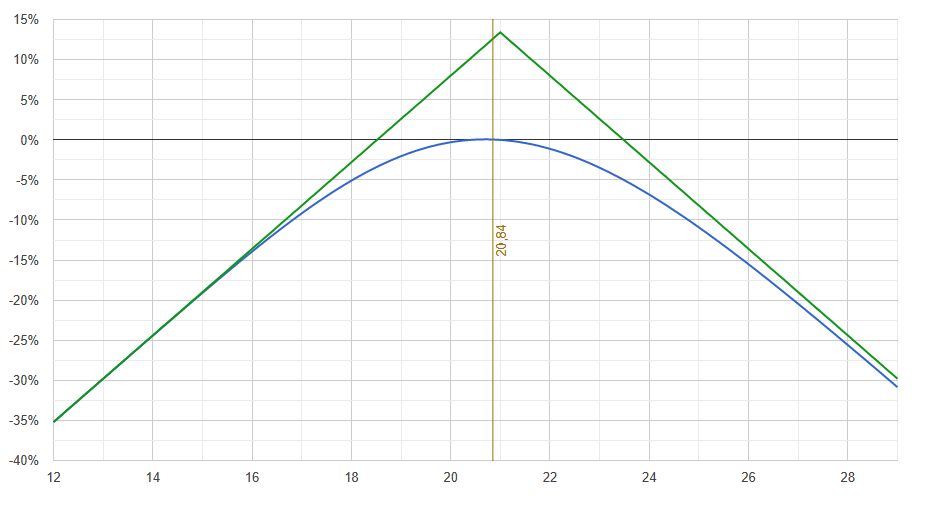

Vejam o gráfico de payoff:

Fonte: simulação realizada no site www.opcoes.net.br

Essa estrutura gerou uma proteção de 11% para PRIO3, ou seja, não haverá prejuízo ou lucro caso a ação caia a R$ 18,50, uma queda de 11% em relação ao preço no dia da montagem dia 29/11. Também não haverá prejuízo se a ação subir até R$ 23,48, uma valorização de 12,64%. Entre R$ 18,51 até R$ 23,47 a estrutura dará lucro para o investidor, tendo como lucro máximo o montante de R$ 2.480,00 que ocorrerá caso PRIO3 fique cotado a R$ 21,00 – preço de strike ou exercício das calls vendidas – com isso as calls não serão exercidas e o investidor embolsará R$ 2.320,00 da venda das opções de compra mais a variação positiva da ação que iria sair de R$ 20,84 para R$ 21,00 (21,00 – 20,84 = 0,16 x 1.000 = R$ 160,00).

O gráfico de payoff acima mostra o resultado no vencimento das opções;

Numa visão mais imediata, se o ativo subir R$1,00, por exemplo, o investidor ganharia R$1.000,00 (pois está comprado na ação) e, ao mesmo tempo, perderia R$0,50 por opção do tipo call, já que está vendido nesse derivativo, ocasionando uma perda dos mesmos R$1.000,00.

E é essa a essência do delta hedge. Se há um ganho de um lado, há uma perda de outro e, com isso, obtém-se uma proteção.

O detalhe é que, após a variação da ação, de R$1,00 por exemplo, o delta da opção não será mais 0,5 e, nesse momento, é que entra a necessidade de ajuste de posição.

Como mencionado, o delta hedge é uma estrutura montada por grandes players, e frequentemente é utilizado robô para ajuste contínuo de posição, de forma que sempre se tenha o delta zerado.

Obs: Muitas plataformas de investimentos indicam qual é o valor do delta de estruturas que o investidor montou, podendo ter várias estruturas montadas e combinadas, nesse caso se o delta for zero ou bem próximo disso estará configurado o Delta Hedge.

Atenção: o delta hedge possui um considerável risco e depende de ajustes contínuos de posição. Por tal razão, não é aconselhável para pessoas físicas, sendo que essa estratégia é normalmente utilizada por formadores de mercado e grandes players, que fazem ajustes periódicos de posição inclusive contando com a ajuda de robôs.

Ocorre que mesmo os grandes players, fazendo ajustes periódicos (muitas vezes com auxílio de robôs), correm um sério risco de alteração abrupta no preço do ativo-objeto, que pode fazer com que se torne demasiadamente caro um ajuste para zerar o delta.

Perceba, ainda, que no exemplo trazido acima faz-se a zeragem do delta estando comprando em ação e vendido em opção. Ocorre que é possível zerar o delta estando comprado em opções e vendido em ações, e esta forma é muito mais econômica de se montar um delta hedge. Além disso, montando a estrutura dessa forma (vendido em ações e comprado em opções), o gráfico de payoff fica invertido, como um gráfico de compra de volatilidade, trazendo um prejuízo ao investidor se o ativo-objeto ficar parado e proporcionando ganhos quando o ativo se movimenta. Entretanto, é prudente lembrar que os grandes players que montam essa estratégia não objetivam lucro e, assim, quando o ativo-objeto se movimenta, a posição é ajustada com o objetivo de zerar o delta.

Estrategistas ficamos por aqui, mas antes queremos te convidar a participar do nosso grupo de estudo no Telegram: Descomplicando Opções

https://t.me/joinchat/tXMTeqQv_EyZjgx

Também convidamos a você a se inscrever em nossa página para acompanhar nosso Café com Opções semanal. A inscrição é gratuita:

https://materiais.dicadehoje7.com/cafe-com-opcoes

Siga-nos nas nossas redes sociais:

Estratégia Xeque Mate

@estrategiaxequemate

Estratégia Xeque Mate

Veja as possibilidades de planos