Estrategistas, hoje daremos continuidade na estratégia do último artigo (Poor Man’s Covered Call), estudando uma trava diagonal com duas opções put (venda).

CARACTERÍSTICAS:

Nessa estratégia a dinâmica é semelhante a uma venda coberta de put, e também não requer um capital considerável para a montagem, pois não é necessário adquirir um lote ou mais de ações.

As duas opções de venda (put) irão simular o comportamento da ação (ativo-objeto) ao longo do tempo:

- Primeiro iremos comprar uma opção put (opção de venda) DITM (deep in the Money), opção muito dentro do dinheiro, com vencimento mais longo (2 a 3 meses), geralmente puts com delta de aproximadamente 0,90 (sites como Oplab e opções.net fornecessem esse dado).

- Após iremos vender uma opção put ATM (at the Money), opção no dinheiro, com vencimento para o próximo ciclo, usualmente puts com delta de aproximadamente 0,50 (sites como Oplab e opções.net fornecessem esse dado).

- Para a montagem dessa estratégia o ideal é o mercado está num cenário neutro ou de queda (bearish).

Há várias maneiras de parametrizar essa estratégia, mas o fundamental para caracterizarmos a Trava Diagonal com Put ou Diagonal Put é: comprar put com vencimento mais longo e vender put com vencimento para o próximo ciclo, e os strikes (preço de exercício) têm que ser diferentes. É preciso lembrar que as puts precisam ser do mesmo ativo-objeto. Podemos tanto comprar e vender puts ITM, ou ainda comprar put ATM e vender put ITM, mas para fins didáticos exemplificaremos a estratégia com a compra de puts DITM e venda de put ATM.

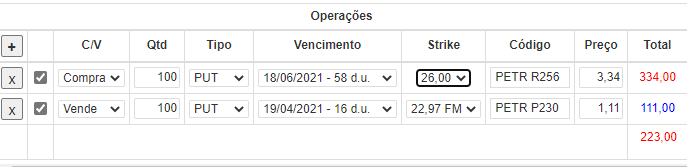

Vamos ao exemplo:

Ativo-objeto: PETR4

Cotação Referência: R$ 22,82 do dia 24/03.

Opção DITM PETRR256 – Strike: R$ 26,00

Opção ATM PETRP230 – Strike: R$ 22,97

Capital necessário para montagem: R$ 223,00 – 9,77% de um lote de 100 ações de PETR4 : R$ 2.282,00.

| Cenários | ||

| PETR4 – R$ 22,97 | Ponto de lucro Máximo:

R$ 90,13 |

Rentabilidade:

40,41% do capital investido |

| PETR4 – R$ 19,22 | Lucro:

R$ 68,51 |

Rentabilidade:

30,72% do capital investido |

| PETR4 – R$ 16,68 ou menos | Lucro:

R$ 68,11 |

Rentabilidade:

30,54% do capital investido |

| PETR4 – R$ 24,04 | Lucro mínimo:

R$ 6,69 |

Rentabilidade:

3% |

| PETR4 – R$ 24,08 a R$ 24,14 | Nessa faixa de cotação teremos o breakeven da operação.(1) | Rentabilidade:

0% |

| PETR4 – R$ 25,19 | Prejuízo:

R$ 67,60 |

Rentabilidade:

-30,31% |

| PETR4 – R$ 35,16 ou mais | Prejuízo máximo:

R$ 223,00 |

Rentabilidade:

-100% |

- Breakeven é o ponto do “zero a zero” da operação, ou seja, nem lucro e nem prejuízo.

As informações dos cenários foram extraídas do site: https://opcoes.net.br

Vejam que, se a cotação de PETR4 ficar lateralizada e ficar em R$ 22,97 teremos o ponto de lucro máximo. Caso a cotação caia bastante mesmo assim a operação trará lucro. Por esses motivos que a estratégia é ideal para cenários neutros e de queda. Mas se a cotação de PETR4 subir 5,88% ou mais a operação começará a trazer prejuízo.

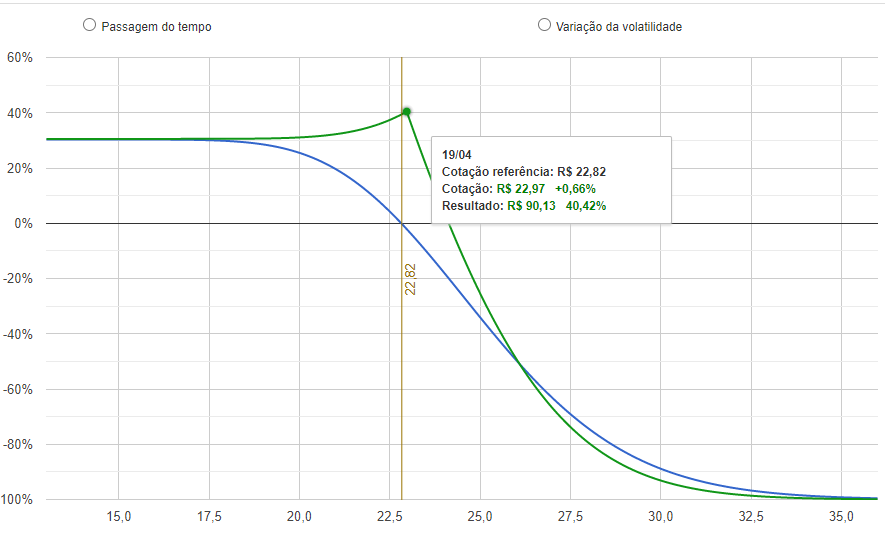

PAYOFF DA OPERAÇÃO:

Vejamos o gráfico de payoff da Diagonal Put:

O eixo horizontal é a cotação de PETR4 e o vertical é a porcentagem de rentabilidade da operação.

Vantagens e desvantagens da Diagonal Put:

Como dissemos anteriormente, a Trava Diagonal nessa parametrização deve ser utilizada quando se acredita que o ativo-objeto vai permanecer lateralizado ou caindo.

Nessa estratégia, a principal vantagem é o baixo capital necessário para a montagem da operação. Caso a ação fique lateralizada, é possível atingir o ponto de lucro máximo e, caso ela a ação desvalorize bastante mesmo assim teremos lucro.

A grande desvantagem da operação é que limitamos o lucro mesmo que a ação se desvalorize bastante em curto espaço de tempo.

ALERTA:

O presente artigo não é recomendação de investimento e tem caráter educativo. Apesar de o capital necessário para montagem ser considerado baixo, a estratégia pode trazer prejuízo de 100% do valor investido.

CONCLUSÃO:

Vimos que a estratégia Diagonal put é realizada com compra e venda de duas puts com strikes e vencimentos diferentes. Apesar de haver uma limitação nos lucros, o capital necessário é relativamente baixo, mas o prejuízo também é limitado. É ideal para momentos no qual o mercado fica lateralizado ou em tendência de queda.

Estrategistas, ficamos por aqui!! Mas antes temos um convite para aqueles que desejam aprender mais sobre o mundo de opções!! E além de claro rentabilizar!! Venha fazer parte da família Xeque Mate:

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; planilha de imposto de renda e suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri, CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

Abraços, até a próxima!

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes