Estrategistas, tivemos uma semana repleta de notícias que movimentaram os mercados financeiros. Ainda não tivemos um cessar-fogo entre russos e ucranianos e há constante troca de acusações entre as partes. A volatilidade nos preços das commodities ainda se fizeram presente nesta semana e nessa esteira o Ibovespa subiu com consistência, +3,2%, cotado aos 115.310 pontos.

Comentaremos adiante as decisões referentes a política monetária dos Bancos Centrais dos Estados Unidos e do Brasil. No âmbito dos derivativos tivemos o exercício na sexta-feira, dia 18/03, da série C/O (C para opções call e O para opções put) e agora iremos para a série D/P (D para call e P para put) que vencem dia 14/04. Vejamos também quais derivativos mais se destacaram.

PANORAMA GERAL DO MERCADO:

Rússia e Ucrânia continuam negociando uma possível trégua na guerra que completou três semanas de duração. O único avanço foi a afirmação de Zelensky, presidente ucraniano, de que a Ucrânia não fará parte da aliança Ocidental Otan, que é uma das exigências russas para cessar o conflito. No entanto, os conflitos se intensificaram principalmente na capital Kiev, com batalhas pelo controle aéreo da capital. Paralelo a isso, o presidente dos EUA, Joe Biden, fez afirmações pesadas contra Putin e fez ameaças caso algum país membro seja atingido em seu território. Biden conversou com o seu homólogo chinês, Xi-Jiping, o mesmo afirmou que a China não tem interesse no conflito e que não irá ajudar militarmente a Rússia, mas criticou as sanções ocidentais.

Na seara econômica, o comitê de política monetária do Federal Reserve dos EUA se reuniu nessa semana e surpreendeu o mercado, não pelo aumento da taxas de juros que estavam zeradas e passaram a ser de 0,25% a.a., mas pelo ritmo de aumento, foram anunciados seis aumentos nas próximas reuniões de 2022 e projeções de aumento nos juros para 2024. Também reduzirá o ritmo do tapering ou compra de títulos a partir de maio, membros do FED já projetam um núcleo de inflação de 4,3% para 2022, bem acima da expectativa de 1,9%. Esta decisão inicialmente foi negativa para as principais bolsas de valores, além de valorizar o dólar, mas o movimento não se sustentou.

O mercado também se preocupa com uma possível nova onda de infecções de Covid-19 na China, que anunciou grandes lockdowns em locais de grandes cadeias de produção, o que poderá impactar no crescimento da economia chinesa. Por ora, os dados de vendas do varejo e de atividades industriais seguem bem positivos, o que o motivam o Banco Central Chinês a manter as taxas de juros estáveis.

No Brasil, tivemos a reunião do Comitê de Política Monetária do Banco Central que conforme esperado elevou a taxa Selic para 11,75% a.a. e sinalizou um novo aumento de 1 p.p para a reunião de maio. Atualmente o Brasil possui o segundo maior juro real do mundo, só perdendo para a Rússia. O Bacen indicou que se o preço das commodities se estabilizarem e o petróleo do tipo brent ficar cotado abaixo dos $100, convergiria para a meta com a Selic a 12,75% a.a. e crê que esse cenário seja o mais plausível. No campo político, foi divulgado pelo governo federal um pacote de bondades: liberação do décimo terceiro salário dos aposentados e pensionistas, liberação de saque do FGTS limitado a mil reais e aumento da margem para crédito consignado. A equipe econômica acredita que as medidas injetarão 150 bilhões de reais na economia. Vejamos agora quais derivativos mais se destacaram.

Destaques da semana na bolsa brasileira:

CVCB3 – CVC Brasil Operadora e Agência de viagens: Opção call registrou um ganho de 462% nessa semana!

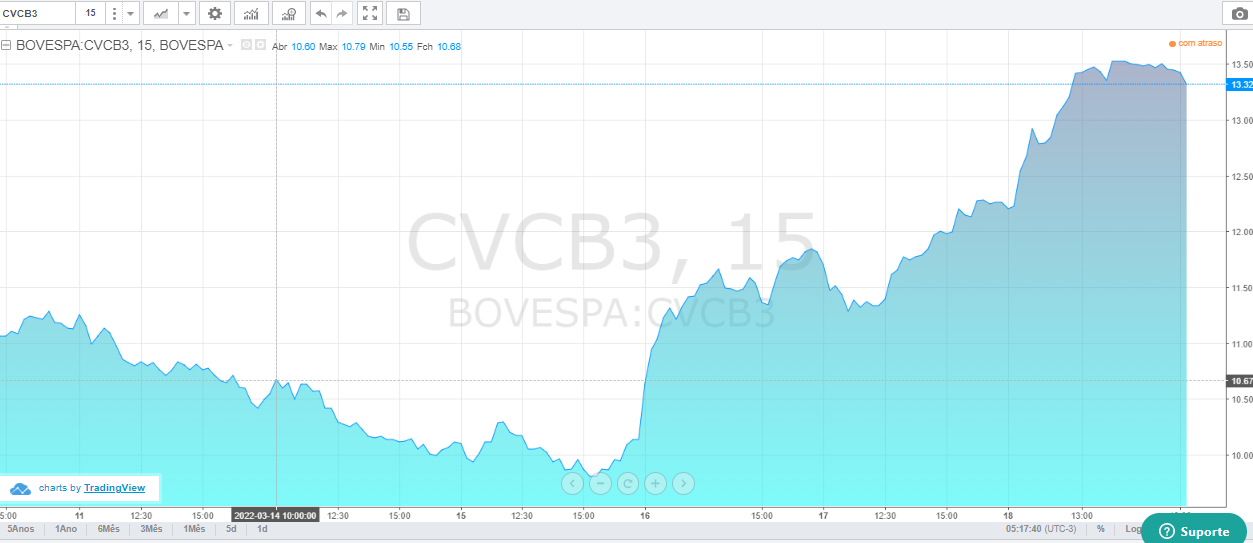

As ações da operadora de viagens dispararam na semana após a divulgação do resultado do 4T/2021. No resultado a companhia reduziu o prejuízo em 60% comparado a igual período do ano anterior e prevê uma expansão operacional em 2022. O papel começou a semana cotado a R$ 10,60 e terminou a R$ 13,32.

Alta de 25,6%!

Fonte: TradingView

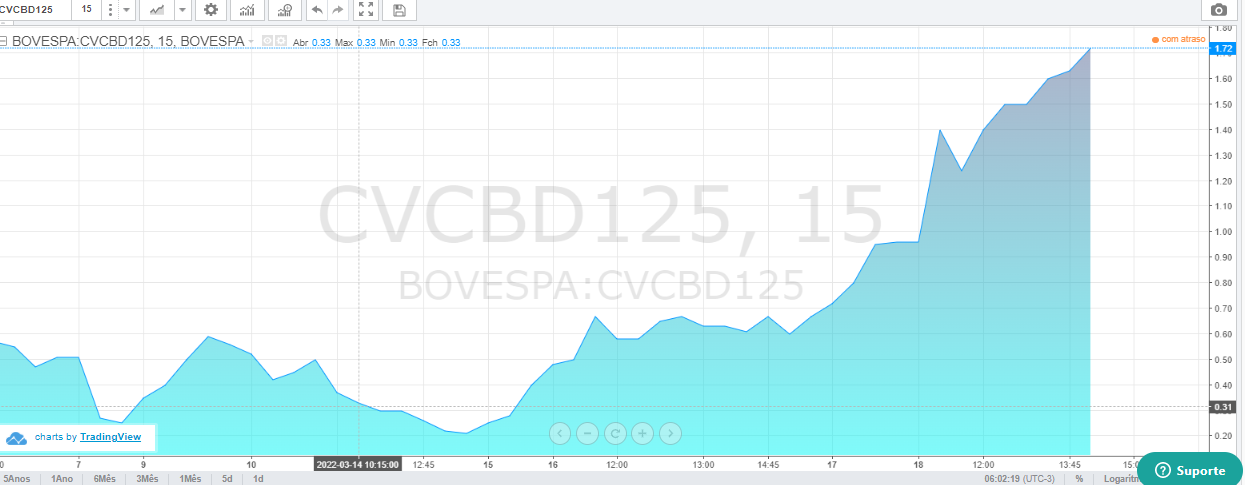

Iremos destacar a opção call CVCBD125 que dá o direito do titular de comprar CVCB3 por R$ 12,50 – strike ou preço de exercício – a qualquer momento até o vencimento por ser uma opção do tipo americana. Seu moneyness é ITM ou dentro do dinheiro e portanto vantajosa de ser exercida pois seu valor intrínseco é positivo:

VI = preço atual da ação – strike

VI = 13,32 – 12,50 = 0,82

E é uma call carregada de valor extrínseco que é a parcela do prêmio atribuída ao risco e a expectativa do mercado quanto a evolução do ativo-objeto:

VE = Prêmio – VI

VE = 1,72 – 0,82 = 0,90

Caso CVCB3 continue se valorizando, a opção call irá se valorizar em qual proporção? Por exemplo se CVCB3 subir de R$ 13,32 para R$ 14,32 (valorização de 7,50%) saberemos quanto a call irá valorizar pelo seu delta que é de 0,70, nesta situação o prêmio subirá de R$ 1,72 para R$ 2,42 (valorização de 40%)!!! E com isso qual seria o novo delta da opção? Simples, o gama desta opção é de 0,12, portanto o delta subiria de 0,70 para 0,82!

Alta de 421%

Fonte: TradingView

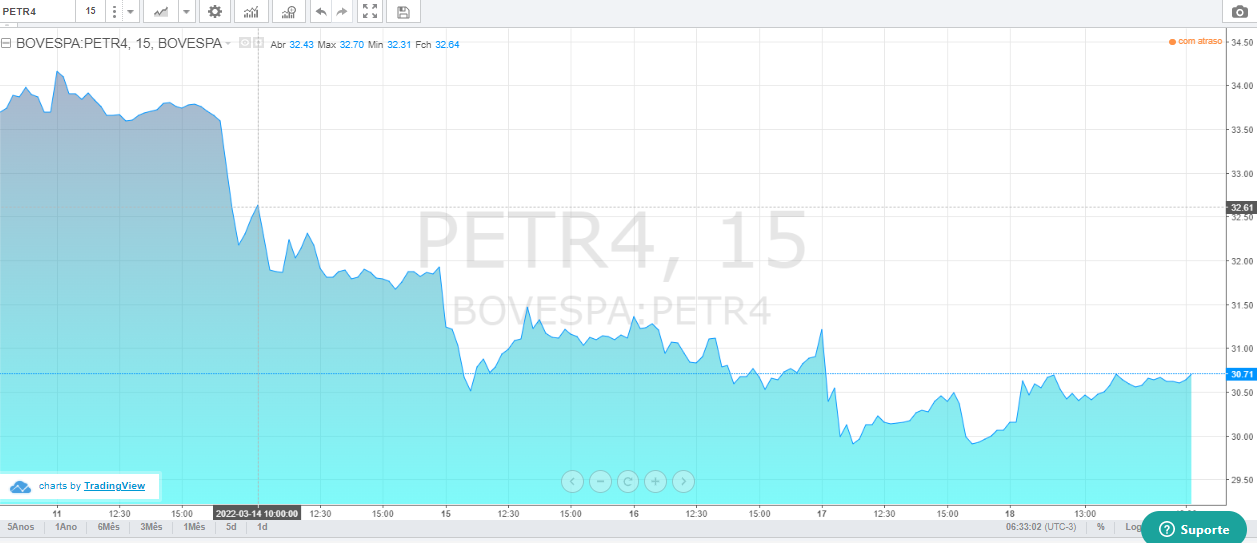

PETR4 – Petrobras: Opção put se valorizou em 32%!

Os papéis da petroleira brasileira se desvalorizaram na semana se descolando devido a ruídos políticos. Bolsonaro ameaça substituir diretores e a presidência da companhia devido o último aumento no preço dos combustíveis.

Queda de 5,3%

Fonte: TradingView

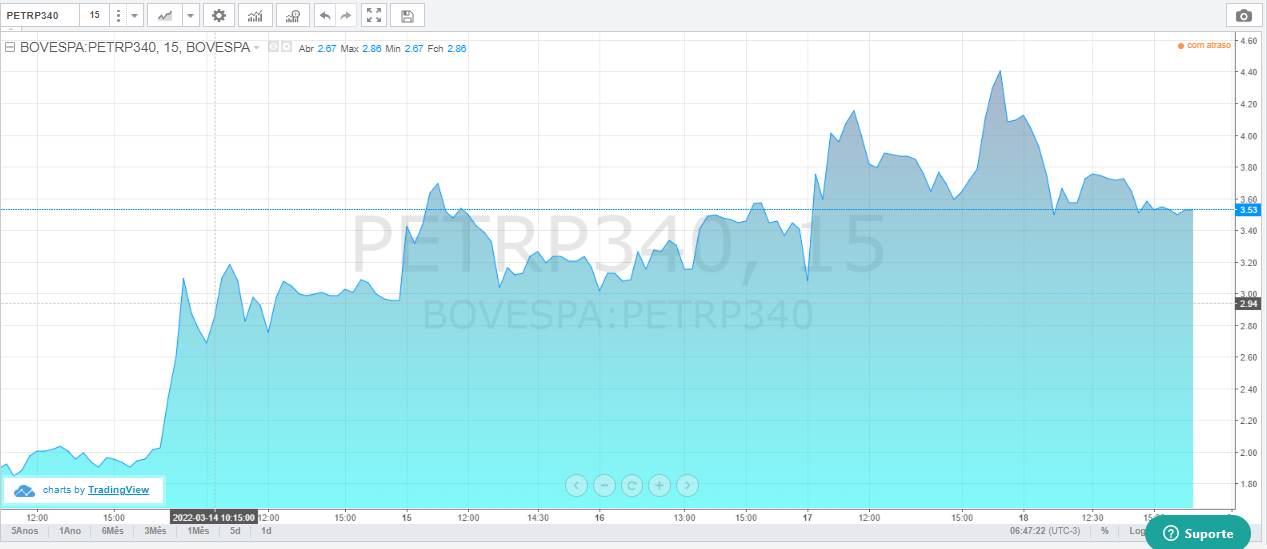

Com a desvalorização da ação iremos destacar a put PETRP340 que dá o direito do titular de vender PETR4 por R$ 34,01 – strike ou preço de exercício – somente no dia do vencimento por ser uma opção europeia. As puts, como sempre dizemos, são muito utilizadas como hedge ou seguro contra quedas do mercado.

O moneyness desta put é ITM ou dentro do dinheiro, seu strike de R$ 34,01 é superior ao preço atual da ação R$ 30,71. Portanto seu valor intrínseco é de:

VI = 34,01 – 30,71 = 3,30

No entanto seu valor extrínseco é bem pequeno:

VE = Prêmio – VI

VE = 3,53 – 3,30 = 0,23

O theta desta put é de -0,019, ou seja, se tudo permanecer constante após um pregão o prêmio cairá de R$ 3,53 para quase R$ 3,51, o theta vai corroendo o prêmio das opções a medida que se aproxima o vencimento das opções.

Alta de 32%!

Fonte: TradingView

O QUE PODEMOS ESPERAR PARA A PRÓXIMA SEMANA?

Os desdobramentos da guerra entre Rússia e Ucrânia seguem no radar dos investidores, que continuam monitorando os impactos nas cadeias de produção e comércio internacional.

No âmbito das opções vimos que as calls de CVCB3 se valorizaram muito e estão caras, nesse cenário uma venda coberta pode ser interessante a fim de aproveitar os prêmios mais elevados ou ainda uma estratégia de venda de volatilidade para aproveitar o aumento considerável da volatilidade implícita. Já a Petrobras merece muito cautela do investidor, pois o componente político pode afetar muito as ações da companhia e atrapalhar uma eventual estratégia com suas opções. Além disso a volatilidade do petróleo segue em alta.

A Estratégia Xeque Mate por enquanto está fechada para novos assinantes, mas em abril serão disponibilizadas novas vagas.

Estrategistas ficamos por aqui, mas antes queremos te convidar a participar do nosso grupo de estudo no Telegram: Descomplicando Opções:

https://t.me/joinchat/tXnMTeqQv_EyZjgx

Também convidamos você a se inscrever em nossa página para acompanhar nosso Café com Opções semanal. A inscrição é gratuita:

https://materiais.dicadehoje7.com/cafe-com-opcoes

Acompanhe mais notícias sobre o mundo das opções em nossas redes sociais:

Estratégia Xeque Mate

@estrategiaxequemate

Estratégia Xeque Mate

Veja as possibilidades de planos

Tenha acesso aos melhores relatórios escritos por nossos experientes analistas