Banco PAN (código Bovespa: BPAN4)

RESUMÃO – Resultados 1T19:

(Data de divulgação: 07/maio/2019)

(Dados retirados do site de RI: http://ri.bancopan.com.br)

– Estratégia da empresa:

O Banco PAN é uma das principais instituições financeiras de porte médio do Brasil, com foco em: crédito consignado (empréstimo e cartão de crédito), financiamento de veículos, cartão de crédito, venda de consórcios e venda de seguros.

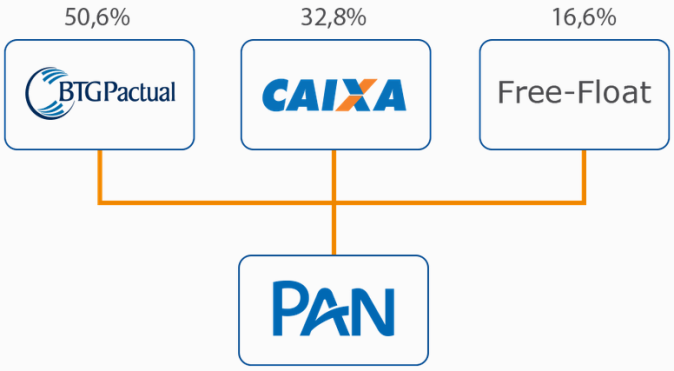

O público-alvo do banco são as classes C,D e E, servidores públicos e aposentados/pensionistas do INSS.Em maio de 2011, o BTG Pactual adquiriu a totalidade das ações do PAN de titularidade do Grupo Sílvio Santos, passando a compartilhar o controle do PAN com a Caixa Participações S.A. (“Caixapar”) que é subsidiária integral da Caixa Econômica Federal. Esta estrutura de controle agrega solidez financeira, reputação, altos padrões de governança corporativa e sinergias de negócios ao PAN.

Nos últimos anos, o PAN reestruturou serviços e processos internos, contratou profissionais de destaque e investiu de forma relevante em tecnologia. Ao longo de 2019, ampliará ainda mais seu portfólio, se tornando um banco digital completo com conta corrente e cartão de crédito sem tarifa e diversos outros produtos de crédito e serviços para seu público-alvo.

O banco PAN acredita ter vantagens competitivas em relação a concorrentes, embasadas em 3 pilares: capital e funding disponíveis, sendo o 2º maior banco médio privado brasileiro em ativos totais, vasta experiência em crédito para as classes C, D e E, com utilização de dados não estruturados com técnicas de Machine Learning, e ampla base e fluxo orgânico de novos clientes. O Banco possui uma carteira de 4,5 milhões de clientes e ao longo do 1T19 capturou cerca de 130 mil novos clientes por mês.

– Composição Acionária:

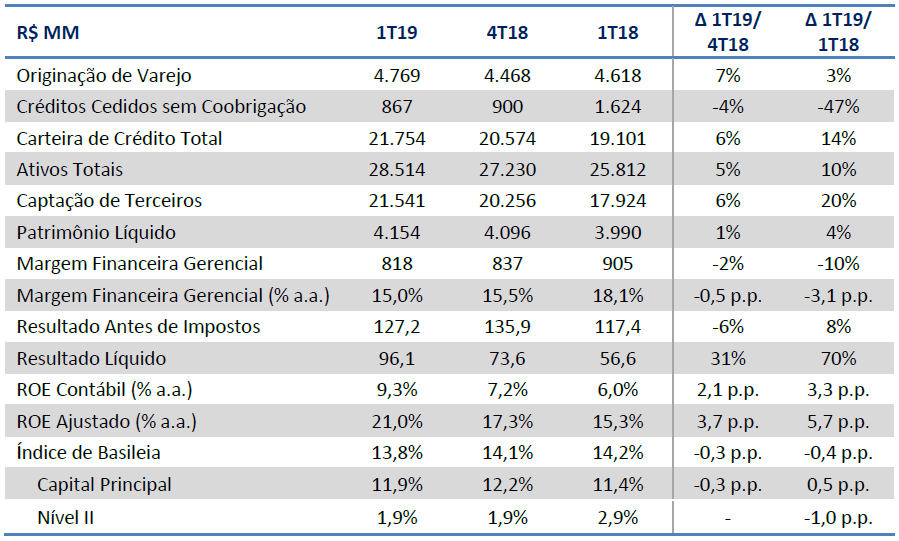

– Destaques Operacionais e Financeiros:

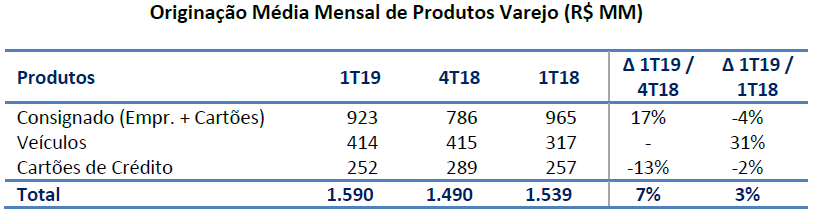

– Originação de Ativos – Varejo:

No 1T19, o PAN originou uma média mensal de R$ 1.590 milhões em novos créditos de varejo, frente aos R$ 1.490 milhões do 4T18 e aos R$ 1.539 milhões do 1T18. O crescimento observado foi impulsionado pelo volume de originação de créditos consignados, que apresentou aumento de 17% no 1T19.

– Carteira de Crédito:

No 1T19, o saldo da carteira de Crédito somou R$ 21.754 milhões, sendo 6% superior ao saldo de R$ 20.574 milhões no 4T18 e com crescimento de 14% frente ao saldo de R$ 19.101 milhões no 1T18. A carteiracore(composta pelas carteiras de crédito consignado (empréstimo e cartões), financiamento de veículos e cartões de crédito) apresentou crescimento de 21% nos últimos 12 meses impulsionada pelo avanço das carteiras de Consignado que cresceu 24% e Veículos que cresceu 21% no período.

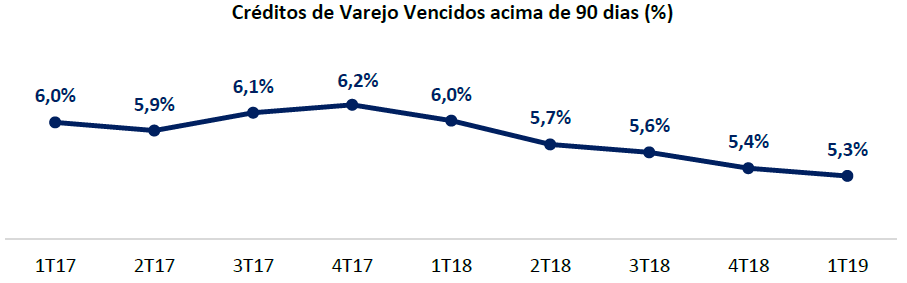

– Qualidade da Carteira de Crédito Varejo:

No 1T19, o Pan apresentou uma melhora na qualidade da sua carteira de crédito com redução do indicador de créditos de varejo vencidos acima de 90 dias.

– Produtos – Consignado (Empréstimo e Cartão de Crédito):

No 1T19, foram concedidos R$ 2.561 milhões em empréstimos para servidores públicos e beneficiários do INSS, frente aos R$ 2.160 milhões originados no 4T18, e aos R$ 2.721 milhões originados no 1T18. Em cartões de crédito consignado, foram originados R$ 208 milhões no 1T19, frente aos R$ 197 milhões originados no 4T18 e aos R$ 174 milhões originados no 1T18.

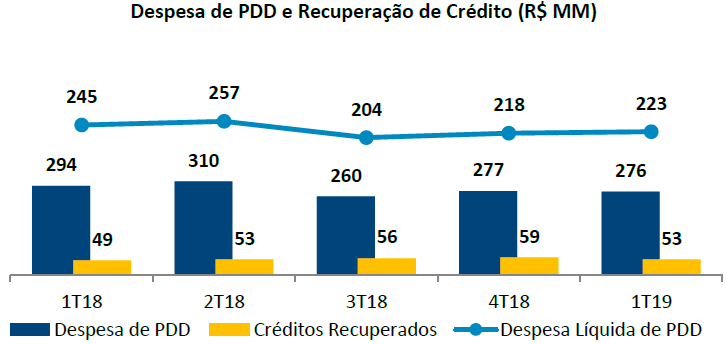

– Despesas com PDD e Recuperação de Crédito:

No 1T19, as despesas de provisões para créditos totalizaram R$ 276 milhões, estável em relação aos R$ 277 milhões do 4T18, mas com redução de 6% em relação aos R$ 294 milhões do 1T18. Já a recuperação de créditos anteriormente baixados a prejuízo foi de R$ 53 milhões no 1T19. A despesa líquida de provisão de créditos totalizou R$ 223 milhões, frente aos R$ 218 milhões no 4T18e aos R$ 248 milhões no 1T18.

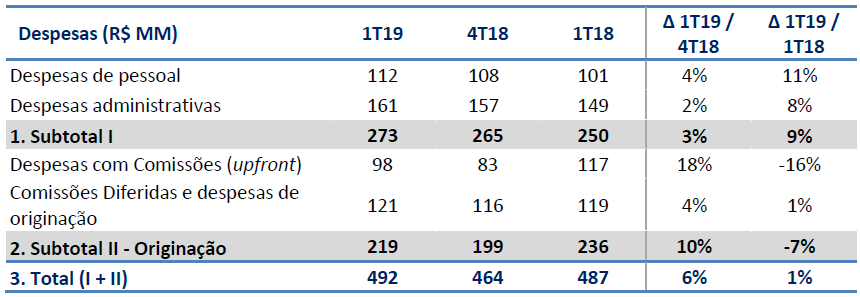

– Custos e Despesas:

No 1T19 as despesas administrativas e de pessoal totalizaram R$ 273 milhões representando um aumento de 3% em relação aos R$ 265 milhões no 4T18 e aumento de 9% frente aos R$ 250 milhões do 1T18. As despesas com originação de créditos somaram R$ 219 milhões, aumento de 10% em relação ao 4T18 e redução de -7% em relação ao 1T18.

– Lucro Líquido:

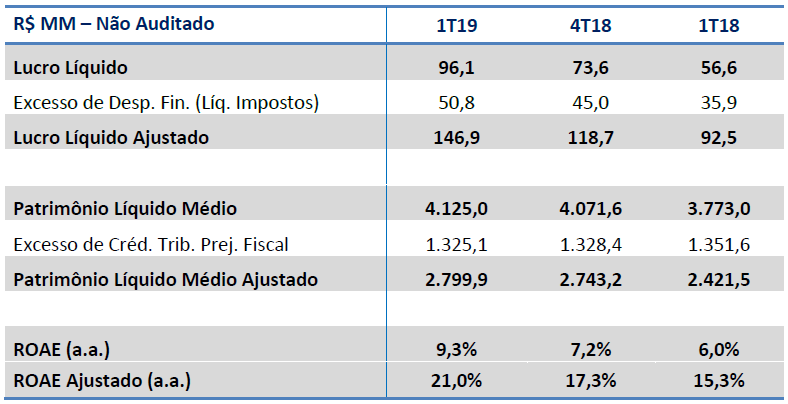

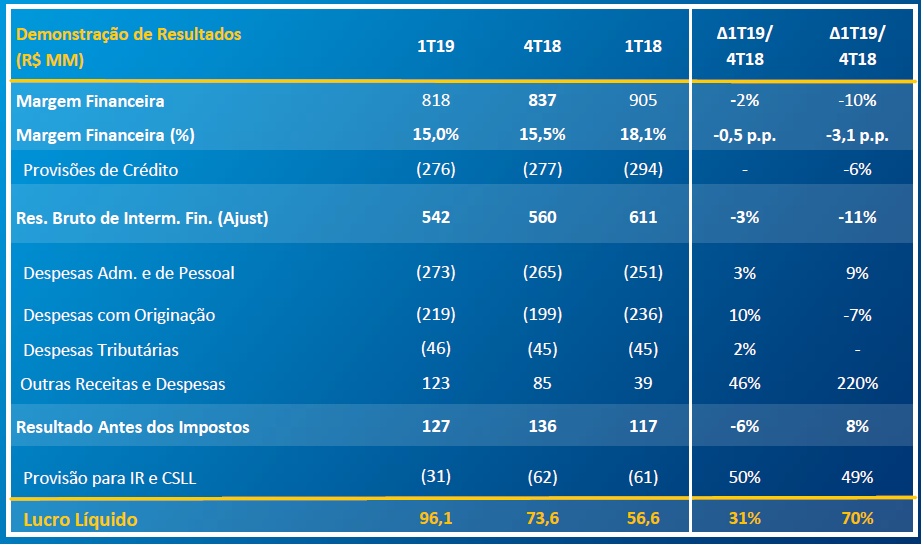

O lucro líquido do 1T19 foi de R$ 96,1 milhões, um aumento de 31% em relação ao 4T18 (R$ 73,6 milhões) e aumento de 70% em relação ao 1T18 (R$ 56,6 milhões). Os principais fatores que sustentam os resultados dos últimos trimestres são: manutenção da margem financeira em patamares robustos; provisões de crédito sob controle; e continuidade do processo de redução de custos.

– ROAE (Retorno sobre o patrimônio líquido médio):

O retorno anualizado sobre patrimônio líquido médio foi de 9,3% a.a. no 1T19, frente ao retorno de 7,2% a.a. no 4T18 e de 6,0% a.a. no 1T18, enquanto que o retorno ajustado (não auditado) foi de 21,0% a.a. no 1T19, frente ao retorno de 17,3% a.a. no 4T18 e de 15,3% a.a. no 1T18.

Conclusão sobre os resultados:

O Banco Pan virou a nova “queridinha” da Bolsa. Ele já havia observado uma forte alta após a divulgação dos resultados do 4T2018 e agora após uma forte alta dos lucros e resultados vimos uma melhora substancial na cotação das suas ações.

A ação BPAN4 no mês de Fevereiro, após a divulgação dos resultados do 4T2018, subiu de R$ 2,20 para R$ 3,79. Agora após a divulgação dos resultados do 1T2019 nova alta, da casa de R$ 3,30 para uma máxima próxima a R$ 5,90, e atualmente as ações se encontram em R$ 5,08.

Veja imagem abaixo retirada do profitchartpro:

Mas qual o motivo de tanta alta na cotação?

Na minha visão, o mercado parece que “descobriu” o novo Banco Inter (Vocês entenderão na tabela mais abaixo). Coloquei entre aspas porque pela minha experiência de mercado as empresas que seguem a estratégia da primeira que foi inovadora não costumam trazer tantas surpresas ao mercado e portanto costumam ter altas mais moderadas.

Um bom paralelo é o mercado tentando descobrir qual será a nova Magazine Luiza e com isso fica “apostando as fichas” em Via Varejo. Ás vezes essas ações sobem apenas por esse tipo de especulação.

Lembrem-se sempre a frase de Warren Buffet

“Compre ao Som dos Canhões e Venda ao som dos violinos”

Em Setembro o Banco Pan estava ao som dos canhões, agora está ao som dos violinos, tanto que me pediram para escrever sobre um banco com valor de mercado muito pequeno, como ele.

Observando apenas os resultados do Banco Pan sem comparar com outros bancos médios e pequenos listados, vemos que o Banco tem alguns pontos interessantes, dentre eles:

- Após longo período com prejuízo o Banco possui créditos tributários sendo R$ 1,2 bilhões de base negativa de contribuição social.

- O Banco tem uma das menores taxas de créditos de Varejo Vencidos.

- A qualidade da carteira é comparada a de Grandes Bancos e até melhor que alguns como Santander e Bradesco. 93,9% de créditos AA, A, B e C é realmente impressionante.

- Por possuir a Caixa e o BTG como co-controladores, o custo de captação do Banco Pan é muito baixo.

- Crescimento dos resultados são muito expressivos com taxas de 70% frente ao ano anterior. Aumento robusto da quantidade de clientes.

- O baixo índice de Basiléia que consegue alavancar a rentabilidade do Banco (aumentando o risco também).

Mas também temos alguns pontos que precisamos ficar atentos:

- Em 13/03/2019, a CaixaPar notificou o direito de aquisição de 50% das ações do BTG, sendo que agora ambos possuem a mesma participação 41,7% para cada e 16,6% para acionistas minoritários.

- Sabemos que empresas estatais são alvo de privatização por meio do Governo Hatual, então é plausível imaginar uma futura venda da participação de 41% da Caixa o que pode pressionar o preço para baixo, visto que ele hoje negocia com ágio sobre o valor patrimonial.

- Observando outros bancos médios e pequenos na tabela abaixo, vemos que outros bancos negociam com ágio menor sobre o Valor Patrimonial. Estarei incluindo aqui o indicador Preço/Lucro também que abordaremos mais abaixo

| Preço / Valor Patrimonial | Preço / Lucro | |

| BRSR6 | 1,27 | 8,29 |

| ABCB4 | 1,03 | 9,16 |

| BEES4 | 1,06 | 7,27 |

| BMEB4 | 0,48 | 6,32 |

| BPAC11 | 1,98 | 27,06 |

| BPAN4 | 1,40 | 22,22 |

| BIDI4 | 6,92 | 95,19 |

Dados Fundamentus

- O percentual da margem Financeira vem se reduzindo pela queda dos juros básicos da economia.

- Mas o ponto principal é: Sabemos que o Governo terá dificuldades para pagar as despesas com previdência a partir de Junho e precisará de uma liberação do Congresso para emitir dívida com esse fim, caso contrário, o presidente Bolsonaro incorreria no mesmo crime da ex-presidente Dilma, e acredito que ele não fará isso. Caso o governo não aprove essa emissão, o Governo deverá deixar de pagar o INSS dos aposentados e pensionistas em uma situação limite. Imagina o impacto disso nos créditos consignados. Seria muito grande. A chance mínima mas existe.

Crescimento

Cabe ressaltar que o Resultado do 1T2019 parece muito bom, mas tem um ponto importante de se analisar. O Crescimento do resultado antes dos impostos foi de apenas 8% (veja imagem abaixo no retângulo vermelho), o crescimento do Lucro Líquido de 0% deu-se por uma menor provisão para imposto de Renda e contribuição social.

Caso o banco cresça 8% ao ano, o indicador Preço/Lucro atual de 22,2 é caro, e mesmo que usemos o Preço/Lucro projetado de 16, ainda é superior ao de bancos que têm crescido a taxas parecidas como vimos na tabela anterior.

Ou seja, o resultado Real é insuficiente para uma alta tão forte, mas o que ocorre hoje em dia é que o mercado está comprando uma expectativa de crescimento forte e de um modelo que possa ser disruptivo e que roube participação de mercado dos grandes bancos, ou seja, o mesmo racional do Banco Inter com o agravante que temos a Caixa como controladora que a qualquer momento pode resolver vender a participação para melhorar o Caixa do Governo.

Dividendos

Outro ponto interessante de BPAN4 é que em seu estatuto existe um artigo que determina pagamento mínimo de 35% do lucro em dividendos, o que é um pouco acima dos 25% padrão que a maior parte das empresas listadas adota. É plausível imaginar um dividendo anual mínimo entre R$ 0,07 e R$ 0,09 nos patamares de lucros atuais, e caso o lucro cresça os dividendos cresceriam junto também.

Minha recomendação é Neutra no preço atual. Ou seja, se a pessoa tem a ação eu venderia apenas no P/L de 30 que é compatível com um mercado eufórico para ações em crescimento. Hoje este valor de venda seria algo em torno de R$ 7,00. No entanto, se eu não tiver a ação eu não compraria, visto que existem riscos relevantes e a empresa está sendo negociada hoje acima dos seus pares.

Para finalizar, gostaria de lembrar principalmente aos Membros Gold, que semana passada na terça feira fizemos a nossa live mensal e um dos cases que falamos foi o do Banco Pan como uma possibilidade de compra quando ele estava a R$ 3,40. Após uma pergunta de um assinante comparamos ele com o Banco Inter. Clique aqui e assista (Link pede senha de acesso de assinante).

Hoje excepcionalmente não faremos a parte do Resultado de Empresas na Área de Membros, por isso já colocamos a Recomendação aqui na Parte aberta.

Confira também os resultados de Petrobras, clicando nesse link.

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira de Dividendos | Não | Sim | Sim |

| Carteira Número de Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + FIIs) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri(analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.