Banco do Brasil(código Bovespa: BBAS3)

RESUMÃO – Resultados 3T19:

(Data de divulgação dos resultados ao mercado: 7/novembro/2019)

(Dados retirados do site de RI:http://ri.bb.com.br)

– Estratégia da Empresa:

O Banco do Brasil S.A. (BBAS3) é uma companhia aberta de direito privado, de economia mista, controlada pelo Governo Federal. O Banco tem por objeto a prática de todas as operações bancárias, prestação de serviços bancários, de intermediação e suprimento financeiro sob suas múltiplas formas, como operações de câmbio, seguros, previdência privada, capitalização, corretagem de títulos e valores mobiliários, administração de cartões de crédito/débito, consórcios, fundos de investimentos e carteiras administradas.

O BB apoia o agronegócio brasileiro em todas as etapas da cadeia produtiva, financiando o custeio da produção e a comercialização de produtos agropecuários, estimulando os investimentos rurais como armazenamento, beneficiamento, industrialização de produtos agrícolas e modernização de máquinas e implementos.

O Banco oferece às Micro e Pequenas Empresas (MPE) soluções de capital de giro, financiamentos de investimentos e comércio exterior, além de várias outras opções relacionadas a fluxo de caixa, seguridade, previdência e serviços.

O Banco do Brasil (BBAS3) está presente em 99,6% dos municípios brasileiros, com 65,7 mil pontos de atendimento; as 4.722 agências representam 21,9% de participação no Sistema Financeiro Nacional (SFN).

Como estratégia, o Banco pontuou alguns itens como: o foco em proporcionar experiências de alto valor para os clientes, priorizando ações que favoreçam o aumento de sua satisfação; priorização do crescimento da rentabilidade, a elevação e diversificação das receitas com prestação de serviços, a melhoria da eficiência operacional, a adequação do capital e a redução das perdas operacionais; continuidade de investimentos na transformação digital, por meio do aperfeiçoamento de métodos, produtos e canais, tornando-os mais simples, ágeis, inovadores, integrados e orientados à jornada dos clientes.

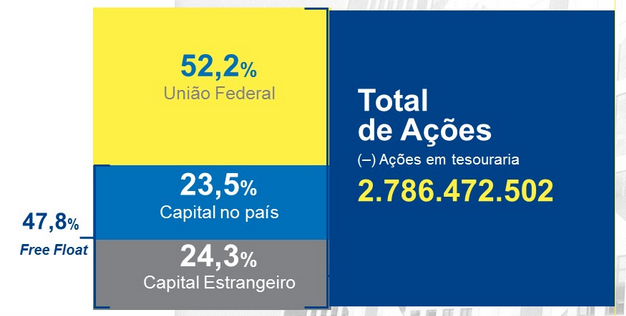

– Composição Acionária:

– Destaques Operacionais e Financeiros:

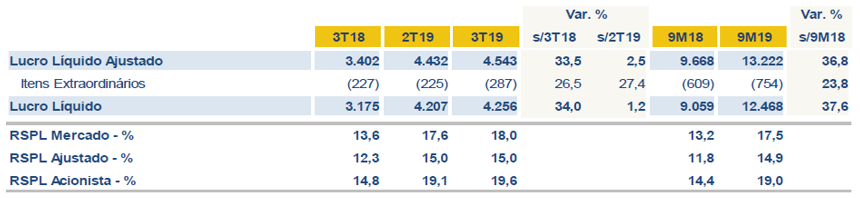

– Lucro Líquido Ajustado:

No 3T19, o Banco do Brasil (BBAS3) registrou lucro líquido ajustado de R$ 4,5 bilhões, crescimento de 2,5% em relação ao 2T19. O resultado foi influenciado pelos aumentos da margem financeira bruta e da recuperação de crédito, que impactou na redução da Despesa de PCLD (“Provisão para Créditos de Liquidação Duvidosa”) Líquida. No comparativo 9M19/9M18, o crescimento foi de 36,8%, destacando os aumentos da margem financeira bruta e das receitas com prestação de serviços, além do rígido controle dos custos.

– Retorno sobre o patrimônio líquido médio (RSPL ou ROAE):

O Banco do Brasil (BBAS3) registrou crescimento do RSPL (Retorno sobre o Patrimônio Líquido) de 17,6% (do 2T19) para 18,0% (3T2019) e de 13,2% (do 9M18) para 17,5%, reforçando seu compromisso de aumento da rentabilidade.

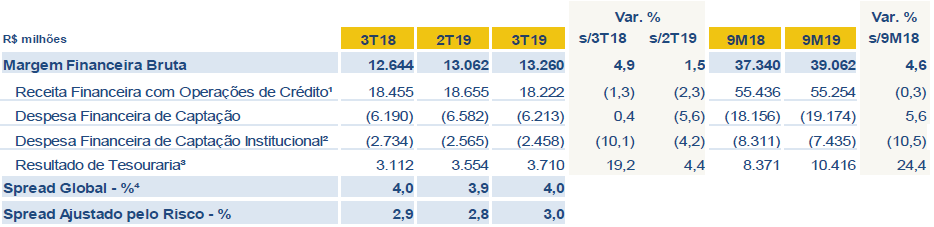

– Margem Financeira Bruta:

No 3T19, a Margem Financeira Bruta do Banco cresceu 1,5% na comparação com o 2T19 e cresceu 4,9% na comparação com o 3T18. Os principais destaques da Margem no 3T19 foram: crescimento nas receitas de crédito a pessoas físicas e queda nas receitas financeiras com operações de crédito em R$ 433 milhões (impactada especialmente pela redução nas receitas de crédito a pessoas jurídicas (largecorporate) e ao agronegócio); queda na despesa financeira de captação (influenciada pela redução no saldo médio de depósitos judiciais, letras de crédito, e depósitos a prazo no Banco Patagonia); queda nas despesas de captação institucional (influenciada pela redução nas despesas de empréstimos, cessões e repasses, e letras financeiras, sendo compensadas pela elevação nas despesas com TVM no exterior); aumento do resultado de tesouraria (influenciado pelo crescimento do resultado de negociações e menores perdas permanentes).

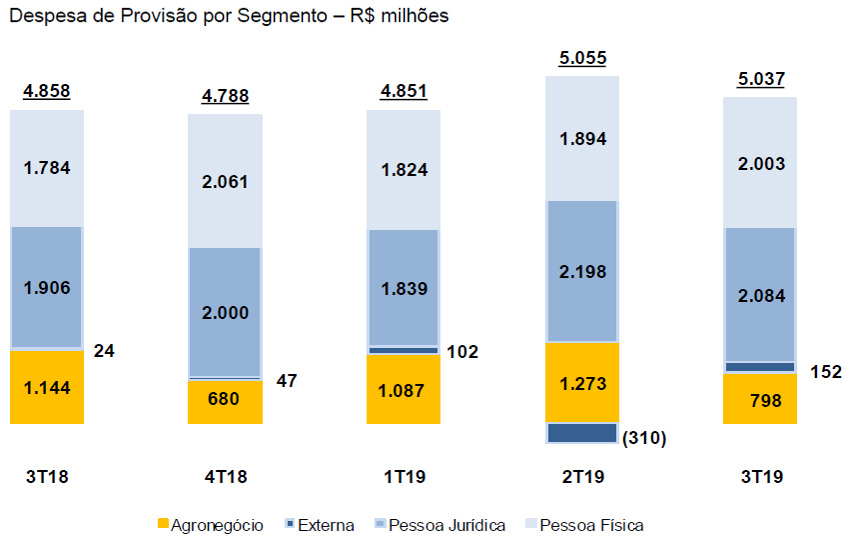

– Provisão para Créditos de Liquidação Duvidosa (PCLD):

No 3T19, a despesa com PCLD – Risco de Crédito reduziu 0,4% em relação ao 2T19, alcançando R$ 5,0 bilhões, influenciada positivamente pela redução da provisão das carteiras agronegócio e clientes pessoa jurídica. A despesa de PCLD Líquida, que considera a Recuperação de Crédito, reduziu 6,9% na comparação com o 2T19, impactada positivamente pelo aumento de 15,2% na Recuperação de Crédito (+R$ 226,8 milhões).

– Rendas com Prestação de Serviços:

As receitas com prestação de serviços do BB cresceram 0,4% em relação ao 2T19, e 8,7% em relação ao 3T18, com destaque para o desempenho positivo em “Administração de Fundos”, com aumento de R$ 116,1 milhões em relação ao 2T19. O crescimento das rendas com “Seguros, Previdência e Capitalização”, na comparação com 2T19, ocorreu devido às maiores rendas com corretagem, especialmente em previdência, com captação líquida de R$ 4,8 bilhões no 3T19, ante R$ 2,9 bilhões no 2T19. Em “Consórcios”, crescimento de 98 mil cotas ativas no comparativo 3T19/2T19. As contratações nos canais digitais (mobile, Internet e TAA) somam R$ 823 milhões no 3T19 e R$ 2,13 bilhões nos 9M19.

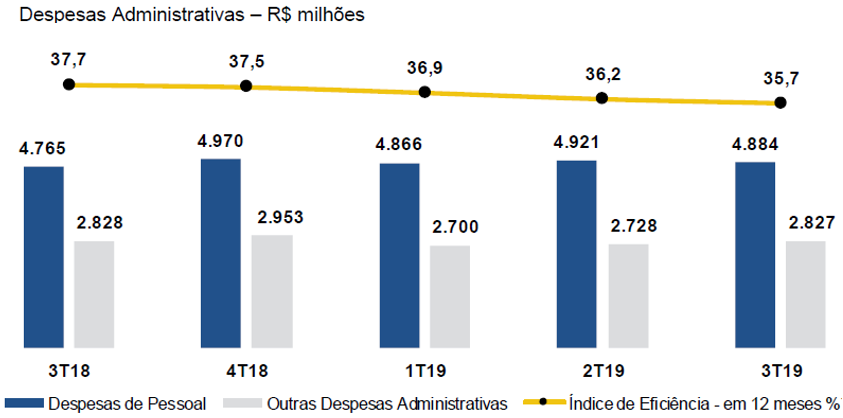

– Índice de Eficiência e Despesas Administrativas:

O “Índice de Eficiência” (calculado da seguinte forma: “Despesas Administrativas/Receitas Operacionais”), em 12 meses, atingiu 35,7% no 3T19, melhora de 2p.p. em relação ao 3T18. Trata-se do melhor índice da série histórica. As Despesas Administrativas aumentaram 0,8% em relação ao 2T19 e 1,5% em relação ao 3T18, apesar da inflação (IPCA) de 2,9% no mesmo período.

– Carteira de Crédito:

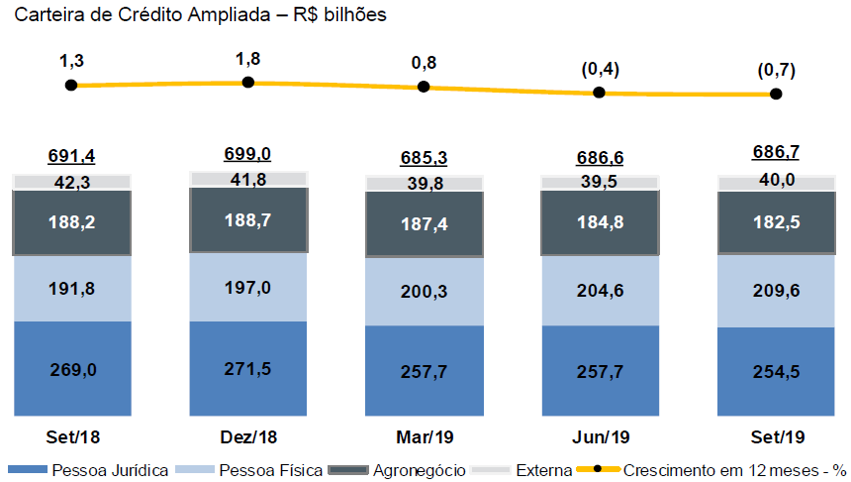

A carteira de crédito ampliada totalizou R$ 686,7 bilhões, representando uma pequena redução de 0,7% em comparação com set/18.

A carteira de crédito orgânica PF (pessoa física) cresceu 10,2% em relação a setembro/18 (+R$ 18,8 bilhões), influenciada pelo desempenho positivo em crédito consignado (+R$ 7,8 bilhões), em empréstimo pessoal (+R$ 4,3 bilhões) e financiamento imobiliário (+R$ 1,3 bilhão).

A carteira de crédito classificada PJ (pessoa jurídica)apresentou queda de 7,4% (-R$ 16,2 bilhões) em relação a setembro/18, principalmente pelo volume de amortizações no segmento de grandes empresas. No segmento MPME (micro, pequenas e médias empresas – com faturamento anual de até R$ 200 milhões), apresentou um crescimento de 40,3% na linha Capital de Giro (+R$ 7,7 bilhões).

[epico_capture_sc id=”2764″]

O crédito rural apresentou queda de 1,0% em relação a setembro/18 (-R$ 1,7 bilhão), redução de R$ 3,6 bilhões na Comercialização Agropecuária, compensada pelo aumento na carteira de FCO Rural (+R$ 2,0 bilhões) e Investimento Agropecuário (+R$ 2,4 bilhões).

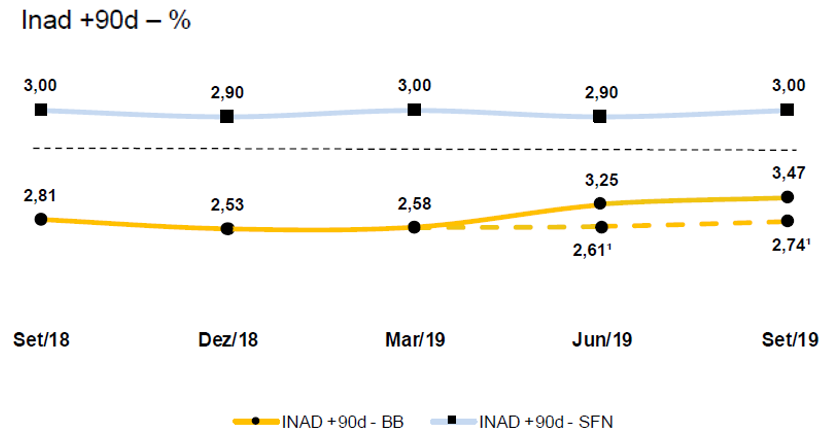

O índice de inadimplência INAD+90d (relação entre as operações vencidas há mais de 90 dias e o saldo da carteira de crédito classificada) alcançou 3,47% em setembro/19, representando um aumento de 0,66 p.p. em comparação com set/18. Ao desconsiderar o efeito de caso específico, o índice seria de 2,74%.

– Oferta Pública de Ações (OPA):

O Banco do Brasil (BBAS3) aderiu àoferta pública secundária de ações, movimento iniciado pelo Fundo de Investimento do Fundo de Garantia do Tempo de Serviço (“FI-FGTS”), para venda de ações em tesouraria. A operação foi concluída em 23 de outubro de 2019. Foram alienadas 132.506.737 ações, sendo 64.000.000 de ações mantidas em tesouraria pelo Banco e 68.506.737 de ações de titularidade do FI-FGTS, precificadas em R$ 44,05. O Banco receberá recursos líquidos provenientes da venda das ações em tesouraria, no montante de R$ 2,8 bilhões, após dedução das comissões e despesas estimadas pelo BB no âmbito da OPA. O Banco pretende empregar a totalidade dos recursos para reforço de sua liquidez.

Conclusão sobre os resultados:

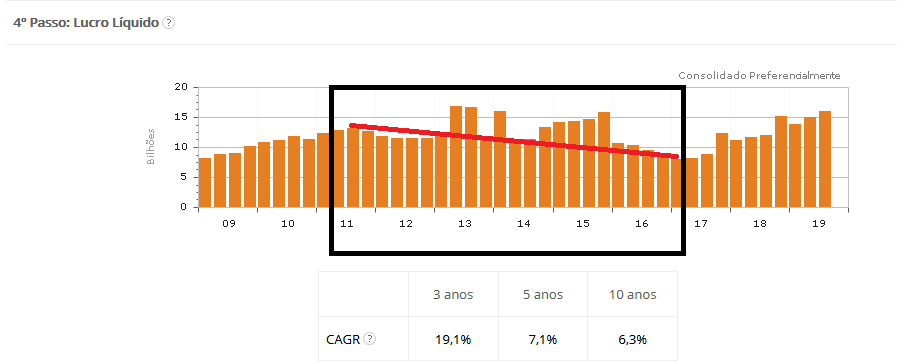

O Banco do Brasil (BBAS3) foi utilizado por muito tempo pelo governo, o acionista controlador, para políticas públicas e para reforçar o Caixa do Governo Federal. Desta forma, de 2011 a 2016 principalmente, as políticas públicas com créditos subsidiados eram em grande parte financiadas pelo Banco do Brasil e pela Caixa Econômica Federal, à revelia dos acionistas minoritários. Vejam o resultado de lucros do Banco neste período.

O outro ponto importante de ser analisado é que durante o governo da ex-presidente Dilma Roussef, o Banco distribuía todo seu lucro líquido na forma de dividendos, assim como outras empresas estatais. Esse movimento era importante para que o Governo Federal fechasse os exercícios com o menor déficit primário possível. Ou seja, o Banco era utilizado para reforçar o Caixa de seu controlador.

Atualmente o payout, parcela do lucro líquido que é distribuída na forma de dividendos, é de apenas 45%, o que reforça sua própria posição de Caixa e amplia o leque de possibilidades para incrementar a rentabilidade.

Os dois últimos governos, tanto do ex-presidente Michel Temer, como o do atual presidente Jair Bolsonaro, que são governos mais pró-mercado, voltaram a tratar o Banco do Brasil (BBAS3) como uma empresa que tem como seu objetivo principal dar lucros a seus acionistas. Dessa forma, suas ações verificaram, nos últimos 4 anos, uma grande valorização, como pode ser visto na imagem abaixo:

Fica nítido como a gestão em uma empresa estatal, assim como a confiança do mercado,é importante. No entanto, mesmo com alguns resultados já apresentando indicadores melhores que dos grandes bancos concorrentes, o Banco do Brasil (BBAS3) segue negociando com desconto grande frente aos demais. É o chamado Risco 2022, referente às próximas eleições.

| BBAS3 | ITUB4 | BBDC4 | SANB11 | |

| Preço / Lucro | 8,2x | 13,6x | 12,1x | 11,7x |

| Preço / Valor Patrimonial | 1,4x | 2,5x | 2,0x | 1,7x |

| Roe | 16,9% | 18,0% | 16,5% | 14,9% |

| ROA (Retorno sobre o Ativo) | 1,0% | 1,6% | 2,0% | 2,0% |

Fonte Guiainvest

Alguns indicadores que o Banco do Brasil (BBAS3) tem conseguido resultados melhores que os outros bancos. O índice de eficiência que mede as despesas sobre o total de receitas do Banco (incluindo Margem Gerencial e Receitas de Serviços) é o melhor dentre os 4 bancos, tendo alcançado apenas 35% neste 3T2019. Outro indicador interessante é que o Banco, puxado pelas linhas de consórcio, seguros e previdência, além das taxas de administração de fundos, tem conseguido crescer de forma consistente sua receita de prestação de serviços.

Recentemente, o Banco do Brasil fez um follow-on, uma emissão secundária de ações, e eu fiz um vídeo mostrando como o Banco está com uma gestão mais moderna e com foco na rentabilidade dos acionistas; clique aqui e veja o vídeo.

No lado negativo, o Banco mostra que está realizando o mesmo movimento de outros bancos para aumentar a rentabilidade neste momento de queda de taxa de juros. Um movimento perigoso que visa aumentar o percentual da carteira de crédito de pessoas físicas e de micro e pequenas empresas. Este movimento gera um aumento de lucratividade e funciona muito bem até acontecer um evento inesperado de ruptura da economia e de crise, que faz a inadimplência neste segmento disparar.

Por falar em inadimplência, vimos que esta atingiu a mínima em março de 2019 e voltou a subir desde então. É aquela máxima: quando a maré baixar, veremos quem está nadando pelado. Ainda não é o caso dos bancos, mas eles estão caminhando para isso lentamente. Iremos continuar acompanhando para ver o momento que o risco não compensará mais manter uma posição comprada neles.

Agora na área fechada para assinantes, na Area Resultados de Empresas, irei calcular o preço justo do Banco do Brasil (BBAS3), e ainda vou falar qual o Banco estatal que eu comprei no mês passado. Se você já for assinante, clique aqui para fazer o login. Caso contrário veja abaixo algum plano de ações

Os assinantes do Plano Ações e do Combo Ações + FIIs têm direito a essa parte. Mais informações de como assinar abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal

– Plano anual

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Acesse os dois Primeiros Módulos do ”Curso Primeiros Passos” de forma completamente gratuita, clique aqui.

Para informações sobre o “Curso de opções Dica de Hoje”, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.