Banco PAN (código Bovespa: BPAN4)

RESUMÃO – Resultados 3T19:

(Data de divulgação dos resultados ao mercado: 4/novembro/2019)

(Dados retirados do site de RI: http://ri.bancopan.com.br)

– Estratégia da Empresa:

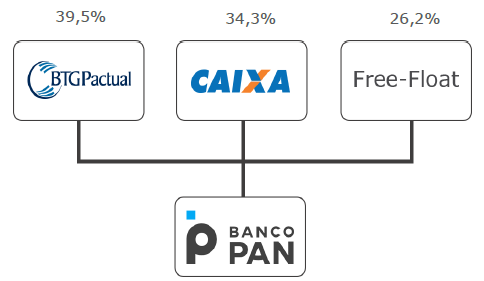

O Banco PAN (BPAN4) é uma das principais instituições financeiras de porte médio do Brasil, com foco em: crédito consignado (empréstimo e cartão de crédito), financiamento de veículos, cartão de crédito, venda de consórcios e venda de seguros. O público-alvo do banco são as classes C,D e E, servidores públicos e aposentados/pensionistas do INSS. Em maio de 2011, o BTG Pactual adquiriu a totalidade das ações do PAN, de titularidade do Grupo Sílvio Santos, passando a compartilhar o controle do PAN com a Caixa Participações S.A. (“Caixapar”), que é subsidiária integral da Caixa Econômica Federal. Esta estrutura de controle agrega solidez financeira, reputação, altos padrões de governança corporativa e sinergias de negócios ao PAN.

Nos últimos anos, o PAN reestruturou serviços e processos internos, contratou profissionais de destaque e investiu de forma relevante em tecnologia. Ao longo de 2019, ampliará ainda mais seu portfólio, se tornando um banco digital completo com conta corrente e cartão de crédito sem tarifa e diversos outros produtos de crédito e serviços para seu público-alvo.

Em julho de 2019, divulgaram o novo posicionamento da sua marca e, em outubro de 2019, realizaram o soft-launch da conta digital para colaboradores e alguns clientes e em breve lançarão para o público em geral.

O PAN acredita ter vantagens competitivas em relação a concorrentes, embasadas em 3 pilares: capital e funding disponíveis, sendo o 2º maior banco médio privado brasileiro em ativos totais;vasta experiência em crédito para as classes C, D e E, com utilização de dados não estruturados com técnicas de Machine Learning; e ampla base e fluxo orgânico de novos clientes. O Banco encerrou o 3T19 com uma carteira de 4,7 milhões de clientes, recebendo por mês cerca de 550 mil solicitações de créditos. Ao longo do 3T19 capturou cerca de 123 mil novos clientes por mês.

– Composição Acionária:

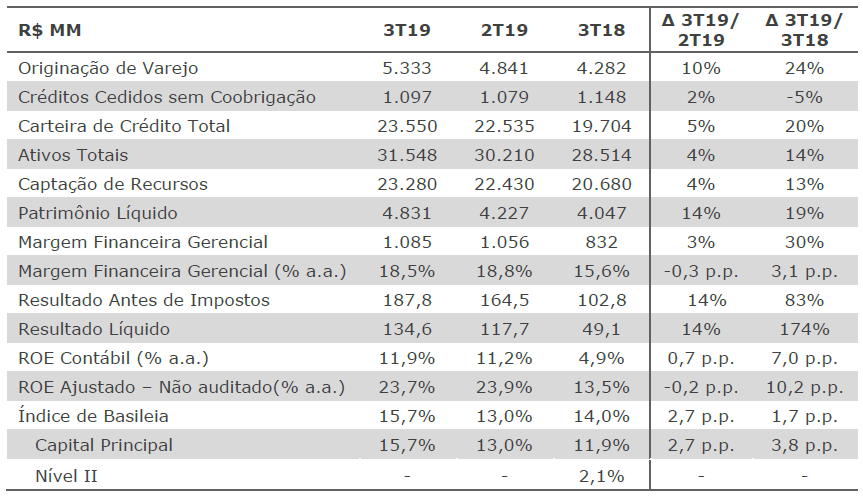

– Destaques Operacionais e Financeiros:

– Ofertas Públicas:

Em setembro de 2019, o Banco Pan (BPAN4) realizou oferta pública primária de 63,3 milhões de novas ações preferenciais de emissão do Banco e oferta pública secundária de 63,3 milhões de ações preferenciais de titularidade da CAIXAPAR (‘Follow-on’), resultando em um montante total de R$ 1,04 bilhões, sendo R$521,8 milhões de aumento do capital do Banco PAN. Com os recursos captados, o banco pretende ampliar a oferta de crédito, aumentando os investimentos em inovação e tecnologia, avançando na estratégia de originação de crédito omnichannel e sem limitações físicas, através de plataformas digitais.

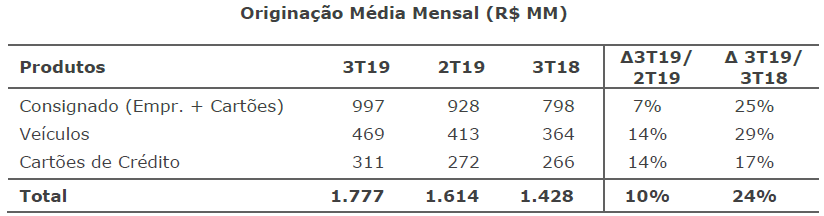

– Originação de Ativos – Varejo:

No 3T19, o PAN originou uma média mensal de R$ 1.777 milhões em novos créditos, frente aos R$ 1.614 milhões do 2T19 e aos R$ 1.428 milhões do 3T18. O crescimento foi impulsionado principalmente pelo volume de originação dos financiamentos de veículos, com crescimento de 29% no período, além do aumento do volume de créditos consignados, que cresceu 25% frente ao volume originado no 3T18.

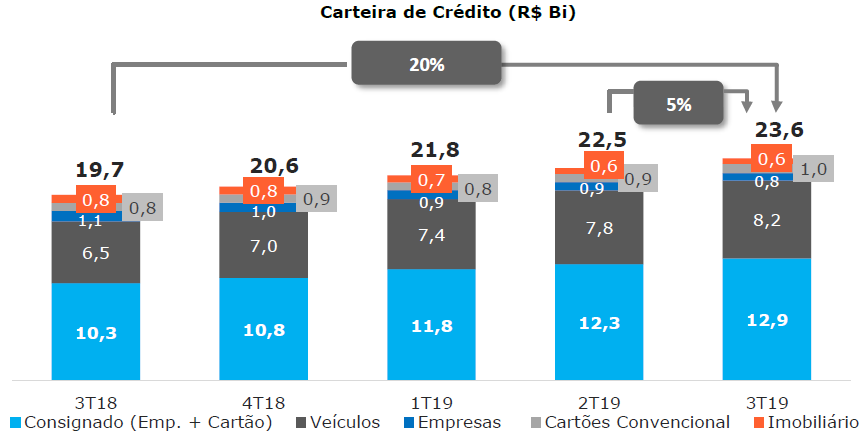

– Carteira de Crédito:

No 3T19, o saldo da carteira somou R$ 23.550 milhões, 5% superior ao saldo de R$ 22.536 milhões no 2T19 e 20% superior ao saldo de R$ 19.704 milhões no 3T18. A carteira core (composta pelas carteiras de crédito consignado (empréstimo e cartões), financiamento de veículos e cartões de crédito) apresentou crescimento de 25% e as carteiras de Crédito Corporativo e Imobiliário (ambas em “run off”) apresentaram recuo de 27% e 32% em 12 meses, respectivamente.

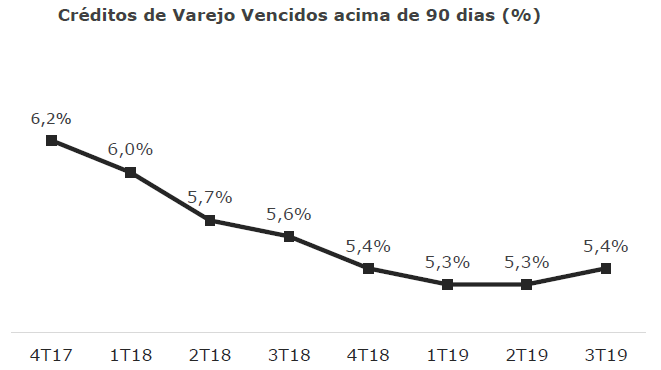

– Qualidade da Carteira de Crédito Varejo:

No 3T19, o Pan apresentou uma ligeira piora na qualidade da sua carteira de crédito, com aumento de 0,1% do indicador de créditos de varejo vencidos acima de 90 dias. O banco informou que estão ampliando a utilização de soluções analíticas, migrando de modelagens tradicionais para técnicas mais robustas, utilizando machine learning e deep learning para melhorar suas ferramentas de análise de crédito.

– Produtos – Consignado (Empréstimo e Cartão de Crédito):

No 3T19, foram concedidos R$ 2.770 milhões em empréstimos para servidores públicos e beneficiários do INSS, frente aos R$ 2.554 milhões originados no 2T19, e aos R$ 2.230 milhões originados no 3T18, equivalente a um crescimento de 24% em 12 meses. Em cartões de crédito consignado, foram concedidos R$ 222 milhões no 3T19, frente aos R$ 231 milhões originados no 2T19 e aos R$ 164 milhões originados no 3T18, apresentando um crescimento de 35% em 12 meses.

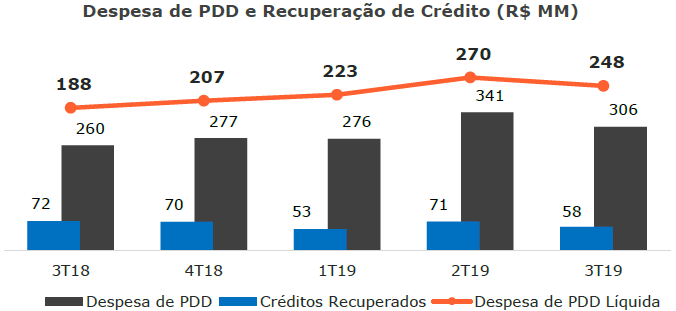

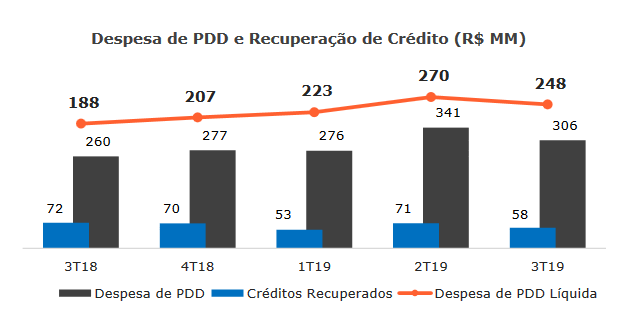

– Despesas com PDD e Recuperação de Crédito:

No 3T19, as despesas de provisões para créditos totalizaram R$ 306 milhões, frente aos R$ 341 milhões do 2T19 e aos R$ 260 milhões do 3T18. A recuperação de créditos, anteriormente baixados a prejuízo, foi de R$ 58 milhões no 3T19 e a despesa líquida de provisão de créditos totalizou R$ 248 milhões, frente aos R$ 270 milhões no 2T19 e aos R$ 188 milhões no 3T18.

O banco informou que a sua estratégia de recuperação de crédito é orientada por profissionais experientes e por modelos analíticos que utilizam ferramentas de inteligência artificial que, por sua vez, avaliam a propensão de pagamento do cliente e sua capacidade financeira em relação à dívida contratada. Como consequência da utilização destas ferramentas tecnológicas, a recuperação de créditos em atraso via plataformas digitais foi de R$ 161 milhões no 3T19, representando um aumento de recuperação de 11% em relação aos R$ 146 milhões recuperados no 2T19.

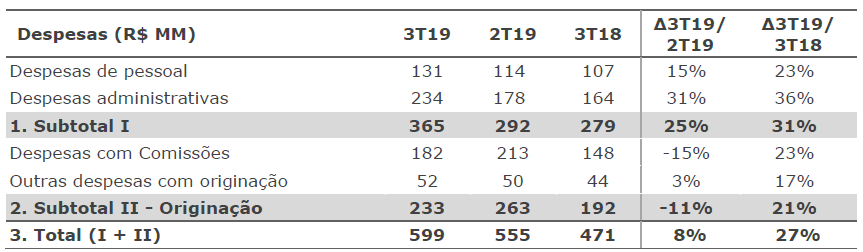

– Custos e Despesas:

No 3T19 as despesas administrativas e de pessoal totalizaram R$ 365 milhões, representando um aumento de 25% em relação aos R$ 292 milhões do 2T19 e um aumento de 30% em relação aos R$ 279 milhões do 3T18. A alta é justificada por despesas pontuais, como despesas com o Follow-on (ofertas públicas), além do aumento de quadro de colaboradores, incluindo dissídio, reajuste de salários e honorários, diferimento das despesas da transformação digital, investimentos em publicidade e campanhas de marketing. As despesas com originação de créditos somaram R$ 233 milhões, frente aos R$ 263 milhões do 2T19 e aos R$ 192 milhões do 3T18.

– Lucro Líquido:

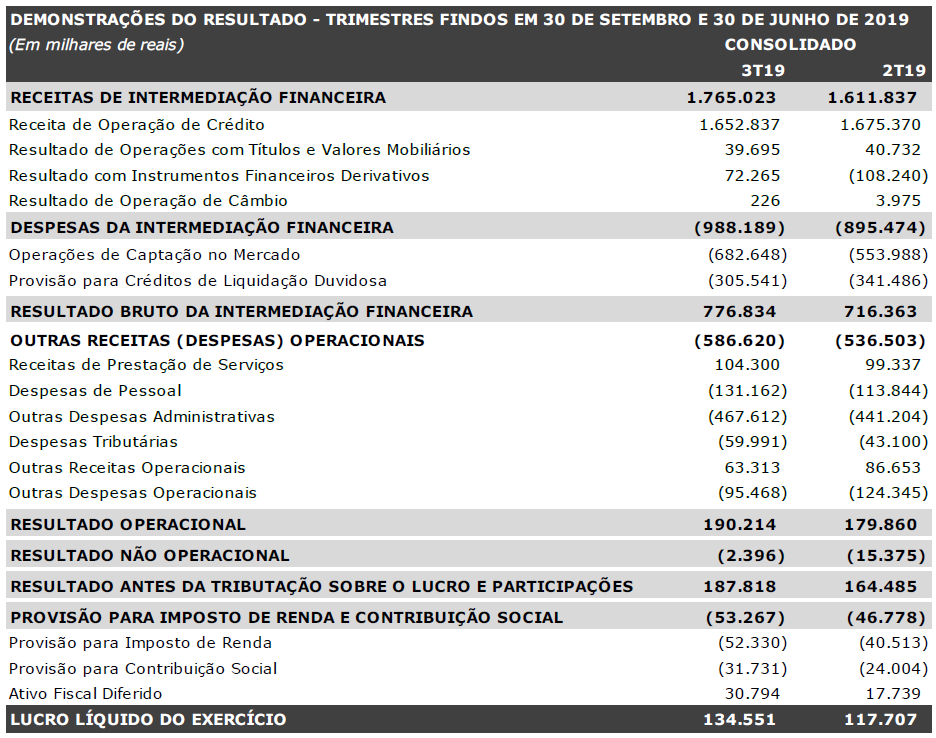

O lucro líquido do PAN no 3T19 foi de R$ 134,6 milhões, o melhor lucro operacional já registrado pelo Banco, com crescimento de 14% em relação ao lucro de R$ 117,7 milhões do 2T19 e alta de 174% frente ao lucro de R$ 49,1 milhões do 3T18. Os principais fatores que sustentaram os resultados dos últimos trimestres foram: melhoria da margem financeira e provisões de crédito recorrente sob controle.

– ROAE (Retorno sobre o patrimônio líquido médio):

O retorno anualizado sobre patrimônio líquido médio foi de 11,9% no 3T19, frente ao retorno de 11,2% no 2T19 e de 4,9% no 3T18. O retorno ajustado anualizado (não auditado) foi de 23,7% no 3T19, frente ao retorno de 23,9% no 2T19 e de 13,5% no 3T18.

Conclusão sobre os resultados:

Escrevemos sobre o Banco Pan (BPAN4) quando este divulgou seus resultados do primeiro trimestre. (1T2019, clique aqui). Naquele momento, o Banco virou a nova queridinha da Bolsa e inclusive chegou a valer, na máxima em maio de 2019, o valor de R$ 12,97. Naquela ocasião, recomendamos venda acima de R$ 7,00, pelos resultados que ele apresentava naquele momento. Veremos agora o que mudou de lá pra cá.

Em um primeiro momento, quando olhamos a última linha, parece que os resultados do Banco Pan (BPAN4) melhoraram muito. Lucro Líquido saiu de R$ 49 milhões no 3T2018 para R$ 117 milhões no 2T2019 e R$ 134 milhões no 3T2019. Vamos entender como esse processo ocorreu segmentando os resultados.

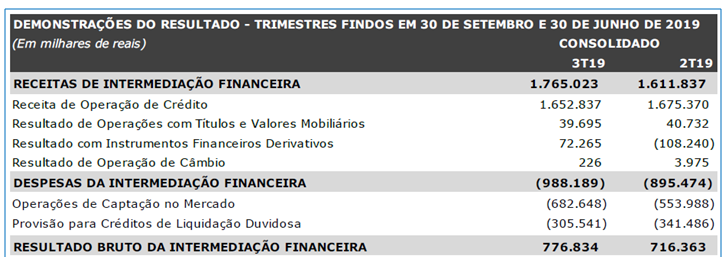

O primeiro ponto que precisamos analisar em qualquer resultado de Banco é o Resultado Bruto da Intermediação Financeira, que vai nos dar a Margem Gerencial. Ou seja, quanto o banco está ganhando nas operações de crédito e quanto ele está gastando para captar esses recursos.

Veja a imagem abaixo:

Na imagem acima precisamos fazer algumas considerações.

A primeira delas é o descasamento que existe entre o custo das operações de captação no mercado com o resultado de instrumentos financeiros derivativos. Na verdade, o Banco possui uma dívida subordinada de US$ 456 milhões, cerca de R$ 1,99 bilhão com vencimento em 23/04/2020. Estes valores são protegidos por uma política de hedge, tanto que neste terceiro trimestre que o dólar subiu, o hedge ganhou.

Mas, a grande questão é que ano que vem o Banco tem R$ 2 bilhões para sair do Caixa para pagar essa dívida subordinada, e isso com certeza é um ponto de risco.

[epico_capture_sc id=”2764″]

A segunda delas é que a receita de operação de créditos se reduziu na comparação do 3T2019 x 2T2019. Isso pode significar duas coisas. A primeira, que o Banco está emprestando menos dinheiro e sua carteira de crédito se reduziu. A segunda, que as taxas de juros cobradas nos empréstimos foi menor. Então, mesmo aumentando a carteira de crédito, os juros foram menores.

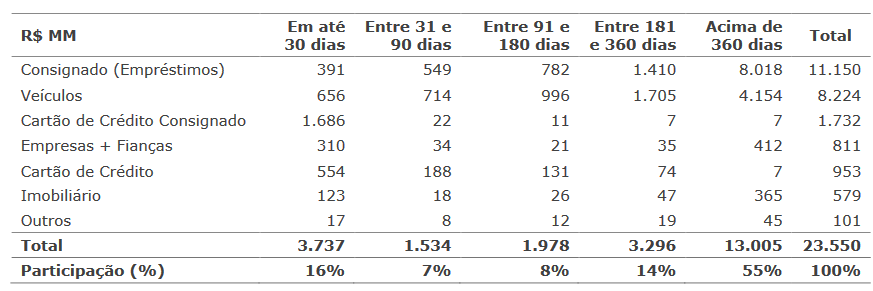

Vimos no resumo anterior a conclusão que a carteira de crédito subiu, principalmente, no foco principal atual do Banco Pan (BPAN4), que é o Crédito Consignado, com participação de 55% da carteira de crédito e Financiamento de Veículos com 35%. No 3T2018, estes percentuais eram 52% e 33% respectivamente.

No entanto, estes dois empréstimos possuem um prazo longo de pagamento, como podemos ver na imagem abaixo: vejam como mais de 80% da carteira de crédito do Banco Pan (BPAN4) vence em mais de 360 dias.

O grande problema desta carteira de muito longo prazo do Banco Pan (BPAN4) é a quantidade de créditos ruins que ela possui.

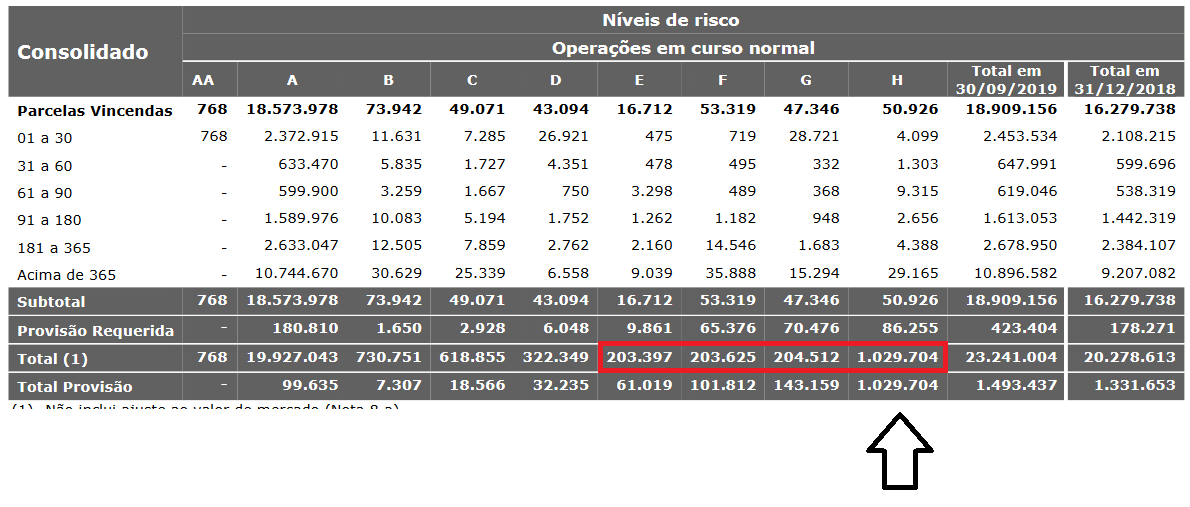

Os créditos que o banco cede aos clientes possuem uma classificação que vai de AA (sem risco, não necessita provisão) até o H (alto risco, com provisão de 100%). Um indicador normal das carteiras de crédito é o indicador do percentual de créditos E-H em relação ao total. Quanto menor, melhor.

Veja, na imagem abaixo, a carteira de crédito do Banco PAN (BPAN4).

Percebam que o Banco possui mais de R$ 1 bilhão de “créditos podres” provisionados em seu balanço. São 4,4% da carteira atual. Se pegarmos os créditos de E-H, o valor alcança 7,04% da carteira total. Apenas como comparativo, a carteira do Itaú tem 5,27%.

Cabe ressaltar ainda que as pessoas físicas detêm mais de R$ 21 bilhões da carteira de R$ 23 bilhões do Banco.

Então, vamos pensar um pouco. Pessoa física (maior risco) + Créditos de Longo Prazo (maior risco) = Uma combinação ótima para um período de expansão da economia, mas muito perigosa, caso a recuperação econômica dê algum problema.

Nesse ponto, podemos ir para o segundo aspecto que eu gostaria de comentar ainda sobre aquela primeira imagem aqui da conclusão, que são as despesas com provisão para devedores duvidosos.

Vemos, na imagem abaixo, que embora os créditos recuperados tenham se reduzido, as despesas de PDD também diminuíram, e isso não deixa de ser um alento para os acionistas da empresa, visto que R$ 306 milhões de despesas com PDD representam quase 1/3 das despesas de intermediação financeira. É muito dinheiro para se gastar com inadimplência.

Não fosse essa redução de despesas de PDD, e esta continuasse a crescer na mesma velocidade da carteira de crédito, o Resultado Bruto da Intermediação Financeira seria menor, e possivelmente o resultado líquido seria menor que o do 2T2019.

Ponto positivo para o novo sistema de gerenciamento de risco do Banco, que finalmente larga modelos tradicionais e começa a investir em sistemas analíticos mais robustos.

Outro ponto importante é que os bancos não podem criar moeda indefinidamente, ou seja, eles não podem aumentar a carteira de crédito sempre que tem alguém demandando e que passe na análise de crédito. As regras de compulsório limitam a criação de moeda e, com isso, o aumento da carteira de crédito do banco. Por esse motivo, esses bancos digitais estão realizando ofertas follow-on. O Banco Pan (BPAN4) e o Banco Inter já emitiram novas ações.

Essa emissão vai fortalecer o capital social do Banco Pan (BPAN4), vai aumentar o Patrimônio Líquido e vai garantir o aumento do índice de Basiléia, que atualmente é de apenas 12,86% (Nível I e sem esse pró-forma que o Banco coloca no release). O capital principal subindo para R$ 3 bilhões, o índice de Basiléia salta para algo em torno de 17%, abrindo espaço para expandir a carteira de crédito até uns R$ 30 bilhões.

Na minha visão, o Banco tem um bom projeto de longo prazo que pode trazer muito lucro para os acionistas, principalmente se a economia se recuperar, o desemprego cair e a inadimplência seguir em níveis baixos. Mas, não podemos nos esquecer de alguns riscos que foram citados neste texto. Dentre eles: pagamento da dívida subordinada de R$ 2 bilhões em abril de 2020; grande concentração de créditos H na carteira; Caixa como grande acionista e controladora, que deve vender outra parte da sua participação nos próximos anos; além do aumento de despesas e a baixa receita de prestação de serviços.

Comparando os indicadores com o Banco BMG, que tem a mesma política de empréstimo consignado, temos as principais diferenças em termos de múltiplos:

| Banco PAN BPAN4

3T2019 |

Banco BMG BMGB11 2T2019 | |

| P/L | 25,30 | 21,15 ou 29,9* |

| P/VPA | 2,21 | 2,60 |

| Índice de Basiléia | 12,83% | 13,6% |

| Crédito E-H | 7,04% | 5,62% |

| ROE | 8,7% | 8,6% ou 11,9% |

| Margem Líquida | 7,2% | 7,1% |

| Margem Gerencial com PDD | 44% | 48,7% |

| PDD / Receita de Crédito | 17,31% | 16,5% |

| Índice de eficiência | 39,3% | 39,13% |

Desconsiderando a despesa de ágio, que é subtraída contabilmente sem efeito Caixa da DRE do Banco BMG, o P/L vai a 21,15. Caso contrário, 29,9. O ROE sobe para 11,9%.

Avaliando os números acima, vemos que ambos os bancos encontram-se em momentos parecidos e ambos necessitam da recuperação da economia. O Banco BMG possui um risco menor, tanto na concessão de créditos, quanto no Preço/Lucro. No entanto, o momento atual parece mais favorável ao Banco Pan (BPAN4), que acabou de captar mais de R$ 500 milhões para o seu Caixa, após a emissão de ações follow-on e que tem gerado resultados melhores.

Nenhuma delas está barata, mas devem trazer retornos positivos, sendo que o Banco Pan (BPAN4) deve trazer um crescimento maior, baseado nos últimos resultados.

OFERTA BLACK FRIDAY – VOCÊ PODE SE CADASTRAR COMO MEMBRO BRONZE E TERÁ ACESSO A TODO O MATERIAL DA ÁREA DE PODCAST ATÉ O DIA 15/11. ESTE MATERIAL INCLUI, ALÉM DOS PODCASTS, ANÁLISES SEMANAIS DE EMPRESAS, EM TEXTO, E TODAS AS CARTEIRAS CALCULADAS: GRAHAM, P/L ABAIXO DA MÉDIA, PEG, DIVIDENDOS, GREENBLATT, BARGANHAS, PIOTROSKI E P/VP X ROE. MELHOR FORMA DE TESTAR NOSSO PRODUTO SEM GASTAR NADA. CLIQUE AQUI.

Os assinantes do Plano Ações e do Combo Ações + FIIs têm direito a essa parte. Mais informações de como assinar abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal

– Plano anual

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Acesse os dois Primeiros Módulos do ”Curso Primeiros Passos” de forma completamente gratuita(clique aqui).

Para informações sobre o “Curso de Opções Dica de Hoje”, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar odebate entre o analista responsável e os destinatários. Os destinatários devem, portanto,desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” eter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados, podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVMnº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente asua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelocumprimento da Instrução ICVM 598.