BRFS: Resultados – Segundo trimestre de 2019

BRFS – Negócios e ciclos

Quando eu escrevi sobre BFRS3, em setembro de 2018, clique aqui, a situação da empresa era delicada. Naquele momento Pedro Parente assumia a empresa como Presidente, cargo que já não ocupa hoje na empresa, e na época escrevi:

“Freada para arrumação” foi à expressão usada pelo novo presidente, adequar o processo operacional, vender unidades na Europa, Tailândia e Argentina, e focar nos mercados: doméstico, muçulmano e asiático, plano de conseguir levantar R$ 5 bilhões e reduzir a alavancagem. Ou seja, voltar a focar no processo que gera valor, a produção, reestruturar os processos operacionais na cadeia do fornecedor até o cliente final.

A projeção é que a dívida líquida/Ebitda seja de 4,3x ao final de 2018, e menor que 3,0x ao final de 2019.

Lembrando que a dívida naquele trimestre era de 14 bilhões, com um valor de mercado de R$ 17.638.794, e em marco de 2019 a dívida liquida ebitda era de 5,64x.

Resultados do segundo trimestre

A Brasil Foods divulgou seu resultado hoje 09/08/2019, e podemos destacar que a alavancagem líquida (dívida líquida/ EBITDA Ajustado) é de 3,74x, ou seja, o plano está sendo cumprido. Além do desinvestimento houve também captação de debêntures no montante de R$750 milhões e prazo de 7 anos, auxiliando na melhoria e extensão do perfil do endividamento.

E sabemos também, inclusive falamos sobre isso nos áudios enviados nas listas de transmissão, se quiser acompanhar nosso conteúdo no whatsapp, clique aqui, que empresas muito alavancadas precisam de uma análise cuidadosa em relação a geração de caixa operacional e fluxo de caixa livre, e a empresa em questão apurou no trimestre:

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

Geração de caixa operacional de R$1.162 milhões e uma posição de caixa de aproximadamente R$7 bilhões, que como citado acima pela emissão de debêntures tornou o caixa mais forte possibilitando assim maior segurança nas obrigações financeiras pelos próximos dois anos, além de ter reduzido o ciclo financeiro em 4,1 dias, hoje são 20,1 dias e isso é essencial para compreendermos a estratégia da empresa em reestruturar os processos com os fornecedores, aumentando os prazos de armazenagem (mesmo que exija maior desembolso de caixa) em detrimento a expor a operação a volatilidade dos preços a mercado (commodities).

[/feature_box]

Redução de ciclo

Essa redução de ciclo mostra um maior resultado na colocação dos pedidos, a demanda aquecendo e uma gestão mais adequada de fluxos.

Lembrando que antes da “crise” o período de armazenagem da empresa era de 9 meses, passando a 45 dias durante os anos de tentativa de mudança na estrutura do negócio.

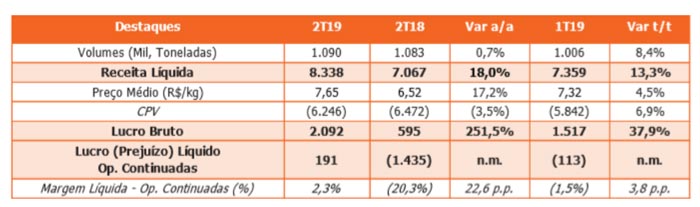

A receita líquida apurada pela empresa foi de R$8.338 milhões, um crescimento de 18,0% na comparação anual, com um ebitda ajustado de R$1.547 milhões, e isso é muito significativo pois representa 333,9% acima do ano passado, porém quando considerado o ebitda sem o valor de R$ 328 milhões apurados em ações tributárias o ebitda fica em R$1.219 milhões. A margem ebitda excluindo esse ganho líquido tributário foi de 14,6%, o que resultou em um Lucro líquido de R$191 milhões considerando as operações continuadas, quando considerado o lucro líquido total foram apurados R$325 milhões

O ganho tributário diz respeito a exclusão do ICMS da base de PIS/COFINS, e também houve impacto negativo no ebitda devido a provisão para recolhimento do ICMS sobre produtos da Cesta Básica, porém em menor valor que o impacto positivo da exclusão do ICMS da base de PIS/COFINS.

No mesmo período de 2018 a empresa havia apurado prejuízo de R$1.466 milhões.

Observe o quadro a seguir:

Veja que o volume aumentou apenas 0,7%, porém a receita líquida foi bem maior e o CPV reduziu. A empresa cita que aumentou os preços médios em 14,8% na base anual, o resultado foi que os volumes caíram 3,5%, lembram do material que escrevi sobre demanda elástica e inelástica e a importância de entender como isso funciona no negócio?

Pois bem, aqui temos um exemplo, com esse movimento a receita operacional líquida cresceu 10,8% na comparação com o trimestre de 2018, sendo que o aumento de preços foi: 9,2% na categoria de produtos processados e de 31,2% no portfólio in natura.

A alteração no preço compensou o aumento de 6,3% no custo unitário médio do produto, que por sua vez aumentou devido ao preço médio do grão, que subiu 14,7% no período, além dos custos maiores com frete.

Esse movimento estratégico fez com que a margem bruta alcançasse 24,0% no trimestre, ficando assim alinhada com os níveis históricos.

Nacional e Internacional

No mercado doméstico a receita líquida apurada foi de R$4.082 milhões no, um aumento de 10,8% na base anual e o ebitda ajustado de R$790 milhões, mas como houve ganho líquido com ações tributárias o ebitda Ajustado da operação foi de R$462 milhões, com uma margem ebitda de 11,3%.

Obviamente que esse resultado foi em parte devido a reestruturação, mas principalmente pelo preço das proteínas que tiveram um substancial aumentoem relação a 2018, segundo a empresa houve cerca de 30% de aumento na carne de frango e 35% nos preços da carne de porco, tudo isso auxiliado pela forte redução dos estoques de produtos

Os preços médios consolidados de venda cresceram 17%.

Nós do Dica de Hoje já falamos várias vezes sobre a necessidade de observarmos com cuidado a conta estoques, além de monitorar os números de projeção divulgados a nível doméstico e mundial dos estoques e da projeção de demanda dos produtos/commodities.

A demanda é o que define a receita, os estoques maiores ou menores alteram a quantidade de produto no mercado e consequentemente pressionam o preço, para baixo e para cima, interferindo diretamente no custo, afinal se a empresa tem estoque demasiado ela não produz toda a capacidade, e isso gera custo não do de manutenção e perda de estoque como comprometimento na diluição dos fixos, o que leva a um aumento do custo do produto vendido e obviamente leva a uma redução da margem.

No mercado externo, que representa uma grande parcela do resultado, principalmente em relação a produtos in natura, a receita líquida foi de R$3.985 milhões, número 24,1% maior que do segundo trimestre de 2018. O ebitda ajustado de R$693 milhões, um crescimento de 288,9% na base anual com uma margem ebitda ajustada de 17,4% número 11,8 % que no mesmo período de 2018.

Mercado Internacional

Não é segredo para ninguém que os problemas em relação a gripe suína africana favoreceram os negócios, segundo dados divulgados amplamente e inclusive pela própria empresa os efeitos em muitos países são preocupantes para a produção da principal proteína consumida no mundo, a carne suína.

O mercado e a empresa apontam um declínio de ~ 30% no rebanho chinês, uma redução de ~ 25% em 2019 e 35% em 2020 na produção de carne suína, em 2018 o país produziu 55 milhões de toneladas.

Quando considerada a redução das fêmeas reprodutoras o problema aumenta, já que à recomposição demandaria um tempo ainda maior do rebanho (reprodução), logo isso tende a pressionar os preços das proteínas no mundo, e sabemos que tudo os preços dos produtos in natura devido a menores estoques e maior demanda não impactam somente nesse segmento, mas também nos preços dos produtos processados.

E outra informação relevante em relação a esse cenário é que a empresa possui um nível de integração da cadeia elevado, são 100% para frangos e 95% para suínos, eliminando assim, quase que totalmente a exposição quando o assunto é mercado de animais vivos.

O passado pode ensinar

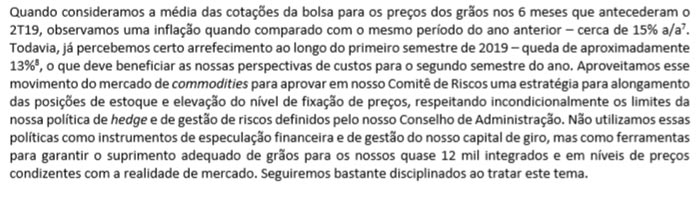

Se você está no mercado a algum tempo deve saber o que houve com a Sadia em 2008, e também como ocorreu o declínio da “promessa” em 2016, caso não saiba acesse esse material – Brasil Foods – BRFS: Análise de Indústria – onde fiz um breve resumo. Dito isso, e após ler o ocorrido caso você não esteja familiarizado, veja como a empresa está ciente de que o que ocorreu foi desastroso e que está tomando os cuidados para que não se repita:

Em relação ao custo do grão da safra 2018/2019, a empresa cita que a perspectiva é positiva no Brasil e na Argentina, porém os EUA sofreram com atrasos no plantio das lavouras devido a eventos climáticos adversos, que são variáveis externas sem controle que precisam ser consideradas quando analisamos esse tipo de negócio.

Conclusão sobre os resultados de BRF do segundo semestre

A empresa possui hoje 44,2% de Market share de valor consolidado (marcas), menor percentual desde 2017, mas ainda representativo.

Investir em renda variável é assumir riscos, quando maior o risco maior a consciência o investidor deve ter do quanto suporta perder, porém é fundamental lembrar que empresas/negócios são organismos expostos a variáveis externas e internas, muitas delas tem controle e outras não. Logo, é preciso conhecer o que influencia os resultados, a gestão, as estratégias e as projeções, somente assim poderemos ter dados suficientes para não perder mais do que o risco natural do negócio.

Informação é dinheiro, mas elas não são estáticas, negócios são dinâmicos e as informações também devem ser.

Até a próxima semana

Daniel Nigri com apoio de Patricia Rossari

O analista Daniel Nigri CNPI1810 é o responsável pelas informações perante a ICVM 598

Se você quer aprender as 3 estratégias (Tesouro Direto, Fiis e Ações) que o Daniel Nigri, utiliza para gerar renda crescente para as viagens com a família. Não deixe de entrar neste grupo de whatsapp, clique aqui, porque apenas neste grupo você receberá uma oferta muito especial apenas no dia 12/08/2019