CARD3: Resumo dos Resultados de CSU Cardsystem do 3T18

CSU Cardsystem (código Bovespa: CARD3)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 07/Novembro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– MarketSystem – Desempenho Operacional:

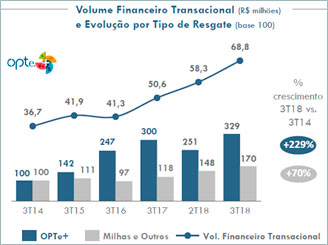

A Divisão Market System da Unidade de Negócios CSU.CardSystem é a provedora de soluções de marketing de relacionamento, e-commerce e programas de fidelidade e incentivo, através da plataforma tecnológica OPTe+. No 3T18, a Divisão adicionou novos parceiros comerciais à plataforma Opte+, como L’Occitane, Anna Pegova e Pierre Cardin. Também, ampliando a experiência para o resgate de pontos, adicionaram o “Vale Combustível” às opções de resgate da plataforma Opte+.

No 3T18 de CARD3, a CSU registrou recorde de volume financeiro transacional, que totalizou R$ 68,8 milhões, com crescimento de 36,0% em relação ao 3T17 e de 18,0% em relação ao 2T18, refletindo a retomada da economia e as ações promovidas pelas empresas coalizadoras de programas de fidelidade. Podemos destacar o expressivo crescimento nos últimos 4 anos da plataforma de resgates Opte+,reflexo da diferenciada e ampla gama de opções de resgate.

– CSU.Contact – Desempenho Operacional de CARD3:

A CSU.Contact é a Unidade da CSU especializada na prestação de serviços de tele atendimento, help desk, cobrança, back office, televendas, engajamento e relacionamento com o cliente, através de posições de atendimento humano ou canais digitais.

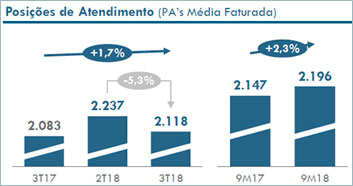

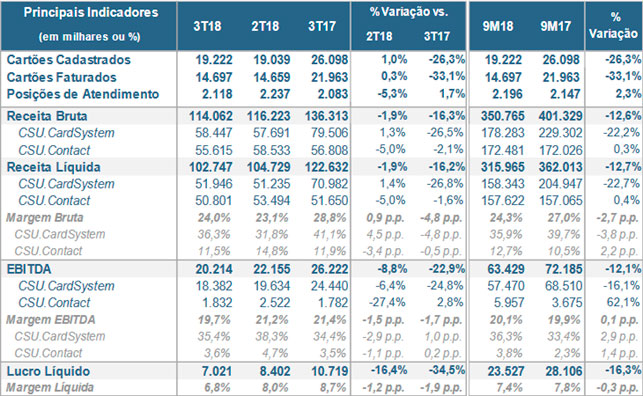

A Unidade encerrou o 3T18 com uma média de 2.118 posições de atendimento (PA’s) faturadas, crescimento de 1,7% na comparação com o 3T17 e redução de -5,3% em relação ao 2T18. Em relação ao 3T17 de CARD3, as variações anuais são explicadas pela ampliação das operações de determinados clientes da base.Já na comparação com 2T18, a retração percebida reflete sazonalidade do período, bem como o menor volume de ligações nas operações dos clientes, influenciado pela retração econômica percebida ao longo dos últimos doze meses.

– Custos:

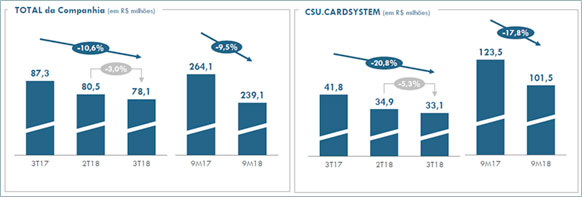

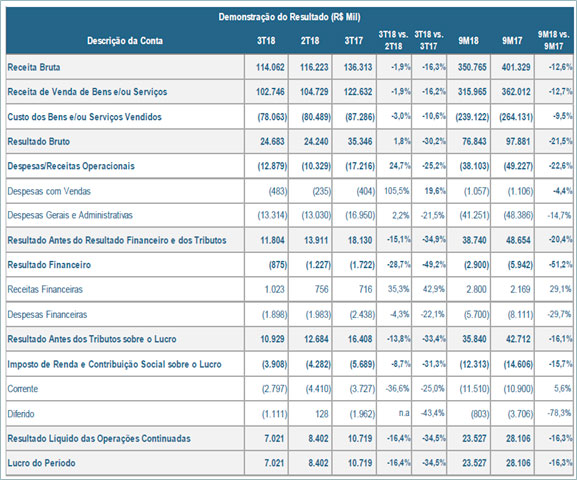

No 3T18, o Custo Consolidado totalizou R$ 78,1 milhões, retração de -10,6% em relação ao 3T17 e de -3,0% na comparação com o 2T18. No acumulado 9M18, registraram redução de -9,5% em relação ao 9M17. A CSU apresentou como destaque a redução de custos na unidade CSU.CardSystem, que totalizou R$ 33,1 milhões no 3T18, representando uma redução de -20,8% sobre o 3T17 e de –5,3% em relação ao 2T18. Sendo -20,2% de redução em Pessoal (efetivo plano de redução de Custos e Despesas); -90,8% em Prêmios Entregues (revisão na dinâmica de determinados contratos); -9,1% em Materiais Operacionais (reflexo da nova carteira de clientes e internalização de algumas operações);-48,7% em Comunicação e -10,1% em Instalações (otimização de contratos).

– Endividamento:

Ao final de setembro, o Endividamento Líquido da CSUtotalizava R$ 24,2 milhões representando umaretração de -18,3% em relação ao fim do 2T18, refletindo o desempenho positivo da geração de caixa operacional da companhia no período analisado. Entretanto, em relação ao 3T17, representou um crescimento de 16,2%, explicado por: redução de Disponibilidades no período, impactadas pelo pagamento de juros sobre capital próprio (1T18) e pela distribuição de dividendos (2T18); e menor geração de caixa operacional em função do encerramento do contrato com o Banco BMG, ao final de 2017.

Como resultado, a relação Dívida Líquida sobre EBITDA dos últimos 12 meses atingiu 0,2x no 3T18, em linha com os trimestres anteriores. A companhia não possui dívidas em moeda estrangeira e não se utiliza de instrumentos derivativos. O caixa é aplicado em Certificados de Depósito Bancários (CDBs) compromissados emitidos por bancos de primeira linha.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– CARDSYSTEM – Desempenho Operacional:

A DivisãoCARDSYSTEM da Unidade de Negócios CSU.CardSystem oferece aos clientes o processamento e a administração de cartões de crédito, private labels, cartões digitais e cartões híbridos, além de serviços de processamentos aos adquirentes.

No 3T18, a base de cartões da Divisão totalizou com 19,2 milhões de cartões cadastrados e de 14,7 milhões de cartões faturados. Em comparação com 3T17 representou uma redução de -33,1% em relação aos cartões cadastrados e redução de -26,3% em relação aos cartões faturados. Estas variações refletem o encerramento, ao final de 2017, do contrato de prestação de serviço de processamento de cartões do Banco BMG, impactada ainda por limpezas na base de cartões, demandadas por clientes da companhia – com o objetivo de expurgar cartões inativos ou pouco rentáveis da base de cartões.Na comparação com o 2T18, os cartões cadastrados e faturados apresentaram aumento de, respectivamente, 1,0% e 0,3%, refletindo a expansão de cartões registrada por clientes da Divisão.

No 3T18 de CARD3, a divisão também registrou algumas iniciativas:

– Lançaram o cartão pré-pago Banrisul Visa Vero em parceria com o Banrisul e com o objetivo de atrair pequenos empreendedores e profissionais autônomos;

– Registraram um alto índice de ativação do aplicativo Cartões Losango;

– Iniciaram oficialmente a prestação de serviços à adquirente ÚNICA (empresa do Grupo Martins) que utiliza a plataforma CSU.Acquirer e possui alta disponibilidade e aceitação das bandeiras Visa e Mastercard e Tricard (bandeira própria do banco Tribanco, também do Grupo Martins). O roll-out da operação ocorreu ao final de setembro com boas perspectivas para o 4T18.

– Lançaram as soluções Wearables (dispositivos vestíveis inteligentes – pulseira, sticker e relógio), fornecendo uma experiência moderna, totalmente digital e de rápida implementação. O Wearable é integrado e 100% gerenciável pelo aplicativo mobile da CSU.Digital.

– Receita Bruta:

No 3T18 de CARD3, a Receita Bruta Consolidada totalizou R$ 114,1 milhões, inferior em -16,3% na comparação com o 3T17 e em -1,9% em relação ao 2T18. No acumulado 9M18, a Receita Bruta somou R$ 350,8 milhões, redução de 12,6% em relação ao 9M17.

– EBITDA:

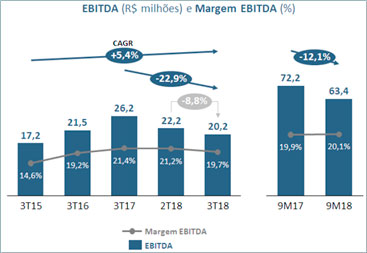

No 3T18, a CSU apresentou EBITDA de R$ 20,2 milhões, retração de -22,9% em relação ao 3T17 e de -8,8% na comparação com o 2T18. A Margem EBITDA atingiu 19,7% no trimestre, inferior em 1,7 p.p. em relação ao 3T17 e em 1,5 p.p. em relação ao 2T18. No acumulado 9M18, o EBITDA atingiu R$ 63,4 milhões (-12,1% em relação ao 3T17), com Margem Bruta de 20,1%, 0,2 p.p. superior ao 9M17, resultado de ganhos de eficiência em diversas frentes da companhia ao longo do ano.

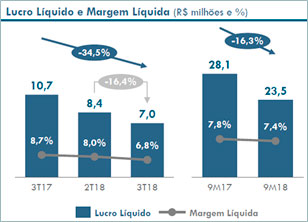

– Lucro Líquido:

No 3T18, a CSU registrou Lucro Líquido de R$ 7,0 milhões, redução de -34,5% em relação ao 3T17 e de -16,4% em relação ao 2T18. A Margem Líquida atingiu 6,8%, redução de 1,9 p.p. em relação ao 3T17 e de 1,2 p.p. em relação ao 2T18. Já no acumulado 9M18, o Lucro Líquido atingiu R$ 23,5 milhões, retração de 16,3% na comparação com o 9M17, com Margem de 7,4 (-0,4 p.p.).

Conclusão sobre os resultados:

Sem dúvida que os resultados de CARD3 foram ruins. Mas eu gosto muito de pensar em empresas como jogo de futebol, às vezes, e acho que a analogia vai ficar fácil de entender.

Um time joga bem todos os jogos? Um atacante não passa às vezes vários jogos sem marcar gols? E finalmente a mais importante, quando um jogador importante é vendido, o aproveitamento do time piora não é mesmo?

Exatamente isso está acontecendo com a Cardsystem. Vamos dividir a companhia em 3 segmentos diferentes.

Cardsystem que opera os cartões private label, digitais e híbridos como foi mostrado acima está tendo resultados fracos principalmente porque perdeu o BMG como cliente. Então a comparação até o 4T2018 vai ter esse problema. Cabe ressaltar que é um problema que a companhia já passou no passado com 3 bancos e sempre conseguiu sair mais forte com melhoras de margem. Esta divisão sempre foi a principal nos resultados da companhia.

A Unidade CSU Cardsystem é dividida na divisão Cardsystem explicada no parágrafo anterior e na divisão marketsystem que corresponde a plataforma opte+ ao programa de fidelidade, e-commerce e marketing de relacionamento. Esta divisão está crescendo muito, e talvez seja a principal ponto da empresa atualmente para focar no futuro. O volume financeiro transacional de R$ 68,8 milhões é muito pequeno diante das possibilidades. Apenas como comparação Cielo tem um volume transacional superior a R$ 600 bilhões por ano, isso mesmo 10% do PIB brasileiro. CSU tem 0,4% disso quando anualizamos esse valor de R$ 68,8 milhões.

E finalmente a Unidade CSU Contact que sazonalmente tem um terceiro trimestre fraco. Abaixo podemos ver que a contribuição da CSU contact para o Ebitda é muito pequena. Embora a Unidade detenha quase metade da receita líquida, esta só é responsável por 9% do Ebitda total.

Um fator que eu gosto muito de CARD3 é a rapidez que ela tem de se adaptar. Normalmente uma companhia perde um cliente importante como era o BMG e ela piora muito a margem Ebitda. Vemos acima que a margem Ebitda de CARD3, apesar da grande queda de Receita, esta inclusive aumentou. Mostrando que a companhia conseguiu reduzir despesas de forma rápida.

Sazonalmente o quarto trimestre é o melhor da companhia, mas o 4T2017 foi muito forte e a companhia deve apresentar nova queda forte no lucro. Imagino um lucro de R$ 10 a R$ 11 milhões no 4T2018, encerrando o ano com Lucro Líquido de R$ 34,5 milhões contra um valor de mercado atual com a cotação de R$ 7,06 de R$ 288,8 milhões. Ou seja um P/L de 8,37.

Enquanto o mercado não perceber como Cardsystem apresentará uma melhora em seus resultados, a cotação irá sofrer.

Você que é Membro Gold, convido-o a clicar aqui e entrar na aba resultado de empresas da Área de Membros, lá vamos mostrar essa sazonalidade do quarto trimestre e calcular o preço justo da ação.

Confira também os resultados de Fibria do 3T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]