FLEURY: Resumo dos Resultados de FLRY3 do 3T18

FLEURY (código Bovespa: FLRY3)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 25/outubro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Receita Bruta:

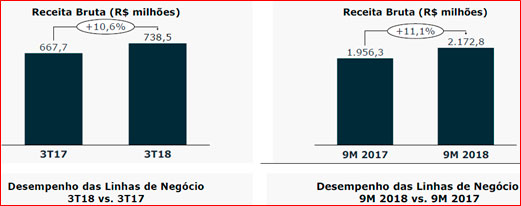

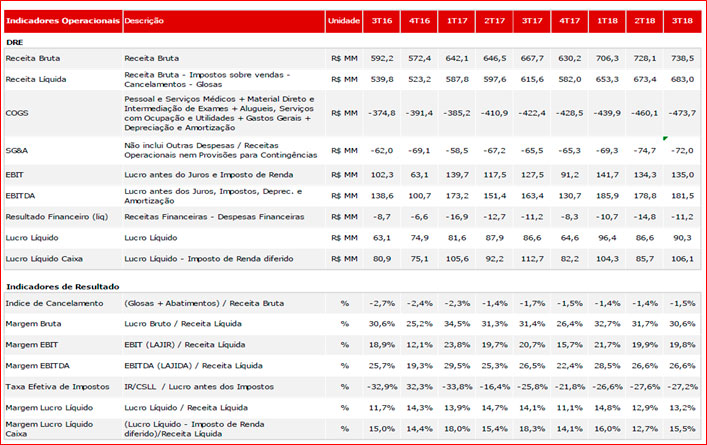

No 3T18, a Receita Bruta da Fleury atingiu R$ 738,5 milhões, crescimento de 10,6% em relação ao 3T17. Destaque para a expansão das marcas regionais excluindo o Rio de Janeiro (+33%) e marcas do Rio de Janeiro (+17,3%). Em 9M18, a Receita Bruta cresceu 11,1%. Destaque para o aumento das marcas regionais excluindo o Rio de Janeiro (+30,4%) e marcas do Rio de Janeiro (+14,1%).

– Plano de Expansão e Indicadores de Eficiência:

No 3T18, a Fleury inaugurou 6 unidades da marca a+ em São Paulo. Dessa forma, desde o anúncio do Plano de Expansão, de outubro de 2016 a outubro de 2018, foram inauguradas 44 unidades de atendimento. Estas inaugurações correspondem ao atingimento de 60% do ponto mínimo e 49% do ponto máximo do Plano de Expansão da empresa, que prevê a inauguração de 73 a 90 unidades até 2021.

Estas inaugurações correspondem a um incremento bruto de 15,7 mil metros quadrados de área de atendimento. Desta área, 55% foram inauguradas há menos de 12 meses, o que significa que a maior parte dessas unidades ainda está no estágio inicial da curva de maturação. Além das unidades inauguradas pelo Plano de Expansão, adicionaram 5 novas unidades por meio de aquisições, sendo 1 da marca Serdil (Porto Alegre) e 4 da marca IRN (Natal) que representam 4,8 mil metros quadrados de área de atendimento.

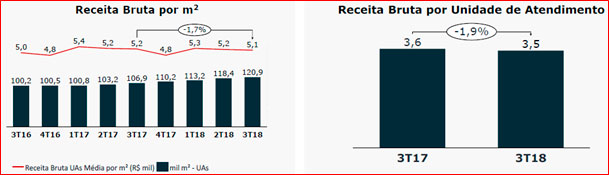

Em contrapartida, do ponto de vista negativo, os indicadores de eficiência de FLEURY, mensurados por Receita Bruta por m² e Receita Bruta por Unidade de Atendimento estão sendo impactados por este Plano de Expansão, pois as novas unidades estão no início da curva de maturação. No 3T18 em comparação com 3T17, a Receita Bruta por m² reduziu 1,7% e a Receita Bruta por Unidade de Atendimento apresentou redução de 1,9%, atingindo R$ 3,5 milhões por UA no trimestre.

– Receita Bruta das Unidades de Atendimento:

A Receita Bruta das unidades de atendimento atingiu R$ 620,1 milhões no 3T18, um crescimento de 11,3% em relação ao 3T17. No período, o SameStore Sales (SSS) apresentou alta de 6,8%. A empresa comentou que neste trimestre tiveram um calendário impactado pela Copa do Mundo na primeira quinzena de julho, assim como por um dia útil a menos no estado de São Paulo devido a feriado. Em 9M18, as unidades de atendimento cresceram 11,5%.

– Receita Líquida:

A Receita Líquida totalizou R$ 683,0 milhões no 3T18, crescimento de 11,0% em relação ao 3T17. No 9M18, o aumento foi de 11,6%.

– EBITDA:

O EBITDA da Fleury atingiu R$ 181,5 milhões no 3T18, aumento de 11,1% em relação ao 3T17. A Margem EBITDA alcançou 26,6%, estável em relação ao período anterior, apesar de impactos relacionados à expansão. O crescimento significativo das Marcas Regionais, que contribuíram com 39% da Receita Bruta da empresa, juntamente com ganhos de eficiência e alavancagem operacional, geraram melhora de Margem EBITDA que neutralizou os impactos do ramp-up de novas unidades, assim como da mudança no mix de marcas na Receita Bruta. Em 9M18, o EBITDA cresceu 11,9%, registrando margem de 27,2%.

– Lucro Líquido:

O Lucro Líquido alcançou R$ 90,3 milhões, aumento de 4,4% em relação ao 3T17, no entanto, a Margem Líquida foi de 13,2%, o que representou uma diminuição de 0,84 p.p. em relação ao 3T17. Em 9M18, o Lucro Líquido atingiu R$ 273,4 milhões, aumento de 6,8% e a Margem Líquida alcançou 13,6%, o que representou uma diminuição de 0,61 p.p. em relação ao acumulado 9M17.

– Investimentos:

Os investimentos (adições aos ativos imobilizado e intangível) totalizaram R$ 96,9 milhões no 3T18, sendo 61,0% concentrados no Plano de Expansão e melhorias de unidades de atendimento. Na comparação com 3T17, houve aumento de 37,9%. Em 9M18, os investimentos atingiram R$ 182,4 milhões, com 56,2% dedicados ao Plano de Expansão e melhorias de unidades de atendimento. Na comparação com 9M17, houve redução de -6,2%.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Custos dos Serviços Prestados:

Os Custos dos Serviços Prestados no 3T18 totalizaram R$ 473,7 milhões, apresentando crescimento de 12,2% em relação ao 3T17. Em relação à Receita Líquida, os custos representaram 69,4%, um aumento de 0,74 p.p. comparado ao 3T17. No 9M18, houve crescimento de 12,7%, com uma alta de 0,7 p.p. em relação à Receita Líquida.

– Lucro Bruto e Margem Bruta:

Apesar do Lucro Bruto ter crescido 8,3% no 3T18 em relação ao 3T17, podemos observar, do ponto de vista negativo, que Margem Bruta teve uma redução de 0,74 p.p. em relação a Margem Bruta de 3T17, fechando o trimestre com 30,6%. No 9M18, o Lucro Bruto cresceu 9,2% e a Margem Bruta atingiu 31,6%, com redução de 0,7 p.p.

– Despesas Operacionais:

As Despesas Operacionais somaram R$ 74,0 milhões no 3T18, que representam crescimento de 13,3% em relação ao 3T17. Em relação à Receita Líquida, esta linha representou 10,8%, um aumento de 0,22 p.p. comparado ao 3T17. Em 9M18, apresentaram crescimento de 14,0% e avanço de 0,23 p.p.em relação à Receita Líquida.

– Endividamento:

No 3T18, o indicador de dívida líquida / EBITDA LTM atingiu 0,8x um aumento em relação ao 0,6x do 3T17. A Dívida Bruta aumentou 65,7% e o item “Caixa, Equivalentes de Caixa, Títulos e Valores mobiliários” aumentou 84% em relação ao fim do 3T17.

Conclusão sobre os resultados:

Como vocês puderam ver Fleury é uma boa empresa com resultados consistentes, mas que possui um plano de expansão de unidades de atendimento em andamento. O plano prevê a inauguração de 72 a 90 novas unidades de atendimento até 2021 e até o 3T2018 já foram inauguradas 44 unidades.

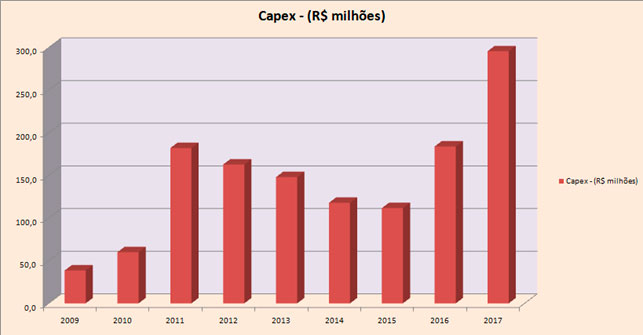

Essa análise é muito importante porque gasta o dinheiro que é gerado pelas atividades operacionais da companhia. Este dinheiro gasto em investimento de bens de capital é chamado de CAPEX (Capital Expenditures), e abaixo vemos o gráfico ao longo dos últimos anos desses investimentos. 2018 não aparece no gráfico abaixo, mas como vimos no texto acima está com uma redução de apenas 6,2% frente ao volume recorde de investimentos de 2017.

O ano de 2018, lembra bastante o de 2012, e o anterior de 2011. Naqueles anos Fleury fez um plano ambicioso de investimentos que foi bem sucedido. Mas veja abaixo, o que aconteceu com o lucro líquido da companhia entre 2010 e 2013 (anos que o CAPEX era alto). Vemos uma grande redução do lucro líquido.

Gráfico retirado da Análise GI Way do Guiainvest Pro

O preço da ação acompanhou a queda do lucro, e depois de concluída a expansão em 2013 e a maturação das unidades de atendimentos até 2015, vemos que a cotação disparou.

Gráfico profitchart

Da mínima de 2014 até a máxima de 2017 a ação chegou a subir mais de 500%!!

Eu realmente acredito que isso possa voltar a se repetir, mas o ciclo de investimentos se encerra em 2021, e a maturação dessa unidades deve se iniciar por volta de 2019 a 2023. Então, você não deve comprar a Fleury pensando em ganhar dinheiro rápido. Pode acontecer, mas o mais provável é que uma forte alta ocorra apenas de 2022 pra frente. Os seus objetivos pessoais precisam estar alinhados a esse prazo de investimentos da companhia, caso contrário, você deverá ser mais um a comprar na alta e vender na baixa.

Mas será que após cair de R$ 31,26 em meados de 2017 para os atuais R$ 21,27, a companhia já se encontra barata para compra? Se você é assinante, vá em resultados de empresas dentro da Area de Membros Dica de Hoje e descubra o preço justo calculado de Fleury.

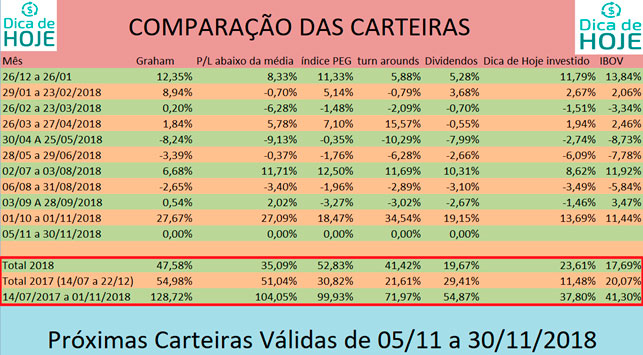

Caso você ainda não seja, veja abaixo os resultados que as nossas carteiras alcançaram desde o início do projeto em 14/07/2017 e neste ano de 2018. Em outubro todas as carteiras bateram o Ibovespa, assim como em 2018.

Resultado passado não é garantia de rentabilidade futura. Veja que existem meses que as carteira ficam bastante negativas também.

Confira também os resultados de VALE do 2T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]