HELBOR(código Bovespa: HBOR3)

RESUMÃO – Resultados 3T19:

(Data de divulgação dos resultados ao mercado: 13/novembro/2019)

(Dados retirados do site de RI:http://ri.helbor.com.br/)

– Estratégia da Empresa:

A Helbor é uma das principais incorporadoras imobiliárias do Brasil, com mais de 41 anos de história, caracterizada por forte presença na região metropolitana de São Paulo. O negócio da companhia está focado exclusivamente nas atividades de incorporação de empreendimentos imobiliários, não atuando como construtora. A Helbor atua por meio de parcerias com construtores e incorporadores que demonstrem expertise no segmento ou na região alvo.

A estratégia de expansão da Helbor envolve o novo posicionamento focado principalmente em projetos residenciais no munícipio de São Paulo e na região da Grande São Paulo, onde a companhia tem um bom histórico de vendas e parceiros com capacidade operacional comprovada. A Helbor reuniu um portfólio considerável de terrenos já adquiridos, os quais estão estrategicamente concentrados em São Paulo, com um VGV (Valor Geral de Vendas) total estimado de R$7,5 bilhões.

A alteração na abordagem geográfica foi acompanhada também pela mudança em relação ao tipo de unidade produzida. A Helbor antes lançara projetos com VGV maiores e com muitas unidades, o que, associado à recente crise econômica do país, impactou a companhia negativamente com os distratos quando a companhia possuía muitas unidades à venda em locais concentrados.

A atual estratégia da Helbor visa diversificar sua alocação de VGV em projetos menores e várias fases (com VGV entre R$ 90 milhões e R$ 120 milhões atribuíveis à Helbor), focando, em sua maioria, em unidades residenciais.

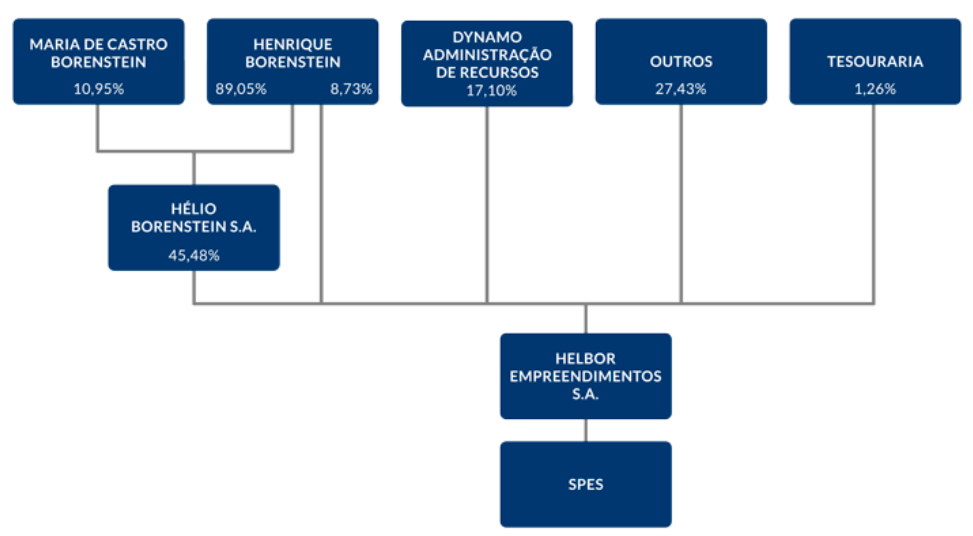

– Composição Acionária:

– Destaques Operacionais e Financeiros:

– Lançamentos:

Em 30 de setembro houve o pré-lançamento do empreendimento do segmento de alta renda, o W Residences, localizado na Vila Olímpia, em São Paulo, com VGV total de R$ 460 milhões, sendo a parte Helbor de R$ 265 milhões. Este pré-lançamento, exclusivo para investidores institucionais, garantiu a pré-venda de 33 unidades residenciais.

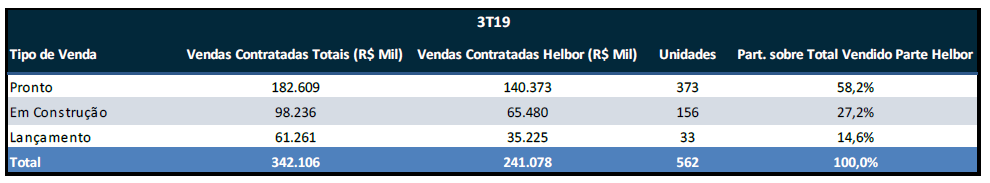

– Vendas Contratadas:

No 3T19 as Vendas Contratadas Totais atingiram R$ 342 milhões, um aumento de 3,3% em relação ao 3T18 e redução de 14,5% relação ao 2T19. A parte Helbor correspondeu a R$ 241 milhões, aumento de 1,4% quando comparado ao 3T18 e uma redução de 20,1% em relação ao 2T19.

No acumulado 9M19, as Vendas Contratadas Totais somaram R$ 1.042 milhões em VGV Total e R$ 763 milhões em VGV parte Helbor, representando um crescimento de 10,5% e 14,3%, respectivamente, em relação ao acumulado 9M18.

Os Distratos no 3T19 totalizaram R$ 106 milhões, sendo a parte Helbor R$ 72 milhões. Deste montante, já estavam provisionados no balanço R$ 56 milhões (Provisão Total) e R$ 41 milhões (Provisão Parte Helbor), resultando em distratos líquidos de provisões de R$ 50 milhões no Total e R$ 31 milhões na parte Helbor.

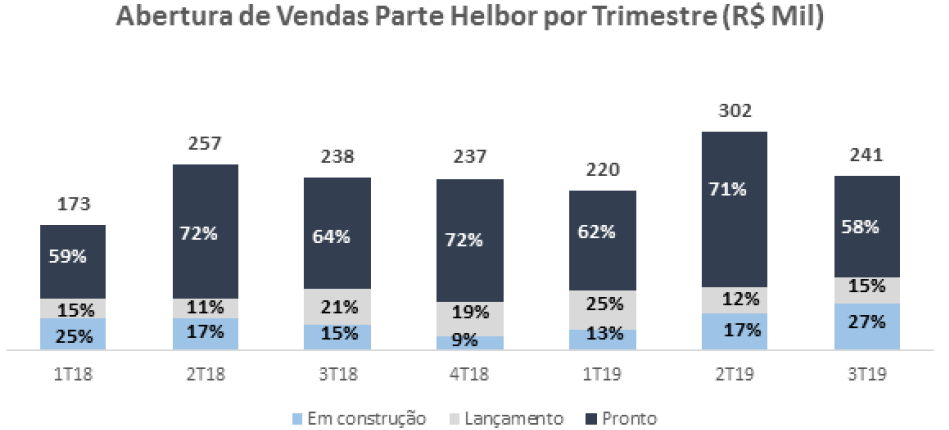

Do total de vendas parte Helbor do 3T19, 15% correspondem a lançamentos e 58% correspondem a unidades concluídas, como demonstrado no gráfico abaixo:

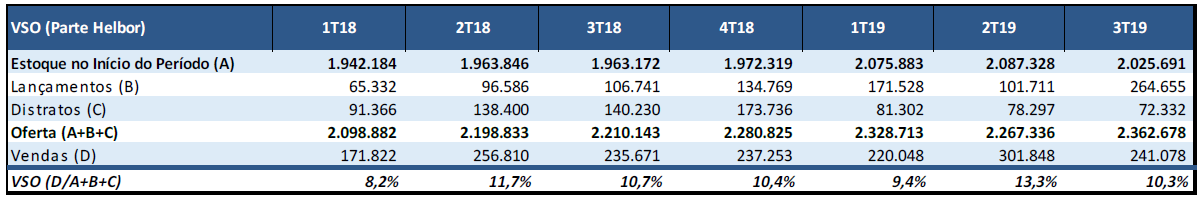

A velocidade de vendas, medida pelo indicador VSO (“vendas sobre oferta”), atingiu 10,3% no 3T19, uma redução em relação aos 13,3% do 2T19.

– Banco de Terrenos:

No final do 3T19, o banco de terrenos totaliza um VGV Total potencial de R$ 8,6 bilhões. A parte Helbor corresponde a R$ 5,7 bilhões, ou 65,9% do total. Os contratos com proprietários estão focados preferencialmente em permutas, sendo que o nível de permutas correspondeu a 82% do estoque de terrenos no encerramento do trimestre.

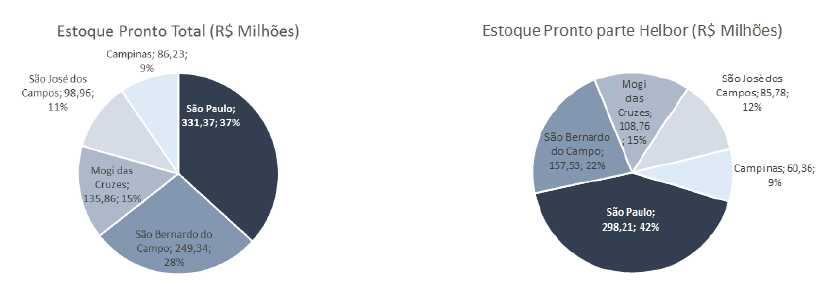

– Estoque a Valor de Mercado:

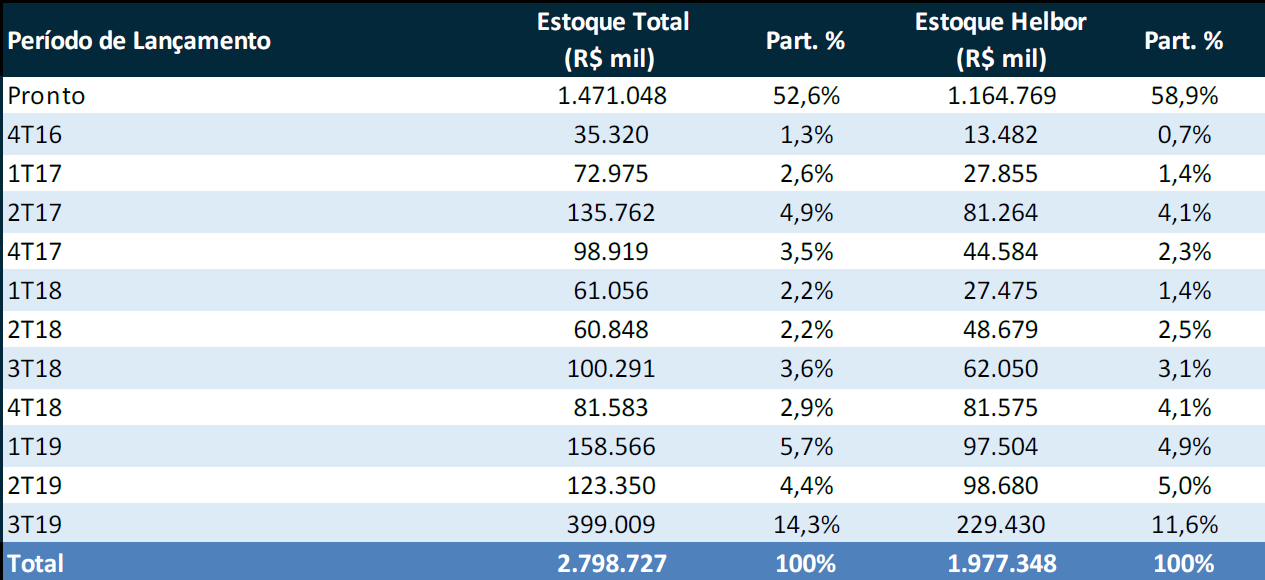

O Estoque total a valor de mercado no encerramento do 3T19 somou R$ 2.799 milhões, sendo R$ 1.977 milhões referentes à parte Helbor (70,7% de participação). Em relação ao 2T19, o Estoque total teve uma redução de 2,0% e uma redução de 2,4% da parte Helbor.

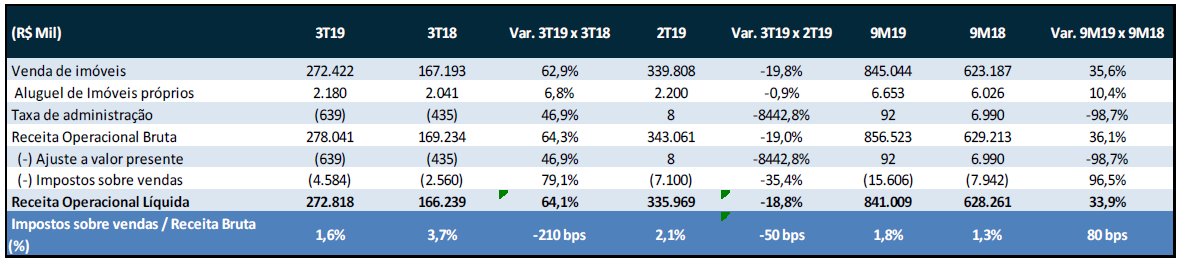

– Receita Operacional Bruta:

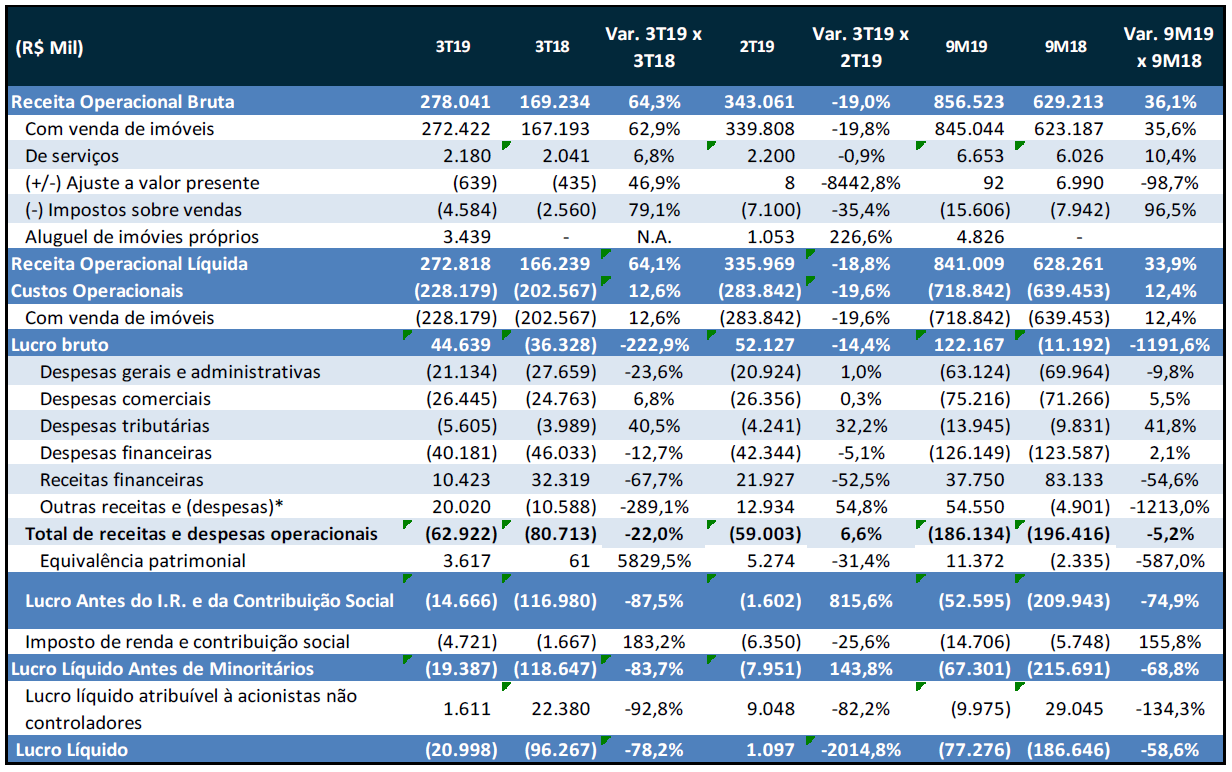

A Receita Operacional Bruta do 3T19 foi de R$ 278 milhões, uma redução de 19,0% quando comparado com o 2T19. Nos 9M19, a Receita Operacional Bruta foi de R$ 857 milhões, aumento de 35,6% em relação aos 9M18. Este aumento foi devido majoritariamente pelo maior volume de vendas no período.

– Receita Operacional Líquida:

A Receita Operacional Líquida no 3T19 foi de R$ 273 milhões, redução de 18,8% quando comparado aos R$ 336 milhões reportados no 2T19. Nos 9M19, a Receita Operacional Líquida foi de R$ 841 milhões, 33,9% maior, ante os R$ 628 milhões reportados nos 9M18.

– Despesas:

No 3T19, as Despesas Gerais e Administrativas da Helbor totalizaram R$ 21 milhões, crescimento de 1,0% em relação ao 2T19. Nos 9M19, as Despesas Gerais e Administrativas foram de R$ 63 milhões, uma redução de 10% quando comparado aos 9M18.

No 3T19, as Despesas Comerciais totalizaram R$ 26 milhões, crescimento de 0,3% em relação ao 2T19. No acumulado 9M19, foi de R$ 75 milhões, aumento de 6% quando comparado aos 9M18.

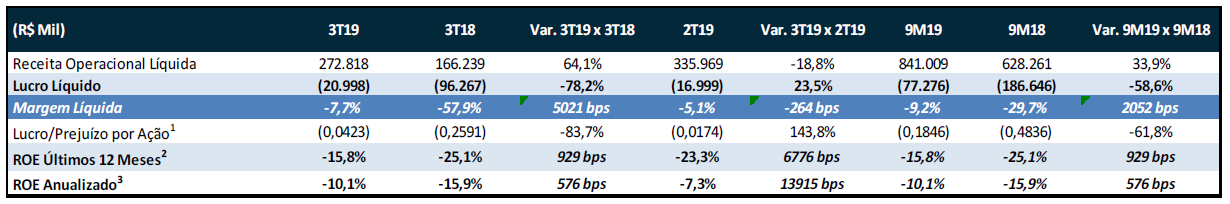

– Resultado Líquido:

A Helbor encerrou o 3T19 com Prejuízo Líquido de R$ 21 milhões, com Margem Líquida negativa de 7,7%. O prejuízo diminuiu 78,2% em relação ao 3T18 (R$ 96,2 milhões), mas aumentou 23,5% em relação ao 2T19 (R$ 16,9 milhões). No acumulado 9M19, o prejuízo acumulado totalizou R$ 77 milhões, com margem líquida negativa de 9,2%.

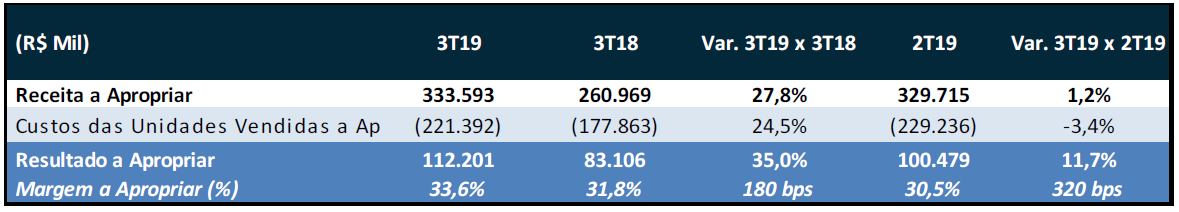

– Resultado a Apropriar:

A Receita a Apropriar foi de R$ 334 milhões no 3T19, aumento de 1% quando comparado ao 2T19. A margem a apropriar atingiu 33,6%, aproximadamente 3% superior quando comparado ao 2T19. A margem a apropriar do 3T19 foi de 33,6%.

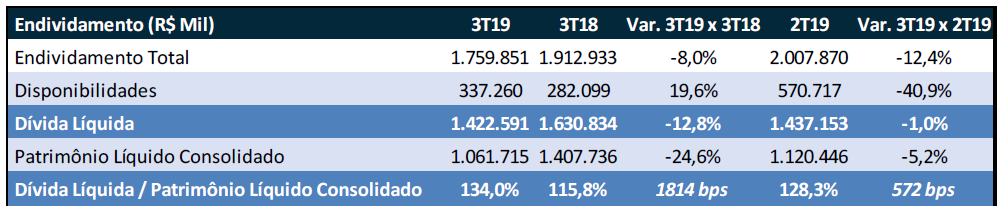

– Caixa e Endividamento:

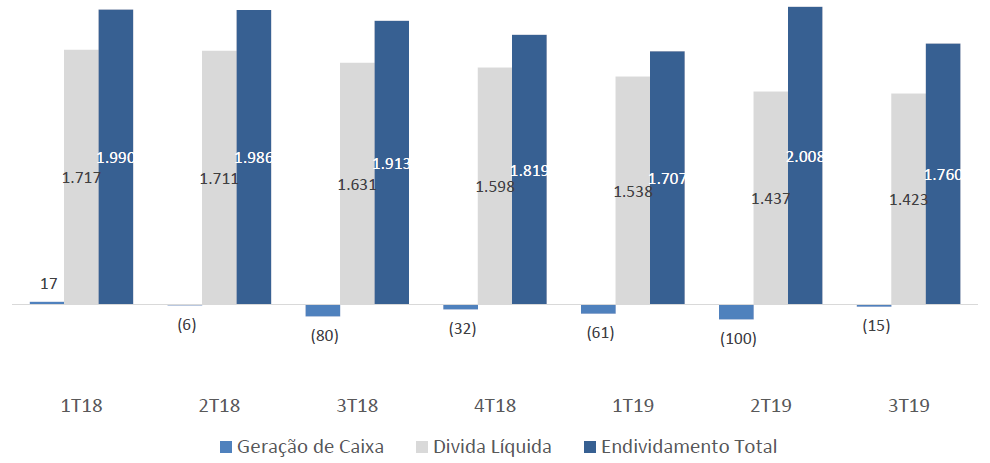

O saldo de Disponibilidades da Helbor totalizou R$ 337 milhões no encerramento do 3T19, o que representa um aumento de 19,6% em relação ao saldo existente no final do 3T18 e uma queda de 40,9% em relação ao 2T19. Ao final do 3T19, o Endividamento totalizou R$ 1.760 milhões, uma redução de 8,0% em relação ao 3T18 e redução de 12,4% em relação ao 2T19.

A dívida líquida do 3T19 resultou em R$ 1.422,5 milhões, uma redução de 12,8% em relação ao 3T18 e redução de 1,0% em relação ao 2T19.

– Geração de Caixa:

Pelo sexto trimestre consecutivo, a Helbor reportou geração de caixa. No 3T19, a geração de caixa foi no montante de R$15 milhões, e a geração de caixa no acumulado 9M19 foi de R$ 176 milhões. Isto demonstra a continuidade do ciclo de desalavancagem da companhia.

No 3T19, a geração de caixa foi impactada pelo investimento em adaptações e melhorias nas salas comerciais que foram locadas para a constituição do CRI Multi Renda. Desconsiderando- se esse investimento, a geração de caixa no trimestre seria de aproximadamente R$ 50 milhões.

– Aumento de Capital:

Em 10 de outubro de 2019, foi aprovada pelo Conselho de Administração da Helbor a emissão de 211.342.500 novas ações. Estas novas ações, negociadas a um valor de R$ 2,65, somaram um total de R$ 560.057.625,00, que serão destinados para desenvolvimento de novos lançamentos e continuidade dos projetos em andamento. A operação foi concluída em 15/outubro/2019.

Último dia para adquirir o Curso Primeiros Passos com o desconto de 40% da Black Friday. Compre hoje, sexta- feira, 22/11/2019. Para mais informações, clique aqui.

Conclusão sobre os resultados:

Acho importante começar essa análise dizendo que Helbor (HBOR3) é uma ação que eu tenho na minha carteira pessoal, mas não porque eu acertei, como algumas outras que recomendamos do mercado de construção civil. Comprei as ações em 2015, e meu preço médio está em R$ 5,32. Sim, cheguei a ver essa posição ficar negativa em mais de 80%, e naquele momento não faria mais sentido vender.

De certa forma, consegui acompanhar mais próximo esse início de recuperação de Helbor, após realizar 3 emissões de ações nos últimos 4 anos, sendo a última delas agora em outubro de 2019, quando a companhia captou R$ 560 milhões.

Recuperação da Companhia

O grande problema da Helbor frente a outras incorporadoras e o que fez a companhia demorar mais a se recuperar, sempre foi o alto endividamento. A companhia lançou grandes empreendimentos, com VGV muito alto. Enquanto a economia estava caminhando bem, as vendas eram robustas e fortes. No entanto, a construção demora de dois a três anos para ficar pronta, então na hora da entrega das chaves, o nível de distratos foi enorme.

Eu, particularmente, lembro de ter acompanhado “in loco” um dos empreendimentos que mais tiveram distratos da Helbor, que foi o Link na Barra da Tijuca, no Rio de Janeiro. Um empreendimento comercial, com mais de 400 lojas e que foram vendidas rapidamente todas as unidades em menos de um semestre, com a promessa de entrega do projeto antes das Olímpiadas, esperando que o Rio de Janeiro, após os investimentos previstos para a Copa e para as Olímpiadas, mudaria de patamar e se transformaria em uma cidade de primeiro mundo, com muito dinheiro na antiga Capital.

Enfim, o que aconteceu foi exatamente o oposto. Durante a entrega das chaves, a maior parte das unidades foram distratadas. Mesmo hoje, 4 anos depois da entrega, menos de 5% das lojas estão funcionando, e recentemente teve um leilão de uma das lojas que chegou a custar mais de R$ 800 mil no lançamento e que não recebeu lance pelo valor mínimo de R$ 390 mil.

Esse é o grande risco de incorporações grandes com muitas unidades. Se o projeto vingar, a incorporadora ganha muito dinheiro; caso contrário, é um problema por anos.

Qual a situação atual da Helbor?

Atualmente a Helbor possui uma grande quantidade ainda de imóveis prontos, leia-se “encalhados”, de um período onde os valores, tanto de venda, quanto dos terrenos e do material de construção, estavam inflacionados.

Veja, abaixo, o estoque atual da Helbor:

Estes 58,9% de imóveis que foram lançados antes da recessão brasileira, há mais de 3 anos, possuem custos muito elevados e margens mais baixas e ainda vão impactar, por alguns anos, as margens de Receita contabilizadas pelo método POC.

Tanto é que vimos que 58% das vendas do 3T2019 foram exatamente de imóveis prontos.

A vantagem é que o imóvel pronto já é contabilizado como Receita automaticamente; em compensação, possui uma margem menor.

A saída, não apenas para Helbor, como para todas as construtoras, está em três pontos principais:

- Melhorar a velocidade de Vendas – VSO;

- Diluir despesas fixas (Gerais e Administrativas), pelo aumento de vendas e de lançamentos;

- Reduzir Endividamento (Despesas financeiras).

[epico_capture_sc id=”2764″]

Para melhorar a velocidade de vendas, a companhia tem duas formas. A primeira é reduzir o preço, dando desconto sobre o estoque pronto, o que leva a um achatamento de margens; e a segunda é fazer mais lançamentos que tenham boas vendas.

Analisando este lançamento do terceiro trimestre, em que a Helbor vendeu 33 unidades das 216 disponíveis, ou seja, em torno de 15% do total, vemos que os lançamentos da Helbor ainda não são tão fortes como os de outras empresas que temos em carteira, como a Trisul, que vendeu 57% da unidades do lançamento do 3T2019.

A diluição das despesas fixas, e até mesmo a redução dessas despesas gerais e administrativas, já estão sendo tratadas pela Helbor com maestria, e este ponto tem ajudado a companhia a ter prejuízos cada vez menores.

E por fim, o endividamento da companhia. Apenas a redução desse endividamento tão grande, atual de R$ 1,42 bilhão, que fará a Helbor ter despesas financeiras menores. Afinal, para uma empresa que tem receita líquida de R$ 270 milhões pagar, R$ 40 milhões de despesas financeiras é muito complicado.

As despesas atuais com juros são quase no mesmo montante que todas as despesas gerais, administrativas e comerciais da companhia.

A emissão de ações, com a captação de mais de R$ 500 milhões, trará um impacto positivo muito forte para 2020 sobre este fator, que deverá fazer a companhia reduzir seu prejuízo e talvez até inverter para o lucro.

Continuação da Análise

Agora na parte fechada para Assinantes, em Resultados de Empresas, teremos a continuação desta análise com cálculo do preço justo. Clique aqui e faça login se você já for assinante.

Os assinantes do Plano Ações e do Combo Ações + FIIs têm direito a essa parte. Mais informações de como assinar abaixo:

Plano “Ações – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal

– Plano anual

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal

– Plano anual

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Acesse os dois Primeiros Módulos do ”Curso Primeiros Passos” de forma completamente gratuita, clique aqui.

Para informações sobre o “Curso de opções Dica de Hoje”, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.