Porto Seguro: Resultados do 4T18

SANTANDER (código Bovespa: PSSA3)

RESUMÃO – Resultados 4T18:

(Data de divulgação: 4/Fevereiro/2019)

(Dados retirados do site de RI)

– Estratégia da Empresa:

A Porto Seguro informou que em 2018 a sua rentabilidade foi impulsionada pelo aumento substancial do resultado operacional, registrando o melhor índice combinado histórico, além disso, a rentabilidade das suas aplicações financeiras acima do benchmark contribui para aliviar os efeitos da redução da taxa de juros no resultado financeiro. A empresa segue otimista com o desempenho dos seus negócios(que teve expansão das receitas das principais linhas de negócio) e segue com a estratégia com foco na rentabilidade, acreditando na baixa penetração da indústria de seguros em relação ao PIB e do potencial dos setores que atuam.

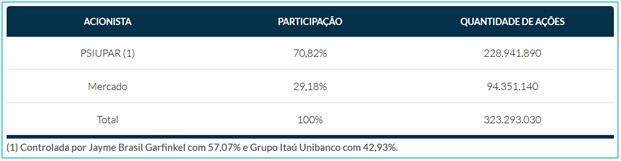

– Composição Acionária:

– Destaques Operacionais e Financeiros:

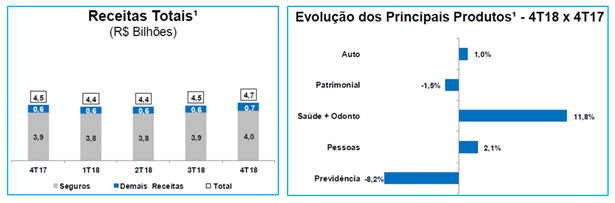

– Receitas Totais:

No 4T18, as receitas totais (incluindo prêmios auferidos, receitas de empresas financeiras e serviços, e outras receitas operacionais) cresceram 4,4% em relação ao 4T17.

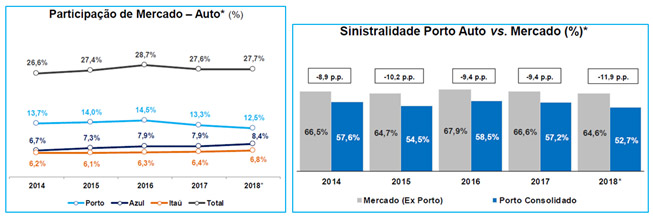

– Seguro Auto:

No 4T18, o segmento de seguro de automóvel apresentou um crescimento de prêmios de 1% em relação ao 4T17(com R$2.599 milhões),em menor ritmo quando comparado aos 9 primeiros meses do ano, sendo reflexo das adequações nos preços para fazer frente a queda nas frequências de sinistros. No entanto, no acumulado do ano aumentaram 4% em relação ao ano de 2017. A empresa apresentou também uma expansão da frota, aumentando em cerca de 180 mil veículos em relação a 2017, devido principalmente a estratégia de oferecer alternativas mais acessíveis (como “Azul Leve” e “Itaú Auto e Roubo”), além dos efeitos positivos da recuperação gradual na venda de veículos novos. A sinistralidade aumentou 0,6 p.p. em relação ao 4T17, no entanto, permaneceu 3 p.p. abaixo da média dos últimos 3 anos.

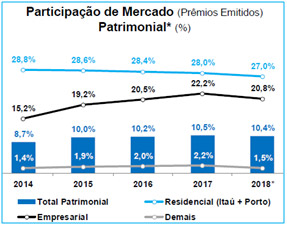

– Seguro Patrimonial:

Os prêmios dos seguros Patrimoniais somaram R$ 395 milhões no 4T18, uma redução de -1,5% vs. 4T17 e um aumento de 4% comparado com ano de 2017. Com destaque para o seguro residencial Porto Seguro que teve uma expansão de 8% vs. 4T17. Um ponto negativo foi que o seguro empresarial sofreu com aumento da competição e com cenário macroeconômico desafiador. Além disso, do ponto de vista negativo, a sinistralidade total alcançou 34,1%, um aumento de 5,9 p.p. em relação ao 4T17, em função principalmente da maior incidência de eventos climáticos no período e um maior número de incêndios que impactou o seguro empresarial.

– Seguro Saúde:

Os prêmios do seguro Saúde totalizaram R$ 358 milhões no 4T18, um crescimento de 15,7% em relação ao 4T17e 18,7% em relação ao ano de 2017,beneficiado pelos reajustes de preços. A empresa tem focado no segmento de pequenas e médias empresas, que tem demostrado resultados e potencial de expansão.A sinistralidade atingiu 73,2% no 4T18, uma redução de 3,7 p.p. em comparação ao 4T17, explicado pelos esforços na melhoria de gestão de contas médicas e da redução nas frequências de utilização(exames, home care e pronto-socorro).

– Seguro Odontológico:

Os prêmios no segmento Odontológico totalizaram R$ 30 milhões no 4T18, crescimento de 9,8% em relaçãoao 4T17e 6,8% em relação ao ano de 2017, em função de execução de diversas iniciativas, como campanhas comerciais, intensificação do relacionamento com a rede de corretores e aumento de vendas cruzadas com produto saúde.

– Seguro de Pessoas:

Os prêmios auferidos no seguro de Pessoas totalizaram R$ 202 milhões no 4T18, um crescimento de 2,1% em relação ao 4T17 e 2,3% em relação ao ano de 2017, representando um crescimento abaixo dos anos anteriores, em razão principalmente dos reajustes nos preços, menos campanhas comerciais e maior competitividade do segmento.

– Previdência:

A captação bruta de produtos de Previdência atingiu R$ 187 milhões no 4T18, uma redução de -8,2% em relação ao 4T17 e -14,4% em relação ao ano de 2017. Já a captação líquida ficou negativa em -R$ 3 milhões, explicado pelo aumento das portabilidades cedidas. Entretanto, a Porto Seguro aumentou sua base de clientes.

– Negócios Financeiros e Serviços:

A receita total dos Negócios Financeiros e Serviços atingiu R$ 618,9 milhões no 4T18, 4,5% maior em comparação ao 4T17, impulsionada pelo crescimento das operações de cartão de crédito e financiamento. A rentabilidade recorrente deste segmento atingiu 27,4% no 4T18, um aumento de 17,2 p.p. em razão da maior lucratividade das operações de crédito e da redução dos custos associados a Conecta.

-Resultado Financeiro:

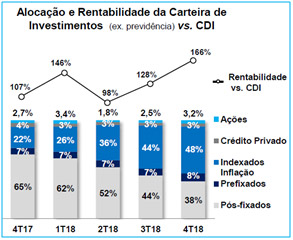

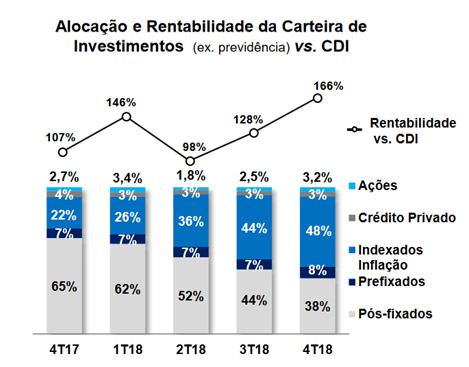

O Resultado Financeiro total no 4T18 foi de R$ 297,5 milhões, 93% superior em relação ao 4T17. A carteira total de aplicações financeiras (R$ 14,5 bilhões) atingiu um rendimento de 1,5% (95% do CDI), porém se excluirmos os recursos de provisões técnicas previdenciárias (que foram afetados pelo rendimento dos ativos indexados ao IGPM), a carteira obteve um rendimento de 2,6% (166% do CDI). No acumulado do ano, a rentabilidade da carteira foi 7,8% (121% do CDI) e excluindo as reservas de previdência, o rendimento foi de 8,7% (135% do CDI).

– Lucro Líquido:

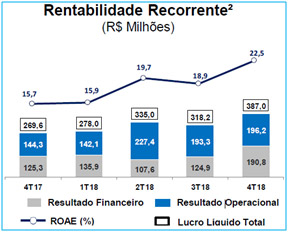

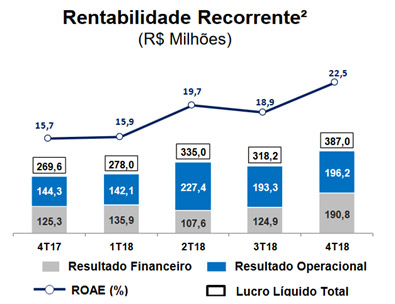

O Lucro Líquido da Porto Seguro no 4T18 foi de R$ 387 milhões, representando um aumento de 44% em relação ao 4T17. No ano de 2018, excluindo-se os efeitos não recorrentes da venda da participação do IRB em 2017, o lucro líquido anual representou um aumento de 43%. O ROAE alcançou 22,5% no trimestre e 19,1% no ano.

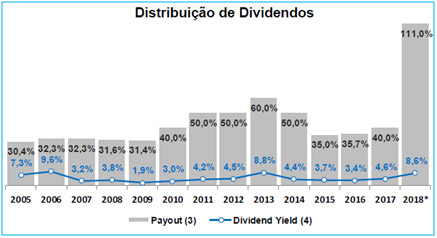

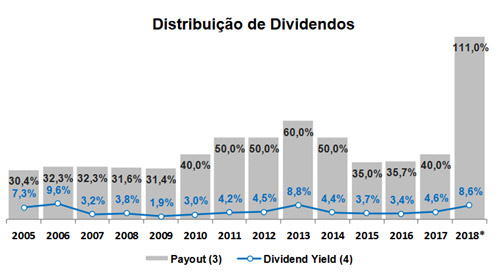

– Dividendos Distribuídos:

A empresa em 2018, além do pagamento recorrente de proventos, realizou distribuições extraordinárias de dividendos no valor de R$ 800 milhões, desta forma o total de dividendos atingirá R$ 1.455 milhões, o maior valor desde a abertura de capital em 2004. OBS: os dividendos propostos pela Administração estão sujeita à aprovação da Assembleia Geral que vai ser realizada em 29/março/2019.

[epico_capture_sc id=”2764″]

Conclusão sobre os resultados:

O case de Porto Seguro é interessante por alguns motivos e vamos elencá-los nesta conclusão. O primeiro ponto é que precisamos tomar cuidado com esse resultado recorde que a companhia conseguiu no 4T2018, visto que boa parte do resultado foi proveniente de resultado financeiro.

Na imagem abaixo, vemos que o time de investimentos da Porto Seguro, conseguiu uma rentabilidade de 166% do CDI, aumentando a quantidade de títulos indexados a inflação. Essa estratégia é a mesma que realizamos no Tesouro IPCA 2045 e que rendeu muito bem, mas como já mostrei em vídeos, o fôlego dessa estratégia já está no fim, e provavelmente mais um ou dois trimestres a alocação estará novamente muito concentrada em títulos pós fixados que devem render cerca de 100% do CDI.

Na imagem abaixo vemos que o resultado Financeiro foi responsável por quase 50% do lucro final, e o resultado operacional não cresceu tanto frente ao 3T2018.

O segundo ponto

é a redução de despesas operacionais e administrativas que Porto Seguro implantou desde 2014. Nestes últimos 5 anos, o percentual delas em relação a receita líquida caiu de 19,6% para 16,9%, uma queda de 2,7%, e que certamente impacta em cerca de R$ 100 milhões a mais de lucro por trimestre.

O terceiro ponto importante de se ressaltar é a robusta distribuição de dividendos que aparece na imagem abaixo. Vejam que em 2018, contrariando todos os anos anteriores, Porto Seguro pagou mais que 100% do seu lucro em dividendos. Foram mais de R$ 4,00 por ação nos últimos 12 meses.

Cabe ressaltar que destes R$ 1,3 bilhão que foram distribuídos e que ressaltaram em um yield (dividendo pago nos últimos 12 meses / Preço da Ação) de 8,6% para as ações da empresa, tiveram R$ 500 milhões que foram extra-ordinários e retirados da conta de reservas de lucros. Então cuidado ao achar que Porto Seguro irá pagar sempre mais de R$ 4,00 ao ano. Por mais que tenha pago esse ano, a média é algo entre 50% e 60% do lucro o que daria hoje em torno de R$ 2,03 a R$ 2,44 ao ano.

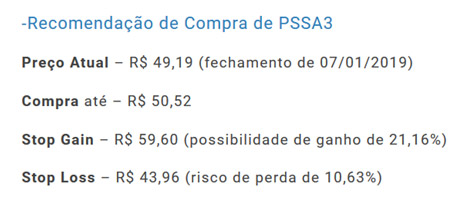

A recomendação

Lembro que os assinantes da Área de Membros, receberam uma recomendação de position trade (curto a médio prazo) com base em alguns gatilhos, e que está perto de se encerrar com um bom lucro em cerca de um mês de duração. Veja na Imagem abaixo.

[feature_box_creator style=”1″ width=”” top_margin=”” bottom_margin=”” top_padding=”” right_padding=”” bottom_padding=”” left_padding=”” alignment=”center” bg_color=”” bg_color_end=”” border_color=”” border_weight=”” border_radius=”” border_style=”” ]

Obs: Esse não é o foco principal do nosso trabalho na área de Membros e sim recomendações de Longo Prazo. Mas veja no gráfico abaixo como estava a ação de Porto Seguro comparada a de Sulamerica nesse dia. Uma gráfico que divide as cotações de PSSA3 x SULA11.

[/feature_box_creator]

Quer dizer em Outubro com o dinheiro de uma ação PSSA3 voce comprava 2,43 units SULA11 e no momento da recomendação esse ratio caiu pra 1,85, e estava perto da mínima de 17/12/2018. Na minha visão era nítida a compra sabendo do bom resultado que deveria vir, mas para curto prazo.

[feature_box_creator style=”1″ width=”” top_margin=”” bottom_margin=”” top_padding=”” right_padding=”” bottom_padding=”” left_padding=”” alignment=”center” bg_color=”” bg_color_end=”” border_color=”” border_weight=”” border_radius=”” border_style=”” ]

Obs: Lembro que esse não é o foco principal do nosso trabalho, e que espero que ninguém se inscreva por essas recomendações, até porque com a alta recente quase todas foram fechadas com ganho. Inscrevam-se pensando em Longo Prazo.

[/feature_box_creator]

Como vocês já sabem, o cálculo de Preço justo e se ainda vale compra, após esse resultados está na Área de Membros para assinantes. Mas dessa vez, eu fiz um vídeo sobre Porto Seguro, e não o complemento do relatório. Portanto, você vai encontrar na aba vídeos na Carteira Dica de Hoje.

Confira também os resultados de CIELO do 4T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| – | Membro Bronze | Carteira Z | Membro Gold |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários.

Sugestão aos destinatários

Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.