Resultados de Saraiva

SARAIVA (códigos Bovespa: SLED3, SLED4)

RESUMÃO – Resultados 3T17:

(Data de divulgação: 14/novembro/2017)

(Dados retirados do site de RI)

– Pontos POSITIVOS:

– Receita:

No 3T17 a receita bruta alcançou R$ 408,6 milhões, representando um crescimento de 0,6% quando comparada o valor de R$ 406,1 milhões no 3T16. A receita líquida ficou em linha com obtido no mesmo período do ano anterior, somando R$ 374,3 milhões no trimestre.

– Market share:

A empresa no 3T17 aumentou o seu market share em 2,4 p.p. em Livros (sua principal categoria de atuação) e 3,2 p.p. na categoria de Games. É importante destacarmos que no 2T17, a empresa já tinha conseguido aumentar 1,7 p.p. na categoria de livros.

– Receita E-commerce:

No 3T17 as vendas brutas do site Saraiva.com foram 17,1% superiores em relação ao 3T16, atingindo R$ 158,6 milhões no período. Em comparação com 2T17, o aumento foi de 7,1%. Essa performance proporcionou maior participação ponderada em relação ao total das vendas, atingindo 38,8% no 3T17 (versus 33,3% no 3T16). É importante destacarmos que a empresa vem mantendo um crescimento do seu e-commerce durante alguns trimestres seguidos, por exemplo, no 2T17, a empresa conseguiu um aumento de 9,4% em relação a 2T16.

– Capital de giro:

A relação capital de giro/receita líquida apresentou melhora, ficando em 16,7%. O ciclo operacional do Varejo foi de 67 dias no 3T17, contra 78 dias no 3T16 (melhora de 11 dias). Cabe destacarmos que a empresa vem seguidamente reduzindo o seu ciclo operacional, por exemplo, a modo de comparação, no 1T17 o seu ciclo operacional era de 77 dias e no 1T16 era de 83 dias.

– Investimentos (CAPEX):

Os investimentos efetuados no Varejo totalizaram R$ 12,6 milhões no 3T17 versus R$ 8,3 milhões no 3T16, e foram direcionados principalmente às iniciativas e novas ferramentas para o E-commerce, projetos abrangendo a área de Tecnologia da Informação, e abertura/reforma de lojas.

– Plano de Ação e Novo modelo de lojas:

Diante do cenário de queda nas vendas das lojas físicas, a empresa elaborou um plano de ação focado na melhoria da rentabilidade da operação, destacando-se:

– Encerramento das atividades de 12 unidades com baixa perspectiva de geração de valor;

– Ações de CRM junto aos clientes das lojas encerradas com objetivo de fidelizar e estimular a migração das vendas para lojas próximas e para o E-commerce;

– Criação de novos formatos de gestão de lojas visando um aumento de produtividade das operações;

– Redução de custos nas principais linhas de despesas da Empresa.

Adicionalmente, seguindo a estratégia de implementação de novo modelo de loja, com objetivo de otimizar o custo operacional, a empresa continuou ajustando o tamanho e layout de algumas de lojas: Concluíram, em jul/17, a reforma da loja do Shopping Iguatemi Campinas (Campinas/SP) readequando a área de vendas, realizamos o retrofit da loja localizada no Shopping Interlagos (São Paulo/SP), em set/17, e a readequação das lojas no Shopping Rio Sul (Rio de Janeiro/RJ) e no Shopping Morumbi (São Paulo/SP), em out/17. No final do terceiro trimestre reinauguraram a unidade localizada no Aeroporto de Guarulhos (Guarulhos/SP), retomando a operação no maior aeroporto do país.

– Vendas em Marketplace:

Um destaque relevante do 3T17 foi o início do projeto para ampliar as parcerias no âmbito do marketplace para venda de produtos em sites de parceiros estratégicos. Além da parceria com o Walmart, desde 2014, iniciaram a operação com o Mercado Livre, em set/17, com a B2W, em nov/17, e a empresa possui outras em negociação, com perspectivas de expressivo crescimento nessa modalidade em 2018.

– Pontos NEGATIVOS:

– Receita lojas físicas:

A receita bruta de lojas físicas, no 3T17, apresentou queda de 7,6% quando comparada ao ano anterior, mantendo a tendência registrada nos últimos trimestres.

– Resultado bruto:

O lucro bruto apresentou redução de -5,7% no 3T17 em comparação com 3T16, atingindo R$ 122,1 milhões com uma queda de 1,9 p.p. na margem bruta, que passou de 34,5% no 3T16 para 32,6% no 3T17. A empresa está sendo impactada pelo cenário competitivo mais acirrado no varejo online e pelo efeito da maior participação ponderada do canal de E-commerce nas vendas totais.

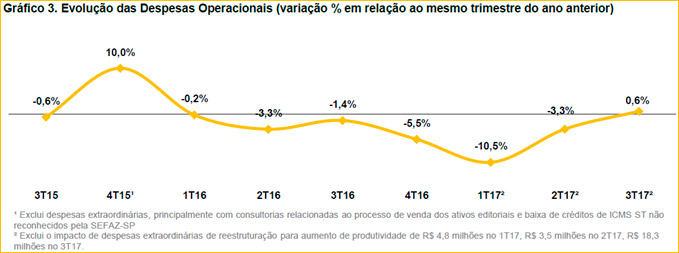

– Despesas Operacionais:

A linha de despesas operacionais totalizou R$ 148,0 milhões no 3T17, 14,7% acima dos R$ 129,0 milhões reportados no 3T16. No entanto, desconsiderando os valores extraordinários de reestruturação, no total de R$ 18,3 milhões, ocorridos no 3T17, observamos que as despesas comparáveis ficaram praticamente estáveis, em linha com o desempenho da receita bruta. Cabe destacar que, com as medidas implementadas no âmbito do Plano de Ação, a empresa tem expectativa de gerar uma economia de R$ 30 milhões em base anualizada, com início da captura já a partir do 4T17.

– EBITDA:

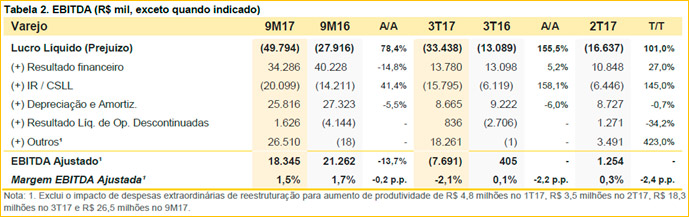

O EBITDA ajustado totalizou um valor negativo de R$ 7,7 milhões no 3T17, contra R$ 0,4 milhão positivo atingido no 3T16. A margem EBITDA ajustada encerrou o trimestre 2,2 p.p. abaixo do 3T16.

– Lucro líquido (prejuízo):

O prejuízo líquido ajustado da empresa, antes do resultado líquido de operações descontinuadas, foi de R$ 20,5 milhões no 3T17 versus prejuízo líquido de R$ 15,8 milhões no 3T16.

– Endividamento:

A dívida líquida consolidada da Saraiva em 30 de setembro de 2017 somava R$ 299,1 milhões, contra R$ 284,6 milhões no 3T16, representando um aumento de 5,1%. Se considerarmos os recebíveis do cartão de crédito, encerraram o 3T17 com uma dívida líquida de R$ 107,6 milhões contra uma dívida líquida de R$ 2,7 milhões no 3T16, um aumento de mais de 500%.

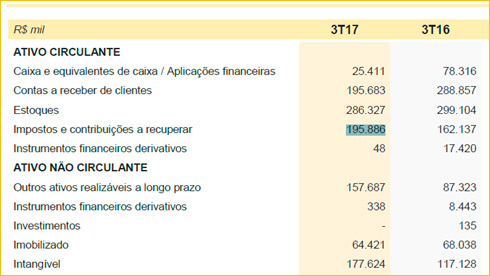

Entre os fatores que exercem influência sobre a liquidez da empresa, o saldo de impostos a recuperar (ICMS, Pis e Cofins), compõem atualmente um valor representativo do balanço (cerca de R$ 195 milhões). No 3T17 esse saldo aumentou em R$ 9,1 milhões. A empresa está atenta a essa evolução e há várias iniciativas em curso, tanto para a monetização dos créditos acumulados como para mitigar a formação de novos créditos. Nesse sentido, além da expectativa de recuperação efetiva de parte dos créditos já no final desse ano e início de 2018, a empresa visualiza uma redução significativa na acumulação desses créditos no Estado de São Paulo em decorrência da implantação do novo modelo logístico de abastecimento.

Conclusão sobre os resultados:

Quem me acompanha sabe que Sled4 é uma das ações que estão na minha carteira aberta no youtube. O mais importante quando você tem uma ação que é um case de turn around (perspectiva de transformação de prejuízo para lucro) é sempre investir com a “mão leve”. Percentuais pequenos da carteira. Essas empresas de turn-around costumam nos dar ganhos de 300% quando acertamos, mas quando erramos são perdas de 70% ou mais. Veja aí uma relação Risco x Retorno favorável, mas que mexe muito com o emocional do investidor. Por isso na carteira ela é cerca de 2% do total da carteira. Caso a ação caia 70% eu perco 1,4% que são dois meses de CDI. Não sangra quase nada.

Importante ressaltar que as ações só irão subir de forma consistente, se elas tiverem melhores fundamentos. O mercado que ver que o plano da gestão fez aumentar as receitas, fez reduzir as depesas, fez tirar mercado do concorrente e por fim gerou mais lucro / caixa para o acionista.

Isso foi tudo o que não vimos em Saraiva. A empresa faz todos os trimestres altos investimentos em reestruturações, novos conceitos e melhora da experiência de compra do cliente e embora eu tenha achado particularmente as novas lojas bem bonitas, percebe-se que não estão trazendo resultados para a empresa. Foram fechadas neste último trimestre 11 lojas, reduzindo a área de vendas em 4%. Mas as vendas caíram 7%.

Enquanto isso no e-commerce a empresa tem crescido suas vendas de forma consistente, mas com perda de margem Bruta. Isto significa que a empresa está dando descontos a mais no e-commerce para aumentar as vendas neste segmento.

A posição de caixa se reduziu muito e foi trocada por créditos de impostos. (Não pode nem dizer que se reduziu para aumentar os estoques pensando em aumento das vendas de fim de ano). O endividamento também cresceu invertendo tendência.

A minha recomendação em Saraiva tinha dois focos principais: O aumento em dois dígitos do e-commerce e a redução de despesas operacionais. A empresa conseguiu entregar os dois pontos. Mas confesso que eu já esperava no mínimo um prejuízo menor, ou ainda um endividamento que fosse pesar menos no futuro.

Situação cada vez mais difícil para manter Saraiva como recomendação até dessa forma. Com apenas 1% ou 2% do total da carteira.

Muitas outras análises como essa você irá encontrar sendo assinante da Área de Membros. Clique aqui e conheça.

Postamos anteriormente o relatório de Alupar. Confira Aqui.

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

Para assinar o Plano Mensal: Clique aqui

Para assinar o Plano Anual com desconto anual de 32% !!

Pagando menos de R$1,00 por dia! Clique aqui

[/feature_box]

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.