VALE (código Bovespa: VALE3)

RESUMÃO – Resultados 2T19:

(Data de divulgação: 31/julho/2019)

(Dados retirados do site de RI)

– Estratégia da Empresa:

Seis meses após a ruptura da Barragem I na mina de Córrego do Feijão, em Brumadinho (MG), a Vale segue comprometida com a reparação dos danos causados às famílias, à infraestrutura, às comunidades e ao meio ambiente. Apesar do rompimento ainda estar impactando volumes, custos e despesas, a resposta da Vale começou a dar frutos para garantir a segurança das pessoas e de suas operações, bem como para reduzir incertezas (com recuperação da produção interrompida e provisões) e entregar resultados sustentáveis com um portfólio de produtos de alta qualidade, que já serão refletidos no terceiro trimestre.

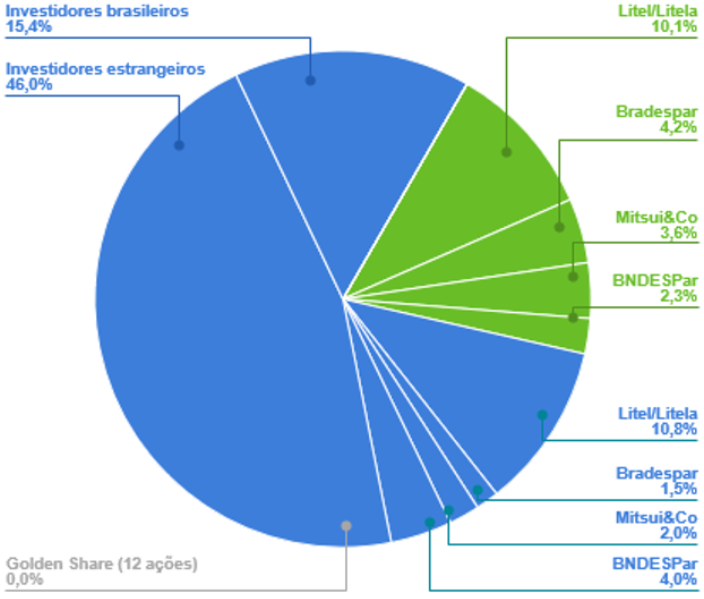

– Composição Acionária:

– Destaques Operacionais e Financeiros:

– Recuperação da produção interrompida:

A Vale apresentou um progresso substancial no 2T19 quanto à interrupção de produção de 93 Mtpa de minério de ferro no 1T19. A retomada das operações de Brucutu em 22 de junho de 2019 permitiu a recuperação de 30 Mtpa de capacidade de produção e o retorno parcial do processamento a seco no complexo de Vargem Grande, adicionando cerca de 12 Mtpa (5 Mt em 2019). Quanto à produção de cerca de 50 Mtpa, atualmente interrompida, a Vale espera que 20 Mtpa com processamento a seco sejam gradualmente retomadas, começando no final deste ano, e que as restantes 30 Mtpa, que incluem processamento à úmido, tenham retorno estimado em dois ou três anos.

– Provisões realizadas:

No 2T19, a Vale informou que avaliou todas as categorias de impactos do rompimento da barragem de Brumadinho e registrou uma provisão total de US$ 1,374 bilhão referente a:

- medidas ambientais e acordos relacionados (US$ 1,190 bilhão);

- descomissionamento ou descaracterização de outras pequenas estruturas não consideradas no 1T19 (US$ 98 milhões);

- revisão de provisão referente aos acordos com as autoridades, incluindo a compensação por danos morais coletivos (acordo com Ministério Público do Trabalho) (US$ 86 milhões);

- despesas de reparação em andamento (US$ 158 milhões).

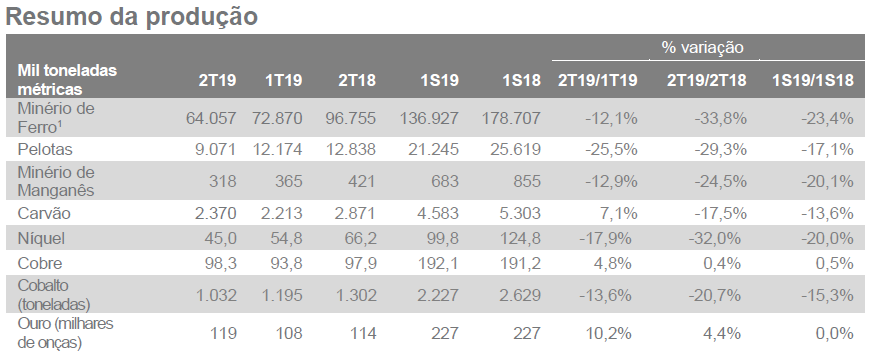

– Produção:

No 2T19 a produção de finos de minério de ferro totalizou 64,1 Mt, ficando 12,1% e 33,8% menor do que no 1T19 e no 2T18, respectivamente, principalmente em função dos impactos decorrentes da ruptura da barragem de Brumadinho e de condições climáticas incomuns no Sistema Norte em abril e no início de maio. O Sistema Norte, composto por Carajás e S11D, produziu 41,6 Mt no 2T19, ficando 0,6 Mt acima do 1T19 e 4,6 Mt abaixo do 2T18, devido principalmente às chuvas atípicas em abril e maio (com precipitação média de 463 mm no 2T19 contra 275 mm no 2T18).

A produção de pelotas foi de 9,1 Mt no 2T19, ficando 25,5% e 29,3% menor do que no 1T19 e no 2T18, respectivamente, principalmente devido à parada total das plantas de pelotização do Sistema Sul durante o trimestre, às fortes chuvas no Sistema Norte e Sudeste, bem como à manutenção nas proximidades das plantas de Tubarão. Como resultado da parada mencionada acima (10 Mt de impacto, equivalente a 11 Mtpa) e devido à manutenção (5 Mt de impacto), a Vale revisou seu guidance de produção de pelotas de 60 Mt para 45 Mt em 2019.

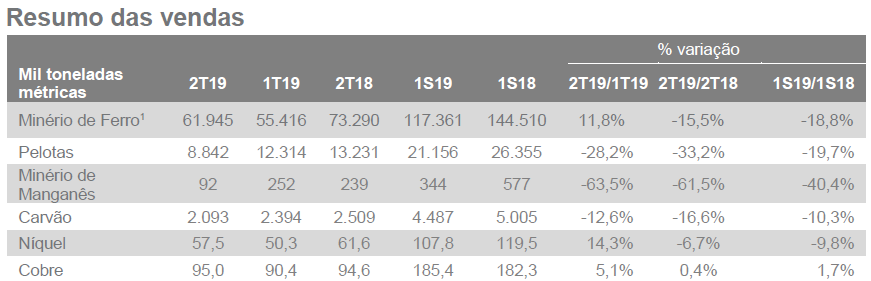

– Vendas:

O volume de vendas de finos e pelotas de minério de ferro atingiu 70,8Mt no 2T19, ficando 4,5% acima do 1T19 e 18,2% abaixo do 2T18. Apesar do volume de produção menor trimestre contra trimestre, o volume de vendas aumentou 3,2 Mt devido ao consumo de estoques offshore (estoques dos portos chineses). A participação de produtos premium no total de vendas aumentou para 86% no 2T19 (81% no 1T19). Os prêmios de qualidade de minério de ferro e pelotas alcançaram US$ 13,2/t no 2T19 contra US$ 10,7 no 1T19, devido principalmente, a uma maior contribuição do negócio de pelotas.

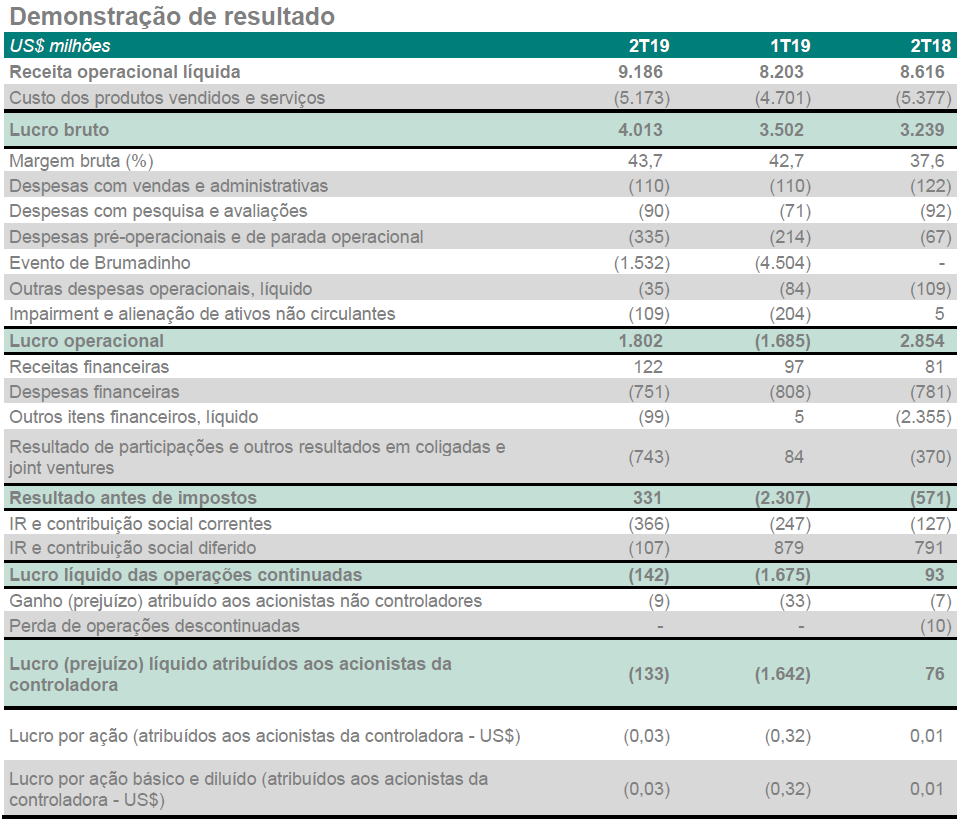

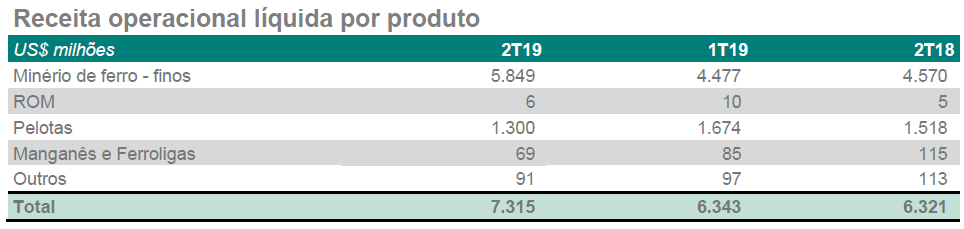

– Receita Operacional Líquida:

No 2T19 a receita operacional líquida da Vale totalizou US$ 7,3 bilhões, o que significa um aumento de 15,3% em comparação com o 1T19 e aumento de 15,7% em comparação com 2T18. Com destaque positivo para “Minério de ferros – finos” que teve como resultado maiores preços de venda (US$ 795 milhões) e maiores volumes de venda (US$ 577 milhões).

– Custos e Despesas:

No 2T19 os custos e despesas totalizaram US$ 5,7 bilhões, o que significa um aumento de 10,8% em relação ao 1T19 (US$ 5,1bilhões), devido, principalmente, ao maior custo caixa de finos de minério de ferro.

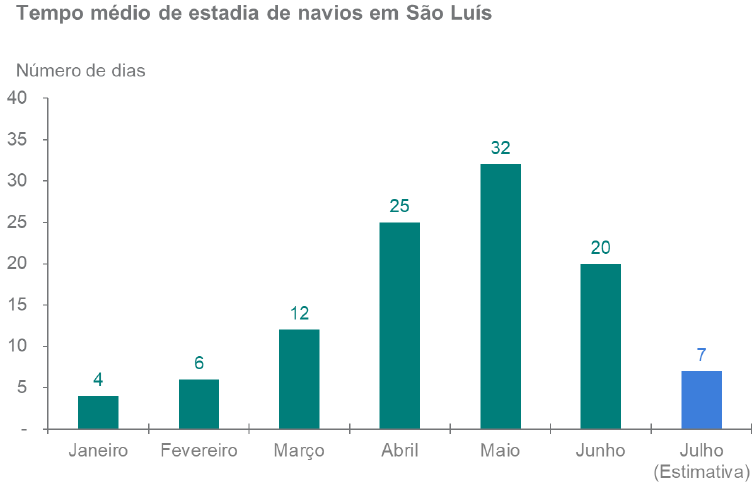

O custo caixa de finos de minério de ferro C1 foi de US$ 17,6/t no 2T19, ficando US$ 3,6/t acima do 1T19, devido, principalmente: (a) ao consumo de estoques com média de custos de produção superior ao 1T19 (US$ 1,4/t); (b) a custos mais altos de demurrage no Sistema Norte (US$ 1,2/t) pela fila estendida de navios no terminal de Ponta da Madeira, resultado do redirecionamento de navios com destino ao Sul e Sudeste em direção ao Norte; (c) a preços do benchmark de minério de ferro e volumes sobre compras de terceiros mais altos (US$ 1,0/t), os quais foram parcialmente compensados pelo impacto positivo da depreciação 4,1% do Real (US$ 0,4/t).

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

OBS: Em decorrência do acidente de Brumadinho, ocorreu escassez de produto a ser embarcado nos Sistemas Sudeste e Sul, e, consequentemente, uma parcela dos navios programados foram redirecionados para o Terminal de Ponta da Madeira no Sistema Norte (São Luís/Maranhão). No entanto,devido às fortes chuvas em março, abril e início de maio, a produtividade do porto e os embarques foram impactados. Consequentemente, a fila de navios no Terminal de Ponta da Madeira aumentou substancialmente, impactando os custos de demurrage e, com isso, o custo caixa C1. A situação já está sendo normalizada com a estimativa de estadia de navios de 7 dias em julho, o que se traduzirá em uma redução em torno de US$ 2,5/t no custo caixa do minério de ferro C1 no 3T19.

[/feature_box]

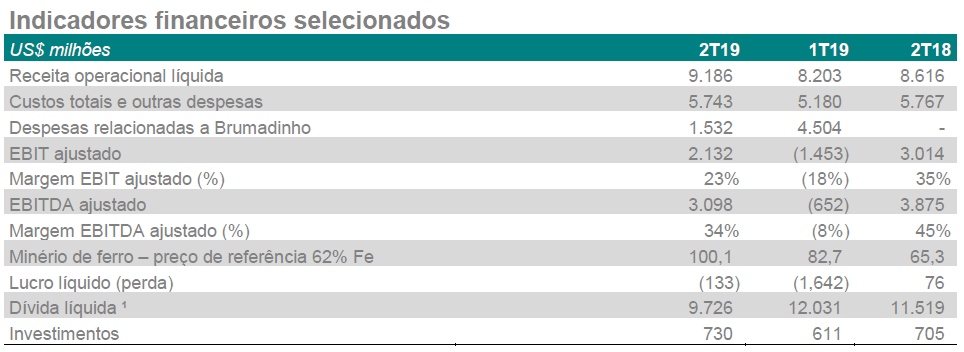

– EBITDA Ajustado:

O EBITDA ajustado foi de US$ 3,098 bilhões no 2T19, um aumento de US$ 3,750 bilhões em comparação com o 1T19 (-US$ 652 milhões), principalmente devido a menores provisões e despesas relacionadas a Brumadinho (US$ 1,532 bilhão no 2T19 contra US$ 4,504 bilhões no 1T19), a maiores preços (US$ 822 milhões) e ao impacto de maiores volumes de vendas na receita e custos (US$ 136 milhões).Em uma base pró-forma, o EBITDA ajustado (excluindo as provisões e as despesas de reparação já incorridas da ruptura da barragem de Brumadinho) totalizou US$ 4,6 bilhões no 2T19, ficando US$ 529 milhões maior do que no 1T19.

– Lucro Líquido:

A Vale apurou o segundo trimestre consecutivo de perdas, com prejuízo líquido de US$ 133 milhões no 2T19 contra um prejuízo líquido de US$ 1,6 bilhões no 1T19, devido principalmente ao resultado de provisões adicionais relacionadas: à ruptura da barragem de Brumadinho (US$ 1,5 bilhão); ao descomissionamento da barragem de Germano (US$ 257 milhões) e à Fundação Renova (US$ 383 milhões).

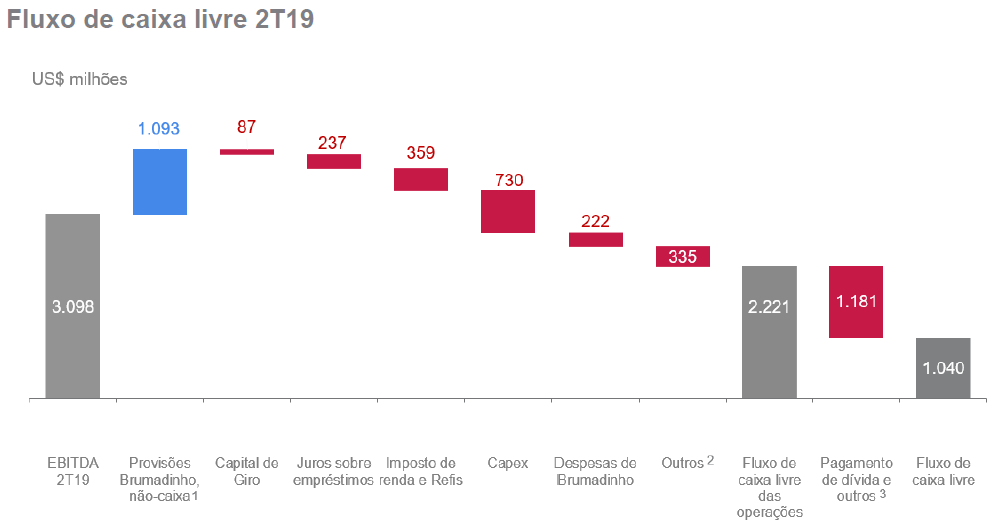

– Fluxo de Caixa Livre:

No 2T19, a Vale apresentou um Fluxo de Caixa Livre Operacional de US$ 2,2 bilhões, ficando US$ 639 milhões acima do 1T19, principalmente devido aos maiores preços (US$ 822 milhões) e ao impacto de maiores volumes de vendas na receita e custos (US$ 136 milhões). A forte geração de fluxo de caixa operacional possibilitou amortizações líquidas de dívida de US$ 1,3 bilhão e aumento do caixa e equivalente de caixa em US$ 1,040 bilhão.

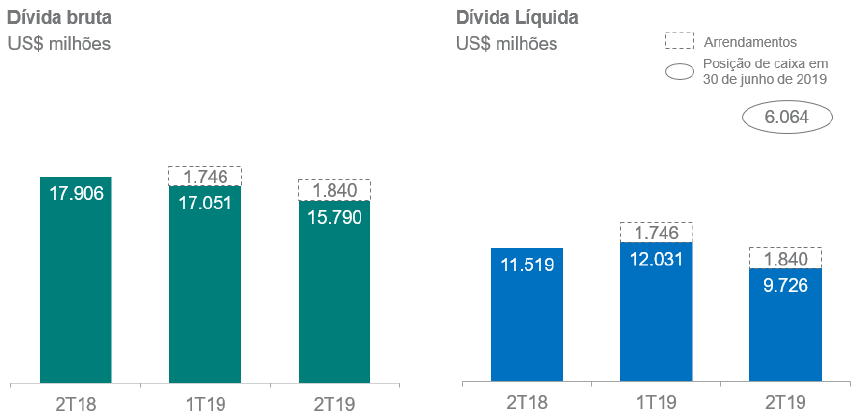

– Endividamento:

A dívida bruta totalizou US$ 15,7 bilhões em 30 de junho de 2019, reduzindo-se em US$ 1,2 bilhão na comparação com 31 de março de 2019, principalmente como resultado de amortizações líquidas de US$ 1,3 bilhão, principalmente relacionadas às novas linhas de crédito contratadas no 1T19.

A dívida líquida totalizou US$ 9,7 bilhões em 30 de junho de 2019, reduzindo US$ 2,3 bilhões contra US$ 12,0 bilhões em 31 de março de 2019.

A alavancagem, medida pela relação da dívida líquida/LTM EBITDA ajustado, reduziu-se para 0,9x (no 1T19 era 1,0x), e além disso,a Vale reconheceu o passivo de arrendamentos no valor de US$ 1,840 bilhão de acordo com o IFRS 16.

Conclusão sobre os resultados:

Como pudemos ver no resumo, este foi mais um trimestre de “limpeza” do Balanço da Vale. A companhia provisionou US$ 1,374 bilhão adicionais por causa da ruptura da barragem de Brumadinho, além de ter incorrido em despesas de US$ 158 milhões, ou seja, Brumadinho teve um impacto direto de US$ 1,532 bilhões no resultado da Vale, ou cerca de R$ 1,10 por ação considerando o câmbio de R$ 3,80.

Outro impacto não recorrente foram os custos C1 devido às chuvas atípicas no Maranhão em Abril e Maio. Os navios chegaram a ficar “parados” por mais de 30 dias em Maio, e na média do trimestre 26 dias.

A redução de custo esperada para o terceiro trimestre é de US$ 2,5/t no Custo Caixa do Minério de Ferro C1. Apenas para vocês visualizarem o impacto dessas chuvas, a Vale vendeu quase 62 milhões de toneladas de minério de Ferro (excluí as pelotas do cálculo). Multiplicando a venda pela redução do custo caixa esperado para o terceiro trimestre temos um impacto de US$ 155 milhões por trimestre ou cerca de R$ 0,11 a mais por ação em redução de custo, considerando novamente o câmbio de R$ 3,80.

O terceiro impacto para uma venda menor do minério de ferro foi a quantidade produzida que foi impactada, tanto pelo problema acima mencionado do porto do Maranhão que não conseguiu escoar com rapidez a produção (Sistema Norte), quanto principalmente no sistema Sul, pela interrupção de produção de algumas barragens em Minas Gerais que só voltaram a operar no final do trimestre no dia 22/06/2019. São 90 milhões de toneladas ao ano de produção interrompidas.

Para o terceiro trimestre, o equivalente a 30 milhões de toneladas de Brucutu, já voltaram a ser produzidas, portanto podemos estimar, um acréscimo de 7,5 milhões de toneladas no trimestre, além de algum ramp-up da S11D que está ocorrendo mais rápido por causa do desastre de Brumadinho. Eu particularmente acredito em uma produção entre 75 e 80 milhões de toneladas de minério de Ferro no 3T2019, uma alta de 20% frente a produção do 2T2019.

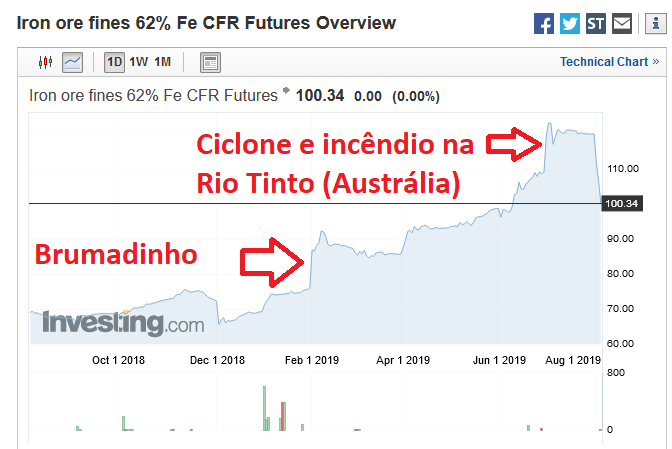

E o quarto impacto, que será negativo é o preço do minério de ferro. Como a Vale é um dos principais produtores globais de Minério de Ferro, a redução de sua produção elevou o preço do minério de Ferro, veja o gráfico abaixo. É natural supor que a medida que ela for retomando a produção o minério de ferro volte ao patamar de US$ 70 a US$ 75 por tonelada

Outra questão importante de se observar acima, é que quis o destino que uma das concorrentes da Vale, a Rio Tinto, também reduzisse suas metas de produção porque foi atingida por um ciclone e posterior incêndio na Austrália.

O preço médio considerado do 2T2019 foi de US$ 100,1/t, por enquanto no 3T2019 o preço médio ainda é maior, mas como podemos ver acima, recentemente o preço caiu forte da casa de US$ 120 para US$ 100.

Mesmo com todos os problemas, a Receita subiu 6,6% frente a 2T2019, assim como o Lucro Bruto 23,9%. As despesas administrativas e com venda se reduziram, assim como as despesas financeiras já que a Vale possui hoje um endividamento menor de apenas 0,9x o Ebitda.

Muito provavelmente, a companhia voltará a pagar dividendos no ano que vem, como era a meta dela até o evento de Brumadinho/MG.

Vamos fazer considerações sobre o preço de Vale na Área de Membros Dica de Hoje, clique aqui. Será que após essa queda vale a pena comprar Vale, ou será que ela ainda vai cair mais? Você que é assinante faça o seu login e busque em Resultados de Empresas. Você que ainda não é, veja a seguir como assinar.

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$ 1,60 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira de Dividendos | Não | Sim | Sim7 |

| Carteira Número de Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + FIIs) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 579,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto,

desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.