SPRINGS GLOBAL(código Bovespa: SGPS3)

RESUMÃO – Resultados 2T19:

(Data de divulgação: 14/agosto/2019)

(Dados retirados do site de RI:http://ri.springs.com)

– Estratégia da empresa:

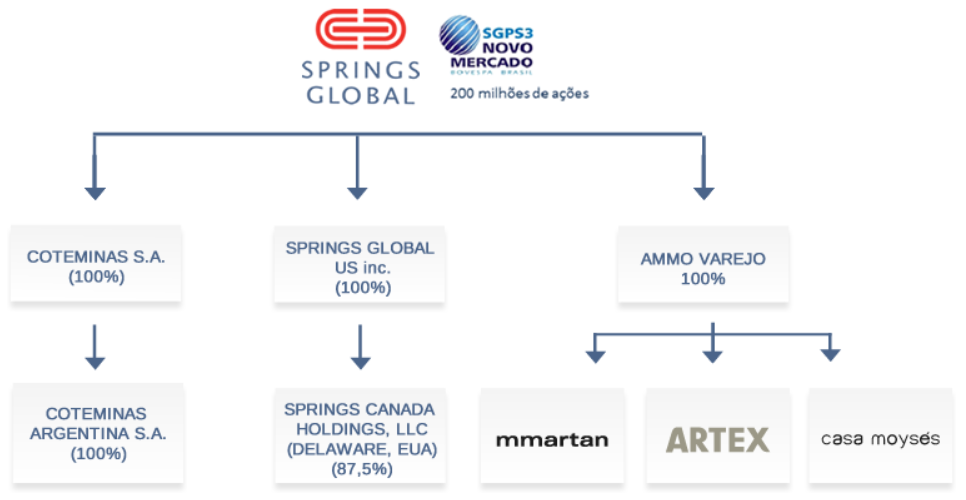

A Springs Global é fruto da combinação de duas companhias têxteis de tradição no setor: a CTNM (Coteminas), sediada no Brasil, e a Springs Industries, dos Estados Unidos.

A empresa é líder em produtos de cama, mesa e banho nas Américas, detentora de marcas tradicionais e líderes em seus segmentos de atuação, estrategicamente posicionadas de forma a atender eficientemente a clientes de diferentes perfis socioeconômicos (marcas: Casa Moysés, MMartan, Artex, Santista e outras). A Springs Global conta com operações verticalmente integradas e unidades industriais, com alto grau de automatização e flexibilidade, localizadas no Brasil e Argentina, e possui operações nos Estados Unidos, através de subsidiárias.

A Springs Global celebrou, em dezembro de 2018, acordo com a Keeco, empresa americana de produtos moda lar para combinação de suas operações da América do Norte.

A operação foi concluída em março/2019 e a Springs Global concordou em vender os ativos e passivos usados em suas operações para a Keeco, pelo valor de US$126 milhões. Recebeu parte em dinheiro e parte em ações da empresa combinada, Keeco Holdings, LLC, representando uma participação de 17,5% do seu capital social.

Esta combinação de negócios proporcionará o fortalecimento da participação da Springs Global no mercado norte-americano, através de uma posição acionária significativa numa empresa com amplo portfólio de produtos, competitividade, potencial de crescimento e maior rentabilidade, devido às sinergias. OBS: Por conta desta operação, todos os resultados de 2018 utilizados nas comparações foram reapresentados excluindo “operações descontinuadas”.

– Composição Acionária:

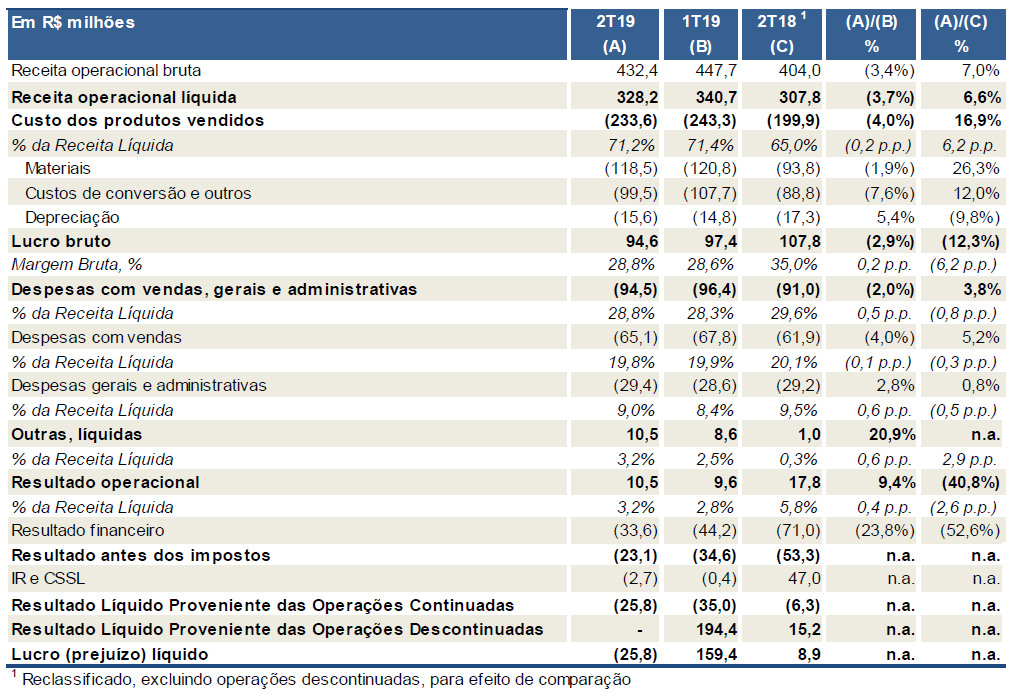

– Destaques Operacionais e Financeiros:

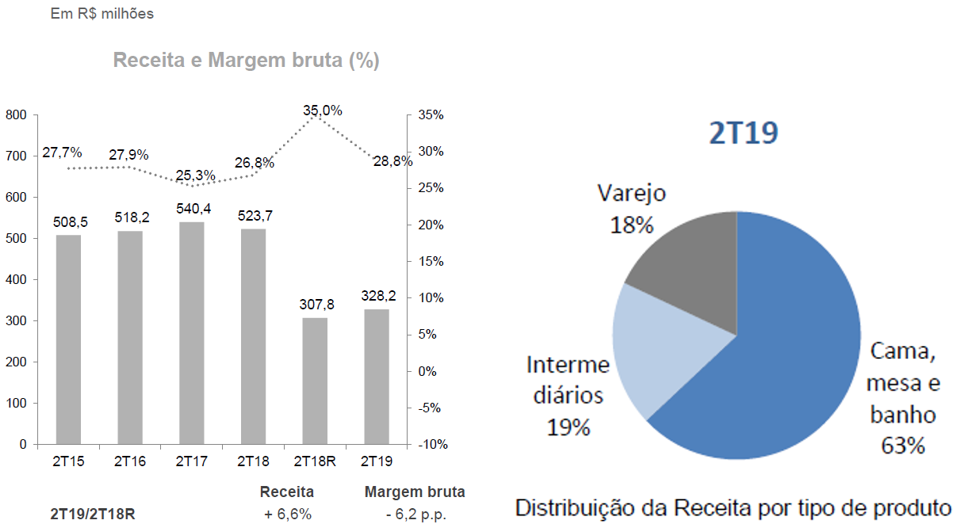

– Receita Líquida:

A receita líquida consolidada alcançou R$ 328,2 milhões no 2T19, 6,6% superior à do 2T18, com o efeito positivo do maior volume vendido e do melhor preço e mix. A receita da linha de Cama, Mesa e Banho foi de R$ 208,2 milhões no 2T19, com aumento de 8,5% em relação ao 2T18.

A receita de produtos intermediários (fios e tecidos vendidos para confecções, malharias e tecelagens) somou R$ 61,6 milhões, com crescimento de 7,9% em relação ao 2T18. Houve aumento de preço médio, entre anos, em todas as categorias de produtos. A receita de varejo totalizou R$ 58,4 milhões, em linha com 2T18, com o efeito positivo do crescimento das vendas do e-commerce compensando a substituição de receitas a preços sell-out (“preços do canal de vendas para o consumidor final”) por receitas a preços sell-in (“preços do produtor/franqueador para o canal de vendas”), em razão de conversões de lojas próprias para lojas franqueadas.

– Custos e Despesas:

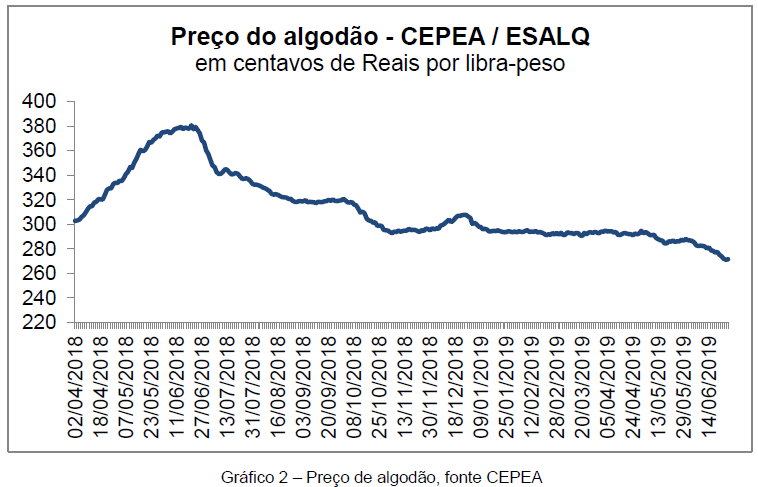

O custo dos produtos vendidos (CPV) foi de R$ 233,6 milhões no 2T19, com aumento de 16,9% em relação ao 2T18, representando 71,2% da receita líquida (no 2T18 representava 65% da receita líquida). As principais matérias-primas são algodão e poliéster que, somados a produtos químicos, embalagens e aviamentos, totalizaram custos de R$ 118,5 milhões no 2T19, denominados custos de materiais, com incremento de 26,3% em relação ao 2T18. A queda recente no preço da matéria-prima (algodão) refletirá positivamente na margem bruta nos próximos trimestres. Além disso, no mês de junho de 2019, a empresa consolidou duas plantas industriais, com redução de custos estimada em cerca de R$ 5,5 milhões por mês a partir de julho de 2019.

Em relação às despesas operacionais: as despesas com vendas foram de R$ 65,1 milhões, representando 19,8% da receita líquida, ante 20,1% no 2T18. As despesas gerais e administrativas (G&A) somaram R$ 29,4 milhões, equivalentes a 9,0% da receita líquida, versus 9,5% do 2T18.

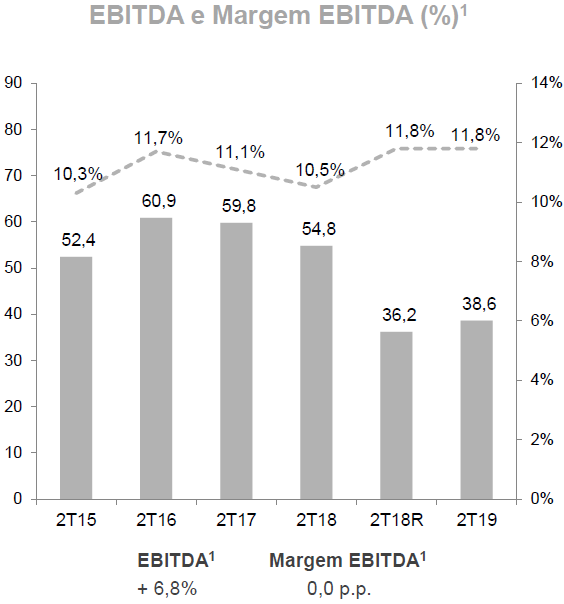

– EBITDA:

No 2T19, a geração de caixa das operações continuadas, medida pelo EBITDA ajustado, alcançou R$ 38,6 milhões, ante R$ 36,2 milhões do 2T18.

– Lucro Bruto:

O lucro bruto da Springs Global totalizou R$ 94,6 milhões no 2T19, com margem bruta de 28,8%, impactado negativamente pela absorção dos custos da consolidação de duas plantas industriais. Em comparação com 2T18, representou uma queda de 12,3% e queda de 6,2 p.p. na margem bruta.

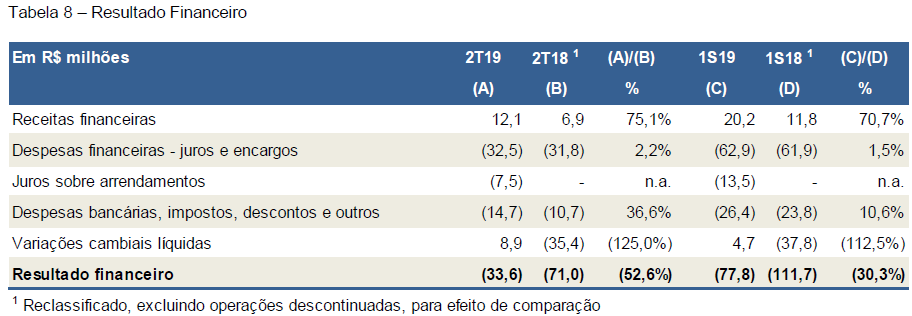

– Resultado Financeiro:

No 2T19, o resultado financeiro foi uma despesa de R$ 33,6 milhões no 2T19, versus despesa de R$ 71,0 milhões no 2T18, uma redução de 52,6%. As despesas financeiras (juros e encargos) totalizaram R$ 32,5 milhões, ante R$ 31,8 milhões no 2T18. O saldo das variações cambiais foi positivo em R$ 8,9 milhões no 2T19, ante valor negativo de R$ 35,4 milhões no 2T18. As receitas financeiras aumentaram em R$ 5,2 milhões, enquanto as despesas bancárias, impostos, descontos e outros aumentaram em R$ 3,9 milhões. Os juros sobre o passivo de arrendamento, que passaram a ser contabilizados neste ano com a adoção da Norma IFRS 16, somaram R$ 7,5 milhões no 2T19.

– Lucro (prejuízo) Líquido:

No 2T19, a Springs Global apresentou um prejuízo líquido de R$ 25,8 milhões contra um lucro líquido de R$ 8,9 milhões no 2T18.

– Endividamento:

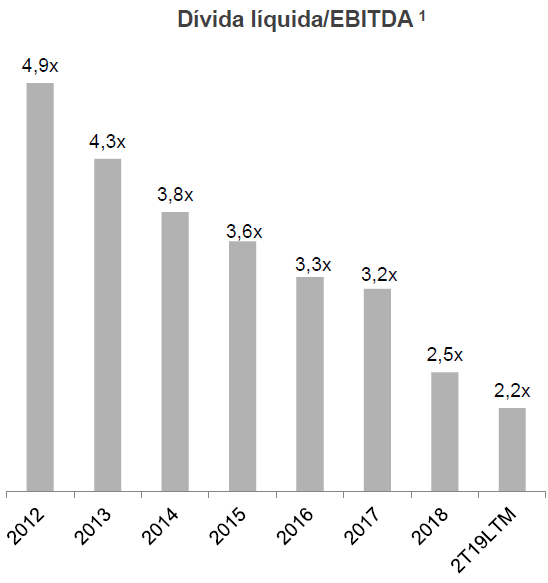

Em 30 de junho de 2019, a posição de dívida líquida da empresa era de R$ 757,9 milhões, considerando o recebimento futuro do valor retido contratualmente de US$ 6,3 milhões. A empresa terminou o 2T19 com alavancagem, medida pela relação dívida líquida/LTM EBITDA ajustado, de 2,2x.

Os créditos para fins de compensação do PIS e da COFINS, no valor de R$ 208,9 milhões, reconhecidos em 2018, serão compensados em aproximadamente seis trimestres, a partir do 3T19, o que contribuirá para a redução da dívida líquida.

– Desempenho por Segmento de Negócio: “Brasil – Atacado”:

A receita líquida do segmento “Brasil – Atacado” alcançou R$ 260,1 milhões no 2T19, com aumento de 9,8% em relação à receita de 2T18, positivamente impactada por melhor preço e mix. O custo dos produtos vendidos (CPV) totalizou R$ 204,8 milhões no 2T19, com acréscimo de 22,3% em relação ao 2T18, com impacto negativo da absorção de todos os custos da consolidação de duas plantas industriais. A margem bruta foi de 21,3% no 2T19, com redução em relação ao 2T18. O EBITDA de R$ 21,5 milhões, com margem EBITDA de 8,3%.

– Desempenho por Segmento de Negócio: “Brasil – Varejo”:

A receita sell-out do segmento de negócio “Brasil – Varejo” totalizou R$ 123,8 milhões no 2T19, com crescimento de 3,3% em relação à do 2T18. A receita líquida atingiu R$ 58,4 milhões no 2T19, com redução de 2,0% em relação ao 2T18.

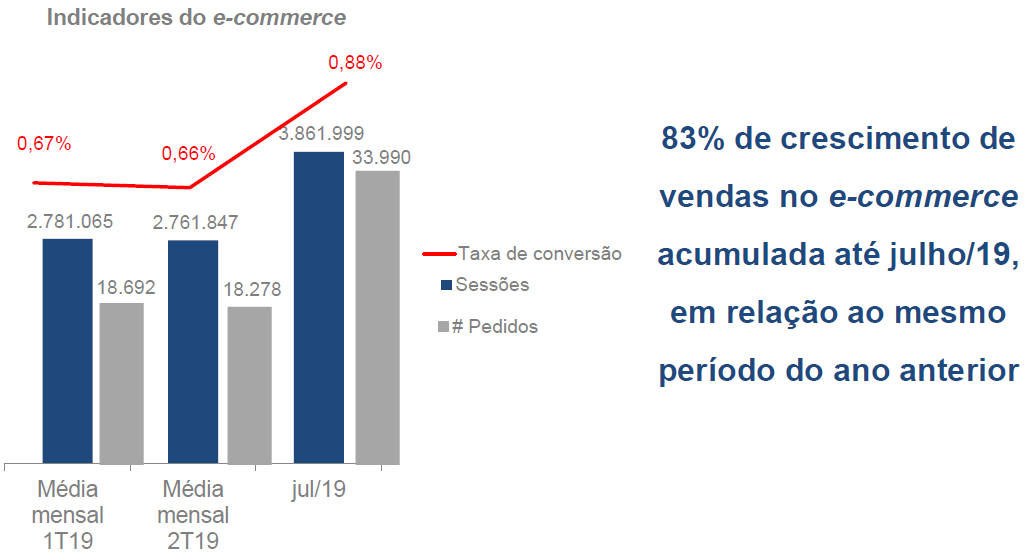

É importante observar que a Springs Global está crescendo a sua receita sell-out muito mais rápido que sua receita líquida, por estartransferindo vendas para seus franqueados através do modelo de franquia digital, que entrou em operação no início em 2018. Neste modelo, as vendas do e-commerce são atendidas pelos franqueados, com impacto positivo na experiência de compra online, com redução no prazo e no custo de entrega dos produtos.

Como resultado desta estratégia, a receita do e-commerce no 2T19 apresentou um crescimento de 48,7% acima do 2T18. Apesar da rápida expansão da base de clientes, o que normalmente acarreta taxas de conversão menores, este indicador, em julho/2019, cresceu 33% em relação à média do 2T19, com potencial de crescimento ainda mais expressivo no futuro.

Conclusão sobre os resultados:

Quem compra ou recomenda Springs Global (SGPS3) tem sempre o foco em 4 gatilhos principais:

- Créditos para fins de compensação de PIS e COFINS, no valor de R$ 208,9 milhões.

- Redução do endividamento pela entrada de recursos e pela queda de juros que irão impactar menos as despesas financeiras.

- Manutenção dos 17,5% das operações nos Estados Unidos, que agora são controladas pela Keeco LLC.

- Ou, a teoria da recuperação da economia, que reduziria o desemprego, aumentaria os níveis de renda e do PIB e, com isso, o consumo se elevaria em forma conjunta.

Não estou dizendo que não sejam gatilhos interessantes, mas veremos que não são o suficiente.

A primeira grande questão é a seguinte: Por que a Springs Global vendeu a sua divisão que mais crescia, tanto em termos de receita como volumes?

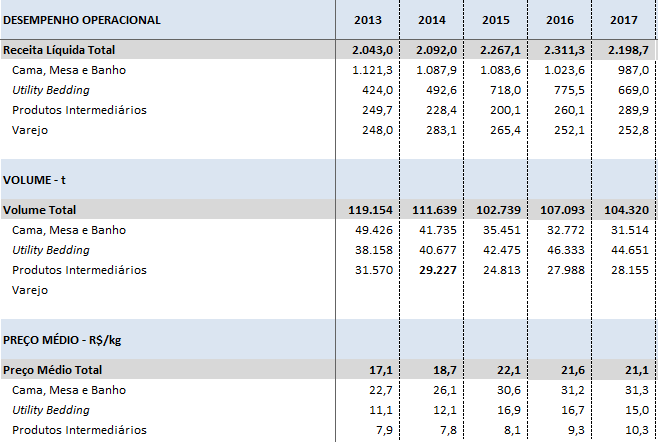

Vejam abaixo os resultados de utilitybedding, que refere-se a produtos com menor valor agregado, como travesseiros, protetores de colchão e etc., e que eram o principal ponto das operações dos Estados Unidos.

Vejam ainda que, de 2013 a 2017, essa linha subiu tanto no preço médio por kg como no volume vendido. Enquanto isso, a Receita Líquida de cama, mesa e banho caiu no período, mostrando uma demanda elástica de preços. O aumento de preços fez o volume se reduzir em uma proporção maior, o que fez reduzir a Receita total.

Alguns vão falar mal, que eu peguei os dados até 2017 apenas, mas eles mostram algo que é importante. A companhia não vendeu a operação nos Estados Unidos porque era algo bom para a empresa, ela vendeu porque ela precisava para se manter. O indicador dívida líquida /Ebitda atingiu mais de 4x e, sem a venda da companhia, poderia ir para valores ainda superiores.

Conhece aquele ditado: “Vão-se os anéis e ficam os dedos”.

[epico_capture_sc id=”2764″]

Isso sempre acontece no mercado financeiro. Recentemente, lembro-me da Petrobrás vendendo a TAG e a NTS para Engie e Itausa, respectivamente. Em 2017, a Cemig perdeu as Usinas de Jaguará e Miranda para a Engie. Enfim, na hora que falta dinheiro para a operação, você não vende o que você quer, você vende o que o mercado quer comprar.

De positivo, a Springs Global conseguiu manter 17,5% da companhia americana.

Vamos agora analisar os resultados recentes da companhia para vermos até onde ela pode chegar.

A Receita Líquida, que já foi maior que R$ 2 bilhões no passado, deve fechar 2019 com algo em torno de R$ 1,3 bilhão a R$ 1,5 bilhão e o Ebitda ajustado deve encerrar o ano em algum valor entre R$ 170 milhões e R$ 200 milhões.

No primeiro semestre, a Receita Líquida da companhia foi de R$ 668,9 milhões, com leve alta de 3,9% frente ao 1S2018, já excluindo as operações descontinuadas. Enquanto isso, o Ebitda ajustado teve uma alta mais modesta de 2,8%, passando de R$ 72,2 milhões no 1S2018 para R$ 74,2 milhões no 1S2019.

Como vocês podem ver, minhas estimativas já consideram uma melhora de margens no segundo semestre de 2019, além de uma venda normal sazonalmente maior nos quartos trimestres do Varejo.

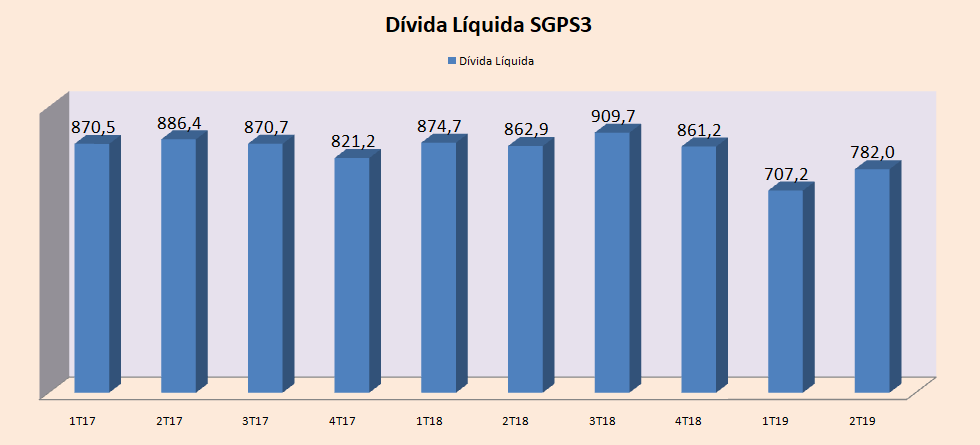

Outro ponto que foi muito ventilado pela companhia no release do 4T2018, quando da conclusão da operação com a Keeco, é que a dívida líquida da companhia seria reduzida em R$ 543 milhões. No fim de 2018, a dívida líquida era de R$ 856,4 milhões.

Assim, o mercado precificou uma dívida líquida em torno de R$ 300 milhões em um período de dois anos, mas veja o que aconteceu com a dívida até o momento, principalmente na passagem do primeiro trimestre para o segundo trimestre.

Para o cálculo da dívida, eu incluí empréstimos e financiamentos + debêntures de curto e longo prazo e abati da posição em Caixa e dos Títulos e Valores Mobiliários de Curto e de Longo Prazo. Não incluí as dívidas de arrendamentos mercantis de acordo com a nova norma contábil IFRS16, que tornariam a situação da companhia mais difícil, mas que atrapalharia a comparação com os períodos anteriores ao 1T2019.

Apenas como demonstração, os arrendamentos a pagar no 2T2019 somam R$ 282 milhões.

Vejam que mesmo a companhia recebendo valores, e ainda faltam R$ 208 milhões a receber do fim de compensação de PIS e Cofins, a dívida líquida da empresa aumentou do 1T2019 para o 2T2019. Dessa forma, acredito que será bem difícil a companhia alcançar até mesmo uma dívida líquida de R$ 500 milhões, quem dirá aquela de R$ 300 milhões que o mercado precificava.

Sem contar com eventos extraordinários, como a recuperação de impostos ou a venda de ativos, e incluindo os arrendamentos mercantis, o Ebitda ajustado da companhia deve fechar o ano em R$ 170 milhões a R$ 200 milhões, enquanto a dívida líquida ficaria em R$ 1,05 bilhão, o que traria uma relação de 6x de dívida líquida/Ebitda!!

A grande questão é que, após vender as operações dos Estados Unidos, o caixa líquido gerado nas atividades operacionais, que era de R$ 63,6 milhões no 1S2018, passou a ser negativo em R$ 3,1 milhões no 1S2019. Se incluirmos os juros e impostos pagos, fica negativo em R$ 58,3 milhões.

Quem me conhece sabe que eu não gosto de investir em empresas que queimam caixa, ou pelo menos não gosto de investir em empresas que a queima de caixa está crescendo.

Mesmo assim, podemos ver se as ações estão caras ou baratas.

O valor da firma atual da companhia, segundo o site Fundamentus, é de R$ 1,467 bilhões. Com Ebitda estimado entre R$ 170 milhões e R$ 200 milhões, estaríamos falando de uma empresa com EV/Ebitda de 7,3 a 8,6, o que é baixo para o setor de Varejo.

Em um cenário positivo de preço de algodão mais baixo, que deve ocorrer daqui pra frente, podemos imaginar que a margem bruta volte a cerca de 35% em 2020, o que elevaria o resultado operacional para uma margem de 12%. E com taxas de juros menores, as despesas financeiras cairiam.

| Previsão Otimista para 2020 | 2020 |

| Receita Líquida | R$ 1,6 bilhão |

| Lucro Bruto | R$ 560 milhões |

| Lucro Operacional | R$ 192 milhões |

| Resultado Financeiro | R$ 100 milhões |

| IRPJ + CSLL (alíquota efetiva de 25%) | R$ 23 milhões |

| Lucro Líquido | R$ 69 milhões |

Com estimativas otimistas como as acima, o Preço/Lucro ficaria em torno de 8,5. Para o Varejo, é um número baixo, mas lembre que estou falando de previsão otimista.

Muitas pessoas têm dúvidas de como é um relatório de ações da nossa área de Membros. Eu escrevi sobre a SGPS3 no dia 06/07/2019, mostrando vários desses pontos. Lá eu coloquei preço justo, e foi engraçado que a ação foi até a faixa do preço calculado e depois caiu de volta. Vale a pena a leitura –clique aqui e leia, lembrando que lá eu tinha dados do fim do 1T2019.

Mais uma coisa, pode compartilhar este relatório nas mídias ou com amigos. E se você gostou desse nosso material, temos vários planos de assinaturas abaixo. Veja qual se identifica mais com o seu perfil de investidor.

Planos de Assinatura

Plano “Ações – Dica de Hoje”:

– Plano mensal: http://mon.net.br/gsl8x

– Plano anual: http://mon.net.br/gsl8y

Plano “Combo Ações + FIIS – Dica de Hoje”:

– Plano mensal: http://mon.net.br/gvdv2

– Plano anual: http://mon.net.br/gslwt

Plano de “Fundos de Investimento – Carteira Z – Dica de Hoje”:

– Plano mensal: http://mon.net.br/gslx0

– Plano anual: http://mon.net.br/gslx1

Para mais informações, como assinar e o que contém cada plano, clique aqui e veja os planos disponíveis atualmente.

Para informações sobre o Curso de Opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri(analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto,desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados, podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVMnº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.