SUZANO (código Bovespa: SUZB3)

RESUMÃO – Resultados 1T19:

(Data de divulgação: 09/maio/2019)

(Dados retirados do site de RI: http://ri.suzano.com.br)

– Estratégia da empresa:

A Suzano é uma empresa de base florestal controlada pela Suzano Holding e pertencente ao Grupo Suzano. Com mais de 90 anos de atuação, a Suzano se tornou referência global no desenvolvimento de produtos fabricados a partir do plantio do eucalipto, além de estar entre as maiores produtoras verticalmente integradas de papel e celulose de eucalipto da América Latina.

O portfólio de produtos contempla papel “Imprimir e Escrever” revestido e não-revestido, papel cartão, papel tissue, celulose de mercado e celulose fluff. A empresa tem como pontos fortes as suas “operações verticalmente integradas” e “baixos custos de produção”. A empresa possui três fábricas integradas de celulose e papel (duas em São Paulo e uma na Bahia), uma fábrica de papel não-integrada (São Paulo), uma de produção de celulose (Maranhão) e a FuturaGene (pesquisa e desenvolvimento genético de plantas).

Em 1º de abril, a empresa informou ao mercado a aprovação da incorporação da Fibria Celulose S.A., subsidiária integral da empresa, com a transferência de todo seu patrimônio líquido para a Suzano e a sua consequente extinção.

Cenário em 2019

Os diretores declararam que o início de 2019 foi marcado por um cenário desafiador de mercado. A demanda por celulose no primeiro trimestre, tradicionalmente mais fraca no período, sofreu impactos adicionais decorrentes de incertezas relacionadas a fatores macroeconômicos e da baixa performance dos segmentos de papéis gráficos, principalmente nos mercados Asiático e Europeu. Entretanto, as condições mercadológicas sinalizaram um aquecimento da demanda ao final do trimestre sobretudo na Ásia.

– Composição Acionária:

– Destaques Operacionais e Financeiros:

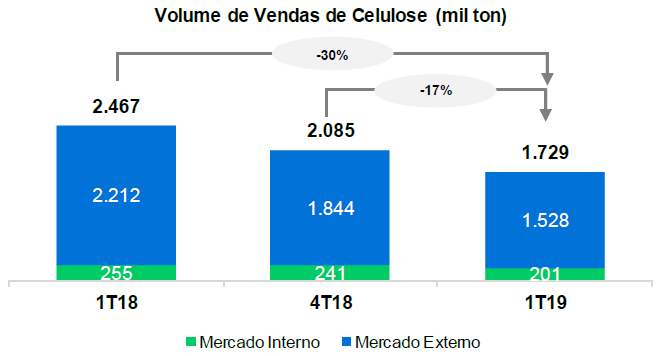

– Volume de Vendas de Celulose:

No 1T19, a Suzano comercializou o volume de 1.729 mil toneladas de celulose de mercado no (incluindo volume de Klabin), sendo inferior em -17% em relação ao 4T18 e -30% em relação ao 1T18, decorrente de sua estratégia comercial.

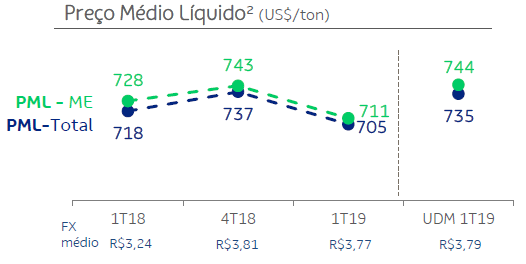

– Preço Líquido Médio (Celulose):

O preço líquido médio em Dólar da Suzano foi de US$ 705/ton no 1T19, redução de US$ 32/ton (-4%) e de US$ 13/ton (-2%) vs. 4T18 e 1T18, respectivamente. O preço médio líquido em Dólar no mercado externo ficou em US$ 711/ton (-4% vs. 4T18 e -2% vs. 1T18).

– Custo Caixa de Celulose:

No 1T19, o custo caixa consolidado de produção de celulose de mercado foi de R$ 667/ton sem parada e de R$ 733/ton com parada.O custo caixa sem parada do 1T19 apresentou aumento de R$ 55/ton em relação ao 1T18 (+9%) e aumento de R$ 16/ton vs. o 4T18 (+2%), em decorrência, principalmente do maior custo fixo, do menor volume de produção ex-parada e pelo maior custo com madeira (mix de abastecimento), sendo parcialmente compensado pelo melhor resultado com venda de energia.

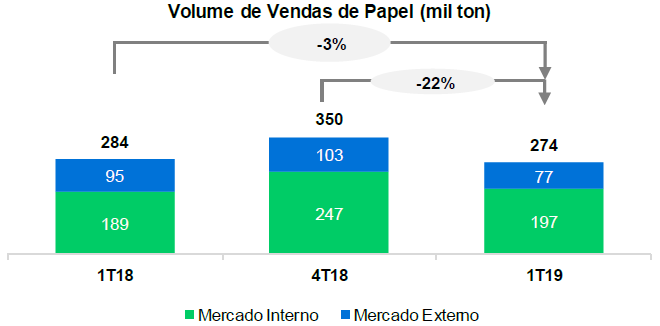

– Volume de Vendas de Papel:

Segundo dados publicados, as vendas da indústria nacional de imprimir e escrever e papel cartão tiveram redução de 4% na comparação do 1T19 com 1T18, e as importações apresentaram uma retração de 13%. Refletindo este movimento, as vendas de papel da Suzano no 1T19 totalizaram 274 mil toneladas, -3% inferior ao 1T18. A diminuição no volume de vendas de 22% vs. 4T18 pode ser explicado pela sazonalidade no mercado interno destas linhas de produto.

– Preço Líquido Médio (Papel):

O preço líquido médio vendido no mercado interno foi de R$ 4.098/ton no 1T19, apresentando aumento de R$ 119/ton (3%) e de R$ 757/ton (23%) vs. 4T18 e 1T18, respectivamente, trajetória em linha com a alta dos preços anunciada no mercado doméstico. O preço líquido médio em Dólar do papel exportado no 1T19 foi de US$ 995/ton, aumento de US$ 5/ton (1%) vs. 4T18 e aumento de US$ 50/ton (5%) vs. 1T18.

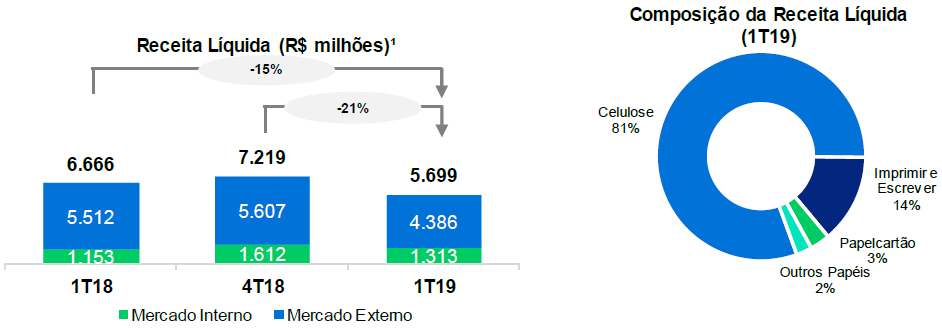

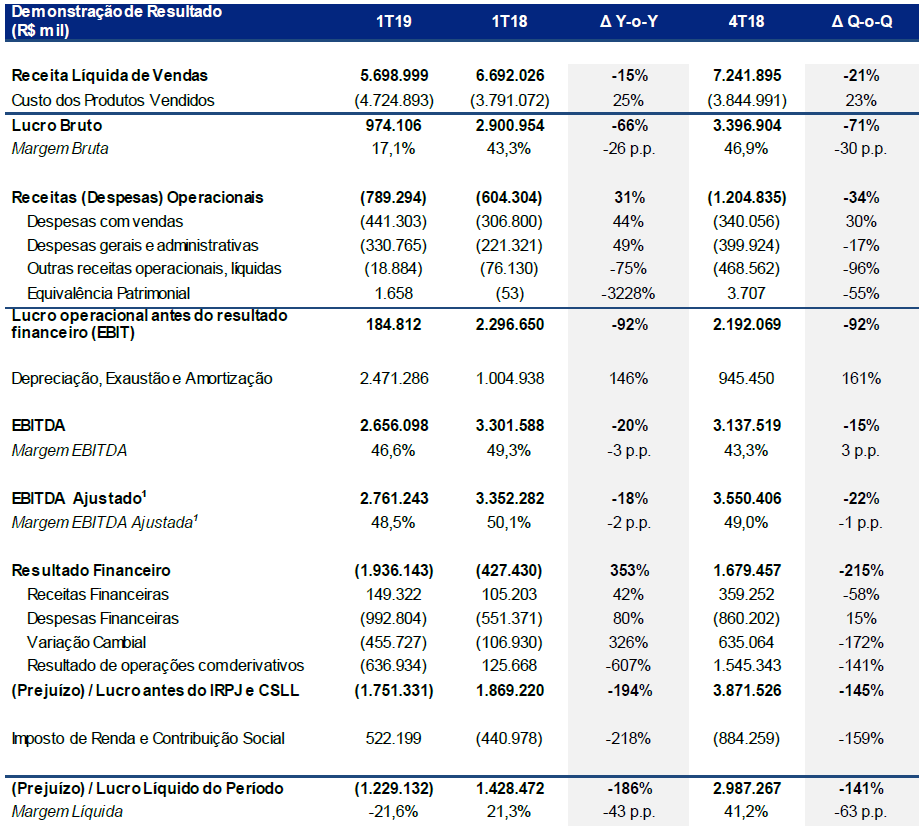

– Receita Líquida:

No 1T19, a receita líquida da Suzano foi de R$ 5.699 milhões, representando uma redução de -21% em relação ao 4T18 e -15% em relação ao 1T18. O volume total de vendas de papel e celulose no 1T19 foi de 2.003 mil toneladas, redução de -18% relação ao 4T18 e –27%em relação ao 1T18. Este desempenho da receita líquida é explicado principalmente pelo menor volume de vendas de celulose, pela queda do preço médio líquido de celulose em dólar, pela desvalorização do Real frente ao Dólar e pela elevação na receita de papel decorrente do maior preço.

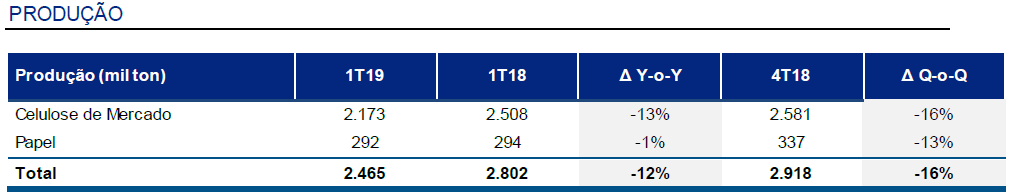

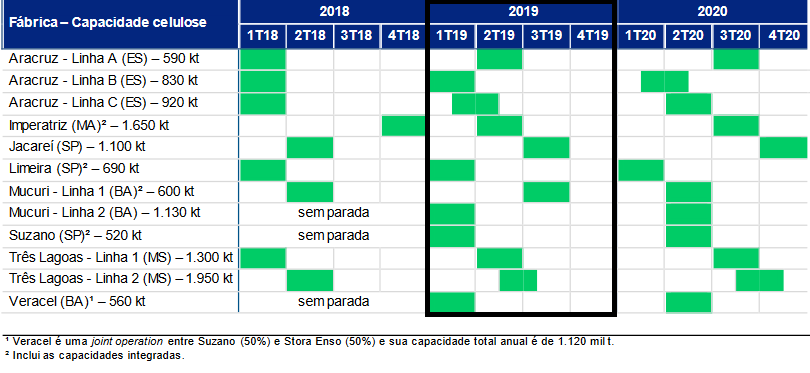

– Produção:

No 1T19 foram realizadas paradas programadas para manutenção em diversas linhas das unidades fabris da Suzano. Além desses efeitos, o volume de produção também foi impactado pela decisão da empresa em atuar na gestão de seus estoques tendo garantido o atendimento da demanda no período. Os estoques aumentaram muito neste trimestre e estão num nível mais elevado que o nível histórico da empresa, os diretores esperam reduzir estes estoques ao longo do ano de 2019.

A Suzano planeja para 2019 uma produção total de celulose de mercado de 9,0 a 9,4 milhões de toneladas. Esta adequação da produção visa a gestão de seus estoques para o ano, tendo plenamente assegurada a disponibilidade de celulose para o atendimento da demanda de seus clientes.

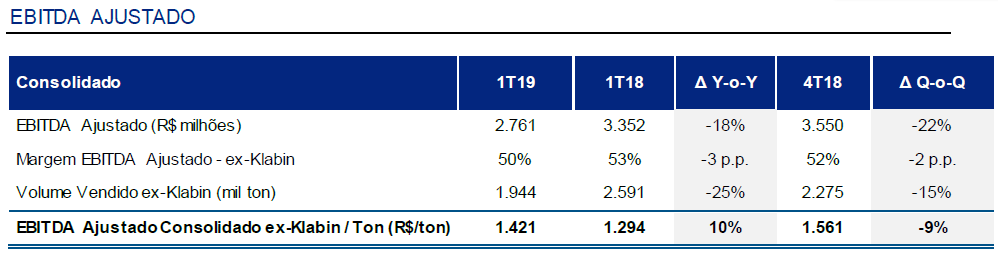

– EBITDA Ajustado:

O EBITDA Ajustado do 1T19 foi de R$ 2.761 milhões, representando uma redução de -18% em relação ao 1T18 explicada, principalmente, pelo menor volume vendido de celulose e papel (-27%), além do maior CPV base caixa. Esses fatores foram parcialmente compensados pela valorização do Dólar frente ao Real (-16%).

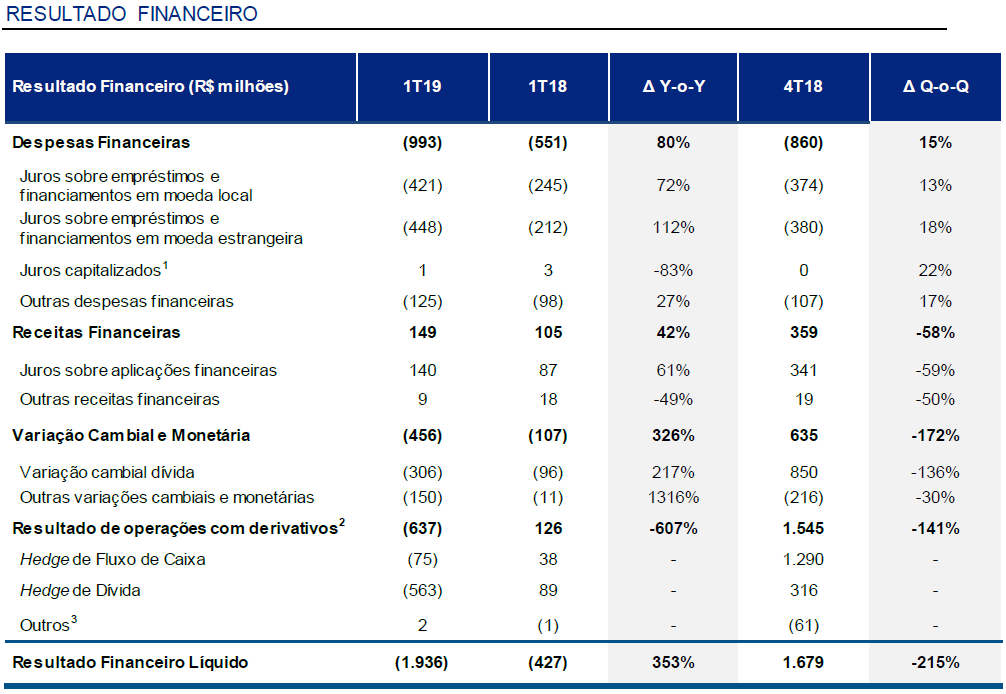

– Resultado Financeiro:

O resultado financeiro líquido foi negativo em R$ 1.936 milhões no 1T19, comparado ao resultado positivo de R$ 1.679 milhões no 4T18 e ao resultado negativo de R$ 427 milhões no 1T18.

As despesas financeiras apresentaram aumento de 15% no 1T19 em relação ao 4T18 e aumento de 80% em relação ao 1T18, tendo sido impactadas pelas captações realizadas no final de 2018 e no primeiro trimestre de 2019 em decorrência da operação de combinação de ativos com a Fibria.

As receitas financeiras sofreram um impacto negativo da redução da posição de caixa em decorrência do desembolso realizado para a combinação de ativos com a Fibria. As variações cambiais e monetárias impactaram negativamente o resultado financeiro em R$ 456 milhões no trimestre. O resultado de operações com derivativos foi impactado pela elevada volatilidade no mercado financeiro durante o trimestre.

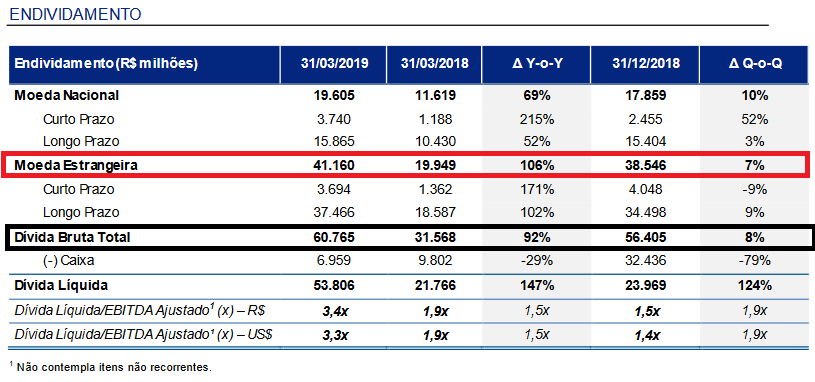

– Endividamento:

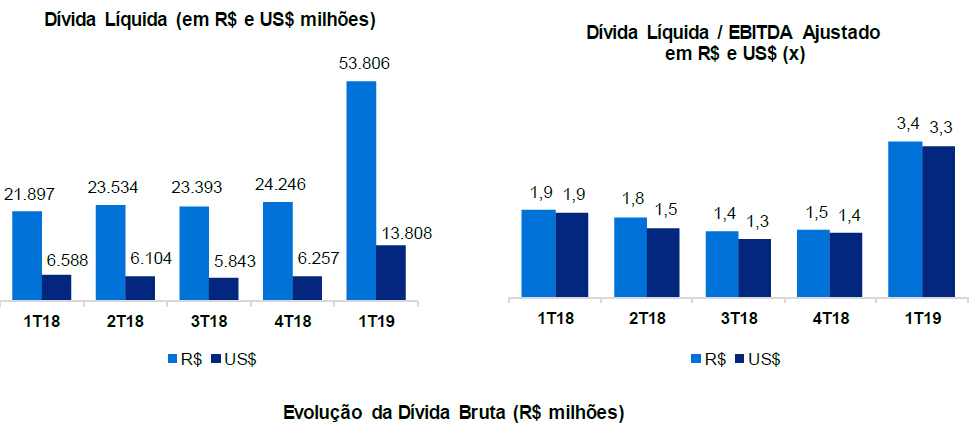

Em 31 de março de 2019, a dívida bruta era de R$ 61 bilhões, sendo 88% dos vencimentos no longo prazo e 12% no curto prazo. A dívida em moeda estrangeira representou 68% da dívida total da empresa e em moeda nacional era de 32%.

O aumento de 8% na dívida bruta em relação ao fim do 4T18 reflete as captações realizadas para a combinação de ativos com a Fibria e as liquidações em decorrência do fluxo normal de amortização da dívida e processos de liability management.

Em 31 de março de 2019,a posição de caixa e equivalentes de caixa era de R$ 6.959 milhões, dos quais 61% estavam aplicados em moeda local,a dívida líquida era de R$ 54 bilhões (US$ 14 bilhões) vs. R$ 24 bilhões (US$ 6 bilhões) em 31 de dezembro de 2018. A variação é decorrente sobretudo do pagamento de aproximadamente R$ 28 bilhões para liquidação da transação com a Fibria.

O índice de alavancagem financeira medido pela relação dívida líquida/EBITDA Ajustado em Reais ficou em 3,4x em 31 de março de 2019 vs. 1,5x em 31 de dezembro de 2018. Em Dólar, a relação dívida líquida/EBITDA Ajustado ficou em 3,3x em 31 de março de 2019 vs. 1,4x ao final de 2018.

– Sinergias entre Suzano e Fibria:

ASuzano divulgou as projeções de ganhos de sinergias com a combinação de negócios envolvendo a Fibria. A empresa espera capturar gradualmente no período de 2019 a 2021 sinergias operacionais estimadas entre R$ 800 milhões a R$ 900 milhões por ano (antes da tributação), em bases recorrentes após 2021, com a redução de custos, despesas e investimentos de capital provenientes das áreas de suprimentos, florestal, industrial, logística, comercial, administrativa e de pessoal, bem como espera alcançar sinergias tributárias que gerarão dedutibilidade estimada da ordem de R$ 2,0 bilhões por ano, a partir da incorporação societária da Fibria pela Suzano.

Conclusão sobre os resultados de Suzano:

Para analisar Suzano neste primeiro trimestre precisamos dividir em duas partes. A primeira parte da análise vamos focar nos resultados obtidos, principalmente na queda do preço de venda da celulose, e na redução de quantidade vendida que já vimos no Resumo anterior. Na segunda parte vamos falar sobre a consolidação dos resultados entre Suzano e Fibria.

Fusão Fibria + Suzano

Peço licença para inverter a ordem e começar pela fusão Fibria + Suzano que criou uma gigante mundial de produção de celulose com valor de mercado de R$ 45 bilhões divididos em 1.361.260.000 de ações.

Em 03 de Janeiro de 2019 ocorreu a data de aquisição do controle da Fibria pela Suzano. Cada acionista da Fibria recebeu 0,4613 ações de Suzano para cada ação que possuía de Fibria, logo Suzano precisou emitir 255.437.439 novas ações ordinárias da companhia o que aumentou o capital social em R$ 9,4 bilhões.

Foram R$ 3 bilhões no capital social e R$ 6,4 bilhões em reservas de capital, será que teremos bonificações futuras com essa grande reserva?? Além do recebimento em ações os acionistas de Fibria receberam R$ 50,20 por ação como amortização do capital, o valor total deste pagamento foi de R$ 27,8 bilhões para Suzano. Resumindo temos a imagem do quadro abaixo.

Inicialmente, nos parece que Suzano está barata, porque se ela pagou R$ 37,2 bilhões pela Fibria e hoje ela vale R$ 45 bilhões, será que a Suzano original só valia R$ 8 bilhões?? Essa é uma afirmação que eu tenho recebido por email e que precisa ter muito cuidado com essa análise simplista, visto que o valor pago foi feito via endividamento e gerou um Goodwill de R$ 7,9 bilhões na totalização da mais valia de ativos e passivos.

Análise Financeira

Veja abaixo o endividamento atual de Suzano que será o nosso ponto de partida para entrarmos na análise Financeira.

Vemos acima que o endividamento dívida Líquida / Ebitda ajustado de 3,4x é normal para o setor. (Klabin hoje tem 2,9x), mas não é um endividamento confortável. A companhia não tem margem para erros que ocasionem uma redução de Ebitda nos próximos anos, caso contrário, um ótimo negócio pode se transformar em um grande problema.

Um bom exemplo disso recente foi BRF que tinha um grande lucro até 2015 com endividamento controlado, porém alto, mas alguns resultados ruins em sequência levaram ela a situação calamitosa atual e a recorrer a um grande plano de desinvestimentos para se recuperar.

[epico_capture_sc id=”2764″]

Moeda estrangeira

Outro ponto importante a se destacar é o grafado no retângulo vermelho acima. O endividamento em moeda estrangeira, atualmente são mais de R$ 41bilhões contra uma posição de caixa em dólar de apenas R$ 2,4 bilhões.

Alguns dirão que é normal uma empresa que tenha maior parte de suas receitas em dólar se endividar também na mesma moeda, mas cabe ressaltar que o nível atual é extremamente grande para compensar na Receita Líquida (cerca de R$ 24 a R$ 25 bilhões ao ano).

Na análise de Risco de Mercado da companhia feita na página 23 da ITR, clique aqui.

Vê-se que existe uma exposição passiva líquida ao dólar de R$ 40,7 bilhões. Um aumento em 1 ano de R$ 1,00 na cotação do dólar significaria uma perda cambial superior a R$ 10 bilhões nas despesas financeiras, e vice versa, uma queda do dólar para próximo de R$ 3,00 representaria um ganho cambial de R$ 10 bilhões.

Como a companhia faz hedge e protege parte dessa variação, esta não será tão grande assim, mas existem custos na montagem dessas proteções que irão aumentar.

Apenas para exemplificar o impacto desse aumento do endividamento, quero que vejam abaixo a tabela de resultado financeiro da companhia, principalmente os retângulos destacados.

Endividamento

Vejam que o aumento do endividamento + aumento da taxa LIBOR no exterior fizeram com que os juros sobre empréstimos e financiamento quintuplicassem no período. E no retângulo verde na parte debaixo eu apresento as variações cambiais líquidas que foram faladas anteriormente. Cada R$ 0,10 de alta do dólar representa hoje R$ 1 bilhão a mais de variação cambial e a menos de lucro para o acionista e vice-versa.

O que eu quero dizer, é que o mercado está precificando um pouco desse risco do endividamento e de uma sinergia mais demorada, mas por que o mercado está fazendo isso agora?

Comportamento do Mercado

Em primeiro lugar porque a demanda de celulose foi mais fraca que o normal até mesmo pro trimestre fruto de um cenário mais desafiador.

Segundo lugar pelo calendário de paradas programadas que é bem extenso nesse ano até o 3T2019 e depois volta a ser extenso em 2020. Todas as linhas farão paradas programadas de produção, sendo que neste 2T2019 temos as duas principais linhas que são Três Lagoas e Imperatriz no Maranhão.

Antes de continuarmos…

os pontos é importante dizer que a companhia está correta de parar as maiores primeiro. Até porque são nessas que estarão as maiores sinergias, mas o resultado do 2T2019 e 3T2019 deve sofrer.

O terceiro ponto é que o preço da celulose subiu de US$ 500,00 em 2016 para mais de US$ 700 em 2019 com o aquecimento da economia e este processo parece estar arrefecendo. As economias europeias já não estão crescendo com o mesmo ímpeto de antes, a Argentina está em recessão forte e os Estados Unidos e a China estão em Guerra Comercial.

O quarto ponto é que passando a Reforma da Previdência no Brasil, e com uma expectativa de maiores investimentos o dólar cairia frente ao Real, logo, os resultados da operação (não confundir com os financeiros falados anteriormente) terão impacto negativo. A Receita em reais pode cair duas vezes. Pela queda do preço da celulose e pela valorização do Real.

E o último ponto eu considero positivo embora incorra em custo de manutenção e armazenagem. A companhia com a consolidação do Estoque da Fibria, teve um aumento significativo do Estoque de Produtos acabados. Isso se dá principalmente no exterior, então mesmo com as paradas programadas, esta consegue vender caso haja demanda. Veja imagem abaixo:

Tudo leva a crer que o ano de 2019 será difícil para Suzano.

Mesmo sabendo que é possível que a companhia tenha uma geração de Caixa operacional de cerca de R$ 8 bilhões a R$ 10 bilhões esse ano. Mas, essa análise de preço justo vamos fazer na parte fechada para assinantes. Quem for assinante basta fazer o login e acessar em Resultados de Empresas – 1T2019

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira de Dividendos | Não | Sim | Sim |

| Carteira Número de Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + FIIs) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri(analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.