Momento atual do Tesouro Direto

Eu tenho recebido muitos e-mails de pessoas perguntando sobre o Tesouro Direto. Principalmente pela estratégia do IPCA 2045. Estratégia essa que eu descrevi neste artigo ainda em Abril de 2017 em que eu imaginava como um bom ponto de saída IPCA +4,00%. Importante ressaltar, que um mês depois ocorreu o circuit breaker com o vazamento dos áudios do Temer e aí o risco de longo prazo começou a subir cada vez mais e nunca mais voltou a patamares menores que os daquela época.

Percebendo essa mudança visualizei que a saída teria que ser antecipada, quando a taxa chegasse em 4,60% conforme foi descrito no final deste artigo.

Ontem o COPOM reduziu a taxa de juros Selic mais uma vez. Queda de 0,5% e o Brasil chegou a menor taxa de juros nominal de sua história (7% ao ano). Mas essa taxa Selic vigente não tem nenhuma ou quase nenhuma relação com a taxa que será paga de prêmio em um título tão longo quanto o IPCA 2045.

Vamos imaginar que você queira viajar no início do ano que vem. Então o dinheiro que você economiza agora é muito relevante para essa viagem. R$ 1,00 economizado hoje, provavelmente será R$ 1,00 a mais que você terá para gastar em sua viagem. Em compensação se você pretende fazer essa mesma viagem em 2045, por mais que você economize o mesmo R$ 1,00 ele terá pouca relação com a viagem que ainda falta mais de 27 anos. Muitas mudanças de plano ocorrerão no caminho.

Os títulos funcionam da mesma forma. A Selic atual influencia bastante os títulos de 2018, 2019, até o título de 2020. A partir daí, é mais importante vermos as curvas de longo prazo que apenas a taxa da Selic atual.

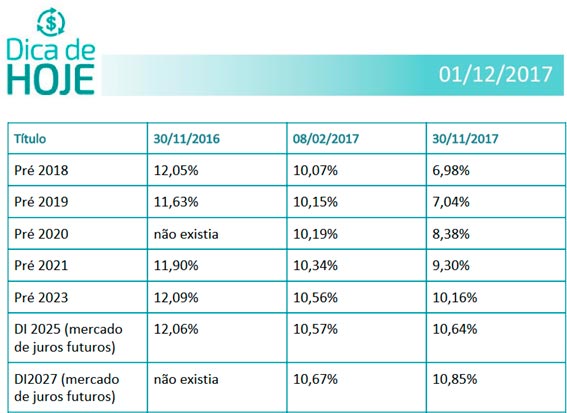

Inclusive no último relatório da Área de Membros no final de semana, clique aqui eu coloquei a foto abaixo:

Ao compararmos, a taxa de juros do Pré 2018 em 08/02/2017 e a taxa dos juros DI2027, vemos que estas operavam com um spread de 0,60% (10,07% x 10,67%). Atualmente, ou melhor, no dia 30/11/2017, a taxa do pré 2018 havia caído para 6,98%, assim como foi acompanhada pela taxa do pré 2019 e do pré 2020 que acompanhou um movimento forte de queda. A partir do título de 2021, percebe-se que a queda foi menor.

Por que a queda dos títulos longos (mais longe do vencimento) forma menores e não acompanharam a SELIC?

Para isso precisamos entender o que são os títulos públicos vendidos no Tesouro Direto. Estes títulos são dívidas emitidas pelo Governo Federal para custear as despesas que excedem a arrecadação com tributos além da rolagem da dívida e do pagamento de juros, amortização de dívidas e subsídios.

Portanto, fica claro que o risco de você não receber a rentabilidade acordada é o risco do Brasil não pagar suas dívidas com as pessoas físicas que operam por meio do Tesouro Direto.

Até o circuit breaker, as taxas vinham caindo juntas, porque o presidente tinha ampla maioria para a votação de temas espinhosos. Aprovou a PEC dos Gastos Públicos por exemplo. Chegou a propor o primeiro texto da Reforma da Previdência que era muito mais forte em termos de “retirada” de direitos que esse atual que querem tentar aprovar. Aprovaram a reforma trabalhista.

Enfim, todos sabiam, inclusive as agências de Risco que a situação brasileira era crítica e que a relação dívida /Pib poderia chegar a patamares bem altos (acima de 90%), o que é complicado para um país com taxas de juros tão altas como o nosso e taxa de poupança agregada tão baixa. Mas existia um voto de confiança, visto que o governo vinha conseguindo aprovar medidas impopulares. A partir do circuit-breaker essa visão virou. O risco de calote até 2035 ou 2045 é mais possível e portanto ninguém quer financiar esse país com taxas de juros menores que 10% ao ano, como vocês podem ver no gráfico abaixo. Sempre que as taxas chegam a esse patamar ela não consegue mais cair.

Se o mercado precificou para 2017 a taxa mínima de 10% e o prêmio do IPCA 2045 foi de 5% no mínimo, estaríamos fanado de uma inflação implícita de 4,76% no longo prazo. Na verdade até um pouco maior, porque não existe um juros DI2045.

Para entender melhor a metodologia de cálculo da inflação implícita leia esse artigo.

Isso significa que só vale a pena comprar IPCA 2045 agora se chegar perto de 6% para vender perto de 5%.

Agora quem está com os títulos tem 3 opções.

Opção número 1: (Válida apenas para quem na pior das hipóteses possa segurar até 2045)

Manter os títulos e ver como será a movimentação dos juros. Provavelmente, quando o país começar a crescer a economia e começar a gerar déficits menores os juros devem cair e o IPCA deve conseguir prêmios menores, o que geraria valorização dos ativos.

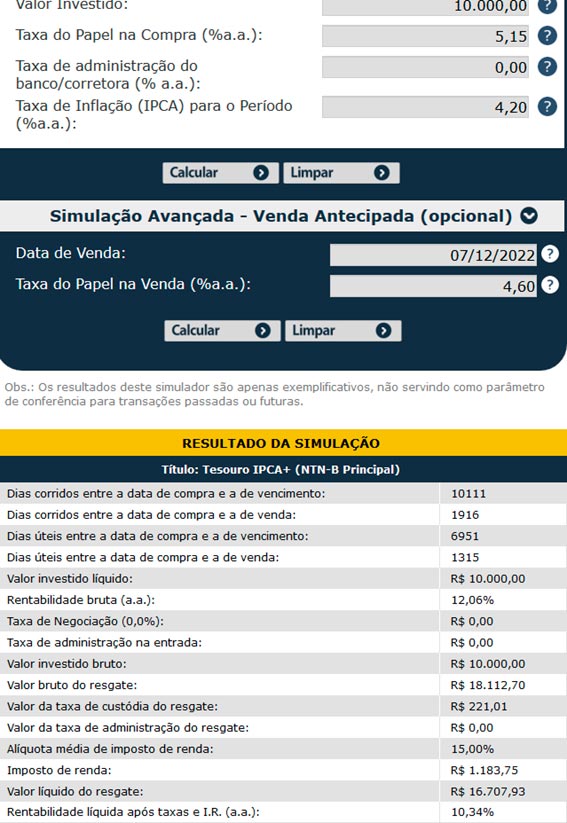

Mesmo assim simulando que a pessoa comprou R$ 10000,00 em títulos a uma taxa de 5,15%, e que ela precise esperar ainda até 05 anos (7/12/2022) para que a taxa chegasse no objetivo de 4,60%, como pode-se ver abaixo você ainda terá uma rentabilidade líquida interessante e maior que qualquer CDB de banco médio que esteja por aí:

Importante dizer que não existe garantia que em algum dia dos próximos 5 anos a taxa chegará em 4,60%!!

Opção 2:

Ver o desenrolar do ano que vem e estipular um prazo e não mais uma taxa para a saída. É sabido que ano que vem as taxas de juros devem começar a subir de novo, então não interessa manter uma aplicação que depende da queda dos juros em um cenário de alta dos juros. Seria interessante aceitar o prejuízo e correr para outros investimentos que possam ser mais interessante. Em compensação, se a taxa voltasse a 5% você sairia antecipadamente.

Opção 3:

Você venderia imediatamente, porque você investiu para especular o dinheiro que você estava precisando no fim do ano. Como o e-mail que eu recebi do José Eduardo.

Daqui a gente tira uma lição importante

Se você vai precisar de dinheiro no curto prazo (menos de 24 meses) sua única aplicação possível de Tesouro Direto é o Tesouro Selic o u um pré-fixado com o seu prazo de resgate.

Ou ainda…

Para especular no Curto Prazo a Renda Fixa pode ser mais perigosa que a Renda Variável

A opção que eu usarei para a minha carteira será a primeira, até porque mesmo que seja necessário eu consigo segurar o investimento até 2045.

Conclusão:

Como sabemos e vimos com relação à marcação a mercado neste artigo, os títulos longos são aqueles que podem trazer a maior valorização. Valorização esta que foi vista em 2016. (alguns títulos subiram mais de 50%). No entanto, nós como investidores costumamos olhar apenas o prisma da rentabilidade e não o do risco. Esquecemos de verificar que estes títulos também são os que trazem mais riscos. São aqueles que se a taxa subir também vão perder mais valor.

No momento atual, não estou vendo uma assimetria tão favorável para arriscarmos em títulos de longo prazo e tenho preferido títulos prefixados como a NTNF 2027 ou o IPCA 2026 com cupom de juros. Percebam que ambos possuem cupom de juros. Nesse momento é importante sermos mais conservadores e garantirmos uma renda extra sempre que poderá ser utilizada em outro investimento caso as condições fiquem mais claras no futuro.

Outra boa opção seria o pré 2023. Um título que hoje vale R$ 618,67 e no vencimento em 31/12/2022 valerá R$ 1000,00, ou uma valorização de 61,64% no período.

E caso você precise do dinheiro para 2018 ou 2019, aí mesmo que renda menos, a melhor opção é o tesouro Selic.

EVITEM LONGO PRAZO NO MOMENTO ATUAL.

Espero que vocês tenham gostado. Eu pessoalmente, não tenho curso de Tesouro Direto e nem de Renda Fixa. O melhor que eu conheço é o do Eduardinho, clique aqui. Melhor momento para estudar é agora. E outra boa oportunidade, mas aí no mercado de ações é o curso do Tiago Lacerda, o Super Viver de Ações que vale cada centavo que ele custa. Eu inclusive já entrevistei o Tiago no meu canal, clique aqui para assistir a entrevista.

Por hoje é só .

Abraços e Bons investimentos

Daniel Nigri CNPI

[icegram campaigns=”3050″]