Estrategistas, hoje falaremos sobre mais uma grega derivada do famoso Modelo Black & Scholes, a Rho ρ . O Rho ou rô é a medida de sensibilidade do preço da opção as variações na taxa de juro sem risco da economia enquanto os demais fatores forem constantes, no Brasil essa taxa é a Selic.

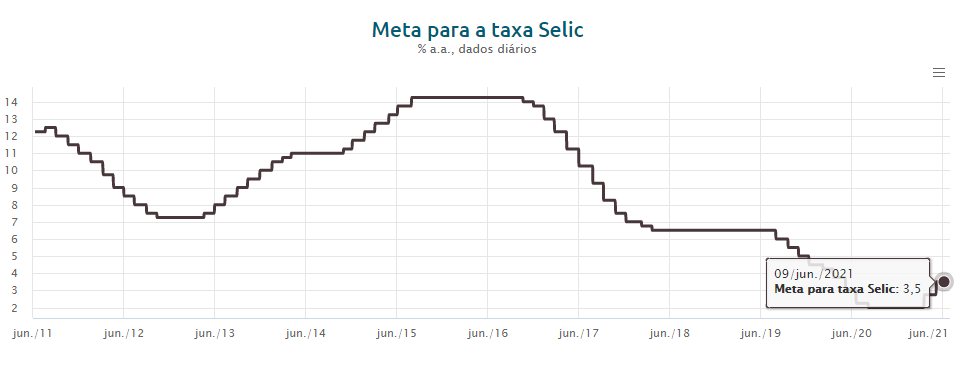

TAXA SELIC:

A Selic é a taxa básica de juros da economia. Ela influencia todas as demais taxas de juros do país, tais como as taxas de juros de empréstimos, financiamento habitacional, remuneração de investimentos em renda fixa e etc.

A taxa Selic refere-se à taxa de juros apurada nas operações de empréstimos de um dia entre as instituições financeiras que utilizam títulos públicos como garantia. O Banco Central do Brasil atua no mercado de títulos públicos para que a taxa Selic efetiva esteja em linha com a meta da Selic que é definida em reunião do Comitê de Política Monetária (COPOM), essa reunião ocorre regularmente em um período de 45 dias. A taxa Selic é o principal instrumento de política monetária utilizado pelo Bacen para controle da inflação. Se há um aumento generalizado da inflação, o Copom aumenta a Taxa Selic; se há uma queda gradual da inflação a tendência é do Copom reduzir a Selic.

A taxa Selic atual passou de 3,5% a.a. para 4,25% a.a. e a tendência é que a alta continue devido às sucessivas projeções de alta da inflação.

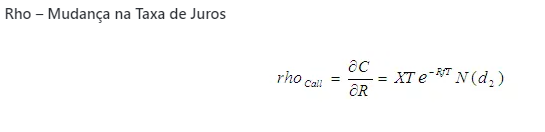

MENSURAÇÃO DO RHO:

O Rho é medido como a variação estimada no preço da opção dada uma alteração na taxa de juro projetada entre o dia atual e o dia de exercício da opção. Se o vencimento da opção for muito próximo, ou seja, menos de 30 dias úteis, a variação na taxa Selic terá efeito menor na opção. Usualmente o Rho é apresentado como a variação estimada no preço da opção da uma mudança de 1% na taxa de juros projetada entre o dia atual e o dia de exercício da opção. Nos últimos meses a taxa Selic se encontrava em patamar muito baixo, 2% a.a. e nesse patamar tinha uma influência muito baixa no preço da opção, no entanto, em virtude da alta da inflação, a Selic se encontra em atuais 4,25% a.a. e com tendência de alta.

Segue abaixo o cálculo do Rho derivado do Modelo Black & Scholes:

Mas fiquem tranquilos, não precisamos aplicar a fórmula ou suas variáveis, já que o cálculo do Rho de uma opção é feito automaticamente por diversos sites como por exemplo Oplab e opções.net.

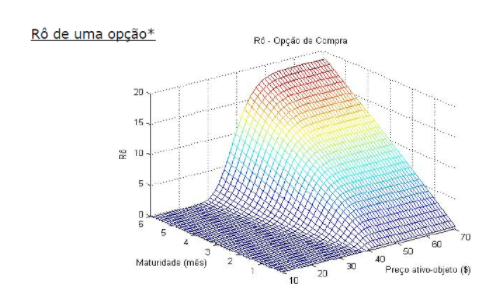

GRÁFICO DO RHO:

Abaixo temos um gráfico XYZ do Rho de uma opção call (compra), onde X é o preço da opção, Y é o tempo para o vencimento da opção e Z é o preço do ativo-objeto:

Percebemos pelo gráfico que o valor do Rho decai suavemente quando se aproxima do exercício da opção. Ao passo que os maiores valores de Rho são encontrados em datas longe do vencimento da opção.

Considerando o cenário brasileiro e os dois fatos citados acima, percebemos que o Rho terá uma menor influência nas opções, principalmente naquelas que estão próximas do seu vencimento. Como já citamos anteriormente, a taxa Selic é definida em reuniões do Copom que são realizadas a cada 45 dias, e já é sabido a maioria das estratégias e operações com opções no Brasil são de curto prazo, na média de 2 a 3 meses, essa situação reforça o argumento da pequena influência do Rho, mas nem por isso deve ser ignorado, pois estamos num cenário que a taxa Selic se encontra em tendência de alta e portanto pode afetar os preços da opção.

RHO POSITIVO: quando a taxa de juros sobe o rho influencia positivamente as opções calls, o prêmio das opções de compra tende a subir. E quando a taxa de juros cai o contrário também ocorre.

RHO NEGATIVO: quando a taxa de juros sobe o rho influencia negativamente as opções puts, o prêmio das opções de venda tende a cair. E quando a taxa de juros cai o contrário também ocorre.

MAIS CARACTERÍSTICAS DO RHO:

Toda opção independente do preço ou do seu vencimento possui valor extrínseco. Como já citamos em outros artigos, o valor extrínseco ou valor de expectativa é valor da percepção de risco do mercado ou a parcela do prêmio de uma opção atribuída ao risco ou custo de oportunidade e expectativa sobre a evolução do ativo-objeto.

Exemplo:

Ativo-Objeto: BBSE3 Cotação do dia 09/06/21: R$ 24,43

Opção Call: BBSEF260 Strike: R$ 26,00

Prêmio atual da call: R$ 0,04

Valor intrínseco: Preço atual do ativo-objeto – Strike = 24,43 – 26,00 = -1,57

Valor extrínseco: Preço atual do prêmio – (-1,57) = 0,04 + 1,57 = 1,61

Uma parte do VE que as opções carregam em seu prêmio é a taxa de juros que é quanto iremos remunerar o capital se vendermos uma opção ou quanto iremos pagar de juros embutidos naquela opção quando compramos. Por exemplo, se fizermos um lançamento coberto (lembram da Estratégia Xeque-Mate?) com VALE3, ou seja, comprar as ações e em seguida vender opções calls com o intuito de rentabilizar a carteira. Aguardaremos até o vencimento para o caso do titular dessas calls exercer ou não o seu direito de compra, se o mercado subir e formos exercidos o lucro da operação será o prêmio recebido na venda das calls e esse resultado deverá ser superior a uma aplicação em um título publico que remunera via taxa Selic (atuais 3,75.a.a. ou 0,27% a.a. ).

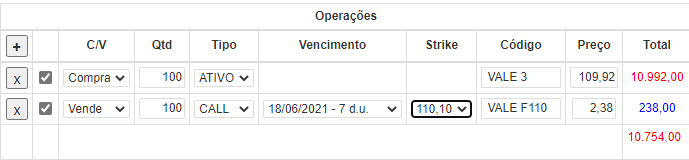

Veja uma simulação extraída do site opções.net que ilustra a situação acima:

Compra de 100 ações de VALE3 cotado a R$ 109,92 cada.

Total do investimento: R$ 10.992,00

Supondo que fomos exercidos o nosso lucro será de R$ 238,00 ou 2,16 % de rentabilidade do capital investido, caso tivéssemos investido o capital em um título público Selic teríamos uma rentabilidade de 0,27% a.m (seria menos pois são 7 dias úteis até o vencimento e a rentabilidade seria proporcional, mas vamos considerar a rentabilidade de um mês completo para simplificar) ou R$ 29,67 de lucro apenas. Por isso, uma parte do prêmio da opção é reflexo da taxa de juros. Portanto quando essa taxa sobe ou cai o prêmio da opção irá subir ou cair mesmo que em menor proporção.

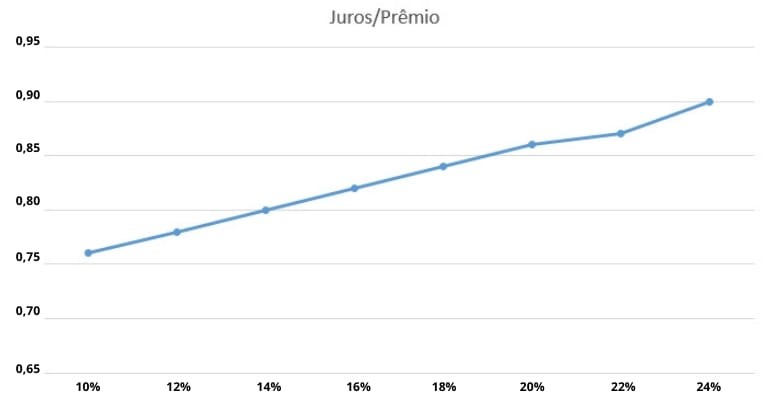

Vejam o gráfico abaixo, percebam que mesmo em altas taxas de juros o prêmio das calls sobem, mas em menores proporções:

Estrategistas, ficamos por aqui! Fiquem ligados nos próximos artigos, continuaremos a estudar as opções e suas características. Também temos um convite para quem ainda não conhece a Estratégia Xeque-Mate que vem entregando rentabilidade de maneira consistente para os nossos assinantes!!! Essa estratégia gera renda via operações com opções de forma conservadora, cliquem no link abaixo e descubra!

Abaixo link para adquirir

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; planilha de imposto de renda e suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri, CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

E os benefícios não param por aqui! Assinando a Xeque-Mate vocês terão acesso gratuito a série Operações Estratégicas, são operações com estratégia em opções, já são 14 operações realizadas com 12 acertadas e um empate!

Abraços, até a próxima!

Sigam-nos nas redes sociais:

Estratégia Xeque Mate

@estrategiaxequemate

Estratégia Xeque Mate