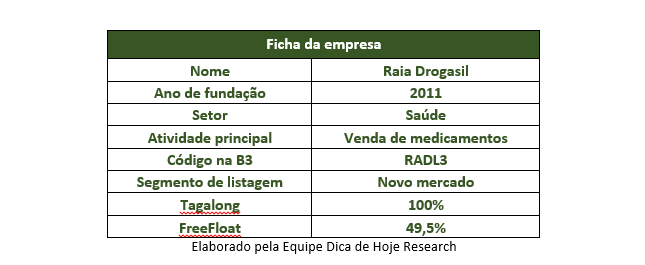

A Raia Drogasil é a empresa líder no mercado brasileiro de drogarias, possuindo 2.107 lojas em 23 estados brasileiros. Ela nasceu no final de 2011, após a fusão da Raia S.A. e a Drogasil S.A. Está registrada na B3 no segmento Novo Mercado, sob o código de negociação RDL3.

A Empresa atua com um portfólio focado na saúde e no bem-estar, contemplando: RD Farmácias (Droga Raia, Drogasil e Farmasil), RD Serviços (4Bio Medicamentos Especiais e Univers, plataforma de gestão de saúde) e RD Marcas (Needs, B-Well, Triss, Caretech, Nutrigood e Le Pop – marcas exclusivas da rede).

A Companhia possui ainda onze centros de distribuição, localizados em oito estados: São Paulo, Rio de Janeiro, Minas Gerais, Paraná, Goiás, Pernambuco, Bahia e Ceará.

Além das lojas físicas, a Raia Drogasil possui uma estrutura de vendas multicanal, possibilitando aos consumidores realizar suas compras na internet ou por telefone. A demanda do e-commerce é suprida pelos Centros de Distribuição do Butantã (SP), Guarulhos, Paraná, Bahia, Minas Gerais e Rio de Janeiro.

A Companhia conta também com uma plataforma de gestão em saúde própria, a Univers, que atende mais de 20 milhões de funcionários e beneficiários de mais de 1,2 mil grupos empresariais e instituições clientes, que realizam suas compras com descontos pré-negociados.

Como estratégia para seguir na liderança do setor, a empresa investe no crescimento orgânico, com o aumento da presença nos mercados em que já opera e no ingresso seletivo em novos mercados.

Cenário atual e perspectivas futuras

Com a pandemia do coronavírus, a Companhia tomou algumas medidas especiais, tanto nas lojas quanto na parte administrativa, como: licenças remuneradas para mulheres grávidas e para pessoas acima de 60 anos ou com condições crônicas vulneráveis, home-office para a área administrativa e limitação da quantidade de clientes ao mesmo tempo nos estabelecimentos.

Foram adotados horários especiais para que as pessoas idosas possam comprar em isolamento do público mais jovem. Além disso, é oferecido álcool em gel para todos os clientes na entrada das lojas.

Com o crescimento da demanda digital, devido ao isolamento, o volume de atendimentos quase triplicou. Em função da transformação digital ocorrida em 2019, a estrutura omnichanel vem sendo ampliada desde o começo da pandemia.

O Compre & Retire, por exemplo, está disponível em 100% das lojas, e o número de estabelecimentos com entregas chegou a 191 no final de março, frente a 131 lojas no final do ano passado. O objetivo da Companhia é alcançar a marca de 340 até o final de junho.

Foi iniciado também um programa de entrega de bairro dentro de um raio de 300 metros das lojas, para os pedidos feitos por telefone ou rede social, com entrega gratuita, retirada de produtos na calçada e por drive-thru.

Há também o serviço para aplicação de vacinas nos clientes e suporte para a vacinação pública nas lojas, em parceria com autoridades de saúde. A Companhia estuda ainda a possibilidade de testes rápidos de COVID-19 em todas as lojas abertas.

Foi lançada recentemente a solução digital Saúde em Dia, ainda piloto, com o intuito de dar suporte à população para cuidar da saúde durante a pandemia. Essa solução tem como objetivo realizar consultas médicas via telemedicina, teleatendimento psicológico e um verificador de sintomas via chatbot, além de um conjunto completo de informações sob a curadoria de médicos e especialistas.

Cerca de 95% das farmácias da rede da Companhia permanecem abertas. Apenas os estabelecimentos que ficam em shoppings se encontram fechados. Em virtude da experiência acumulada na crise do H1N1 em 2008, está sendo garantida a plena estabilidade operacional.

As vendas no primeiro trimestre de 2020 foram bem acima do normal nas duas semanas antes das restrições. A demanda, nesse período, foi concentrada em medicamentos, especialmente itens de OTC (over thecounter, ou seja, venda livre na farmácia). Entretanto, as vendas começaram a diminuir no fim de março.

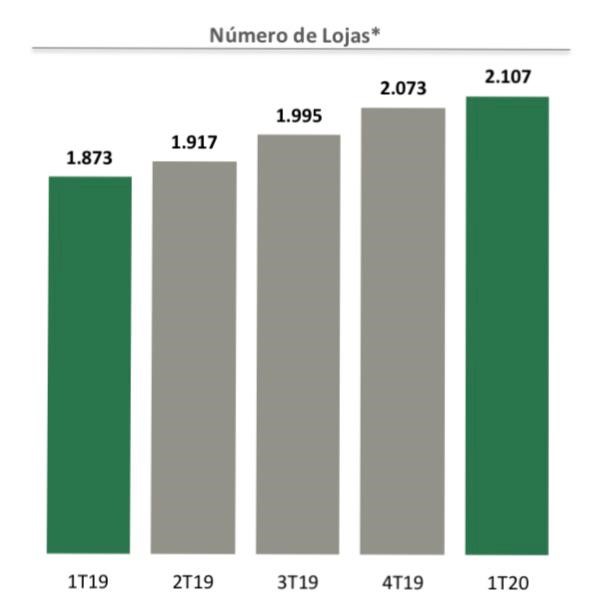

Foram abertas 39 lojas no 1T20 e 5 foram encerradas. Além disso, a Companhia continua com a projeção de 240 aberturas brutas para 2020. Mas devido ao isolamento e demanda por logística, algumas inaugurações foram postergadas e serão retomadas assim que o isolamento for afrouxado.

A participação no mercado nacional alcançou 13,8% no trimestre, um aumento de 1,1 ponto percentual na comparação com o 1T19. Em todas as regiões que a Empresa atua houve aumento de participação de mercado.

São Paulo registrou uma participação de mercado de 26%, aumento de 1,6 ponto percentual. Nas regiões Nordeste e Norte, as participações chegaram a 9% e 4% respectivamente, e com ganho de 1,5 ponto percentual em cada. Já no Sudeste (excluindo São Paulo) a participação foi de 9,5%, um crescimento de 0,5 ponto percentual, e 8,3% no Sul, com incremento de 0,9 ponto percentual.

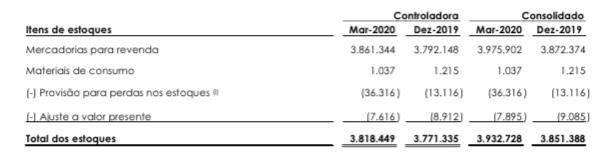

Houve uma mudança nos valores de provisão para perdas nos estoques, aumentando quase 3x em relação ao último trimestre. Essa mudança é em função da nova estimativa a partir de 1º de janeiro de 2020, na provisão para perdas sobre os inventários das lojas e CDs. Esse efeito causou uma pequena redução na margem bruta.

Fonte: Raia Drogasil

No dia 24 de abril de 2020, a Companhia realizou a emissão de Notas Promissórias, no montante de R$ 300 milhões, remuneração equivalente a 100% da variação acumulada das taxas médias diárias dos DI, acrescida de uma sobretaxa de 3% ao ano com prazo de pagamento de 2 anos. Os recursos captados também serão usados para o capital de giro e os pagamentos de juros e a amortização do principal ocorrerá na data de vencimento.

A Raia Drogasil também comunicou que foi aprovada, no dia 8 de abril de 2020, a distribuição de dividendos adicionais relativos ao exercício social de 2019, no valor total de R$20.171.127,06, correspondendo a R$0,061 por ação.

O pagamento desses dividendos será realizado até 31 de maio de 2020. Receberão esses proventos os acionistas da Companhia titulares de ações em 13 de abril de 2020. Com isso, a partir de 14 de abril de 2020, as ações passaram a ser negociadas “Ex-Dividendos”.

É esperado para os próximos 15 anos que a população idosa brasileira quase dobre de tamanho, chegando a aproximadamente 30 milhões de pessoas. Esse cenário é favorável para a empresa, visto que as pessoas mais idosas são os maiores clientes da Companhia e os que mais necessitam de medicamentos.

A Companhia anunciou, com o Grupo Pão de Açúcar, a criação da empresa Stix Fidelidade. A Stix será uma plataforma de produtos e serviços para acúmulo e resgate de pontos, que oferecerá descontos e vantagens aos clientes fiéis das duas empresas, com o apoio de mais de 3 mil estabelecimentos em todo o país por meio das marcas Drogasil, Droga Raia, Extra e Pão de Açúcar. O programa será lançado no 2º semestre de 2020.

A Stix terá sua composição acionária representada por 66,7% de participação do Grupo Pão de Açúcar e 33,3% da Raia Drogasil, sendo uma empresa autônoma e com um Conselho de Administração formado por membros indicados pelos acionistas.

Resultados

Receita bruta

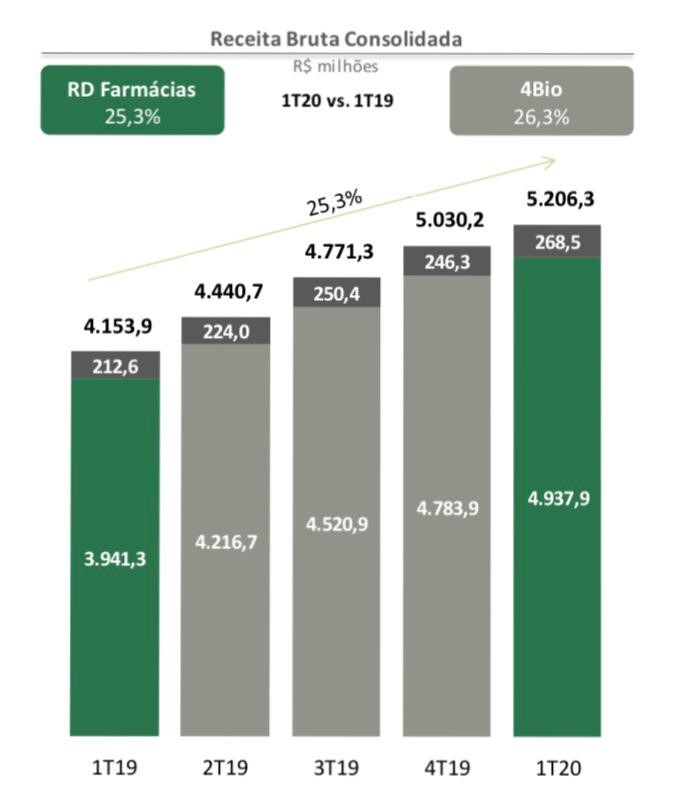

Foi registrada no 1T20 uma receita bruta de R$5,206 bilhões, um aumento de 25,3% em relação ao 1T19. A RD Farmácias cresceu 25,3%, já a 4Bio cresceu 26,3% no período.

Fonte: Raia Drogasil

O OTC teve o melhor desempenho, com crescimento de 46,4%, muito por causa dos produtos relacionados à pandemia, como álcool em gel e itens de inverno. Os Genéricos cresceram 30% devido aos investimentos em preços desde 2018. Medicamentos de Marca tiveram um incremento de 21,4% e o HPC (higiene pessoal, perfumaria e cosméticos) cresceu 14,4%.

O crescimento médio de mesmas lojas foi para 15,5%, enquanto lojas maduras cresceram 11,5%. As vendas nesse início de ano foram beneficiadas tanto por uma antecipação de compras em razão do isolamento, quanto pelo dia adicional em fevereiro.

Em março, o digital alcançou 3,5% das vendas, e o total de downloads dos aplicativos chegou a 2 milhões, sendo que tinha 1,2 milhão no 4T19, refletindo os impactos do isolamento social.

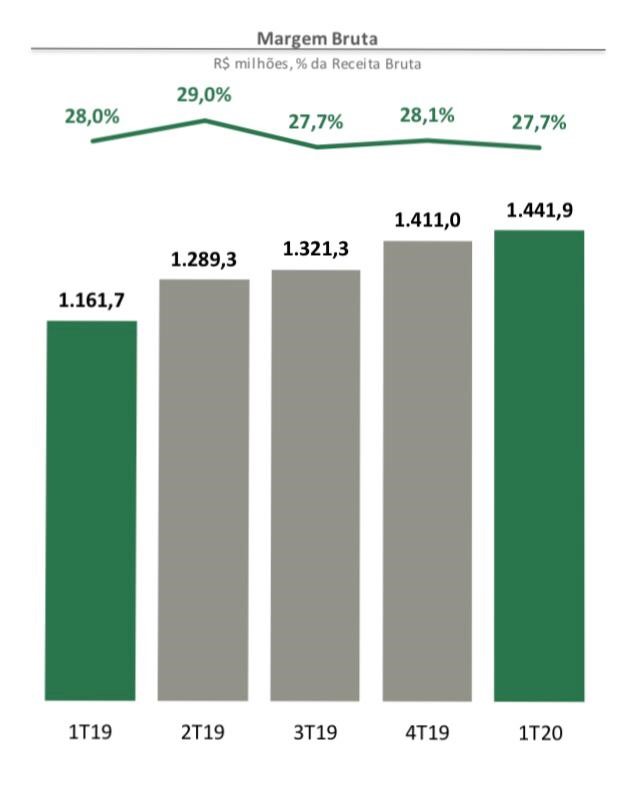

Margem bruta

A margem bruta foi de 27,7% no 1T20, diminuição de 0,3 ponto percentual em relação ao 1T19. Isso foi devido ao ajuste de valor presente, um efeito não-caixa vindo de taxas de juros mais baixas quando comparadas ao 1T19 e à pressão por maiores provisões para perdas de estoque.

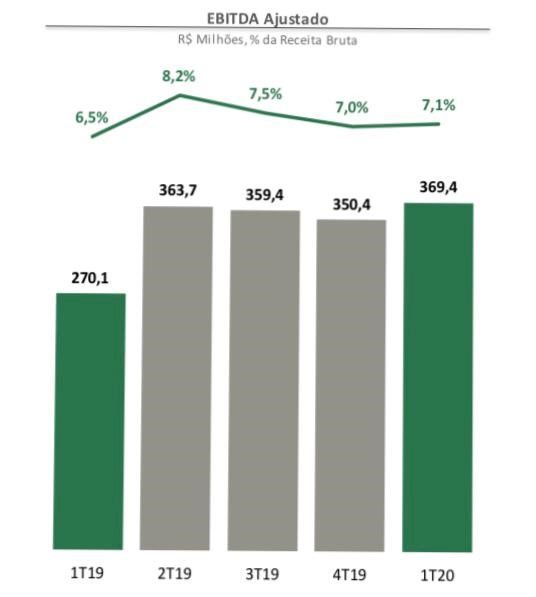

EBITDA

O EBITDA ajustado chegou a R$369,4 milhões, crescimento de 36,8% frente ao 1T19. A margem EBITDA ajustada foi de 7,1%, um crescimento de 0,6 ponto percentual, devido à alavancagem operacional no período. As lojas abertas no ano, além dos estabelecimentos em processo de abertura, geraram uma queda no EBITDA ajustado de R$ 9,1 milhões no 1T20.

A RD Farmácias registrou um EBITDA ajustado de R$366,5 milhões e margem de 7,4% no 1T20, um aumento de 0,6 ponto percentual em relação ao mesmo período do ano anterior. Já a 4Bio atingiu um EBITDA de R$2,8 milhões, aumento de 141,4% e crescimento de margem de 0,5 ponto percentual.

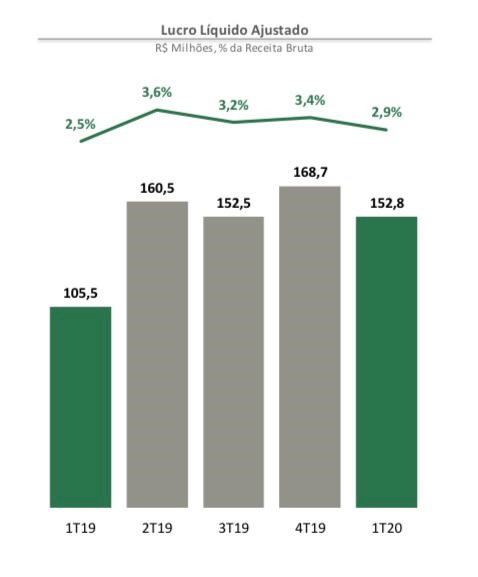

Lucro líquido

O lucro líquido ajustado foi de R$152,8 milhões no trimestre, uma elevação de 44,8% sobre o mesmo período do ano anterior. A margem líquida foi de 2,9%, um crescimento de 0,4 ponto percentual sobre o 1T19.

Fonte: Raia Drogasil

Riscos relevantes

O aumento de competitividade, principalmente no âmbito digital, poderá afetar negativamente a participação de mercado da Companhia e os preços dos produtos, diminuindo assim sua margem de lucro.

Nos Estados Unidos, por exemplo, algumas empresas similares à Raia Drogasil estão bastante descontadas, mesmo mantendo boas receitas regulares, devido à ameaça de entrada da Amazon no setor. Sei que isso ainda é uma realidade mais distante do nosso mercado, mas é um exemplo para ilustrar o risco.

Além disso, concorrentes como as redes DPSP, Farmácias Pague Menos, Farmácias São João e Extrafarmaestão crescendo tanto em receitas quanto em números de lojas, e isso pode gerar uma redução nas margens já pressionadas da Companhia.

Conforme dito nas últimas análises que temos feito, as companhias em geral estão relatando uma maior taxa de juros na hora de buscar dinheiro no mercado. Dessa forma, como a Companhia possui uma estratégia de abrir mais 200 lojas ainda nesse ano, isso poderá acarretar maiores custos do que normalmente a empresa teria, trazendo uma piora nos resultados futuros.

Ademais, cerca de 5% das lojas da Companhia estão fechadas, e mesmo que isso seja pequeno, tanto para a Companhia quanto para varejistas de outros setores que sofrem muito mais, esse fato também pode impactar os resultados, a depender de quanto tempo elas ainda ficarão fechadas.

O maior risco de investir na Companhia hoje é a possibilidade da Raia Drogasil não chegar ao patamar esperado. Ela é negociada a múltiplos altos (eram maiores ainda antes da pandemia). O P/L, por exemplo, é de 42, o P/VP é de mais de 8, enquanto o EV/EBITDA é de quase 16. Isso tudo num preço de R$105,08 a ação.

Diante desses múltiplos e do fato de a Companhia possuir 13,8% de marketshare no Brasil, é esperado que com seu programa de expansão ela aumente cada vez mais o número de lojas (conforme já falado, espera-se mais de 200 estabelecimentos abertos ainda em 2020) e, com isso, cresça também seus lucros.

Tudo isso passa então pela execução do plano de expansão e o quanto a Companhia irá conseguir de participação no mercado, visto que ainda tem bastante espaço de crescimento no Brasil.

Conclusão

O grande problema do setor de varejo farmacêutico é a falta de poder de barganha com os clientes. As farmácias vendem os mesmos produtos e das mesmas marcas, portanto, não interessa para o cliente se o produto foi comprado na farmácia X ou Y.

A criação da Stix, em parceria com o Grupo Pão de Açúcar, possui o intuito de fidelizar os clientes. O programa vai ser lançado no segundo semestre desse ano, para que a Raia Drogasil consiga ter essa preferência do cliente em detrimento de outras farmácias.

Por isso, a forte concorrência é um fator que pode impactar a Companhia no longo prazo, principalmente o varejo online, em que é possível ainda conseguir margens melhores do que as praticadas pela Raia Drogasil.

Por falar em margem, esse é outro fator negativo de investimento na empresa. As margens da Raia Drogasil são baixas e isso impossibilita a Companhia de uma maior flexibilidade. Por exemplo, se tivermos uma redução das vendas ou aumento dos custos no futuro, a Companhia sofrerá bastante, devido a essas margens baixas, o que a obriga a ter sempre bastante giro para compensar esse efeito.

As empresas americanas de atividades semelhantes à Raia Drogasil estão negociando a P/L de aproximadamente 12, em razão de suas margens também estreitas, a um possível aumento de concorrência e a pouca diferenciação dos produtos, que podem ser encontrados em múltiplos estabelecimentos. Claro que cada país tem suas particularidades, mas essa tendência pode também chegar ao Brasil.

O resultado de mesmas lojas da Companhia segue em crescimento e nesse trimestre registrou um aumento de 15,5%, demonstrando que as receitas da Companhia não estão crescendo apenas devido ao aumento no número de lojas e que os estabelecimentos já pertencentes a Companhia também estão contribuindo para a melhora dos resultados.

A Raia Drogasil está em um setor de primeira necessidade, que é o da saúde. Com isso, terá sempre demanda por seus produtos, independente das crises que venham a acontecer. Ademais, continua dando lucro e otimizando cada vez mais suas operações.

Mas como preço importa e os múltiplos, como já explicitado anteriormente, são altos, de acordo com seu modelo de negócio e com os riscos presentes na Companhia, ficaremos de fora de Raia Drogasil no momento, mas de olho em uma possível queda de preços que permitam nossa entrada no papel.

Há diversas outras boas empresas listadas com preços mais convidativos e que permitam maior potencial de retornos no longo prazo.

Na quinta-feira sairá na Dica Beginner uma análise do preço justo para RADL3 em diversos cenários de juros possíveis. Está bem completo e bem interessante. O melhor é que você pode assinar esse conteúdo por apenas R$ 99,70 ao ano!! Isso mesmo, R$ 99,70 ao ano! Conheça todos os nossos planos clicando aqui.

Abraços e Bons Investimentos,

Raphael Rocha/ Daniel Nigri.

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri, CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro, que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias (ou seja, “caminhar com as próprias pernas” e ter bom senso).

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação e serão arquivadas por 5 anos, conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos da Instrução CVM nº 598/18, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento da Instrução ICVM 598.