Estrategistas!! Essa foi a última semana da atual série, I para opções de compra CALL e U para opções de venda PUT. Ambas vencem dia 21/09, as opções da Bovespa possuem data de exercício na terceira segunda-feira de cada mês. Já na abertura do pregão dessa próxima segunda não haverá mais possibilidade de negociar essas séries, a próxima que vence em outubro são: J para CALL e V para PUT. Como falamos anteriormente no Brasil conseguimos negociar opções com vencimento de até 3 meses.

Panorama Geral do Mercado:

O Ibovespa fechou essa semana praticamente estagnado, caiu 0,07% cotado a 98.289,7 pontos. Vejamos o que impactou à Bolsa de Valores: destacamos as decisões de política monetária no Brasil, Copom manteve a Taxa Selic de 2% a.a., casas de análises estimam que seja mantida nesse valor até o fim do primeiro semestre de 2021 e após isso irá subir para 3% até o fim do próximo ano. Mas caso o cenário fiscal piore ou mesmo haja alguma medida para furar o Teto de Gastos, o Copom será obrigado a subir a Selic, esse é um dos principais motivos que vem mantendo o Ibovespa lateralizado. Também é destaque a PEC do Pacto Federativo que inclui o programa social Renda Brasil, a apresentação do relatório foi adiada pois o Presidente Jair Bolsonaro rejeitou categoricamente a proposta da equipe econômica para financiar o programa social. O mercado espera com ansiedade à origem dos recursos uma vez que há pouquíssimo espaço no Orçamento.

Na seara Internacional, o FED dos EUA decidiu manter a taxa dos Feds Funds no intervalo de 0,00% a.a. a 0,25% a.a., seria positivo para as Bolsas Mundiais mas o FED destacou que é extremamente necessário mais pacotes de estímulo fiscal pois somente a política monetária não iria dar conta. No entanto, há impasse entre democratas e republicanos referente ao tamanho deste estímulo, ao menos o Presidente Trump sinalizou discutir um acordo na próxima semana. Semana que vem é bom ficar de olho na divulgação do IPCA-15 referente a setembro e na ata da última reunião do COPOM. Também teremos a divulgação do relatório trimestral de inflação. No ambiente externo teremos divulgação dos relatórios de PMI e PPIs de setembro das principais economias do mundo.

Destaques da semana:

SUZB3 – SUZANO SA: opção tem ganhos de 182,35% na semana

SUZB3 foi o papel que mais valorizou-se na semana: 8,33%. Um dos motivos foi a cotação do dólar ter permanecido na faixa dos R$ 5,27 o que traz ganhos a companhia devido ao seu grande volume de exportação. Contribui também dados positivos da economia chinesa (grande importador) e a crescente expectativa de aumento no preço da celulose ainda no 4º trimestre desse ano. No último pregão com o aumento da cotação do dólar que encerrou a R$ 5,39 a ação se valorizou ainda mais. SUZB3 abriu a semana cotada a R$ 45,51 e ontem teve a cotação de encerramento a R$ 50,05, veja o gráfico abaixo:

Fonte: TradingView

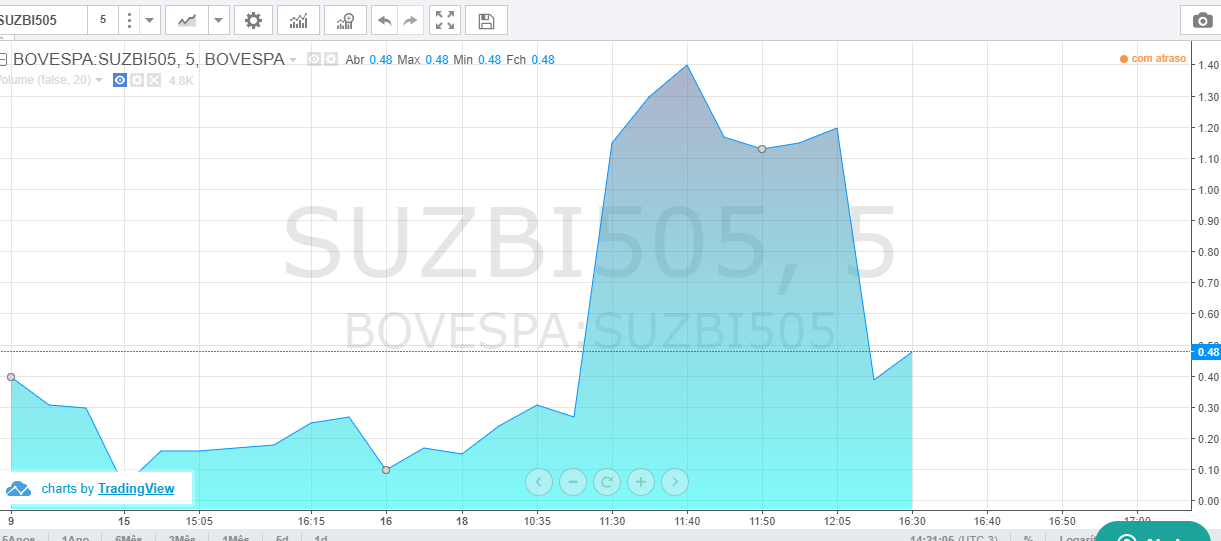

Com a ação entrando em tendência de alta, com o dólar valorizado, devendo permanecer no patamar atual por um bom tempo, e com alta probabilidade de aumento no preço de seu principal produto: celulose, vimos uma opção de CALL se destacar nessa última semana antes do exercício: SUZBI505.

Essa CALL da série I tem um strike de R$ 50,05 e ação (ativo-objeto) encerrou justamente nesse preço. Por isso é uma opção considerada ATM (at the Money) ou opção no dinheiro pois o preço da ação está igual ao de exercício.

Com os motivos da alta da ação SUZB3 já explanados acima fez com que a CALL saltasse 182,35%. Essa opção é do tipo europeia, portanto o titular somente poderá exercer o seu direito no vencimento da opção, nesse caso na próxima segunda dia 21/09. Veja o gráfico dessa última semana de SUZBI505:

Fonte: TradingView

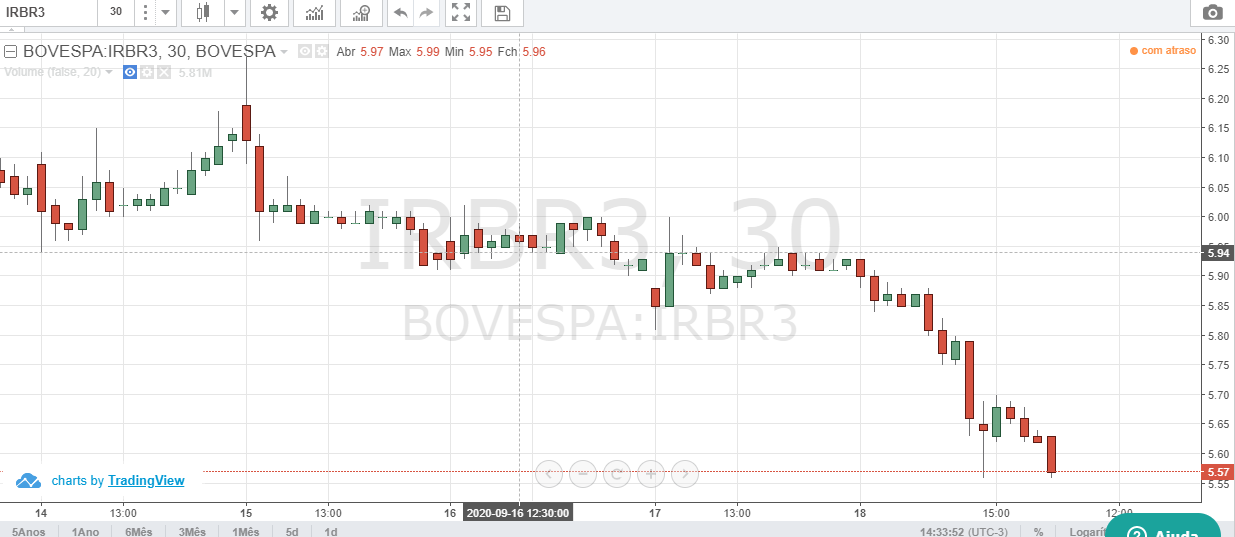

IRBR3 – IRB Brasil: Opção PUT registra alta de 257,14%

Pela segunda semana consecutiva a IRBR3 foi a ação que mais se desvalorizou: -12,95% na semana anterior e -7,62% nessa semana. O que vem impactando é a percepção ruim para o mercado de resseguros diante da crise provocada pela pandemia e a incerteza de quando a companhia irá obter lucros consistentes, a era de taxa de juros mais baixas também impacta na lucratividade da empresa. É uma situação péssima para quem investe na valorização da ação mas excelente para quem possui estratégia com opções PUT da companhia (fique atento aos nossos artigos). Veja o gráfico semanal de IRBR3:

Fonte: TradingView

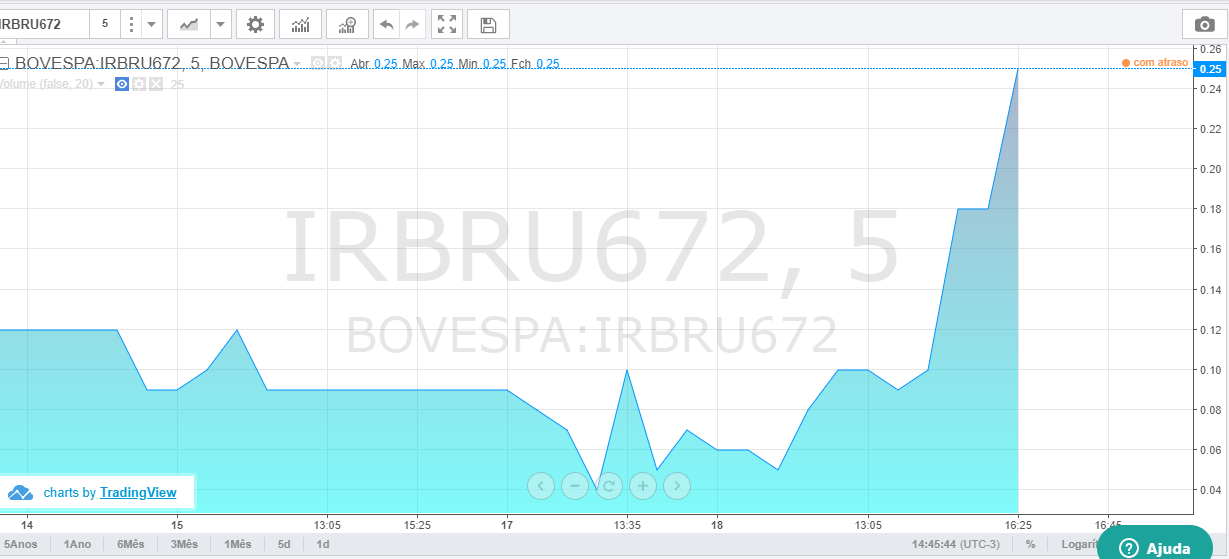

Conforme a ação permaneceu em LTB (linha de tendência de baixa) e com a piora das perspectivas dos fundamentos da empresa a consequência da desvalorização da ação foi um aumento na cotação da PUT: IRBRU672.

Essa opção apesar do Ticker ser 672 tem o strike de R$ 5,85, ou seja, dá o direito ao titular a vender essa ação pelo preço de R$ 5,85. Lembrando que IRBR3 encerrou o último pregão antes do exercício cotada a R$ 5,62. Pelos motivos supracitados e com essa PUT teve ganhos de 257,14% nessa última semana, especificamente no pregão do dia 18/09 quando a ação abriu cotada a R$ 5,93 e foi caindo até ficar abaixo do strike de R$ 5,85. Abriu o pregão cotada a R$ 0,06 e fechou cotada a R$ 0,25. Veja o gráfico:

Fonte: TradingView

Estes foram os destaques da semana no mundo das opções! Até a próxima

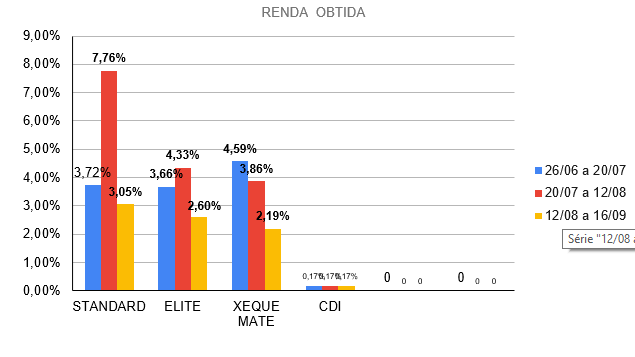

Prezados, conheçam a Estratégia Xeque-Mate que vem entregando ao seus assinantes ganhos consistentes com uma estratégia conservadora de opção, veja o artigo com o resultado dos 3 ciclos e também o link para obter mais informações, assine e tenham 7 dias para experimentar!!!

Resultado Xeque Mate

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes

Te vejo por lá.

MARCELO MEURER

ESTRATEGISTA DE OPÇÕES

DICA DE HOJE RESEARCH