É bem comum notarmos investidores frequentemente comparando o desempenho da própria carteira de ações com o do principal índice de ações brasileiro, o Ibovespa. Apesar disso, um dos pontos que muitas vezes não é levado em consideração é a composição da carteira do IBOV.

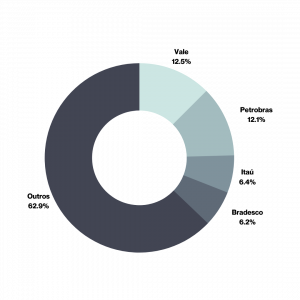

Poucos se atentam ao fato de que a carteira do Ibovespa é bastante concentrada. Para se ter noção, cerca de 25% da carteira do Ibovespa está concentrada em duas empresas, Vale e Petrobras. Observe o gráfico:

E mais, se juntarmos a posição de Petro e Vale com a dos bancos Itáu e Bradesco, chegaremos a quase 40% de representatividade da carteira total do índice. E por que isso é importante?

Bom, o intuito de comparar a performance de duas carteiras costuma ser avaliar, com base em um parâmetro (nesse caso, o Ibovespa), se sua estratégia de investimentos, alocação de capital e seleção de ativos está sendo assertiva.

Por outro lado, precisamos ter em mente que o objetivo das carteiras de investimentos não segue um padrão. Alguns investidores procuram fazer uma alocação voltada para dividendos, outros, para valorização e por aí vai.

Desse modo, restringir a qualificação de uma boa performance de carteira à mensuração se ela possui um desempenho melhor ou pior que o Ibovespa pode, em diversos momentos, não ser o mais adequado.

Então, o que fazer para poder ter algum tipo de parâmetro?

Uma das opções para que a aferição da qualidade da sua seleção de ativos seja mais fiel é, justamente, utilizar índices que estejam mais relacionados com o objetivo principal do seu portfólio. Por exemplo:

Para um investidor que tem a maior parte da carteira voltada para ações boas pagadoras de dividendos, faz mais sentido comparar o desempenho da carteira com o IDIV (Índice de Dividendos) do que com o Ibovespa.

“O objetivo do IDIV é ser o indicador do desempenho médio das cotações dos ativos que se destacaram em termos de remuneração dos investidores, sob a forma de dividendos e juros sobre o capital próprio.” – B3.

Dentre as posições mais relevantes do IDIV, temos:

- Eletrobras (~16%)

- Vale (~6%)

- Petrobras (~4,3%)

- Telefônica Brasil (~5,1%)

- BB Seguridade (~5,1%)

- Banco do Brasil (~5%)

- Itaúsa (~4,4%)

Dentre outras… Uma carteira bem mais diversificada e com ativos voltados para a remuneração de acionistas.

Para um investidor que tem uma fatia majoritária da carteira voltada para Small Caps, faria mais sentido acompanhar o SMLL (Índice de Small Caps).

“O objetivo do SMLL é ser o indicador do desempenho médio das cotações dos ativos de uma carteira composta pelas empresas de menor capitalização.” – B3.

Dentre as posições mais relevantes do SMLL, temos:

- Embraer (~3,6%)

- Gerdau (~2,3%)

- Grupo Soma (~2%)

- Multiplan (~2,3%)

- PetroRecôncavo (~2,3%)

- Raízen (~2,1%)

- Santos Brasil (~2,2%)

E outras, mais uma vez, uma diversificação bem maior e somente com ativos de menor capitalização.

Enfim, se você tem comparado sua carteira com a do Ibovespa e nos últimos dois anos isso tem te frustrado, faz sentido analisar seu portfólio e seu objetivo com seus investimentos para saber se o parâmetro do Ibovespa é, de fato, adequado para sua estratégia.

Fez sentido?

Grande abraço e bons investimentos,

João Pedro Mello

Veja as possibilidades de planos