GUARARAPES (códigos Bovespa: GUAR4)

RESUMÃO – Resultados 1T18:

(Data de divulgação: 08 de Maio/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

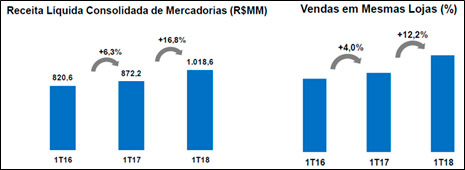

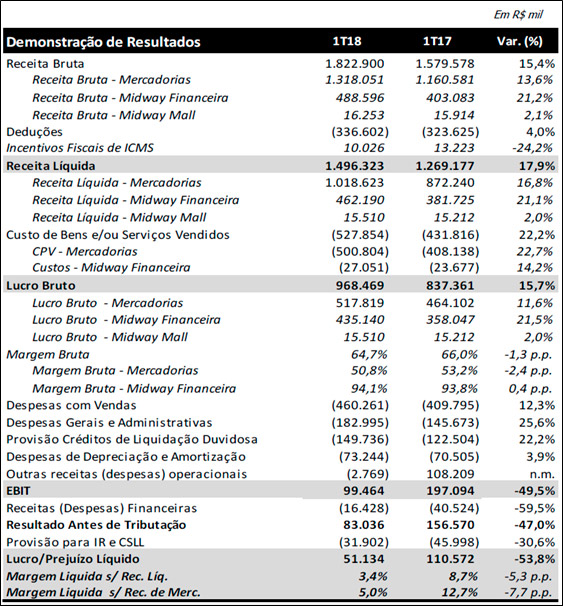

A receita líquida de mercadorias totalizou R$1.018,6 milhões no 1T18, 16,8% maior que os R$872,2 milhões registrados no 1T17. No critério “mesmas lojas”, houve um crescimento de 12,2% incluindo celular e perfumaria.

– Receitas Bruta da Operação Financeira- Midway Financeira:

A Receita bruta da operação financeira totalizou R$488,6 milhões no 1T18, 21,2% maior que os R$403,1 milhões registrados no 1T17. No trimestre, os destaques ficaram para a “Receita de Empréstimo Pessoal e Saque Fácil” que apresentou crescimento de 46,2%, passando de R$85,6 milhões no 1T17 para R$125,1 milhões no 1T18 e “Receitas de Comissões sobre Cartão Bandeira” com aumento de 61,2%, passando de R$23,0 milhões no 1T17 para R$37,1 milhões no 1T18.

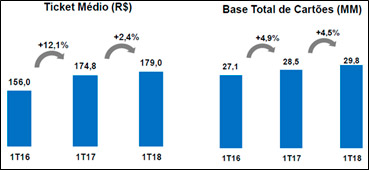

– Ticket Médio e Base Total -Cartão Riachuelo:

O ticket médio do Cartão Riachuelo totalizou R$179,0 no 1T18, 2,4% acima dos R$174,8 registrados no 1T17. A base total de cartões atingiu a marca de 29,8 milhões de plásticos “Private Label”, sendo 258,5 mil unidades emitidas somente no 1T18. Ao final de março de 2018, a companhia totalizava 5,7 milhões de unidades do cartão “co-branded”.

– Receita Líquida e Lucro Bruto – Grupo Guararapes:

A receita líquida consolidada totalizou R$1.496,3 milhões no 1T18, 17,9% maior que os R$1.269,2 milhões apurados no 1T17. A receita líquida consolidada é composta pela receita líquida da Midway Financeira (R$462,2 milhões no 1T18), pela receita líquida do Midway Mall (R$15,5 milhões no 1T18) e pela receita líquida de mercadorias (R$1.018,6 milhões no 1T18). No 1T18, o lucro bruto consolidado cresceu 15,7%, passando de R$837,4 milhões no 1T17 para R$968,5 milhões no 1T18. No entanto do ponto de vista negativo, amargem bruta consolidada no 1T18 atingiu 64,7%, sendo 1,3 p.p. abaixo dos 66,0% apresentados no 1T17. Esta margem consolidada foi influenciada pela redução de 2,4 p.p. da margem bruta consolidada de mercadorias em relação ao 1T17, que foi impactada pela maior participação de celular e perfumaria no mix em relação ao 1T17 (vale lembrar que, ao final do 1T18, a companhia possuía 235 lojas operando perfumaria ante apenas 12 unidades no 1T17) e também por um comportamento comercial mais promocional.

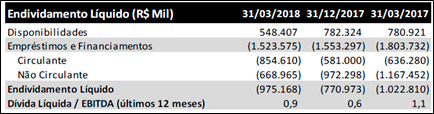

– Endividamento Líquido

Ao final de março de 2018, as disponibilidades atingiram R$548,4 milhões e os empréstimos e financiamentos totalizaram R$1.523,6 milhões. Sendo assim, a companhia encerrou o 1T18 com endividamento líquido de R$975,2 milhões ante R$1.022,8 milhões reportados no 1T17. A alavancagem financeira líquida da companhia apresentou importante redução, passando de 1,1x o EBITDA Consolidado 12 meses ao final do 1T17 para 0,9x no 1T18.

– Investimentos (CAPEX)

No 1T18, os investimentos do grupo em ativos fixos totalizaram R$67,6 milhões ante R$28,6 milhões relativos ao 1T17. Do montante investido neste período, R$66,0 milhões (98%) foram destinados à Riachuelo, sendo R$29,1 milhões alocados em remodelações e R$15,5 milhões em lojas novas.

Pontos NEGATIVOS:

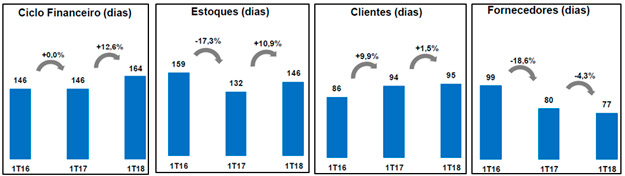

– Ciclo financeiro – Lojas Riachuelo:

O ciclo financeiro da companhia encerrou o trimestre em 164 dias, um aumento de 18 dias em relação ao 1T17 (146 dias) pressionado por “Contas a Receber de clientes” e “Estoques” que cresceram em razão do maior nível de aposta na coleção outono-inverno e também pelo rollout da operação de perfumaria. No lado positivo, o destaque fica para o aumento do prazo médio de “Fornecedores”.

– Despesa com perdas e PCLD (“Provisão de Créditos de Liquidação Duvidosa”)- Midway Financeira:

A despesa com perdas e PCLD totalizou R$149,3 milhões no 1T18, 22,0% maior que os R$122,4 milhões registrados no 1T17. Vale destacar que tais despesas contemplam as perdas provenientes das operações do Cartão Riachuelo (Private Label + Bandeira) e de empréstimo pessoal.

– Despesas Operacionais – Grupo Guararapes:

As despesas operacionais totalizaram R$643,3 milhões no 1T18, 15,8% acima dos R$555,5 milhões apurados no 1T17, representando 43,0% da receita líquida consolidada ante 43,8% reportados no 1T17.Estas despesas foram adicionalmente impactadas pelo rollout da operação de perfumaria, pela implementação do E-commerce e pela intensificação de campanhas de marketing na mídia.

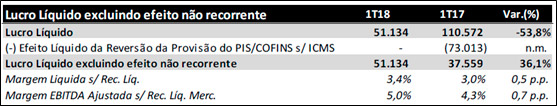

– Lucro Líquido – Grupo Guararapes:

O lucro líquido consolidado totalizou R$51,1 milhões no 1T18, 53,8% menor que R$110,6 milhões registrado no 1T17. Excluindo o efeito não recorrente no 1T17 (Reversão da provisão do PIS/CONFINS s/ ICMS de R$ 73 milhões), o Lucro Líquido cresceria 36,1%. A margem líquida sobre receita líquida consolidada atingiu 3,4% (5,0% se calculado sobre a receita líquida total de mercadorias).

Conclusão sobre os resultados:

Guararapes, a dona das lojas Riachuelo é uma empresa de moda e que trabalha com um modelo de negócios parecido com Lojas Renner. Enquanto Lojas Renner tem uma operação redonda e bastante rentável, as Lojas Riachuelo, seguem sendo o “Patinho Feio” do setor.

Obviamente, que Lojas Renner negocia com um prêmio por ter essa boa gestão e Guararapes não, o que leva a uma possibilidade de retornos maiores de longo prazo, caso a operação melhore.

A empresa tem investido muito em novas lojas, em remodelação das lojas e até atualmente no e-commerce em artigos de perfumaria, mas continua com dois calcanhares de Aquiles.

O primeiro são as despesas da Financeira (Midway). O que adianta estampar que a Receita de Empréstimo Pessoal e Saque Fácil cresceu 46%, se a Provisão para Credito de Liquidação Duvidosa subiu 203%? Hoje podemos dizer que R$ 0,30 de cada R$ 1,00 de Receita emprestado vira provisão para devedores. É um número completamente desproporcional, e um problema que não é recente. Essa mesma filosofia se arrasta desde 2015. Parecia ter melhorado em 2017, mas voltou a piorar de novo. Na ânsia de vender mais e aumentar a Receita, como vem conseguindo, empresta dinheiro sem uma boa política de crédito.

O segundo problema da companhia é a questão logística e sua gestão de capital de giro. O ciclo operacional e financeiro da empresa sempre foi pior que o de Renner e parece que nesse primeiro trimestre se acentuou, com uma alta de 18 dias. Imaginem vocês, que o Varejo hoje trabalha com várias coleções em um ano, e por isso precisa girar seu estoque cada vez mais rápido, mas o estoque de Riachuelo significa 146 dias de Receita da Companhia. Muito provavelmente, será necessária uma “super-liquidação” que vai consumir boa parte da margem bruta da empresa.

Uma empresa com muita potencialidade, mas que raramente consegue revelar seu valor.

Confira também os resultados de Carrefour, clicando aqui.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Novo curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]