BANCO DO BRASIL (códigos Bovespa: BBAS3)

RESUMÃO – Resultados 1T18:

(Data de divulgação: 10 de Maio/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Lucro Líquido Ajustado:

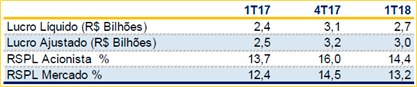

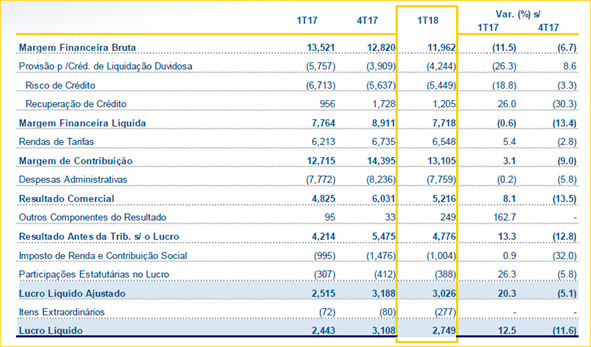

O Banco do Brasil registrou lucro líquido ajustado de R$ 3,0 bilhões no 1T18, crescimento de 20,3% em relação ao 1T17. O resultado foi impactado pelo aumento das rendas de tarifas, pela redução das despesas de provisão e das despesas administrativas.

– Retorno sobre o patrimônio líquido médio(RSPL ou ROAE):

O Banco do Brasil registrou crescimento do RPSL de 12,4%(do 1T17) para 13,2% no 1T18, reforçando o compromisso de aumento da rentabilidade, mesmo em um trimestre, que, por conta da sazonalidade dos negócios, é mais desafiador para a entrega do resultado.

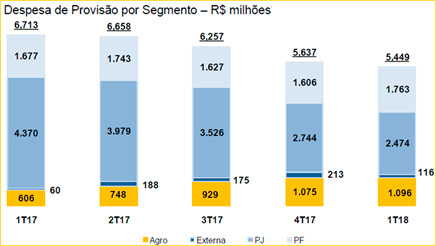

– Provisão para Créditos de Liquidação Duvidosa(PCLD):

A despesa com PCLD – Risco de Créditocontinua em trajetória de queda, no 1T18caiu 18,8% em relação ao 1T17 e 3,3% se comparado ao 4T17, alcançando R$ 5,4 bilhões. Destaque para a queda de R$ 1,9 bilhão da PCLD na carteira PJ (43,4%) se comparado ao 1T17 e 9,8% em relação ao 4T17 (R$ 270 milhões).

– Rendas de Tarifas:

As rendas de tarifas do Banco do Brasil cresceram 5,4% em relação ao 1T17. Segundo o Banco, a especialização do atendimento e o avanço da estratégia digital no relacionamento com os clientes continuam sendo fundamentais para a evolução das rendas de tarifas de conta corrente. Além disso, os pacotes de serviços (que representam 84% dessa linha) são reajustados periodicamente. Destaque para tarifas de “Conta Corrente” com aumento de 9,1% e tarefas de “Administração de Fundos” com aumento de 9,7% em relação ao 1T17.

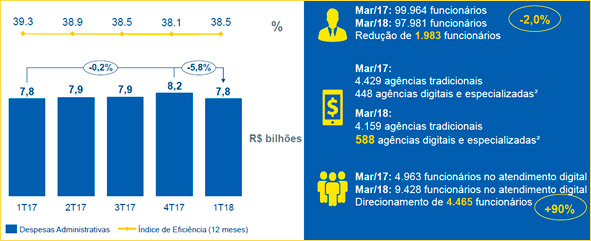

– Índice de Eficiência e Despesas Administrativas:

O “Índice de Eficiência” (calculado da seguinte forma: “Despesas Administrativas / Receitas Operacionais”) atingiu 38,5% no 1T18, queda de 0,8 p.p. em relação ao 1T17, fruto da redução das despesas administrativas e de PCLD nesse período. A elevação de 0,4 p.p. na comparação com o 4T17 reflete uma menor Margem Financeira Bruta nesse trimestre. As Despesas Administrativas apresentaram redução de -0,2% na comparação com o 1T17 e -5,8% na comparação com 4T17, explicado pela redução de 1.983 funcionários e redução de 270 agências tradicionais ao comparar com 1T17.

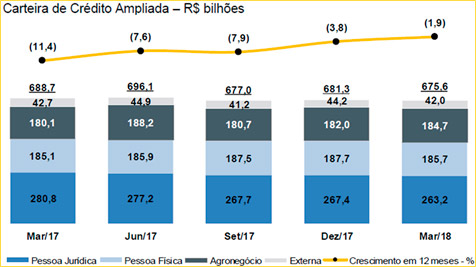

– Carteira de crédito:

A carteira PF orgânica, por sua vez, cresceu 3,0% em 12 meses, fruto do desempenho positivo em crédito consignado (R$ 5,1 bilhões) e da alta de 6,8% do financiamento imobiliário (R$ 2,9 bilhões). Esse crescimento foi parcialmente impactado pela queda de R$ 2,4 bilhões na soma das linhas de Empréstimo Pessoal e Financiamento de Veículos.

A carteira de crédito ampliada PJ reduziu 6,3% no ano, influenciada pelo decréscimo de R$ 8,7 bilhões nas operações de capital de giro (7,4%), investimentos em R$ 3,8 bilhões e crédito imobiliário (R$ 2,5 bilhões). Essas quedas foram parcialmente compensadas pelo crescimento de R$ 5,0 bilhões em ACC/ACE.

A carteira classificada de agronegócios apresentou desempenho positivo de 2,6% na comparação anual, com destaque para a carteira de crédito rural (crescimento de R$ 9,7 bilhões) notadamente em Comercialização Agropecuária (R$ 5,0 bilhões) e FCO Rural (R$ 3,8 bilhões), que compensou a queda de R$ 5,1 bilhões no agroindustrial.

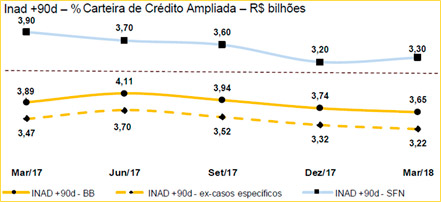

O índice de inadimplência INAD+90d (relação entre as operações vencidas há mais de 90 dias e o saldo da carteira de crédito classificada), continua com tendência de queda e alcançou 3,65% em março/18.

Pontos NEGATIVOS:

– Margem Financeira Bruta:

No 1T18, aMargem Financeira Bruta do Banco caiu 11,5% na comparação com o 1T17, reflexo de menores receitas com operações de crédito (menos R$ 5,3 bilhões, o que representa uma redução de -22,2% em relação ao 1T17) e menor resultado de tesouraria (menos R$ 612 milhões, o que representa uma redução de -20,2% em relação ao 1T17). Esses resultados foram parcialmente compensados pelas reduções das despesas de captação e captação institucional, em R$ 3,8 bilhões e R$ 550 milhões respectivamente.

Conclusão sobre os resultados:

Ontem, falamos de Itaúsa e hoje vamos falar um pouco de Banco do Brasil (BBAS3). Ambos foram citados por mim no hangouts da Modal no último dia do mês de Maio/2018, clique aqui.

É engraçado o poder que existe sobre o mercado, o fato de Banco do Brasil ser estatal. Eu fiz um levantamento, e nos últimos 40 trimestres o Banco do Brasil deu lucro em todos. O Banco do Brasil ainda possui participações relevantes em outras empresas como: IRB Resseguros (15,23% de participação), Cielo (28,65% de participação) e BB Seguridade (66,25% de participação). Ou seja, os resultados dessas empresas fazem parte direta ou indiretamente do resultado do próprio Banco.

Cielo, hoje vale R$ 42,3 bilhões em valor de mercado, portanto 28,65% valem R$ 12,12 bilhões. IRB Resseguros tem valor de mercado de R$ 15 bilhões, e a parte do Banco do Brasil seria de R$ 2,3 bilhões. E finalmente BB Seguridade vale R$ 50,2 bilhões em valor de mercado. A participação de Banco do Brasil é superior a R$ 33 bilhões. Somando a participação nessas três empresas apenas, o valor total já seria de R$ 50,6 bilhões. Lembro que o Banco do Brasil, ainda possui participação em outras empresas como: Kepler Weber, Banco Votorantim, Banco Patagonia, Brazilian American Merchant Bank e outros…

Hoje, o Banco do Brasil vale R$ 74 bilhões em Valor de Mercado, Itausa que vimos ontem resumo aqui tem Valor de mercado de R$ 77 bilhões. Só que Itausa possui apenas 38% das ações de Itau. Será que Banco do Brasil deve valer 65% a menos que Itau realmente? Ou será que o pânico por ser estatal é muito grande?

Ao olharmos apenas fundamentos é um banco que tem apresentado bons crescimentos e tem voltado às margens existentes e às rentabilidades de ROE e ROA pré crise. No valor atual, o yield de 4,5% e o preço / lucro de 6,6 são bem interessantes. O Banco, inclusive está sendo cotado abaixo do valor patrimonial, após as quedas recentes.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Novo curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]