PETR4: Resumo dos Resultados de Petrobras do 3T18

Petrobras (código Bovespa: PETR3, PETR4)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 06/Novembro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

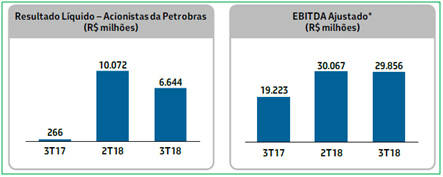

– Lucro Líquido:

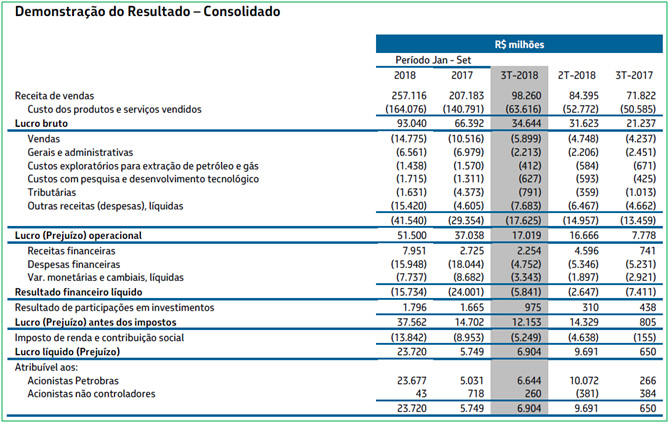

PETR4 no 3T18 apresentou lucro líquido de R$ 6.644 milhões, muito superior aos R$ 266 milhões do 3T17 e 34% inferior ao 2T18 (R$ 10.072 milhões), devido à maior despesa financeira líquida e ao aumento da despesa com imposto de renda. No acumulado do 9M18, a empresa apresentou lucro líquido de R$ 23.677 milhões, o melhor resultado desde 2011 e um crescimento de 371% comparado aos 9M17, determinado por:

– Aumento da cotação do Brent, que resultou em maiores margens nas exportações de petróleo e nas vendas de derivados no Brasil, associado à depreciação do real;

– Aumento nas vendas de diesel com expansão de market-share;

– Redução das despesas com juros devido ao decréscimo do endividamento;

– Menores despesas gerais e administrativas, seguindo a disciplina de controle de gastos.

No entanto, por outro lado, a maior cotação do petróleo acarretou maiores gastos com participações governamentais.

É importante destacarmos que em setembro foram firmados acordos com DOJ e SEC para encerramento das investigações das autoridades norte-americanas, no valor de R$ 3,5 bilhões, reduzindo os riscos para PETR4. Excluindo-se esses acordos, bem como os efeitos do acordo da ClassAction, o lucro líquido seria de R$ 10.269 milhões no 3T18 e R$ 28.012 milhões no acumulado 9M18.

– EBITDA Ajustado:

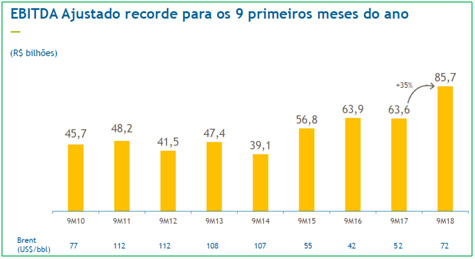

O EBITDA Ajustado de PETR4 foi de R$ 85.691 milhões no acumulado 9M18 (“recorde para os 9 primeiros meses do ano”), sendo 35% superior aos 9M17, devido ao incremento das margens de vendas de derivados no Brasil e das exportações,atingindo a margem de 33%.

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”]

OBS: É interessante observamos no gráfico anterior que o EBITDA foi maior no acumulado 9M18 que no acumulado 9M11 e 9M12, apesar da cotação do Brent ter batido o preço de US$112/bbl naqueles períodos!

[/feature_box]

– Desempenho do segmento “Exploração e Produção” (3T18 x 2T18):

O Lucro Bruto do segmento “Exploração e Produção” teve aumento de 14% em relação ao 2T18 de PETR4, devido a desvalorização do real e do aumento da cotação do Brent, além da redução da depreciação, parcialmente compensado pela menor produção. O aumento do lucro operacional deve-se ao crescimento do lucro bruto, em parte compensado por maiores despesas com impairment.

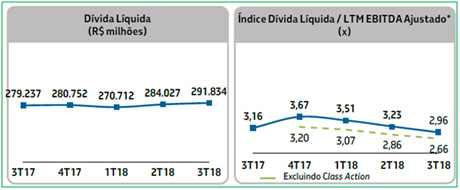

– Endividamento:

Em 30 de setembro de 2018, o saldo de caixa e equivalentes de caixa de PETR4 era de R$ 56.803 milhões e as disponibilidades ajustadas totalizaram R$ 60.967 milhões. Os recursos proporcionados por uma geração operacional de caixa de R$ 69.738 milhões, captações de R$ 30.626 milhões e recebimentos pela venda de ativos de R$ 16.883 milhões foram destinados ao pré-pagamentos de dívidas, ao pagamento de juros e principal devidos no período e financiamento dos investimentos nas áreas de negócio. Destaca-se a realização dos desinvestimentos abaixo da planejada, afetada pelos processos suspensos por decisões judiciais.

Entre janeiro e setembro de 2018, o endividamento bruto em reais recuou 2%, principalmente em decorrência da amortização de dívidas, o endividamento líquido subiu 4%, devido à depreciação do real frente ao dólar (74% do total da sua dívida é em dólar), e o prazo médio de vencimento da dívida ficou em 9,05 anos (8,62 anos em 31 de dezembro de 2017). A taxa média de financiamento aumentou de 6,1% em dezembro de 2017 para 6,2% em setembro de 2018.

O índice dívida líquida sobre EBITDA Ajustado de PETR4 reduziu de 3,67 em 2017, para 2,96 em setembro de 2018, devido, principalmente, ao recebimento dos desinvestimentos e ao fluxo de caixa livre positivo.

– Outros Destaques:

– Foram celebradas parcerias com Equinor (estatal norueguesa) para negócios no segmento de energia eólica offshore no Brasil, com a Total (francesa) no segmento de energias renováveis (solar e eólica onshore), com a CNPC (estatal chinesa) no projeto do Comperj e cluster de Marlim e com a Murphy (americana) para atuação no Golfo do México.

– Recebido o montante de R$ 1,6 bilhão referente à 2ª fase do programa de subvenção do diesel, sendo que R$ 2,2 bilhão já estão reconhecidos no balanço do 3T18(contas a receber) para a Petrobras (PETR4) receber referente a 3ª fase de subvenção do diesel.

– Em setembro a empresa passou a adotar mecanismo de hedge complementar para a gasolina, que permitiu maior espaçamento nos reajustes de preços, garantindo o mesmo efeito financeiro dos ajustes diários.

– Foi retomada a operação da refinaria REPLAN com 50% de sua capacidade, após sinistro sem ocorrência de acidentados.

– Ressarcimento no 9M18 de R$ 1,7 bilhão de recursos recuperados pela operação Lava Jato.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

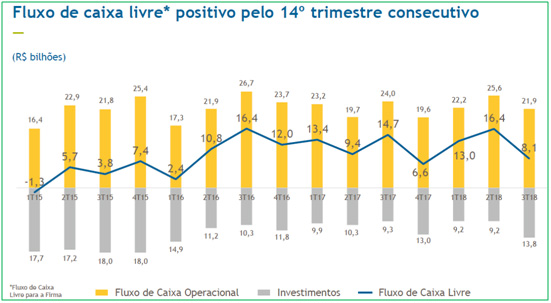

– Fluxo de Caixa Livre:

O Fluxo de Caixa Livre de R$ 8.115 milhões de PETR4 foi 50% inferior ao 2T18, refletindo a menor geração operacional de caixa em função do pagamento da segunda parcela do acordo da ClassAction, aliado ao aumento da realização dos investimentos no período (aumento de 50% nos investimentos em relação ao 2T18). Olhando o acumulado 9M18, o Fluxo de Caixa Livre permaneceu positivo pelo décimo quarto trimestre consecutivo, atingindo R$ 37.481 milhões, mesmo patamar do 9M17, devido ao aumento da geração operacional, apesar dos pagamentos relacionados ao acordo da ClassAction, e dos maiores investimentos (investimentos deR$ 32,2 bilhões nos 9M18).

– Redução da produção de petróleo, LGN e gás natural:

A produção de petróleo, LGN e gás natural foi de 2.514 mil barris de óleo equivalente por dia (boed) no 3T18 representando redução em comparação ao 2T18 e 3T17, principalmente devido aos desinvestimentos realizados nos campos de Lapa e Roncador, ao término do SPA no Campo de Itapu (Bacia de Santos), ao declínio natural da produção de campos maduros e, obras nos gasodutos da Rota 1 (que ocasionou a parada de plataforma de mexilhão causando impactos em algumas plataforma do pré-sal que escoam por mexilhão). Todos estes problemas foram parcialmente compensados pela entrada em produção do FPSO Cidade de Campos dos Goytacazes, no Campo de Tartaruga Verde, e da P-74, no Campo de Búzios.

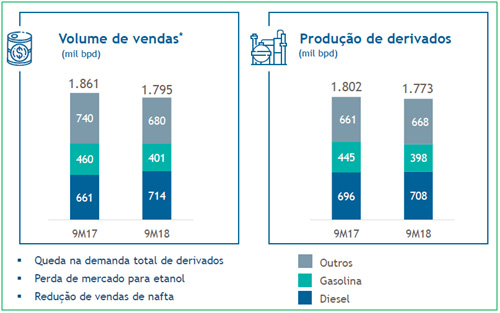

– Produção de derivados e volume de vendas:

A produção de derivados no Brasil caiu 1,6% no acumulado 9M18 em comparação ao 9M17 e a o volume de vendas reduziu 3,5%, devido à queda da demanda total de derivados, perda de participação de mercado da gasolina para o etanol, menor vendas de nafta para a Braskem e em função do sinistro na refinaria REPLAN. No entanto, do ponto de vista positivo, na comparação entre o 9M18 e 9M17, houve acréscimo do market-share no diesel, resultando em aumento de 8% no volume de vendas de diesel.

– Custo dos produtos vendidos:

O Custo dos produtos vendidos da Petrobras no 3T18 foi de R$ 63.616 milhões, 21% superior ao do 2T18, com destaque para os seguintes fatores:

– aumento dos gastos com participações governamentais e com importações de petróleo, influenciados pela desvalorização do real frente ao dólar e pelas cotações internacionais das commodities;

– maior participação do diesel importado e do GNL no mix das vendas, com custos de aquisição mais elevados, para atender ao crescimento da demanda;

– maior participação do óleo importado na carga processada pelas refinarias;

– maiores custos de energia elétrica por influência do aumento do PLD sobre os custos de aquisição.

– Despesas:

As Despesas de vendas de PETR4 no 3T18 foi R$ 5.899 milhões, 24% superiores às do 2T18, devido às maiores perdas de crédito esperadas referentes ao setor elétrico (R$ 923 milhões) e pelo acréscimo das vendas de derivados no mercado interno.

As Outras despesas operacionais no 3T18 foi R$ 7.683 milhões, R$ 1.216 milhões superiores às do 2T18, com destaque para:

– acordos para encerramento das investigações com autoridades nos EUA (R$ 3.536 milhões);

– maior impairment de ativos (R$ 1.678 milhões), principalmente relacionados aos ativos de E&P da PAI (“Petrobras America Inc.”);

– despesa com adesão ao Plano de Carreiras e Remuneração (PCR) da Petrobras (R$ 1.140 milhões);

– ganho com ressarcimento de recursos recuperados pela Operação Lava Jato (R$ 1.735 milhões);

– reversão de provisão para perdas e contingências com processos judiciais referentes ao acordo extrajudicial da BR Distribuidora para quitação de débitos fiscais com o Estado do Mato Grosso (R$ 1.372 milhões);

– menor despesa cambial sobre a exposição passiva da ClassAction (R$ 1.091 milhões);

-menores perdas com variação negativa no valor de mercado das opções de venda contratadas para proteger o preço de parte da produção de óleo (R$ 884 milhões), considerando a sua natureza de seguro e proteção frente à variação da commodity.

Conclusão sobre os resultados:

É inegável a melhora operacional de PETR4 que se baseou em 3 pilares fundamentais: Foco apenas no core-business (negócio principal – exploração, produção e distribuiçãode óleo e derivados); redução do endividamento (alcançou o indicador que todo gestor almeja de dívida líquida / Ebitda abaixo de 3) e forte programa de contenção de custos e despesas.

Foi interessante ver que o Ebitda atual da companhia é inclusive maior ao que a companhia tinha em 2011 e 2012, quando o barril de petróleo custava mais de 100 dólares.

No entanto, o mercado já premiou a companhia por todos esses feitos. Suas ações saíram de menos de R$ 5,00 (lembro que meu menor ponto de compra foi R$ 4,62), para os atuais R$ 25,59 no momento que escrevo esse artigo.

Temos que olhar agora para o futuro e nos perguntar: Será que ela continuará mantendo esses resultados? Como ela pode continuar a crescer? Ela vai precisar voltar a investir mais forte? Além disso ainda têm as perguntas que não dependem dela mas que afetam diretamente o negócio. Qual será o preço do dólar no próximo trimestre? E no próximo ano? Como vai se comportar o preço do petróleo? O novo governo vai intervir no preço dos combustíveis?

Este excesso de dúvidas aliado ao fato de ser uma empresa estatal sempre fará com que ela tenha um desconto frente aos pares internacionais. Então cuidado com análises que falem que ela está pronta para decolar por exemplo. Tente se pautar em estimativas reais.

Vamos aos dados. Após o fim do 3T2018, olha o que houve com o preço do dólar e do Petróleo Brent em imagens retiradas do site investing.com

Vê-se nos gráficos acima, que o dólar caiu de R$ 4,03 em 01/10/2018 para os atuais R$ 3,76, enquanto o preço do petróleo se reduziu de U$ 85,05 para os atuais U$ 70,69. Isso já está afetando muito o preço de distribuição da gasolina. O preço que já foi R$ 2,2159 por litro em 02/10/2018 atualmente se encontra a R$ 1,6958, dados de 09/11/2018, clique aqui e veja no próprio site da Petrobrás

Junte-se a isso a redução da produção de óleo e gás que vimos anteriormente e poderemos ter algumas surpresas não agradáveis. E isso não significa que é recomendação de venda. Isso significa que precisamos estar mais atentos e conhecer melhor o negócio para ver se ainda vale a pena manter uma posição sabendo que ela pode gerar um retorno x e que ela tem um risco calculado y.

Empresas cíclicas têm essas variações e você se quiser ser um investidor de longo prazo, precisa se acostumar a elas. O preço justo e alguns gatilhos de alta e de baixa estarei escrevendo apenas para membros Gold. Basta clicar aqui, ou entrar na Area de Membros e entrar na parte resultados de empresas.

Confira também os resultados de Fibria do 3T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Não perca a nossa promoção de Black Friday! Saiba mais clicando aqui.

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.