Resultados de ENGIE do 4t18

ENGIE (código Bovespa: EGIE3)

RESUMÃO – Resultados 4T18:

(Data de divulgação: 19/Fevereiro/2019)

(Dados retirados do site de RI)

– Estratégia da Empresa:

Em 2018 a Engie encerrou o ano com excelente resultados e uma série de objetivos alcançados, afirmando a construção das bases e fundações para os próximos ciclos do mercado e da empresa. Seguiram a estratégia pautada pelos pilares da Descentralização (com reestruturação da área comercial, mais segmentada para atender os clientes), Digitalização (trazendo transformação digital para seus métodos e ferramentas de precificação de energia) e Descarbonização(entrega do Conjunto Eólico Campo Largo e avanço no Umburanas).

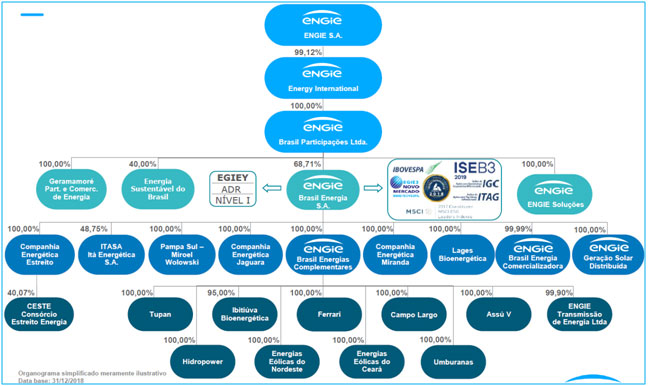

– Composição Acionária:

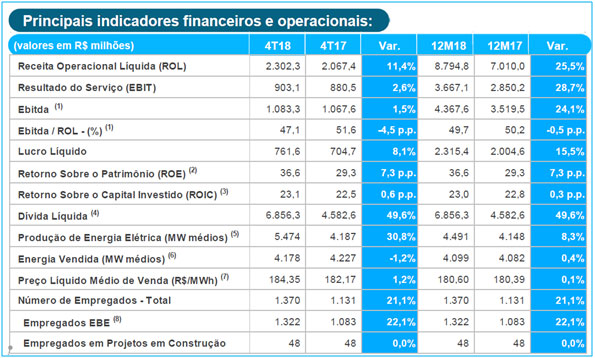

– Destaques Operacionais e Financeiros:

– Receita Líquida:

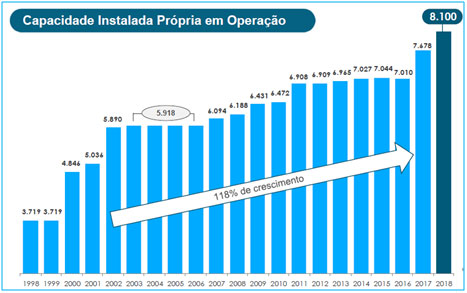

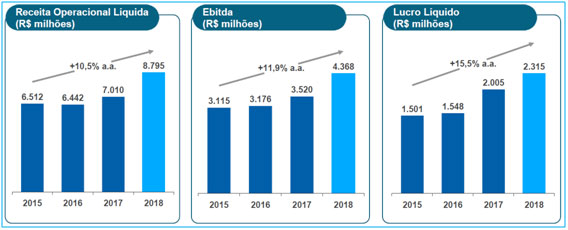

– Expansão Consistente:

A Engie Brasil se consolida como a maior produtora independente de energia do Brasil. Possui uma capacidade instalada própria de 8.099,8 MW composto de 45 usinas, sendo 79% Hidrelétricas, 11% Termoelétricas e 10% usinas complementares (Eólica, PCH(pequenas centrais hidrelétricas), Biomassa e Solar).

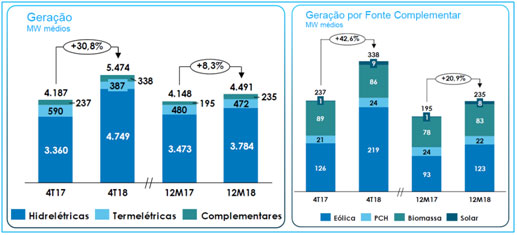

– Produção de Energia Elétrica:

A produção de energia elétrica nas usinas operadas pela Engie Brasil foi de 12.087 GWh (5.474 MW médios) no 4T18, resultado 30,8% superior à produção do 4T17. Do total gerado, as usinas hidrelétricas apresentaram um aumento de 41,3%, as usinas complementares um aumento de 42,6% e as termelétricas uma redução de 34,4% em comparação ao 4T17. O aumento na geração das usinas hidrelétricas deve-se principalmente às condições hidrológicas mais favoráveis em 2018 e à contabilização dos montantes das Usinas Hidrelétricas Jaguara e Miranda.O aumento das usinas complementares ficou a cargo, principalmente, da entrada em operação comercial do Conjunto Eólico Campo Largo I e,a redução no volume de geração das termelétricas ocorreu por causa do menor despacho por ordem de mérito de custo, sendo mantido basicamente o despacho mínimo por razões elétricas do Sistema Interligado Nacional (SIN).

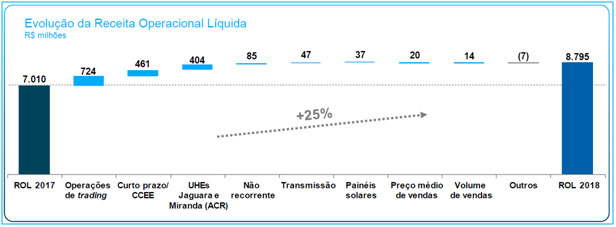

– Receita Operacional Líquida:

No 4T18, a receita operacional líquida apresentou um aumento de 11,4% (+R$ 234,9 milhões) quando comparada ao 4T17, passando de R$ 2.067,4 milhões para R$ 2.302,3 milhões. No ano 2018, a receita operacional líquida passou de R$ 7.010,0 milhões em 2017 para R$ 8.794,8 milhões em 2018, um aumento de 25,5% (+R$ 1.784,8 milhões) em comparação com 2017. Esse aumento decorreu essencialmente de: operações de trading de energia iniciadas em 2018; pelo aumento da receita nas operações realizadas no mercado de curto prazo; receita de GAG das Usinas Hidrelétricas Jaguara e Miranda; à receita de implementação de infraestrutura da linha de transmissão Gralha Azul; da receita de venda de painéis fotovoltaicos; pelo aumento do preço médio líquido de venda; e acréscimo decorrente de maior quantidade de energia vendida.

– Volume de Vendas:

A quantidade de energia vendida em contratos passou de 9.334 GWh (4.227 MW médios) no 4T17 para 9.225 GWh (4.178 MW médios) no 4T18, redução de 1,2% ou 109 GWh (49 MW médios). Em 2018, o volume de venda de energia foi de 35.904 GWh (4.099 MW médios), contra 35.761 GWh (4.082 MW médios) registrados em 2017, acréscimo de 0,4% ou 143 GWh (17 MW médios) em comparação com 2017. Esses volumes não incluem as operações de trading de energia.

– Operações de Trading de Energia:

A Engie Brasil ingressou em janeiro de 2018, no mercado de trading de energia. No 4T18, a receita de trading foi de R$ 276,1 milhões, relativos a 1.202 GWh (545 MW médios). Em base anual, o valor foi de R$ 680,5 milhões ou 3.049 GWh (348 MW médios). Adicionalmente, no 4T18, a empresa reconheceu R$ 43,2 milhões referentes aos ganhos líquidos não realizados decorrentes da marcação a mercado (diferença entre os preços contratados e os de mercado) das operações líquidas contratadas em aberto em 31 de dezembro de 2018.

– Custos da Venda de Energia e Serviços:

Os custos da venda de energia e serviços aumentaram em R$ 161,6 milhões (13,9%), passando de R$ 1.164,5 milhões no 4T17 para R$ 1.326,1 milhões no 4T18. Em 2018, esses custos atingiram R$ 4.876,0 milhões, aumento de 21,8%, ou R$ 872,1 milhões a mais que em 2017, que foi de R$ 4.003,9 milhões.Tais variações decorreram, por alguns fatores como: elevação de R$ 195,3 milhões (38,6%) no 4T18 em comparação ao 4T17 da “Energia elétrica comprada para revenda”; aumento de 2,6% dos custos das “Transações no mercado de curto prazo (CCEE)”; aumento de 12% nos “Encargos de uso de rede elétrica e conexão” e decréscimo de R$ 165,3 milhões (99,4%) com “Combustíveis para produção de energia elétrica”, devido à redução de consumo de carvão mineral entre os períodos, em virtude de menor geração termelétrica.

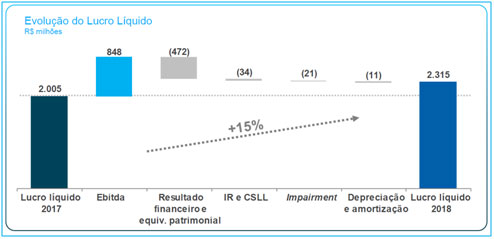

– Ebitda e Margem Ebitda:

O Ebitda alcançou R$ 1.083,3 milhões no 4T18, aumento de 1,5% (R$ 15,7 milhões) em comparação ao 4T17. No entanto do ponto de vista negativo, a margem Ebitda foi de 47,1% no 4T18, o que representou uma redução de 4,5p.p. em relação ao 4T17. No ano de 2018, o Ebitda aumentou R$ 848,1 milhões (24,1%), passando de R$ 3.519,5 milhões em 2017 para R$ 4.367,6 milhões em 2018.A margem Ebitda em 2018 atingiu 49,7%, representando redução de 0,5 p.p. em comparação com 2017.

– Despesas Financeiras:

As despesas financeiras no 4T18 foram de R$ 214,2 milhões, 36,3% acima das registradas no 4T17, que foi de R$ 157,1 milhões. Na comparação anual, as despesas aumentaram 89,6%de R$ 450,3 milhões no 2017 para R$ 854,0 milhões no 2018. As principais variações observadas foram: elevação de R$ 201,2 milhões nos juros e na correção monetária sobre as concessões a pagar, visto o acréscimo dos índices inflacionários no ano de 2018; aumento de R$ 191,4 milhões nos juros e na variação monetária sobre dívidas, em função da emissão de debêntures pela Companhia Energética Jaguara e Miranda assim como pela Engie Brasil e sobre empréstimos contratados recentemente; e reconhecimento de R$ 17,6 milhões em 2018 de correção monetária sobre outros valores a pagar.

– Lucro Líquido:

O lucro líquido da Engie Brasil no 4T18 foi de R$ 761,6 milhões, representando um aumento de 8,1% (+R$ 56,9 milhões) acima do 4T17.

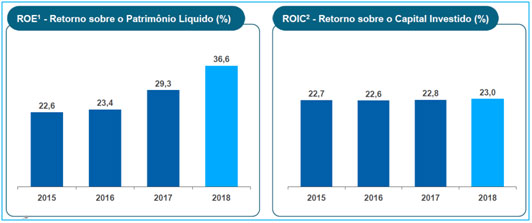

– ROE e ROIC:

A Engie Brasil apresentou no 4T18 elevados níveis de ROE e ROIC.

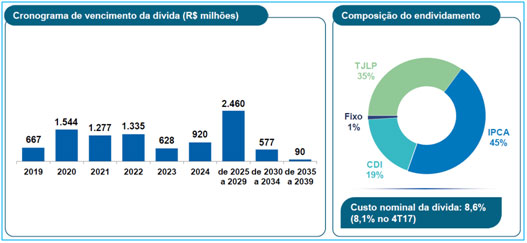

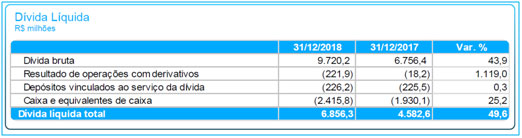

– Endividamento:

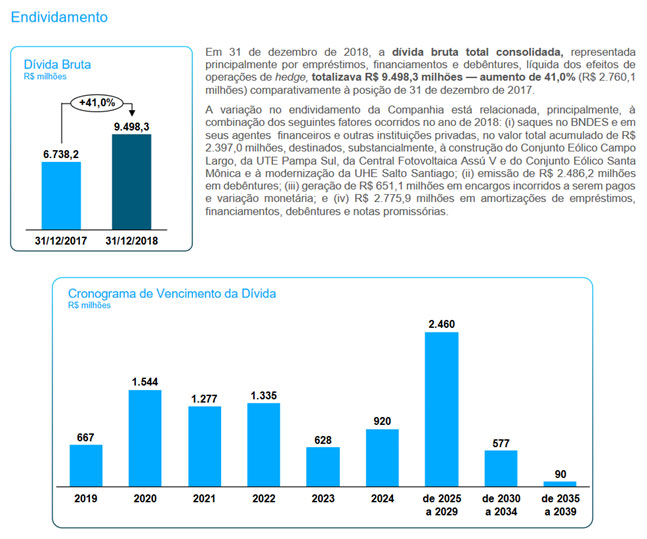

Em 31 de dezembro de 2018, a dívida bruta total consolidada, representada principalmente por empréstimos, financiamentos e debêntures, líquida dos efeitos de operações de hedge, totalizava R$ 9.498,3 milhões — aumento de 41,0% (R$ 2.760,1 milhões) comparativamente à posição de 31 de dezembro de 2017.  A dívida líquida (dívida total menos resultado de operações com derivativos, depósitos vinculados à garantia do pagamento dos serviços da dívida e caixa e equivalentes de caixa) da empresa era de R$ 6.856,3 milhões, aumento de 49,6% em relação ao registrado ao fim de 2017.

A dívida líquida (dívida total menos resultado de operações com derivativos, depósitos vinculados à garantia do pagamento dos serviços da dívida e caixa e equivalentes de caixa) da empresa era de R$ 6.856,3 milhões, aumento de 49,6% em relação ao registrado ao fim de 2017.

– Projetos em Desenvolvimento:

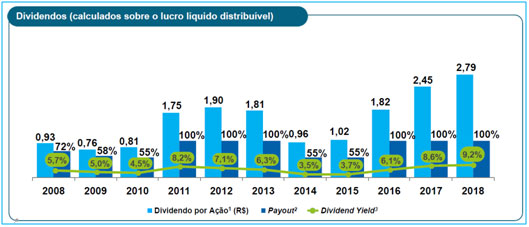

– Dividendos Complementares Propostos:

O total de proventos relativos a 2018 atingirá R$ 2.272,5 milhões (R$ 2,78 por ação), equivalente a 100% do lucro líquido distribuível ajustado. O valor por ação já considera o aumento de capital com bonificação de ações, realizada em dezembro de 2018.

Conclusão sobre os resultados de Engie do 4T18:

Não há dúvidas que o resultado de Engie foi excelente neste ano de 2018. Mas a pergunta que o analista precisa fazer é se esse resultado tem condições de prosseguir no futuro. Quando analisamos o ano de 2018 e comparamos com o ano de 2017, vemos que a energia vendida em 2018 teve um pequeno aumento em 2018 de 0,4%, o preço líquido médio de venda da Energia Vendida cresceu apenas 0,1%, então como a Engie conseguiu esses resultados tão impressionantes?

Existem alguns motivos e aqui vão os principais que fizeram essa receita líquida aumentar tanto:

- A energia vendida acima desconsidera vendas por regime de cotas, ou seja, as Usinas Hidrelétricas compradas em leilão da CEMIG em Novembro de 2017. São R$ 292,5 milhões de remuneração dos ativos financeiros e R$ 111,5 milhões resultantes da Receita de Geração das Usinas.

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”] Obs: Com a queda da inflação essa remuneração de ativos financeiros fatalmente será menor em 2019. [/feature_box]

- A companhia conseguiu R$ 723,7 milhões decorrentes das operações de trading de energia, iniciadas em 2018, ou seja, sem base comparativa com o ano anterior.

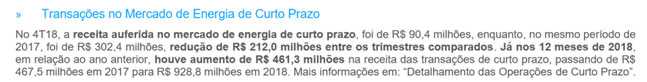

- R$ 461,3 milhões pelo aumento de Receita nas operações realizadas no mercado de curto prazo.

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”] Obs: A Engie tem uma estratégia de com a energia excedente que começou a ter exatamente agora em 2018 (vocês podem ver a diferença entre a produção e a energia vendida na tabela acima), a Companhia passou a descontratar parte da energia e vender no mercado de Curto prazo para aproveitar o maior PLD (Preço de Liquidação das Diferenças) que ocorre normalmente no 3T, que é o trimestre mais seco do ano, quando os reservatórios ficam mais vazios. Esta operação nem sempre trará resultados positivos. Veja na imagem abaixo, que o resultado positivo do 4T2018 foi R$ 212 milhões menor que o resultado do 4T2017. [/feature_box]

Outra questão importante…

É pensar o que a companhia está fazendo para gerar mais energia no futuro e com isso aumentar os resultados futuros dos acionistas. Os investimentos orgânicos seguem a todo vapor. 5 projetos em desenvolvimento devem gerar uma capacidade instalada extra nos próximos anos de mais 1681,8 MW.  Além disso ainda existem 3 projetos em Construção, o Conjunto Umburanas, o Conjunto Campo Largo Fase II e o Pampa Sul com 323,5 MW médios de energia assegurada e que deve entrar em operação agora no 2T2019.

Além disso ainda existem 3 projetos em Construção, o Conjunto Umburanas, o Conjunto Campo Largo Fase II e o Pampa Sul com 323,5 MW médios de energia assegurada e que deve entrar em operação agora no 2T2019.

Ou seja

nos próximos anos fatalmente Engie ultrapassará a marca de 10.000 MW de capacidade Instalada em suas usinas. Além desses investimentos ainda existe a possibilidade de Engie realizar uma aquisição no setor de transporte de gás comprando a TAG da Petrobrás. Assunto que já foi desmiuçado pela Patrícia Rossari qualitativamente neste artigo, e pelo Marcos Rocha na parte quantitativa neste aqui No entanto, todos esses investimentos em um período de juros baixos é importante, mas o endividamento da companhia cresce. Embora, a dívida ainda não seja um problema importante porque ela está com um perfil saudável e bastante alongada, esta aumentou de R$ 6,7 bilhões para R$ 9,5 bilhões como mostra a imagem abaixo. Descontando a posição de Caixa são R$ 6,8 bilhões, mas o custo ponderado médio da dívida subiu de 8,1% no fim de 2017 para 8,6% no fim de 2018.

Após uma forte alta de 53% de 01/10/2018 a 25/02/2019, a grande pergunta que o pessoal faz é se essas ações ainda estão baratas, e se ainda podem ser compradas? Esta eu irei responder na Área de Membros Dica de Hoje, para assinantes na Parte de Resultados de Empresas. Vamos calcular o Preço justo usando o modelo de Gordon, visto que a companhia distribui 100% dos lucros na forma de proventos, e vamos mostrar o histórico de Preço / Lucro da companhia também. Mais informações para ser um assinante no parágrafo e na tabela abaixo:

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| – | Membro Bronze | Carteira Z | Membro Gold |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento. Confira os resultados de Porto Seguro do 4T18.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários.

Sugestão aos destinatários

Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.