Resultados de Petrobras do 4T18

Petrobras (código Bovespa: PETR3, PETR4)

RESUMÃO – Resultados 4T18:

(Data de divulgação: 27/Fevereiro/2019)

(Dados retirados do site de RI)

– Estratégia da Empresa:

O plano Estratégico (PE 2040) e de Negócios e Gestão (PNG 2019-2023) da Petrobras possui foco na exploração e produção de óleo e gás natural, notadamente no pré-sal brasileiro.

No médio prazo a comercialização e utilização do gás natural como fonte de geração de energia ganhará mais relevância nas operações da empresa, seguindo a tendência desse combustível na transição energética.

No longo prazo, estudarão oportunidades em energias renováveis, que tenham sinergias com suas atividades e vantagens competitivas.A tecnologia digital permeará suas atividades ao longo desse horizonte (PE 2040) com o objetivo de redução de custos e aumento de produtividade. Em 2019, a Petrobras projeta um aumento da produção de petróleo e gás natural para 2,8 milhões de boed, sendo 2,3 milhões de boed de petróleo no Brasil.

Este crescimento será viabilizado pelo ramp-up das plataformas recém-instaladas e pela entrada em operação da P-77 e da P-68. A empresa seguirá com os desinvestimentos e a redução da alavancagem financeira, mantendo a disciplina de capital e otimizando a gestão de portfólio, da dívida e do caixa.

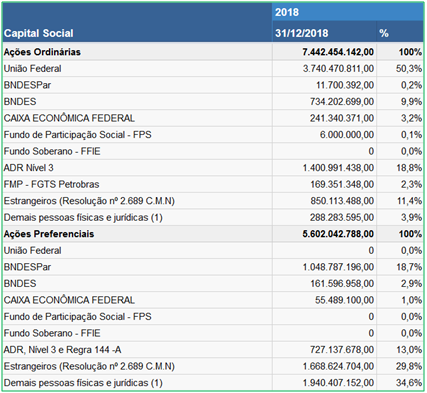

– Composição Acionária:

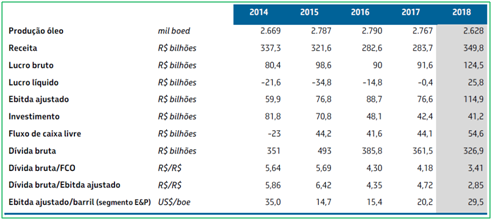

– Destaques Operacionais e Financeiros:

– Receita de Vendas:

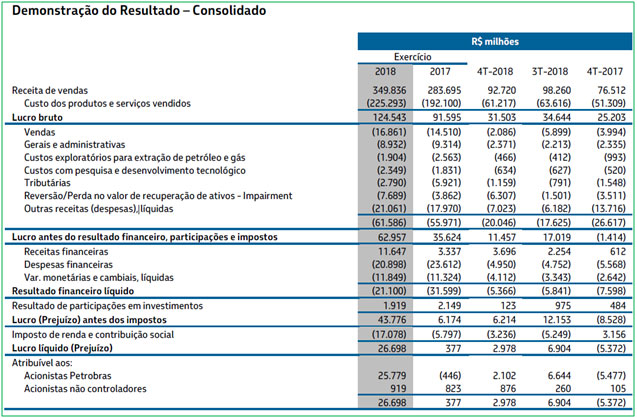

Em 2018, a receita de vendas totalizou R$ 349.836 milhões, aumento de 23% em relação a 2017, refletindo os maiores preços dos derivados no mercado interno, principalmente diesel e gasolina e das exportações, acompanhando o aumento de 31% da cotação do Brent e a depreciação de 14% do real.

Apesar do maior volume de vendas de diesel, houve queda no volume total das vendas de derivados no mercado interno em 3% e nas exportações em 10%, em função da menor produção de óleo.

Em comparação entre 4T18 e 3T18, a receita de vendas foi de R$ 92.720 milhões, inferior em 6%, refletindo os menores preços dos derivados no mercado interno e das exportações, em linha com a redução do Brent em 10% e a apreciação do real em 4%, bem como menor preço de venda de energia.

[epico_capture_sc id=”2764″]

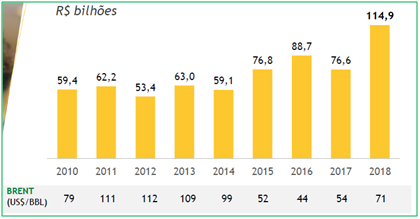

– EBITDA Ajustado:

O EBITDA Ajustado em 2018 atingiu um recorde de R$ 114.852 milhões, acréscimo de 50% em relação a 2017, como resultado das maiores margens nas vendas de derivados no mercado doméstico e das exportações, acompanhando o aumento do Brent. E a margem EBITDA ajustado aumentou significativamente, de 27% para 33%.

[feature_box style=”1″ only_advanced=”There%20are%20no%20title%20options%20for%20the%20choosen%20style” alignment=”center”] OBS: É interessante observamos no gráfico anterior que o EBITDA foi maior que 2011 e 2012, apesar da cotação do Brent ter batido o preço de US$112/bbl naqueles períodos! [/feature_box]

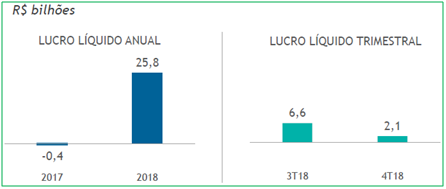

– Lucro Líquido:

O lucro líquido da Petrobras em 2018 foi de R$ 25.779 milhões, equivalente a R$ 1,98 por ação, o primeiro numa sequência de prejuízos anuais desde 2014.

Esse resultado, que inclui efeitos de R$10 bilhões negativos em itens especiais, foi também influenciado pela considerável alta dos preços médios (Brent) de 31%, a depreciação do real em relação ao dólar, redução dos juros pagos devido ao declínio do endividamento (R$1,1 bilhão) e o ganho contábil derivado da regularização de créditos contra a Eletrobrás (R$ 5,3 bilhões).

Excluindo o impacto dos itens especiais, o lucro líquido seria de R$ 35.974 milhões e EBITDA ajustado de R$ 122.002 milhões. No 4T18, o lucro líquido foi de R$ 2.102 milhões, inferior em 68% em relação ao 3T18, devido às menores margens nas vendas de derivados e ao impacto dos itens especiais (-R$ 6,4 bi). Excluindo o impacto dos itens especiais, o lucro líquido seria R$ 8.035 milhões e EBITDA Ajustado R$ 31.020 milhões.

Os itens especiais em 2018 totalizaram R$ 10.034 milhões, incluindo:

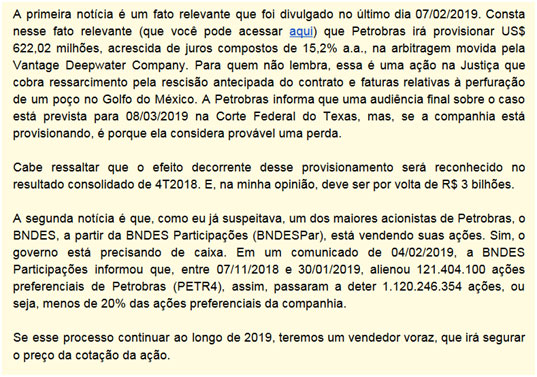

(i) ganhos com acordos assinados com o setor elétrico (R$ 5.259 milhões), (ii) resultado positivo com desmantelamento de áreas (R$ 2.365 milhões), em função do alongamento do prazo até o abandono, (iii) perdas com impairment (R$ 7.583 milhões), com destaque para campos de produção de óleo e gás no Brasil e no exterior e navios da Transpetro, (iv) perdas com contingências judiciais (R$ 7.415 milhões), principalmente, o acordo com ANP para unificação do Parque das Baleiais e a arbitragem movida pela Vantage, e (v) efeito cambial negativo sobre contingências (R$ 1.646 milhões).

– Fluxo de Caixa Livre:

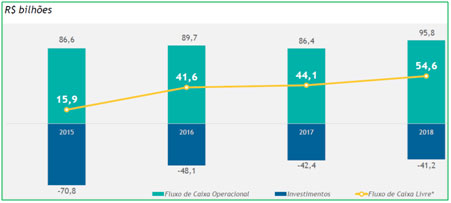

Em 2018, o Fluxo de caixa livre de R$ 54.600 milhões foi recorde histórico e 24% superior a 2017, refletindo o aumento de 11% da geração operacional de caixa e mantendo o mesmo nível de investimentos do ano anterior. Os investimentos totalizaram R$ 41.246 milhões, inferiores ao estimado para o ano, em função de postergações em atividades relacionadas à construção de plataformas, que levou a atraso de alguns meses na entrada em operação e postergações em perfuração e completação de poços em campos maduros. Os desinvestimentos realizados resultaram em entrada de caixa de R$ 20.218 milhões, com destaque para os projetos de parceria com a Equinor no campo de Roncador, com a Total em Lapa e Iara e com a Murphy no Golfo do México.

– Produção de petróleo, LGN e gás natural:

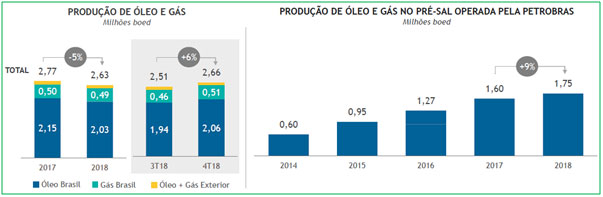

A produção de petróleo, LGN e gás natural foi de 2.628 mil barris de óleo equivalente por dia (boed) ficando 5% abaixo da produção de 2017 devido, principalmente, aos desinvestimentos realizados nos campos de Lapa e Roncador, ao término dos Sistemas de Produção Antecipada (SPAs) de Tartaruga Verde e Itapu e ao declínio natural da produção. Entretanto a produção de petróleo, LGN e gás natural no 4T18 em relação ao 3T18 aumentou 6%, principalmente, em função do maior volume adicionado pelas novas unidades, pela interligação de poços na P-74 e FPSO Cidade de Campos dos Goytacazes, e pelo início de operação da P-69 e P-75 na Bacia de Santos. Em fevereiro de 2019 dois sistemas de produção (P-67 e P-76) começaram a produzir no pré-sal na Bacia de Santos.  A produção na camada pré-sal foi responsável por 45% do total de óleo e gás, pós-sal em águas profundas e ultra profundas 39%, águas rasas 5% e campos terrestres 11% contra 40%, 43%, 6% e 11%, respectivamente, em 2017.

A produção na camada pré-sal foi responsável por 45% do total de óleo e gás, pós-sal em águas profundas e ultra profundas 39%, águas rasas 5% e campos terrestres 11% contra 40%, 43%, 6% e 11%, respectivamente, em 2017.

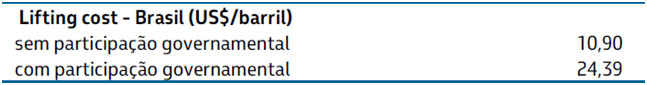

– Custo médio de extração (lifting cost):

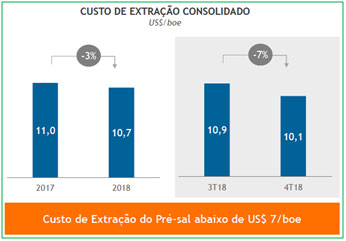

O custo médio de extração (lifting cost) no Brasil ficou em US$10,90 por barril, com redução de 3,3% em relação a 2017. O lifting cost médio tende a declinar na medida em que os campos do pré-sal, de custo em torno de US$7/boe continuem a aumentar sua fatia na produção total da Petrobras e as iniciativas para elevação de produtividade e corte de custos tenham mais sucesso.

– Endividamento:

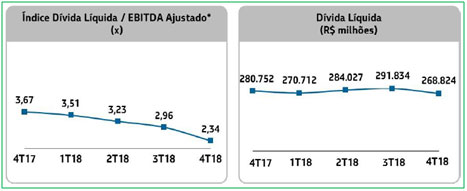

Em 31 de dezembro de 2018, o saldo de caixa e equivalentes de caixa era de R$53.854 milhões e as disponibilidades ajustadas totalizaram R$ 58.052 milhões. Os recursos proporcionados por uma geração operacional de caixa de R$ 95.846 milhões, captações de R$ 38.023 milhões e recebimentos pela venda de ativos de R$ 20.218 milhões foram destinados ao pré-pagamentos de dívidas, ao pagamento de juros e principal devidos no período e ao financiamento dos investimentos nas áreas de negócio. Destaca-se a realização dos desinvestimentos abaixo da planejada, afetada pelos processos suspensos por decisões judiciais. Em 2018, o endividamento bruto em reais recuou 10%, principalmente em decorrência da amortização de dívidas, o endividamento líquido reduziu 4% e o prazo médio de vencimento da dívida ficou em 9,14 anos (8,62 anos em 31 de dezembro de 2017). A taxa média dos financiamentos atingiu 6,1%, a mesma em relação a 2017. O índice dívida líquida sobre EBITDA ajustado reduziu de 3,67 em 2017, para 2,34 em 2018, devido, principalmente, ao recebimento dos desinvestimentos e ao fluxo de caixa livre positivo.

Conclusão sobre os resultados de Petrobras do 4T18:

Existem dois pontos principais que precisamos entender nos resultados de Petrobrás.

- Operacionalmente falando, o resultado da empresa depende dos níveis de produção e de duas variáveis que ela não controla. O preço do Petróleo e o dólar. O melhor que ela pode fazer para atenuar essas variações é tentar reduzir os custos de produção e extração do petróleo, e ela tem feito isso, no entanto o Custo Brasil sempre pesou e sempre pesará nos resultados de Petrobrás. Veja abaixo a diferença do lifting cost em 2018 com e sem participações governamentais. Retirado dos resultados de Petrobras, clique aqui.

- A corrupção gerou muitos passivos na companhia sendo que muitos não estão contabilizados, por serem perdas possíveis e não prováveis. Assim, em alguns trimestres aparece um impairment novo, e essa questão deve ocorrer ainda por vários períodos.

De 2017 para 2018:

Tivemos por exemplo um aumento de R$ 27 bilhões nas provisões para processos judiciais. Mas o pior é que é humanamente impossível prever o quanto ainda pode estar escondido neste balanço. São os “esqueletos” de anos de desmandos, corrupção e acomodação operacional inflando gastos e despesas pela descoberta do pré-Sal.  Quem é Membro Gold Dica de Hoje sabe que eu já esperava um resultado fraco de Petrobrás. No dia 09/02/2019 em relatório eu explico os 3 pontos principais que eu esperava até mesmo um possível prejuízo pontual no 4T2018. Veja abaixo imagens retiradas do próprio relatório Dica de Hoje.

Quem é Membro Gold Dica de Hoje sabe que eu já esperava um resultado fraco de Petrobrás. No dia 09/02/2019 em relatório eu explico os 3 pontos principais que eu esperava até mesmo um possível prejuízo pontual no 4T2018. Veja abaixo imagens retiradas do próprio relatório Dica de Hoje.

Apesar do impairment de R$ 6,4 bilhões de ativos e de investimentos e de perdas de quase R$ 5 bilhões com contingências judiciais, a companhia conseguiu reportar um lucro líquido positivo e um resultado operacional de R$ 11,4 bilhões no 4T2018 e de R$ 62,9 bilhões em 2018 e ainda registrou o maior Ebitda da história da companhia. Superior a R$ 100 bilhões pela primeira vez. Vejam como a redução dos custos faz a companhia ficar lucrativa inclusive em cenários adversos. Este Ebitda atual de R$ 114 bilhões em 2018, é inclusive maior que o Ebitda de 2011 e 2012, quando o preço do petróleo superava os US$ 110,00 por barril.

Apesar do impairment de R$ 6,4 bilhões de ativos e de investimentos e de perdas de quase R$ 5 bilhões com contingências judiciais, a companhia conseguiu reportar um lucro líquido positivo e um resultado operacional de R$ 11,4 bilhões no 4T2018 e de R$ 62,9 bilhões em 2018 e ainda registrou o maior Ebitda da história da companhia. Superior a R$ 100 bilhões pela primeira vez. Vejam como a redução dos custos faz a companhia ficar lucrativa inclusive em cenários adversos. Este Ebitda atual de R$ 114 bilhões em 2018, é inclusive maior que o Ebitda de 2011 e 2012, quando o preço do petróleo superava os US$ 110,00 por barril.

O que mudou na empresa de lá pra cá?

- O custo de extração do Pré-Sal segue em queda e a estimativa é que no longo prazo alcance US$ 7,00 a US$ 8,00 por barril.

- O endividamento se reduziu de US$ 126 bilhões em 2015, para US$ 84,4 bilhões agora em 2018

- O preço do peróleo Brent em alta tem ajudado a Companhia porque, embora no 4T2018 ele tenha caído ao longo dos anos este tem subido, e a companhia espera no seu próprio plano que ele se mantenha na casa dos US$ 65,00.

O que ainda ficou faltando para a companhia foi aumentar a produção de óleo e gás. Vemos que a produção atual é inferior ao que a companhia produzia em 2016 e 2015 por exemplo. Vemos abaixo que a produção diária era de 2,8 milhões de barris por dia e no início deste material vimos que em 20189 a produção média ficou em 2,63 milhões de barris por dia.

O grande motivo para essa queda nos últimos anos foram os desinvestimentos capitaneados no início pelo ex-presidente Pedro Parente que deram essa solidez e robustez de resultados atual, inclusive em situações adversas como ocorreu no 4T2018. Alguns ativos importantes foram vendidos, e agora a companhia está pensando em um futuro promissor, mas essa parte de futuro, e de cálculo de preço justo é apenas para assinantes Membros Gold. Se você for assinante, clique aqui e acesse. Se você ainda não é assinante veja abaixo como fazê-lo lembrando sempre que se você não gostar do produto basta nos enviar um email no prazo de 29 dias da assinatura que cancelamos e estornamos o valor pago integralmente para você.

Está com dificuldade de achar oportunidades?

Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| – | Membro Bronze | Carteira Z | Membro Gold |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento. Confira os resultados de Porto Seguro do 4T18.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários.

Sugestão aos destinatários

Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.