Estrategistas, o que esperar da bolsa de valores após um ano que foi marcado pela crise provocada pela pandemia do novo coronavírus? Antes da análise vamos observar alguns dados:

Só em 2020 vimos a bolsa cair 46% de janeiro a março, seis circuits breakers, dólar valorizando-se 27,5% perante o real e um quadro de incerteza global? Sem dúvidas uma situação sem precedentes na história…

Mas também vimos a bolsa encerrar o ano com um salto de 82% perante o fundo alcançado no dia 23 de março, fechou o ano com uma valorização de 2,92% perante a 2019.

Fonte: TradingView

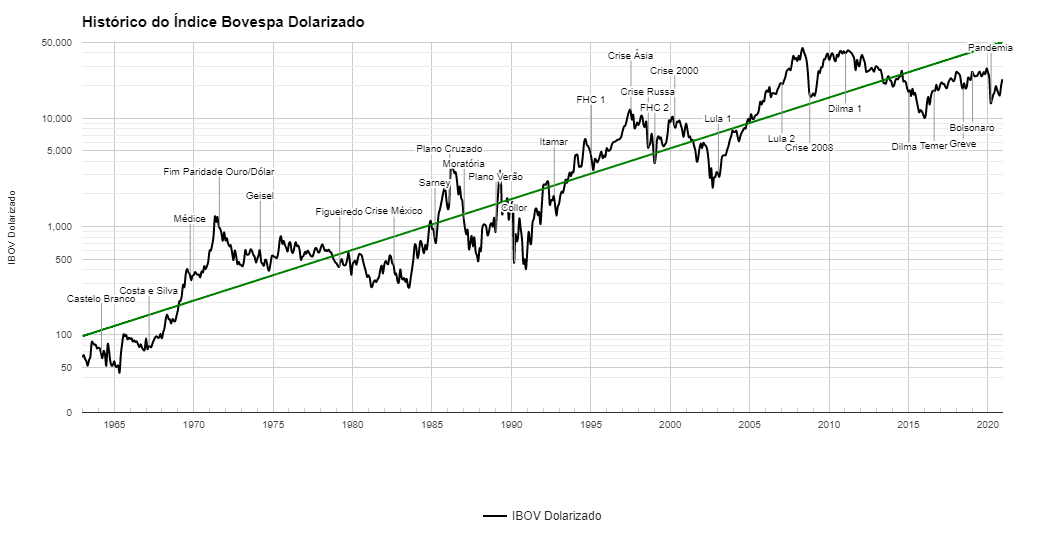

O Ibovespa atingiu o seu recorde nominal intraday de 119.745 pontos no dia 29 de dezembro de 2020, no entanto o índice dolarizado está muito distante do seu topo histórico alcançado em maio de 2008 quando foi cotado a 44.590 pontos e atualmente está na faixa dos 22.928 pontos. Importante analisar o índice em dólar, pois a maior parte dos investimentos em bolsa são de estrangeiros que analisam o índice em dólar e não em reais, grosso modo podemos dizer que a nossa bolsa de valores está “barata” para os estrangeiros.

Fonte: Gráfico Histórico do Índice Bovespa Dolarizado (clubedospoupadores.com)

Se olharmos para os índices da Bolsa de NY veremos que o S&P 500 (índice composto por 500 ativos da bolsa de Nova York) está no seu topo histórico cotado a atuais 3.754 pontos e o índice Nasdaq (índice do mercado de ações de empresas ligadas ao setor de tecnologia) também está em seu topo histórico de atuais 12.888 pontos, isso deve muito a atuação dos bancos centrais de todos os países, que para minimizarem o impacto da pandemia estimularam as economias com muita liquidez e juros baixos. Em alguns países está praticando juros negativos.

No Brasil não foi diferente, o Banco Central reduziu a taxa básica da economia para 2% a.a., com esse cenário muitos investidores migraram da renda fixa para a variável e após o fundo de março muitos gestores foram aumentando participação em bolsa gradualmente.

A alta liquidez nos mercados globais continuarão a ter reflexos em 2021, vimos que em novembro de 2020 tivemos a entrada de 30 bilhões de reais de capital estrangeiro na bolsa, mas o mesmo valor equivale a duas horas de negociação da ação da Apple em Nova York na média, ou seja, ainda é muito pouco perto da avalanche de liquidez que ainda está disponível.

Outro fator que explica a pernada de alta do Ibovespa que pode manter-se em 2021 é a volta do ciclo das commodities: petróleo e minério de ferro. O preço do barril do petróleo chegou a cair 67% vem recuperando-se à medida que as economias vão recuperando-se e o minério de ferro que encerrou 2020 com uma alta de 74% impulsionada pela China, única economia no mundo que terá crescimento no PIB em 2020 e que tem projeção de forte alta em 2021.

Também contribui a vitória do democrata Biden para a Presidência dos EUA, analistas preveem um diálogo mais aberto com a China, o que acabará diminuído os riscos da continuidade da guerra comercial o que indiretamente é bom para o Brasil.

Também contribui com o otimismo para a bolsa é o fato da migração de investimentos para ações que foram muito descontadas com a crise: ações do setor bancário que tiveram o lucro diminuído em 2020, mas que está apresentando uma forte projeção de lucro líquido para 2021 uma vez que a taxa Selic deve aumentar.

Fator importante que vem dando tranquilidade aos investidores é a vacinação em massa contra a covid-19. Em meio a segunda onda de infecções 50 países já iniciaram suas campanhas de vacinação.

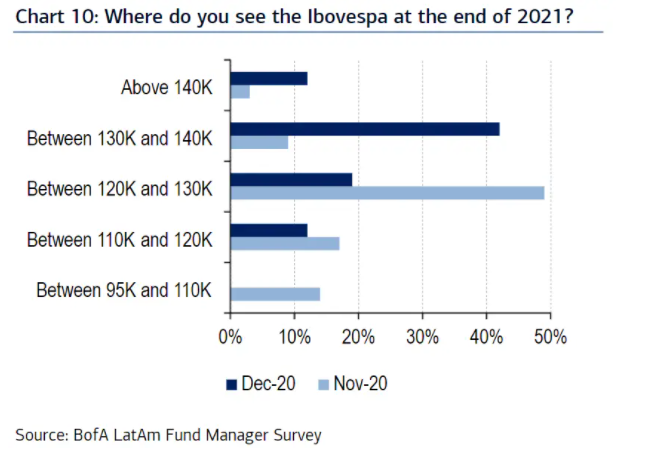

Uma pesquisa do Bank of America com gestores de recursos da América Latina, mais da metade (54%) espera que o Ibovespa encerre 2021 acima dos 130 mil pontos, o que seria uma alta de aproximadamente de 10% ao nível atual:

Na mesma pesquisa indica que 43% dos gestores pretendem aumentar suas posições em ações.

Mas temos que ponderar os fatores que podem frear o otimismo com a bolsa de valores em 2021. A seguir:

O principal deles é o risco fiscal, o governo brasileiro necessita de controlar o risco fiscal e manter o teto de gastos para demonstrar ao mercado o compromisso de estabilizar a dívida que em 2020 deve fechar próximo a 100% do PIB ante 74% no início de 2020. A dívida saltou devido as medidas de combate a pandemia: auxílio emergencial, queda na arrecadação de tributos etc. Sem contar que são necessárias aprovar a PEC Emergencial (que possui mecanismos para cortar gastos), PEC da Reforma Tributária (potencial de atrair muitos investimentos e simplificar o pagamento de impostos) e Reforma Administrativa (potencial de conter os gastos públicos por muitos anos) e etc.

Segundo é o risco do choque inflacionário que no momento é temporário é se tornar permanente: com a valorização do dólar, aumento expressivos de exportação de alimentos principalmente para a China, e aumentos dos gastos públicos o IPCA de 2020 provavelmente estourará o centro da meta de 4,5% a.a.

Controlando o risco fiscal a tendência é de dissipar o choque inflacionário e atrair um volume maior de investimentos estrangeiros em um cenário de alta liquidez global.

O terceiro risco que destacamos é o processo de vacinação no Brasil atrasar muito e/ou ser muito lento pois isso pode prolongar medidas restritivas e continuar impactando o mercado de trabalho. E ainda estamos em um cenário de desemprego recorde e agora em 2021 não teremos o auxílio emergencial que evitou um tombo maior no PIB.

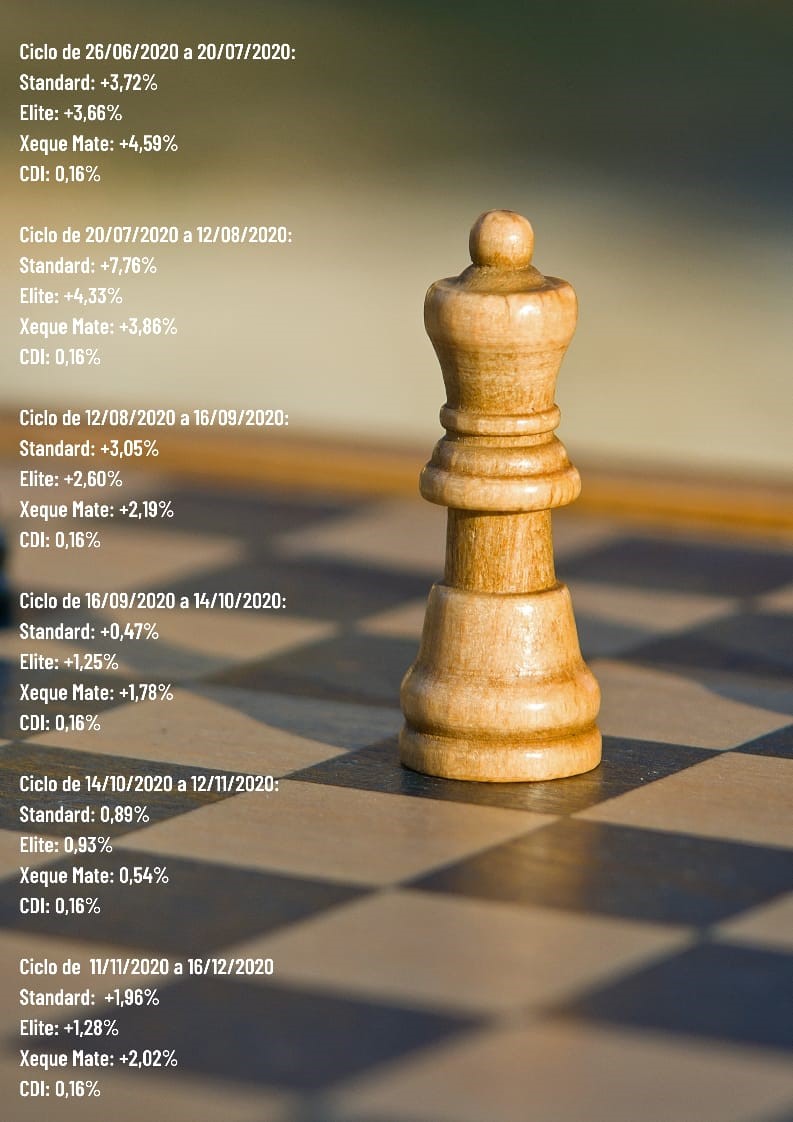

Mas caro estrategista, temos uma notícia que irá tranquilizá-lo: a bolsa de valores pode manter-se estável, cair ou continuar subindo que temos uma Estratégia que irá rentabilizar em qualquer cenário, é a Estratégia Xeque Mate que vem gerando renda constante e robusta para os seus assinantes desde o seu lançamento em julho de 2020.

A Xeque Mate possui três carteiras: Standard para portfólio de R$ 10 mil, Elite para portfólio de R$ 50 mil e a Xeque Mate para portfólio de R$ 100 mil. A rentabilidade é dividida por ciclos referentes ao período em que as séries das opções possuem validade. Vejamos como foi a rentabilidade de nossas carteiras em todos os ciclos até o momento, desde o lançamento da Estratégia, no fim de junho de 2020:

Venha conhecer a estratégia com opções que é utilizada por grandes players do mercado, tesouraria de bancos, gestores de fundos de investimento e que está ao seu alcance!

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; planilha de imposto de renda e suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri, CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

Abraços, até a próxima!

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes