Estrategistas, essa foi a segunda semana da atual série de opções: K para CALL e W para PUT. Faltam 9 dias úteis para o seu vencimento: 16/11/20. Vamos ver como foi a semana?

PANORAMA GERAL DO MERCADO OPNEWS:

A semana foi marcada por tensão global e de queda em todas bolsas de valores pelo mundo. O Ibovespa encerrou a semana com queda de -7,2% cotada a 93.952 pontos.

Destacamos três fatores que explicam a aversão ao risco no mercado financeiro: intensificação da segunda onda de covid-19 na Europa bem como anúncios de novos lockdowns; arrefecimento das negociações de um novo pacote de estímulos fiscais nos EUA antes da eleição presidencial e no Brasil aumento das incertezas sobre o risco fiscal de 2021.

Na seara internacional, os mercados seguem tensos em relação a recuperação econômica da Europa para o quarto trimestre, que sofre com a segunda onda de contaminação da covid-19. Países como França, Espanha e Alemanha anunciaram novos lockdowns para tentar conter a propagação rápida da doença.

Nos EUA, também é notado o aparecimento da segunda onda de contaminação com recordes de novos casos diários. Os mercados também seguem atentos a disputa pela Casa Branca, que será decidida no dia 3/11. O candidato Biden segue como favorito apesar da disputa começar a ser acirrada em estados chaves como Pensilvânia e Arizona.

No Brasil, a agenda de reformas estruturantes e de cunho fiscal seguem paralisadas devido as eleições municipais. Essa demora gera cada vez mais incertezas em relação a política fiscal de 2021.

Essa semana, o Banco Central manteve a Taxa Selic em 2% a.a. como já era esperado. O Caged divulgou a criação de 313.564 vagas formais em setembro, sendo o mês mais positivo de 2020.

Destaques da semana:

GNDI3 – Notre Dame Intermédica Participações S.A.: Opção Call saltou 124% na semana.

Foi um dos três papéis que não caíram nessa turbulenta semana. Na segunda dia 26 a Notre Dame anunciou a aquisição de um hospital em Curitiba.

Já no dia seguinte, anunciou a compra de uma seguradora e de um hospital no Sul de Minas Gerais. Essas medidas tiveram avaliação positiva por analistas do Bradesco BBI e Credit Suisse, eles creem que a Intermédica será de entregar melhorias nos resultados operacionais.

Bradesco BBI reiterou a compra do papel e avaliou como outperform e preço alvo de R$ 80, um upside de 20,2% em relação a cotação do último pregão. Diante desse quadro o papel valorizou-se na semana em 2,74% cotada a R$ 65,90.

Alta de 2,74%

Fonte: TradingView

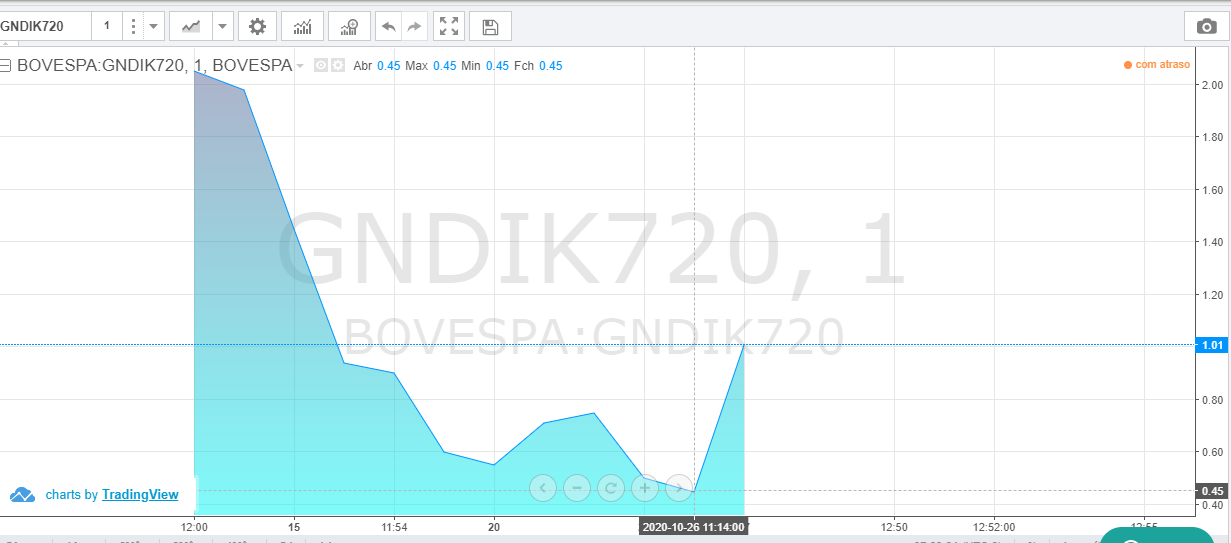

Apesar da modesta valorização do papel tivemos o destaque de uma opção CALL: GNDIK720.

Esta opção dá direito ao titular de comprar a ação GNDI3 por R$ 72,00 no vencimento em 16/11/20. É considerada uma opção OTM (Out of the Money), ou opção fora do dinheiro devido ao strike R$ 72 estar bem acima da cotação atual do ativo objeto GNDI3 R$ 65,90.

Esta opção valor intrínseco negativo, se permanecer negativo até o vencimento a opção certamente não será exercida. O valor intrínseco de uma call nada mais é que a subtração do preço atual do ativo-objeto pelo strike da opção:

VI = Preço do Ativo Objeto – Preço de Strike da Opção

No nosso caso:

VI = 65,90 – 72 = -61,0.

A GNDIK720 estava cotada a R$ 0,45 no inicio desta semana e encerrou cotada a R$ 1,01 uma valorização de 124%!

Alta de 124%

Fonte: TradingView

GOLL4 – Gol Linhas Aéreas: Opção PUT saltou 400% em uma semana

Conforme vimos no Panorama Geral do Mercado o temor crescente da segunda onda de infecção da covid-19 espalhou pânico no mercado financeiro internacional.

Anúncios de novos lockdowns na Europa derrubaram os papéis de companhias aéreas e de turismo.

No Ibovespa o papel mais afetado foi o da Gol queda de -20,08% cotada a R$ 15,80.

Queda de 20,08%

Fonte: TradingView

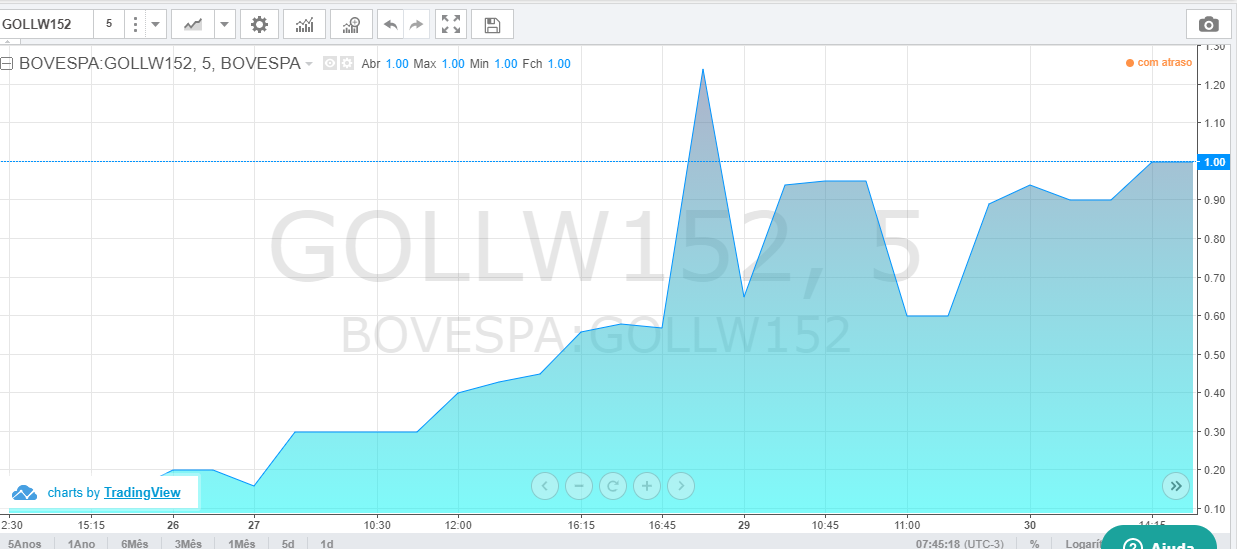

Com a forte desvalorização do ativo GOLL4 nesta semana destacamos a PUT GOLLW152.

Esta opção de venda dá o direito do titular de vender o ativo GOLL4 no vencimento dia 16/11 por R$ 15,25.

No atual momento, se a cotação do ativo objeto permanecesse inalterada o titular da PUT não iria exercer o direito pois teria prejuízo pois iria comprar a mercado a R$ 15,80 e venderia a R$ 15,25.

A valorização da PUT então deve-se a queda brusca do papel e a tendência até o vencimento é de baixa. A put começou a semana cotada a R$ 0,20 e terminou cotada a R$ 1,00, alta de 400% !!!!

Alta de 400%

Fonte: TradingView

Estrategistas ficamos por aqui, até a próxima!

Quer conhecer uma estratégia consolidada, conservadora e que entrega resultados consistentes? A Estratégia Xeque Mate é uma ferramenta poderosa que te mostrará como fazer as melhores e mais rentáveis operações com ações e opções. Assine e garanta acesso a um grupo exclusivo dos assinantes no telegram, monitoria semanal, acesso a relatórios e muito mais!!!

Marcelo Meurer

Estrategista de Opções do Dica de Hoje.

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes