Estrategistas, hoje abordaremos essa enorme empresa, seu histórico, alguns dados do seu último balanço patrimonial e ainda citaremos possíveis operações com opções desta empresa (não é uma recomendação de investimento). Iniciaremos a série com a WEGE3 ou simplesmente WEG.

Estamos reabrindo o Xeque Mate clique aqui

HISTÓRICO DA WEG S.A.:

Década de 60: em 1961 os empresários Werner Ricardo Voigt, Eggon João da Silva e Geraldo Werninghaus fundaram uma empresa de fabricação de motores elétricos. Inicialmente foi chamada de Eletromotores Jaraguá, na cidade de Jaraguá do Sul, em Santa Catarina, onde é a sede da companhia até hoje. Posteriormente, a empresa passou a ser chamada de WEG, que é a junção das iniciais dos nomes dos seus três sócios-fundadores. Em 1964 adquiriram um terreno onde construíram o seu primeiro parque fabril. No ano de 1968 a empresa criou a CENTROWEG com o objetivo de qualificar os seus colaboradores e incentivar aos jovens da região a entrarem no ramo da tecnologia.

Década de 70: já em 1970 a companhia começa a exportar seus motores elétricos para cinco países da América Latina: Uruguai, Paraguai, Equador, Bolívia e Guatemala. No ano seguinte, é realizada a abertura de capital lançando ações na Bolsa de Valores de São Paulo. Em 1973 inicia a construção do seu segundo parque fabril (entregue em 1977) e a exportação de motores é ampliada para vinte países. Dois anos depois alcança a expressiva marca de 1 milhão de motores produzidos. Em 1976 a WEG inaugura um escritório na Alemanha em parceria.

Década de 80: período que marca a grande expansão da companhia incluindo outros setores. Só em 1981 a empresa criou a WEG Acionamentos, WEG Transformadores e WEG Energia, após dois anos é criada a WEG Química. Em 1988 é criada a WEG Exportadora para facilitar a exportação dos seus produtos.

Década de 90: período marcado pela criação de diversas filiais no exterior: EUA, Inglaterra, Alemanha, França, Espanha, Suécia, Japão e Austrália. No fim dessa década a companhia alcançou 79% de market share no Brasil no segmento de motores elétricos com 29% de sua produção sendo exportada para dezenas de países.

Década 2000: período que a WEG adquiriu fábricas no exterior: Portugal, Argentina, México e abriu mais filiais na China, Cingapura e Rússia. Em 2007 a companhia adquiriu a fabricante de turbinas hidráulicas HISA S.A. a fim de expandir sua participação no segmento de geração, transmissão e distribuição de energia. No mesmo ano a companhia entrou para o Novo Mercado da Bovespa.

Década 2010: época em que a WEG iniciou suas atividades no segmento de aerogeradores e de fabricação de tintas ao adquirir a Pulverlux da Argentina e a Stardur da cidade de Indaiatuba. Por falar em aquisições, foram várias neste período tais como: distribuidor de energia Fournais da Dinamarca e Zest Eletric da África do Sul; compra do controle acionário da Voltran também de distribuição de energia; compra da Watt Drive da Áustria especializada em redutores e motorredutores; aquisição da Eletric Machinery dos Estados Unidos do ramo de motores e geradores; compra da FTC Energy Group de fabricação e montagem de painéis elétricos com sede na Colômbia. Foram dezenas de aquisições e com isso a WEG em 2015 tinha parques industriais em 11 países e filiais em 28 países, tendo mais de 31 mil colaboradores.

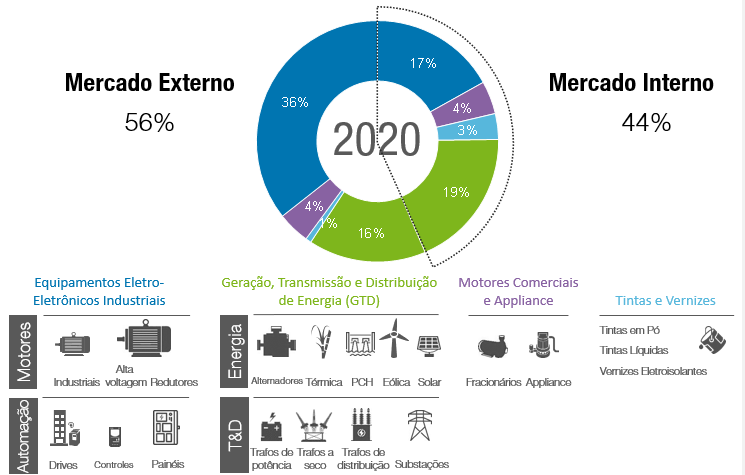

Faturamento por segmento da WEG em 2020:

Fonte: site ri.weg.net – até a data da confecção deste artigo ainda não havia a atualização para o ano de 2021

A maior parte do faturamento da empresa vem do exterior, o que gera receita em moeda forte (dólar) e é fruto do processo de internacionalização da companhia iniciada na década de 70. No entanto, uma parte dos custos de produção é dolarizado. No início da pandemia, a WEG passou a racionalizar processos com corte de custos e redução da jornada de trabalho aliado a valorização do dólar no período e ao fato de que boa parte dos custos com matéria-prima foram contratados ainda com o câmbio mais baixo fez com que a companhia tivesse um resultado excepcional em 2020: lucro líquido de R$ 514 milhões o que é um aumento de 32% comparado a 2019.

Conheça o Xeque Mate clique aqui

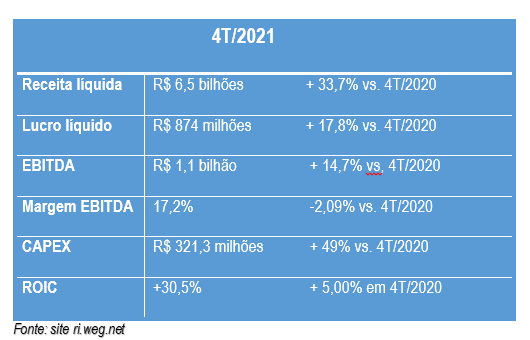

Resultado 4º trimestre de 2021:

A seguir veremos o resultado do último balanço divulgado pela WEG, o balanço do 4º trimestre de 2021, divulgado no dia 16/02/2022:

Fonte: site ri.weg.net

Receita líquida: indicador que demonstra o quanto de receita que a empresa angariou no período com suas vendas descontando os impostos sobre a venda, desconto, abatimentos e devoluções. Nesse quesito a Weg ampliou em mais de 30% sua receita líquida.

Lucro líquido: indicador que representa o quanto a empresa lucrou após os pagamentos de todas as suas despesas, tais como custo de produção, salários, impostos e etc. Neste item o crescimento foi de 17,8% perante o 4º trimestre/2020.

EBITDA: é o lucro antes de juros, impostos, depreciação e amortização. É uma medida de geração de caixa da empresa com sua atividade operacional e que apresentou uma evolução de 14,7% comparado a igual período do ano passado.

Margem EBITDA: nesse indicador é demonstrado relativamente qual é a margem de lucro da empresa. Neste item houve uma queda de -2,09% comparado com igual período, o percentual ficou em 17,2%. Esta queda é atribuída a um aumento de custos das matérias-primas (aço e cobre principalmente).

Capex: índice que significa despesa com capital ou investimentos em bens de capitais. A Weg aumentou em 49% os investimentos comparados ao 4º trimestre/2020, a companhia focou em investimentos em modernização e expansão de capacidade produtiva, máquinas, equipamentos e softwares.

Roic: conhecido por retorno sobre capital investido, é um indicador que analisa a rentabilidade do investimento aplicados pelos credores e acionistas da companhia. Em outras palavras, é o quanto de dinheiro a empresa é capaz de gerar em relação a todo capital investido (de terceiros + próprios + aportes via dívidas)

Apesar dos custos terem aumentado (principalmente com aço e cobre), o que acarretou a diminuição da margem EBITDA em -2%, o resultado do 4º trimestre de 2021 veio robusto. O resultado foi impulsionado pelo aumento nas vendas de equipamentos industriais, equipamentos de geração, distribuição e transformadores de energia bem como a venda de motores comerciais e eletrodomésticos. A performance foi muito positiva nas vendas do mercado doméstico, que teve um crescimento de 28,6% e no mercado externo, o que aumentou em 33% no período. No entanto, as margens da companhia tanto a bruta quanto a operacional vêm caindo. Isso ocorre, pois o custo do produto vendido tem 70% em sua composição os custos com os materiais. Estamos em uma alta cíclica dos custos de aquisições de aço e cobre que possuem peso maior na matéria-prima utilizada pela Weg e ainda não se sabe quando este ciclo de alta acabará.

Desempenho das ações de WEGE3 nos últimos 12 meses:

Vejamos os pontos fortes e os de cautela relativos à WEG:

Pontos fortes:

- Investimento constante em tecnologias e novos serviços.

- A gestão é eficiente.

- Margem de lucro elevada.

- Histórico da empresa consolidado.

- Dívida controlada.

- Bem-posicionada em setores estratégicos tais como de energia e distribuição principalmente em energia limpa (eólica) que atualmente está em foco devido à escassez hídrica.

Pontos de cautela:

Desaceleração da economia global em virtude das consequências da pandemia.

- Limitado potencial de valorização de suas ações.

- Dívidas atreladas ao dólar, uma desvalorização acentuada do Real poderá aumentar significativamente a dívida da empresa.

- Mudanças regulatórias podem impactar negativamente a demanda por seus produtos.

O Xeque Mate tem carteiras e estratégias completas clique aqui

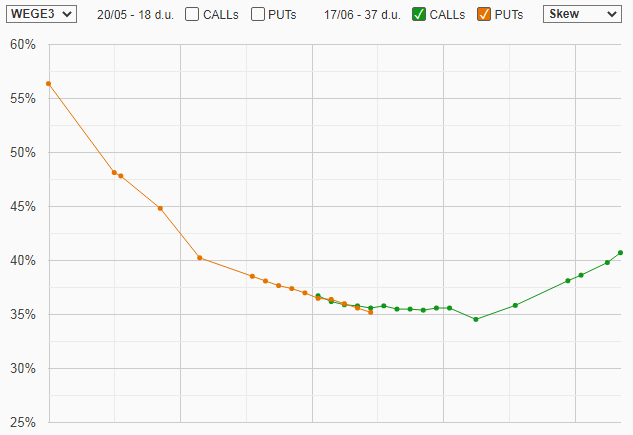

Volatilidade histórica e implícita das opções e da ação de WEGE3:

A volatilidade histórica nada mais é do que o desvio-padrão anualizado, e é calculado conforme as variações de preço de uma determinado ativo-objeto ou opção em um período estabelecido. A volatilidade histórica é utilizada pelo mercado como baliza de qual será a previsão da volatilidade desses ativos no futuro. Um ativo muito volátil, ou seja, que possui grandes variações em seu preço (tanto para cima quanto para baixo) terá uma volatilidade elevada bem como um risco maior.

Já a volatilidade implícita das opções é obtida através da utilização dos preços dos prêmios das opções negociados no mercado e, então, indicará qual é a estimativa que o mercado está utilizando em seus modelos para precificar a opção. O modelo mais utilizado é Black & Scholes, que nesse caso não é utilizado para verificar o preço justo da opção e sim pega-se o prêmio corrente do mercado e através de cálculos inversos, obtém-se a volatilidade estimada para esta opção. O importante não é saber calcular, pois os cálculos são complexos, mas sim entender o conceito. O site opções.net.br mostra ambas as volatilidades e demais informações sobre as opções.

Fonte: opções.net.br do dia 26/04/22

A linha azul é a volatilidade histórica e a linha vermelha é a implícita de WEGE3. Vemos que a volatilidade implícita está superior à volatilidade histórica. Podemos dizer que o mercado está utilizando uma volatilidade maior comparada à média histórica nos modelos de precificações de preços das opções.

Vejam também a curva Smile/Skew, que de forma resumida é o gráfico de dispersão das volatilidades implícita das calls e puts de uma série de opções, as opções ATM ou no dinheiro são as mais negociadas e que possuem maior valor de theta (perdem menos valor com a passagem de tempo comparado às demais opções) e por isto tem menor volatilidade. Já as opções OTM ou fora do dinheiro por serem mais arriscadas possuem uma maior volatilidade.

Fonte: opções.net.br do dia 26/04/22

Nessas condições, uma estratégia de venda de volatilidade pode ser interessante, uma vez que teoricamente estaremos vendendo opções por um preço maior que o costuma ser praticado no mercado.

O Xeque Mate tem carteiras e estratégias completas clique aqui

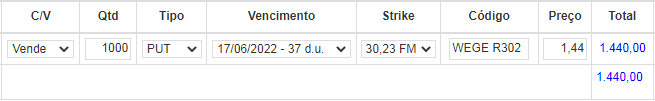

Venda de put de Weg:

Você verá abaixo uma estratégia bem simples com opções que se beneficia da alta volatilidade implícita dos derivativos. Trata-se da venda de put. Nessa estratégia, o investidor vende o direito de venda de uma ação. Por conseguinte, aquele que comprou esse direito (titular da put) passa a ter a prerrogativa de vender o ativo-objeto numa determinada data e por um determinado preço. Por assumir esse eventual compromisso, o vendedor da put recebe um valor. Veja abaixo:

Fonte: simulação no opções.net.br do dia 26/04/22

Como se vê na imagem acima, o investidor que vende put se compromete a, eventualmente (a critério do titular da put), comprar WEGE3 a R$30,23 no dia 17/06/2022. E por assumir esse eventual compromisso, recebe R$1,44 por ação/opção. O detalhe é que, no momento que a simulação foi feita, WEGE3 estava cotada a R$30,22.

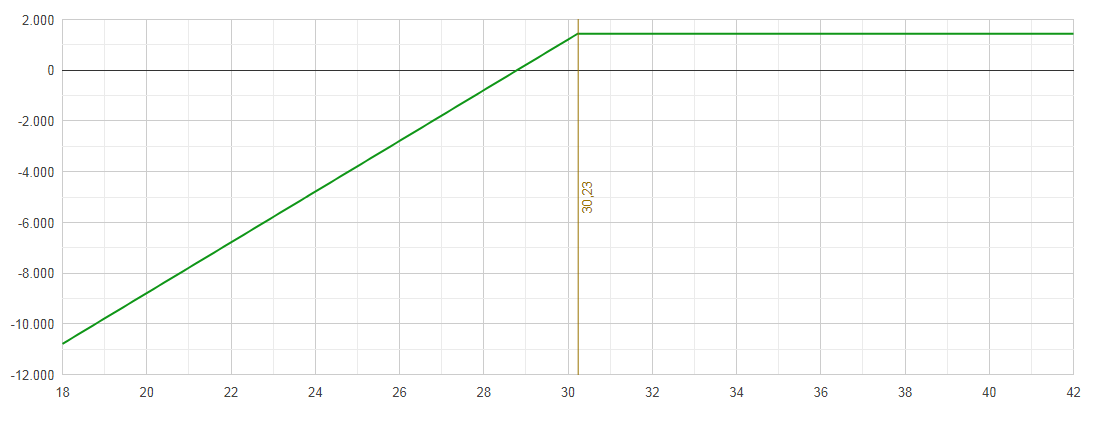

Gráfico de Payoff:

Fonte: simulação no opções.net.br do dia 26/04/22

Como se vê no gráfico acima, o investidor limita seu ganho a R$1,44. Por outro lado, ele obtém uma proteção, já que na pior das hipóteses, comprará o ativo a R$30,23, tendo recebido R$1,44 na venda da put, situação em que terá, como custo de aquisição o valor de R$28,79, valor bem menor que o praticado no mercado no momento da simulação.

R$1,44, que é o lucro máximo na operação e a proteção conferida ao investidor, representa 5%, ou seja, nessa simples operação, o investidor garante um lucro máximo de 5% e uma proteção de também 5%.

Observação: não é uma recomendação de investimento.

Estrategistas ficamos por aqui, mas antes queremos te convidar a fazer parte da Estratégia Xeque Mate:

Clique na imagem e veja a pagina do Xeque Mate com uma super oferta

O Xeque Mate é um produto completo em opções

Clique no link e conheça