Estrategistas, estamos na segunda semana da série de opções: D para opções de compra (call) e P para opções de venda. Ambas vencem em 19/04. Vamos conferir como foi mais uma semana no mercado financeiro?

PANORAMA GERAL DO MERCADO:

Ibovespa encerrou em queda de -1,2%, aos 114.780 pontos em uma semana marcada pelo recrudescimento da Covid-19 no Brasil e na Europa, aversão ao risco em emergentes, e forte oscilações no preço do barril do petróleo.

No início da semana, os mercados foram impactados pela demissão do presidente do banco central da Turquia, após a elevação na taxa de juros do país em 2 p.p. na semana anterior. Com isso, ocorreu uma forte depreciação da lira turca em mais de 15%, o que chegou a contaminar outras moedas emergentes com efeito limitado.

As Bolsas do Estados Unidos tiveram uma semana conturbada, mas avançaram na sexta-feira e fecharam em níveis recordes. O otimismo surgiu após a declaração do presidente Biden de uma nova meta vacinar 200 milhões pessoas, o dobro da meta inicial, nos seus primeiros 100 dias de governo. Além disso, ações do setor financeiro avançaram depois do anúncio do banco central americano de que bancos podem voltar a fazer recompras e aumentar dividendos no final de junho. Com isso, o S&P 500 e o Dow Jones acumularam ganhos de +1,6% e 1,4% respectivamente.

Na Europa, a semana foi marcada por preocupações com o avanço da pandemia na região. A Alemanha estendeu o lockdown até dia 18 de abril para conter a propagação do vírus. Enquanto isso, a União Europeia caminha para uma limitação de exportações de vacinas produzidas no bloco, inclusive da vacina AstraZeneca, e de insumos para o Reino Unido.

Por fim, desde terça-feira, um navio de carga de 400 metros está encalhado no Canal de Suez, por onde passa certa de 10% do comércio global. Com o bloqueio dessa via importante, o preço do petróleo disparou, porém incertezas com a demanda global pesaram também. O Brent fechou praticamente estável no acumulado da semana a U$64,57 por barril.

No Brasil, além do avanço descontrolado da covid-19 que apesar dos esforços dos governos estaduais, que adotaram medidas restritivas e lockdown, não dá sinais de arrefecimento. O país está com média móvel de óbitos acima de 2 mil/dia e sofre com o risco eminente de falta de medicamentos e oxigênio em diversas localidades.

Adicionalmente, o Congresso aprovou o Orçamento de 2021, aumentou a verba para emendas parlamentares e para obras públicas, o que leva ao Ministério da Economia cortar verbas discricionárias como a previdenciária para não furar o Teto de Gastos. E isso leva um quadro de incerteza fiscal ainda maior, com isso dólar disparou e o Ibovespa encerrou a semana em queda.

Destaques da semana:

CRFB3 – Carrefour: Opção Call dispara 1.114% na semana!!!

Os papéis da rede de supermercado do Carrefour dispararam 16,29% na semana e encerraram cotado a R$ 22,12. O que impulsionou a alta foi a divulgação da compra do Grupo Big por R$ 7,5 bilhões de reais.

Alta de 16,29%!

Com a disparada na cotação de CRFB3 em um curto espaço de tempo iremos destacar o derivativo: CRFBD210. Esta opção call (compra) dá o direito do titular de comprar CRFB3 por R$ 21,00 (strike ou preço de exercício) a qualquer momento até o vencimento dia 19/04, pois é uma opção americana.

É uma opção ITM (in the Money) ou opção dentro do dinheiro, seu strike R$ 21,00 está abaixo do preço atual da ação R$ 22,22.

O seu valor intrínseco, que é a vantagem imediata que o titular do contrato possui, é auferido pela diferença do preço atual do ativo-objeto subtraído do strike da opção.

VI = preço atual do ativo-objeto – strike

VI = 22,22 – 21,00 = 1,22

Já o valor extrínseco da opção é calculado subtraindo o preço atual da opção pelo valor intrínseco dela. Caso seja um número positivo não há vantagem de exercer a opção de forma antecipada apesar de ela ser do tipo americana.

VE = 1,70 – 1,22 = 0,58.

Alta de 1.114%!

Fonte: TradingView

AZUL4 – Azul S.A. : Opção PUT dispara 92% na semana!

Os papéis da companhia aérea sofreram a maior desvalorização semanal e caíram 11,72% e encerraram cotado a R$ 37,07. O fato ocorreu pelo piora acelerada da pandemia e a consequente medida de restrições o que impacta diretamente as aéreas.

Queda de 11,72%!

Fonte: TradingView

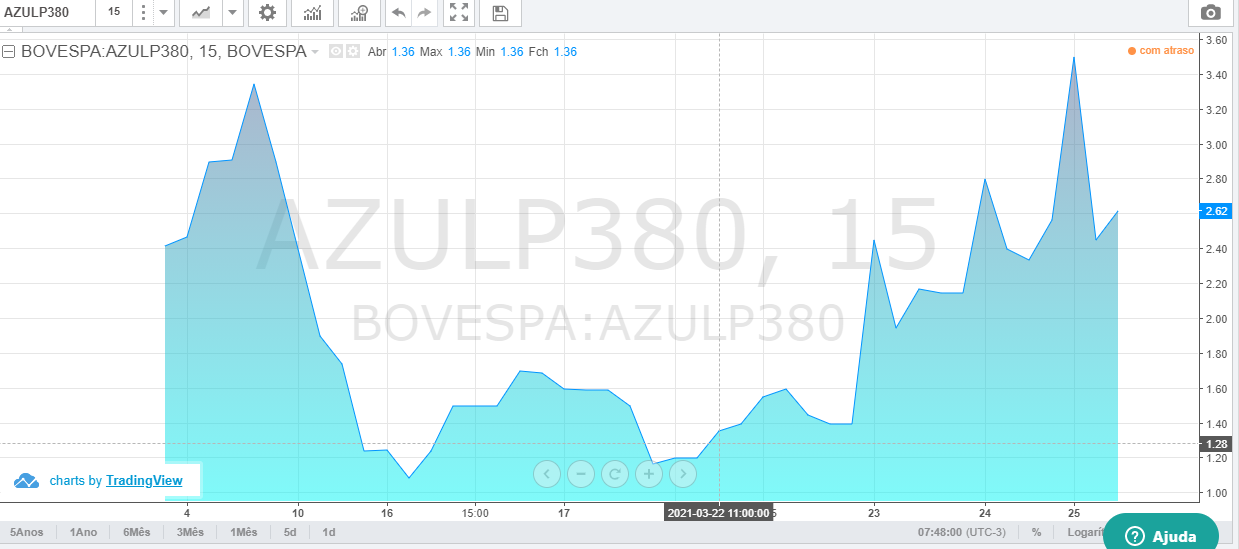

Com a desvalorização do ativo-objeto iremos destacar a opção put (venda): AZULP380, esta opção dá o direito do titular de vender AZUL4 por R$ 38,00 apenas no dia do vencimento 19/04 por ser do tipo europeu, assim como todas as puts no Brasil.

Essa opção é considerada ITM (in the Money) ou opção dentro do dinheiro. O strike (preço de exercício) de AZULP380 R$ 38,00 é superior ao preço atual de AZUL4 R$ 37,07. E com isso o seu valor intrínseco se dá pela diferença dos dois.

VI = Strike – Preço atual do ativo-objeto

VI = 38 – 37,07 = 0,93

E o valor extrínseco como citamos anteriormente é a diferença do prêmio atual desta put pelo seu valor intrínseco.

VE = prêmio da put – valor intrínseco

VE = 2,62 – 0,93 = 1,69

Alta de 92%!!

Fonte: TradingView

Estrategistas, ficamos por aqui, mas que tal agregar conhecimento e ao mesmo tempo rentabilizando uma carteira de ações?

Estamos falando da Estratégia Xeque Mate do Dica de Hoje!!!

A Estratégia utiliza a venda coberta e outras operações que rentabilizam de forma eficiente uma carteira de ações. E entrega resultados consistentes desde o seu lançamento. Clique no link abaixo você irá se surpreender!!!

Ao fazer parte da estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; Planilha de imposto de Renda e Suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri. CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

Abraços, até a próxima!

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes