TRAVA DE BAIXA COM PUT

Olá pessoal, tudo bem com vocês? Vamos falar de mais uma estratégia com opções?

Também conhecida como Bear Put Spread, a Trava de Baixa com Put é uma estratégia em que você compra uma PUT que esteja perto do dinheiro e, ao mesmo tempo, vendo uma PUT OTM, ou seja, você comprará uma opção mais cara e venderá uma mais barata. Ambas do mesmo vencimento.

A Trava de Baixa com Put possui a mesma lógica da Trava de Alta com Call, porém deve ser montada quando se espera que o ativo principal caia.

Trata-se, na verdade, de uma compra a seco de PUT, suavizada com uma venda de PUT OTM, que diminui o custo para montagem da operação e limita a perda máxima – limitando também o ganho.

É uma operação direcional – bearish – e recomenda-se a montagem com a maior distância possível do vencimento das opções. Aqui no Brasil, por enquanto, a liquidez das opções das séries futuras não é tão grande como nos Estados Unidos, onde se consegue negociar facilmente opções com vencimento em 6 meses ou até 1 ano. Infelizmente, em terras tupiniquins, consegue-se negociar opções com vencimento em 2 ou 3 meses no máximo.

Nessa operação, gasta-se dinheiro para a montagem. Vejamos um exemplo:

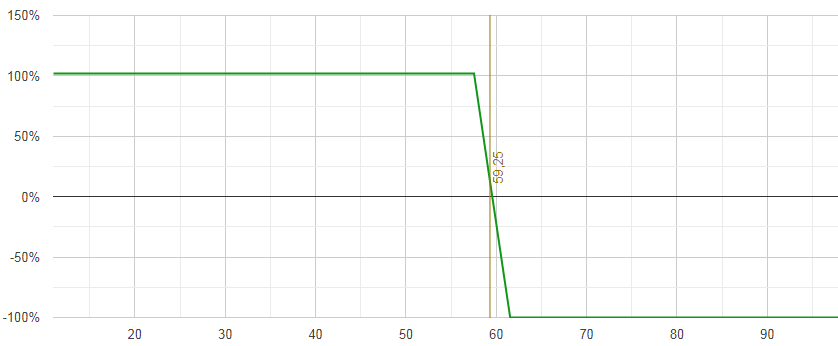

Imagine que a VALE3 esteja cotada a R$59,25. Poderíamos montar uma trava de baixa com PUT comprando 1.000 VALEW638, com strike em R$61,54, gastando R$4,43 por opção e, ao mesmo tempo, vendendo 1.000 VALEW598, com strike em R$57,54, ganhando R$2,45 por opção vendida. Vejamos como ficaria a montagem da estratégia:

Como se vê, gastaríamos R$1.980,00 para montar a operação.

Teríamos lucro na operação se, na terceira segunda-feira de novembro, dia 16/11/2020, a VALE3 estivesse cotada a menos de R$59,60. Como veremos no gráfico abaixo, quanto menos a VALE3 estiver valendo, maior será o nosso lucro, que será limitado a R$2.020,00 nessa operação, conforme as configurações de montagem.

Por outro lado, caso a VALE3 esteja valendo mais de R$59,60 no vencimento, começa-se a ter prejuízo, até o limite de R$1.980,00.

Essas variações, de lucro e prejuízo máximo e de breakeven variam conforme a cotação da ação, as opções escolhidas, o vencimento, volatilidade, dentre inúmeros outros fatores. O grande desafio nessa operação é encontrar uma boa relação custo x benefício que proporcione um bom lucro em caso de sucesso, ou um prejuízo aceitável caso a ação fique acima do breakeven.

Seja qual for o preço atual da ação, ou as opções escolhidas, o ideal é que quando do vencimento o ativo principal esteja entre as duas opções (a comprada e a vendida), pois é preciso que esteja abaixo da PUT comprada para haver lucro e não é vantajoso que a ação esteja menor que a PUT vendida pois, nesse caso, teria sido melhor simplesmente fazer uma compra a seco de PUT.

Vejam que a eficiência máxima dessa operação se dá quando a ação se encontra exatamente o valor de R$57,54, que é o strike da opção vendida. Abaixo desse valor, não importa quanto caia a ação, o lucro da operação fica limitado (R$2.020,00 nesse exemplo).

Ao mesmo tempo, a perda é limitada ao montante investido, que no presente caso foi o valor de R$1.980,00.

Quanto mais ITM (In the Money) a operação for montada (opções com strike superior, no caso das PUTS), e quanto maior for o intervalo entre as duas operações, maior a probabilidade de sucesso na operação. Em compensação, maior será o custo para montá-la.

Aqui, a passagem do tempo é favorável ao ganho, quando a ação está num range vencedor e desfavorável ao ganho quando a ação está abaixo do valor de strike da opção comprada.

O presente artigo não é recomendação, mas apenas um estudo sobre a operação.

Caso você queira saber mais sobre estratégias com opções, conheça a Estratégia Xeque Mate, que é uma poderosa ferramenta de geração de renda robusta e recorrente.

Abraços, até a próxima!

Marcelo Meurer

Estrategista de Opções do Dica de Hoje

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes

Te vejo por lá.

MARCELO MEURER

ESTRATEGISTA DE OPÇÕES

DICA DE HOJE RESEARCH