Carrefour: Resumo dos Resultados do 2T18

Grupo Carrefour (códigos Bovespa:CRFB3)

RESUMÃO – Resultados 2T18:

(Data de divulgação: 25/Julho/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Crescimento nas vendas apesar da deflação de alimentos:

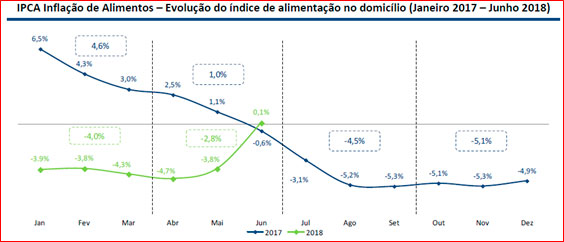

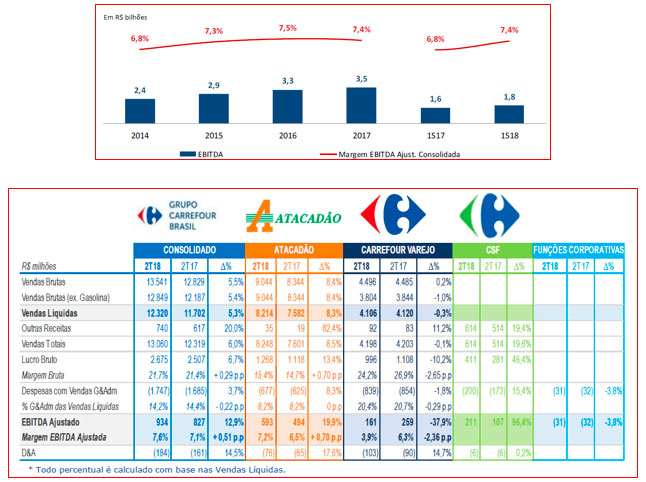

As vendas brutas consolidadas do Grupo Carrefour Brasil atingiram R$ 13,5 bilhões no 2T18, crescimento de 5,5%, apesar da persistente deflação de alimentos, o efeito calendário da Páscoa e, em menor proporção, a greve dos caminhoneiros. O grupo apresentou aumento de +3,4% de Vendas mesmas lojas (LfL) ex-gasolina e aumento de +3,9% relacionado a Expansão (principalmente em função do número recorde de 10 novas lojas Atacadão abertas no primeiro semestre).

OBS: O índice de Alimentação no Domicílio do IPCA apresentou melhora sequencial no 2T18 (-2,8%) em comparação com o 1T18 (-4,0%) pela primeira vez nos últimos três trimestres, com os preços dos alimentos registrando seu maior aumento mensal em junho desde o ano 2000, já que a desaceleração gradual da deflação dos alimentos se intensificou com a greve dos caminhoneiros.

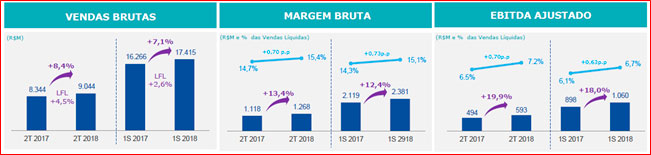

– Atacadão – aceleração das Vendas Mesmas Lojas (LfL), crescimento da margem e expansão:

As vendas brutas do Atacadão cresceram 8,4% no 2T18 para R$ 9,0 bilhões, das quais +4,5% LfL. vs. 0,5% no 1T18. Não houve impacto significativo em vendas do Atacadão decorrente da greve dos caminhoneiros em função do sólido modelo de negócio comercial e de abastecimento. No 2T18, o Atacadão abriu seis novas lojas, totalizando 10 novas lojas abertas no primeiro semestre e iniciou a construção de outras 10, em linha com o plano de abertura de 20 lojas em 2018. A margem bruta subiu 0,70 p.p. para 15,4% no 2T18, devido principalmente aos créditos fiscais recorrentes. O EBITDA ajustado do Atacadão subiu 19,9% no 2T18 para R$ 593 milhões, enquanto a margem EBITDA cresceu 0,70 p.p. para 7,2%.

– Carrefour Varejo – aceleração sequencial das vendas a despeito de fatores desfavoráveis:

As vendas brutas do Carrefour Varejo ficaram praticamente estáveis em R$ 4,5 bilhões no 2T18, das quais 0,8% LfL (ou 2,1% incluindo gasolina e 3,8% excluindo o impacto da greve dos caminhoneiros). O impacto negativo da greve foi de 1,7% sobre as vendas do Carrefour Varejo no trimestre, com aproximadamente metade do impacto decorrente das vendas “não-realizadas” de gasolina e a outra metade das vendas de produtos não-alimentares nas lojas físicas e no e-commerce, devido ao aumento no prazo de entrega. O Carrefour Varejo registrou um crescimento sequencial das vendas mesmas lojas (LfL), mesmo considerando os efeitos da deflação nas categorias de alimentos.

A Margem Bruta se manteve estável no 2T18 Vs. 1T18, mas apresentou quedade 2,65 p.p. ao comparar com 2T17, devido a: base de comparação desafiadora e mix de vendas (maior participação do e-commerce, produtos eletrônicos e efeito Copa do Mundo).

Os Custos de distribuição teve redução de -1,8% no 2T18 vs. 2T17 (adotaram diversas iniciativas de eficiência em custo, inclusive redução no quadro de colaboradores nos hipermercados). Como percentual das vendas líquidas, este custo representou 20,4% no período, comparando com 20,7% do 2T17,se excluirmos o efeito Páscoa das vendas líquidas do 2T17, este percentual do ano passado seria de 21,4%.

No 2T18, do ponto de vista negativo, o EBITDA ajustado apresentou uma redução de R$ 259 milhões no 2T17 para R$ 161 milhões no 2T18. Metade dessa diminuição veio do efeito calendário da Páscoa e do impacto da greve dos caminhoneiros e a outra metade por efeito da deflação e investimento em preços em 23 hipermercados em São Paulo.

– Forte crescimento do E-commerce:

O e-commerce foi o segmento que mais cresceu vendas no Carrefour Varejo, representando 7,4% das vendas, ex-gasolina, no 2T18 (6,8% no 1S18 em comparação com 3,3% no 1S17). O GMV(“Gross Merchandise Volume”) cresceu 123% no 2T18 vs. 2T17, comparado a um crescimento médio para o setor de 21% (dados E-bit). O marketplace representou 13,3% do GMV, enquanto o ticket médio (+5% em relação ao 2T17) e o número de pedidos (+103% em relação ao 2T17) também desempenharam significativamente acima da média do mercado no 2T18. O número de vendors utilizando o marketplace alcançou 374 em junho de 2018 em comparação com 134 em março. No 2T18, o número de SKUs aumentou no e-commerce de alimentos em aproximadamente 34% na comparação com o 1T18, resultando em crescimento de 27% do ticket médio e o dobro do número de pedidos de alimentos online no período.

– Carrefour Soluções Financeiras (CSF):

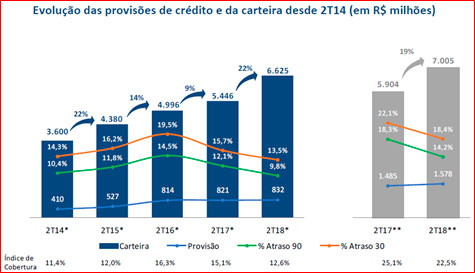

No 2T18, o faturamento do Banco CSF cresceu 34,9% para cerca de R$ 6,1 bilhões. O faturamento dos cartões de crédito Carrefour subiu 7,7% para R$ 4,6 bilhões enquanto o faturamento dos cartões de crédito Atacadão atingiu cerca de R$ 1,4 bilhão, representando 22% do total, superior aos 20% registrados no 1T18. A carteira de crédito aumentou 28,6% para R$ 7,0 bilhões no final de junho e o número de cartões continuou aumentando, somando 7,5 milhões, com 160.000 novos cartões Atacadão no trimestre (+15% em relação ao 1T18). Areceita cresceu 19,4% para R$ 614 milhões, apesar da queda nas taxas de juros. OEBITDA ajustado aumentou 97% em comparação com 2T17, para R$ 211 milhões.

É importante observarmos no gráfico anterior, que a qualidade da carteira segue melhorando no trimestre. Os empréstimos vencidos há mais de 90 dias (“over 90 dias”) totalizaram 9,8% da carteira total no 2T18, em comparação com 12,1% no 2T17. Igualmente, os empréstimos vencidos há mais 30 dias (“over 30 dias”) somaram 13,5% da carteira total no 2T18 vs. 15,7% no 2T17.

– Endividamento:

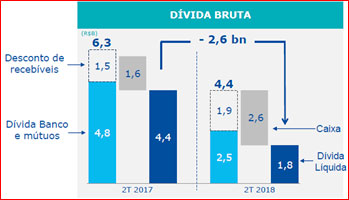

Desde o IPO, o perfil da dívida do Carrefour e os resultados financeiros melhoraram de forma significativa, utilizaram os recursos do IPO para liquidar todos os empréstimos “mútuos” junto ao Grupo Carrefour. No final de junho, a dívida bruta era de R$2,5 bilhões ou incluindo os recebíveis descontados, de R$ 4,4 bilhões. Além da melhora no custo da dívida, ampliaram o vencimento médio da dívida de menos de um ano anteriormente para cerca de três anos, por meio da emissão de R$ 1,5 bilhão em debêntures locais em abril de 2018.

– Lucro Líquido:

O lucro líquido atribuído aos acionistas controladores cresceu 39,4% para R$ 389 milhões no 2T18 (margem líquida de 3,2% em relação à margem de 2,4% do 2T17). No 1S18, o lucro atribuído aos acionistas controladores subiu 52,1% para R$ 669 milhões para uma margem líquida de 2,8%.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Despesas de Vendas Gerais e Administrativas:

As despesas consolidadas com vendas, gerais e administrativas (DVG&A) aumentaram 3,7% no 2T18 para R$ 1,7 bilhão, no entanto do ponto de vista positivo, estas despesas representaram 14,2% das vendas líquidas consolidadas, uma queda de 0,22 p.p. em relação ao 2T17. Essa redução reflete os esforços para o controle de despesas no Carrefour Varejo, o que ajudou a mitigar o aumento de 8,3% das despesas VG&A no Atacadão, em função da expansão, e o aumento de 15,4% no CSF, referente ao roll-out do Cartão Atacadão. No 1S18, as despesas VG&A aumentaram 4,2% para R$ 3,5 bilhões, inferior ao forte crescimento das vendas, e representaram 14,3% das vendas líquidas, uma queda de 0,16 p.p. em 12 meses.

Conclusão sobre os resultados:

Eu gosto do case do Atacadão como um todo e venho recomendando desde o IPO. Este período de um ano de deflação dos alimentos atrapalhou o mercado perceber a companhia, mas pelo que foi exposto, os períodos de deflação na alimentação a domicílio no IPCA parece que está chegando perto do fim após 4 trimestres de deflação. Essa questão certamente ajudará ainda mais os resultados da companhia.

Apesar da questão da deflação, a companhia teve um forte crescimento de lucros nos últimos doze meses quando comparamos com o mesmo período do ano anterior. 52,1% no primeiro semestre 2018 x 1S2017.

Eu vejo três gatilhos principais de longo prazo nesse call. O primeiro é o crescimento do e-commerce que já é uma realidade e vimos acima uma crescimento do GMV (Gross Merchandise Value) superior a 100%. Em breve (uns 5 anos) acredito que veremos 20% a 30% das vendas do Carrefour Varejo pelo e-commerce. O segundo ponto é a expansão física das lojas Atacadão que possuem uma forma de trabalho mais rentável que o Varejo. E finalmente o último gatilho de alta de longo prazo tem a ver com a grande emissão de cartões Atacadão pela CSF, a financeira que o Carrefour controla e que o Itaú detêm os outros 49,9% de participação.

Quando olhamos o mercado como um todo, vejo que de negativo, tivemos os resultados de Pão de Açúcar (PCAR3 e PCAR4) que neste ano estão melhores que os de Carrefour. O crescimento das vendas nos hipermercados Assaí da rede Pão de Açúcar têm sido melhores que a alta nos hipermercados Atacadão.

Quando vemos o Preço Justo de acordo com o crescimento possível futuro de Atacadão podemos considerar as seguintes premissas:

A partir de agora apenas para Membros Gold. Se quiser continuar a ler e saber qual a margem de segurança para a compra de Carrefour (CRFB3) veja no parágrafo seguinte como virar membro Gold pagando menos de R$ 1,25 ao dia no Plano Anual, com garantia de reembolso total em caso de cancelamento em até 29 dias.

Confira também os resultados de Odontoprev do 2T18, clicando Aqui.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]