CRFB3: Resumo dos Resultados de Carrefour do 3T18

Grupo Carrefour Brasil (código Bovespa: CRFB3)

RESUMÃO – Resultados 3T18:

(Data de divulgação: 07/Novembro/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Crescimento nas vendas:

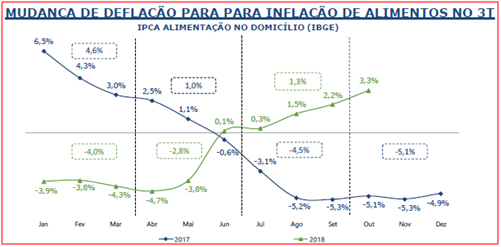

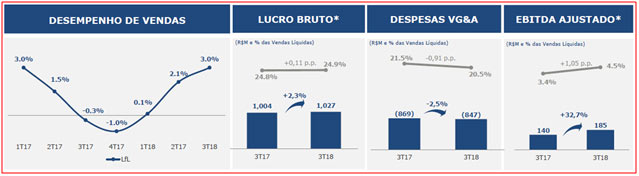

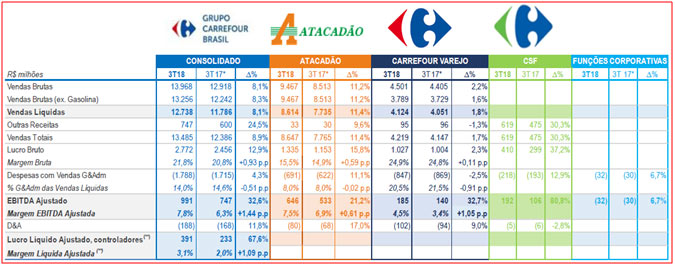

As vendas consolidadas do Grupo Carrefour Brasil atingiram quase R$14,0 bilhões no 3T18 de CRFB3, incluindo gasolina, alta de 8,1%, já refletindo os dados mais recentes de Alimentação no Domicílio do IPCA confirmando a inversão na tendência depois de quatro trimestres consecutivos de deflação de alimentos. O índice de Alimentação no Domicílio do IPCA entrou no terreno de inflação (média de +1,3%) no 3T18, comparado à deflação (média de -2,8%) no 2T18.

– ATACADÃO – Crescimento de dois dígitos em vendas e rentabilidade:

As vendas brutas do Atacadão no 3T18 cresceram 11,2% para R$9,5 bilhões, dos quais 6,2% foram “LfL” (Vendas Mesmas Lojas). Tal desempenho reflete os ganhos contínuos nos volumes, ticket médio e preços de commodities mais favoráveis. No 3T18 de CRFB3, o Atacadão abriu quatro lojas e duas lojas de atacado de entrega em dois novos mercados (Alagoas e Rondônia). Nos últimos 12 meses, o Atacadão abriu 17 novas lojas (incluindo uma conversão do hipermercado Carrefour) e dois atacados de entrega. O grupo espera abrir mais seis lojas em 2018, todas no formato tradicional, alcançando 20 lojas abertas em um único ano pela primeira vez na história. A expansão resultou em um crescimento adicional de 6% nas vendas do 3T18 (comparado a crescimentos de 5,1% no 2T18 e 4,3% no 1T18).A margem bruta do 3T18 de CRFB3 registrou aumento de 0,59 p.p. para 15,5%, em função principalmente do aumento dos volumes negociados e melhores preços de commodities. O EBITDA ajustado de CRFB3 registrou crescimento de 21,2% no 3T18 de CRFB3, em função da alta de 11,4% nas vendas líquidas para R$646 milhões (margem EBITDA ajustada de 7,5%).

– CARREFOUR VAREJO – Melhor desempenho de vendas mesmas lojas desde 1T17:

No 3T18, as vendas do Carrefour Varejo totalizaram R$4,5 bilhões, dos quais 3,0% foram em mesmas lojas, impulsionadas pela recuperação dos hipermercados e forte desempenho do e-commerce. A margem bruta no 3T18 de CRFB3 registrou aumento de 0,11 p.p. na comparação anual para 24,9%, em função da melhora da margem do e-commerce e do impacto positivo do fim da deflação de alimentos na margem dos formatos, marcando o primeiro avanço de margem bruta trimestral desde o 2T17.

A Carrefour Varejo apresentou redução de 2,5% em DVG&A (Despesas com Vendas Gerais & Administrativas) no 3T18 vs. 3T17, mesmo com a inflação medida pelo IPCA de aproximadamente 4,5% no período. Como percentual das vendas líquidas, os custos de distribuição representaram 20,5% no 3T18 de CRFB3, vs. 21,5% no 3T17, uma melhora de 0,91 p.p. O EBITDA ajustado cresceu 32,7% na comparação do 3T18 e 3T17 para R$185 milhões (margem EBITDA ajustada de 4,5%, alta de 1,05 p.p.).

– Forte crescimento do E-commerce:

O e-commerce foi o canal de maior crescimento no Carrefour Varejo (+106%) e representou quase 7% das vendas do Carrefour Varejo, incluindo gasolina, no 3T18 de CRFB3 comparado a pouco mais de 3% no 3T17 de CRFB3. As vendas de alimentos pela internet cresceram consideravelmente, alavancadas maior número de SKUs e ticket médio. Desde agosto, o Carrefour oferece entrega para o mesmo dia para pedidos de alimentos feitos pela internet realizados até meio-dia e também oferece uma opção de entrega com janela de duas horas. O crescimento do ticket médio consolidado (+14% de crescimento vs. 3T17) e do número de pedidos (+61% de crescimento vs. 3T17), superando fortemente a média do setor.

– Banco CSF (Carrefour Soluções Financeiras):

No 3T18, o faturamento total do Banco CSF aumentou 30,5% para cerca de R$6,4 bilhões. O faturamento do cartão de crédito Carrefour cresceu 9,5% para R$4,8 bilhões. O faturamento do cartão de crédito Atacadão foi de R$1,5 bilhão. A carteira de crédito total aumentou 32,2% para R$7,4 bilhões no final de setembro e o número de cartões totalizou 7,7 milhões, com mais de 1,4 milhão de cartões Atacadão. O EBITDA ajustado totalizou R$192 milhões, aumento de 80,8% em comparação com 3T17. No acumulado do ano até setembro, o EBITDA registrou crescimento de quase 60%, no total de R$622 milhões, já ultrapassando o EBITDA registrado em todo ano de 2017 de R$557 milhões. O cartão Atacadão atingiu o break-even no final do 3T18, antes do previsto.

A qualidade da carteira de crédito continuou melhorando no 3T18. Os empréstimos vencidos há mais de 90 dias (“over 90 dias”) totalizaram 10,5% da carteira total no 3T18 de CRFB3, em comparação com 11,1% no 3T17. Igualmente, os empréstimos vencidos há mais 30 dias (“over 30 dias”) somaram 13,4% da carteira total no 3T18 versus 14,0% no 3T17. Em bases comparáveis, a provisão para risco de crédito totalizou R$897 milhões, resultado superior em relação ao 3T17, decorrente do forte crescimento na carteira do Atacadão.

– Endividamento:

No 3T18, o custo da dívida do grupo Carrefourfoi -42,4% menor que 3T17, totalizando um resultado negativo de -R$53 milhões, ajudado pela menor taxa SELIC.No final de setembro, a dívida bruta totalizou R$2,5 bilhões e R$4,0 bilhões incluindo desconto de recebíveis. O rating de crédito da Standard &Poor’s permanece “brAAA” para o Atacadão S.A. e o Banco CSF.

– Lucro Líquido:

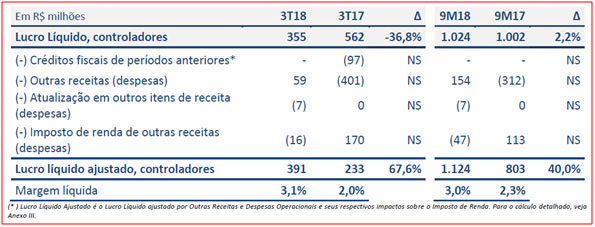

No 3T18, o lucro líquido ajustado atribuído aos acionistas controladores aumentou 67,6% totalizando R$ 391 milhões (margem líquida de 3,1% comparada a 2,0% do 3T17). No acumulado 9M18, o lucro líquido ajustado (controladores) subiu 40,0%, chegando a R$ 1.124 bilhão, com margem líquida de 3,0%.

É importante citar que o Lucro Líquido reportado do 3T18 (controladores) foi ajustado para baixo pelo ganho adicional de seis meses do ICMS-ST não recorrente do 3T17. Esses créditos referem-se à decisão do STF referente à margem presumida no final de 2016 e reconhecidos pela primeira vez em setembro 2017. O lucro líquido ajustado também é ajustado por outras receitas e despesas operacionais e seus respectivos impactos no imposto de renda.O Lucro líquido ajustado visa proporcionar uma melhor visão do desempenho recorrente.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Despesas de Vendas Gerais e Administrativas:

As despesas consolidadas com vendas, gerais e administrativas (DVG&A) aumentaram 4,3% no 3T18 de CRFB3para R$1,79 bilhão, no entanto do ponto de vista positivo, estas despesas representaram 14,0% das vendas líquidas consolidadas, uma queda de 0,51 p.p. em relação ao 3T17. Essa redução reflete os esforços para controle de despesas no Carrefour Varejo (-2,5% no 3T18 vs. 3T17), o que ajudou a mitigar o aumento de 11,1% em DVG&A no Atacadão em função principalmente da sua expansão e aumento de 12,9% em DVG&A no Banco CSF.

Conclusão sobre os resultados:

Como pudemos ver acima o resultado foi impecável. O único ponto negativo de CRFB3, nem foi tão negativo assim. Crescimento nos 3 segmentos. Atacado, Varejo e Financeira.

Este é um case que muitos ficaram ressabiados por uns 15 meses, e só agora ele começa a caminhar. Importante perceber que é preciso ter paciência na Bolsa de Valores. Quem poderia imaginar uma deflação de alimentos por 12 meses seguidos? Algo inédito na história do Brasil. No entanto, a companhia continuou fazendo seu trabalho, reduzindo custos e despesas, abrindo lojas, aumentando o e-commerce, e emitindo mais cartões de crédito Atacadão, e agora o resultado começa a vir.

O e-commerce já alcança 7% do Carrefour Varejo, ou seja, em torno de R$ 350 milhões em Receita apenas no 3T2018. Os cartões de crédito Atacadão já são 1,5 milhões, um projeto que foi lançado ainda em 2017. E o Atacadão que sempre foi o melhor segmento deve conseguir concluir o Guidance de abrir 20 novas lojas esse ano.

Além disso o Carrefour está investindo em outros segmentos que ainda são novos. No último dia 06/11/2018, comprou a FoodTech chamada e-midia, focada em conteúdo digital que controla os sites Cyber Cook, Vilka Mulher e Mais Equilíbrio. Para se ter uma idéia, o portal reúne mais de 100 mil receitas e conta com mais de 2,4 milhões de visitantes/mês.

A idéia é que o usuário possa comprar os ingredientes diretamente pelo site e-midia pelo e-commerce Carrefour.

fato relevante

Outro fato relevante que chamou atenção logo após a divulgação do resultado foi a venda de 50 milhões de ações do Fundo de Investimento em Participações (FIP) Península de Abílio Diniz. Essa venda realizada em 09/11/2018, jogou o preço das ações para baixo, dando boa oportunidade. Muitos me perguntaram se a empresa estava com algum problema que o Abílio já soubesse e na minha visão deve ser o oposto.

Não podemos negar todo o tino comercial que levou o Abílio Diniz crescer a Rede Pão de Açúcar e se tornar um dos empresários mais reconhecidos no Brasil. No entanto, desde que precisou compartilhar o controle (saiu do controle familiar), ele tem mostrado muitas dificuldades. Primeiro no próprio Pão de Açúcar, com a Casino, depois na BRF e agora em Carrefour. Além disso, sempre existem receios de algum envolvimento dele em possíveis esquemas de corrupção, então quanto menor a participação dele melhor para a precificação das ações. E o terceiro bom motivo, é que CRFB3 abriu capital no Novo Mercado com apenas 15% de ações em circulação. Com essa venda a liquidez melhorou muito, e se o Abílio vender o restante de sua participação pode melhorar mais ainda.

Enfim eu gostei dessa saída parcial do Península e acredito que se a saída for total, embora haja um impacto por alkugmas semanas no preço da ação, o mercado verá de forma positiva.

Agora, para ver a precificação de Carrefour e o cálculo de seu preço justo com as premissas você precisa ser assinante Membro Gold. Faça o login na Área de Membros e clique em resultados de empresas. Até 27/11/2018, estamos em uma promoção especial de Black Friday que você assina 3 anos, com um descontão. Clique aqui e veja a promoção e todo o conteúdo disponível.

Confira também os resultados de Fibria do 3T18.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1,25 por dia!)

Não perca a nossa promoção de Black Friday! Saiba mais clicando aqui.

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Não | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira de Greenblatt | Não | Sim | Sim |

| Carteira P/VP x ROE | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Dados de empresa | Sim | Sim | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Resultados de Empresas com cálculo de preço justo | Não | Não | Sim |

| Panorama de Ações | Sim | Sim | Sim |

| Radar de FIIs | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Descontos em Cursos | Não | Não | Sim |

| Clique | Gratuito | R$ 239,90 anual | R$ 447,00 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Para informações sobre o Curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários.

Sugestão aos destinatários

Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.