VALE (códigos Bovespa: VALE3)

RESUMÃO – Resultados 1T18:

(Data de divulgação: 25 de Abril/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

-Desempenho operacional:

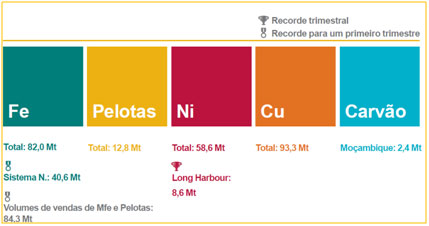

A flexibilidade da cadeia de valor da Vale levou ao recorde de volumes de vendas de minério de ferro e pelotas para um primeiro trimestre, apesar do desafio de uma menor produção sazonal,totalizando 83,9 Mt no 1T18, ficando 7,7 Mt acima do 1T17.

– EBITDA ajustado:

O EBITDA ajustado ficou em linha com o 4T17, totalizando R$ 12,9 bilhões no 1T18, principalmente em função dos maiores preços realizados e da ativa gestão do portfólio, que impactaram positivamente o EBITDA (R$ 1,7 bilhões).

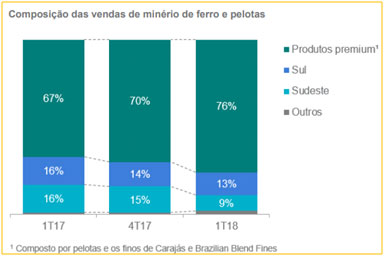

-EBITDA ajustado do segmento de Minerais Ferrosos totalizou US$ 3,408 bilhões no 1T18, que se beneficiou da maior qualidade dos produtos e de maiores prêmios, que impulsionaram o maior preço realizado da Vale (aumento da participação dos produtos premium no total de vendas).

– EBITDA ajustado do segmento de Metais Básicos foi de US$ 644 milhões no 1T18, devido, principalmente, aos maiores preços realizados de níquel, reflexos do foco da Vale em produtos de níquel com margens maiores e da otimização das linhas de produção, além, do aumento geral do preço de referência do níquel na LME.

– EBITDA ajustado do segmento de Carvão foi de US$ 104 milhões no 1T18, ficando US$ 30 milhões acima do registrado no 4T17, devido, principalmente, aos maiores preços realizados de vendas.

– Resultado financeiro:

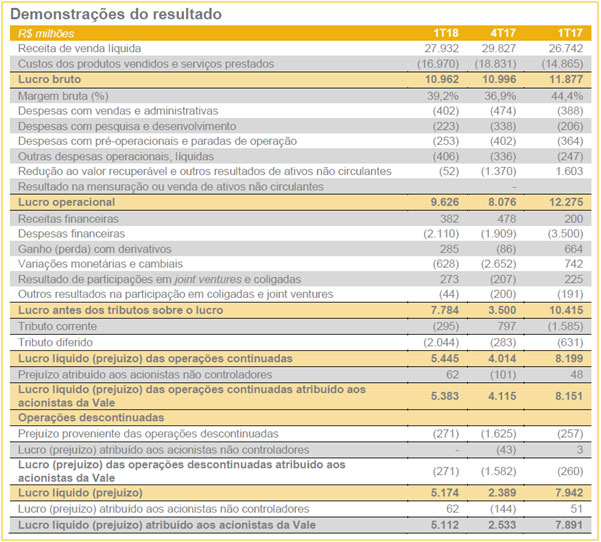

O resultado financeiro líquido registrou uma perda de R$ 2,1 bilhões no 1T18 contra uma perda de R$ 4,2 bilhões no 4T17, principalmente por menores efeitos de variação cambial e monetária. Os principais componentes do resultado financeiro líquido foram: as despesas financeiras de R$ 2,1 bilhões, os ganhos com derivativos de R$ 285 milhões, sendo R$ 326 milhões o ganho com derivativos de moeda; perda com variações monetárias e cambiais de R$ 628 milhões.

– Fluxo de caixa livre:

A Vale teve uma forte geração de caixa operacional no 1T18, que, somada aos recursos da venda dos ativos de fertilizantes e ao Project Finance de Moçambique, suportou o aumento do fluxo de caixa em relação ao 4T17, totalizando US$ 5,015 bilhões, a melhor performance desde 1T11, o que permitiu uma redução substancial da dívida líquida de US$ 3,2 bilhões no trimestre.

– Endividamento:

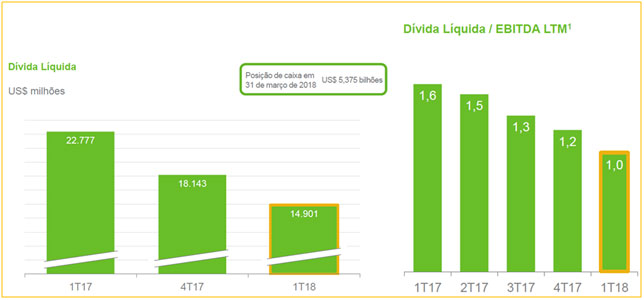

A dívida líquida diminuiu substancialmente para US$ 14,9 bilhões em 31 de março de 2018, uma redução de US$ 3,2 bilhões em relação à posição de US$ 18,1 bilhões registrada em 31 de dezembro de 2017. É importante destacarmos que esta redução significativa do endividamento foi obtida mesmo com o pagamento de remuneração ao acionista de US$ 1,4 bilhão em 15 de março de 2018.

A alavancagem, medida pela relação da Dívida líquida/LTM EBITDA ajustado, diminuiu para 1,0x em 31 de março de 2018 em comparação com 1,2x em 31 de dezembro de 2017 e 2,1x em 31 de dezembro de 2016.

– Investimentos:

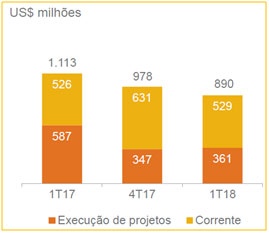

Os investimentos(CAPEX) atingiram o menor nível para um primeiro trimestre desde 2005, totalizando US$ 890 milhões no 1T18, sendo compostos por US$ 361 milhões em execução de projetos e US$ 529 milhões na manutenção das operações, seguindo a tendência de ficar abaixo de US$ 1 bilhão trimestralmente, e reforçando o guidance da Vale para o CAPEX de US$ 3,8 bilhões em 2018.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

– Produção de minério de ferro:

A produção trimestral de minério de ferro atingiu 82,0 Mt no 1T18, ficando 4,2 Mt e 11,4 Mt abaixo do 1T17 e 4T17, respectivamente, devido principalmente à decisão da gestão do 2T17 de reduzir a produção de minério de baixa qualidade, reforçando o posicionamento da Vale como produtor premium e resultando na maior realização de preços e melhor margem desde o 1T17. O período de chuvas mais intenso também impactou a produção do 1T18. Em compensação, como resultado de uma produção premium e flexível, o teor médio de Fe atingiu 64,4% no 1T18, superando os 63,9% do 1T17 e os 64,3% do 4T17, de longe o melhor resultado entre os concorrentes.

Apesar do total de produção ter sido menor, é importante destacarmos que a produção do Sistema Norte (Carajás e S11D), foi impulsionada pelo bem sucedido ramp-up do S11D e atingiu a maior produção de minério de ferro para um primeiro trimestre em 40,6 Mt no 1T18, ficando 12,9% maior do que no 1T17.

– Receita líquida:

A receita líquida totalizou R$ 27,9 bilhões no 1T18, o que significa uma redução de R$ 1,9 bilhão em comparação com o 4T17, principalmente devido aos menores volumes de venda (R$ 3,5 bilhões), que foram parcialmente compensados pelos maiores preços de vendas (R$ 1,7 bilhão).

– Custos e despesas:

Os custos e despesas totalizaram R$ 15,3 bilhões no 1T18, o que representou uma redução de R$ 1,9 bilhão em relação ao 4T17, no entanto, esta redução foi devido aos menores volumes de venda. Se excluirmos este efeito dos menores volumes, os custos aumentaram R$ 398 milhões no 1T18, devido, principalmente aos maiores custos resultantes dos maiores preços de commodities, como royalties e arrendamento e, de outros fatores, tais como o impacto negativo da variação cambial no CPV e maiores custos de combustível.

– Lucro líquido:

No 1T18, o lucro líquido totalizou R$ 5,1 bilhões no 1T18 contra um lucro líquido de R$ 7,8 bilhões no 1T17, o que representou uma redução de -35,22%. No entanto, em relação ao 4T17, a variação foi positiva em 101,82%. Este aumento de R$ 2,6 bilhões deveu-se, principalmente, à menor variação cambial (R$ 2,0 bilhões) e aos menores impairments em ativos de operações continuadas e descontinuadas (R$ 1,9 milhões), que foram parcialmente compensados por um aumento no imposto diferido (R$ 1,8 bilhão).

Conclusão sobre os resultados:

Para entender os resultados de Vale é fundamental olharmos duas variáveis. O preço do Minério de Ferro no mercado internacional, e a variação do dólar. Quando olhamos o preço do minério vemos que o 1T2017 foi o trimestre que teve os maiores preços da commodity desde o 2T2014, portanto os resultados de Vale foram impactados positivamente por causa desse período. Já o dólar teve valores menores no 1T2017. O preço médio do dólar ficou na casa de R$ 3,15 no 1T2017 x R$ 3,30 no 1T2018. Quando reunimos as duas informações entendemos porque a margem bruta de Vale caiu nesse período.

No entanto, a queda não foi tão grande assim na minha visão que destoa da maior parte dos outros analistas. (Caiu de 44% para 39%).

É importante perceber também que a Vale tem mudado a estratégia dela como empresa e já pensando no futuro. Essa nova estratégia implantada pelo antigo CEO da Klabin é baseada em três vertentes:

1. Desalavancagem Financeira – Redução de dívidas e farta distribuição de dividendos

2. Desinvestimento em ativos que não tenham sinergia com o core-business (negócio principal) da companhia.

3. Foco em produtos Premium. A empresa está investindo em produtos com alguma diferenciação. Pelotas, outros metais, e não apenas em vender o minério de ferro puro.

Quem é assinante da Área de Membros, clique aqui para conhecer HTTPS://areademembros.dicadehoje7.com, sabe a minha opinião a respeito de Vale e os ganhos que ela pode vir a conquistar com a recente alta do dólar. Como o resultado veio ligeiramente abaixo das expectativas, pode abrir um gap de oportunidade para alguns investidores.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1 por dia!)

Veja a tabela abaixo com todos os benefícios:

Confira também o último resumo de TAESA.

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Novo curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]