Estrategistas, hoje falaremos de uma estratégia interessante: Poor Man´s Covered Call que, em tradução livre, seria “Venda coberta do homem pobre”. A operação é também conhecida como Trava Diagonal ou Diagonal Call. É uma estratégia que simula uma venda coberta, em que substituímos a posição comprada na ação por uma compra de uma call longa bem dentro do dinheiro.

CARACTERÍSTICAS:

A estratégia tem uma dinâmica muito parecida com a venda coberta de call, mas não precisa de um alto investimento, pois o investidor não precisa adquirir um lote ou mais de ações (um lote, dependendo da ação pode custar R$ 10.000.00 ou até mais).

As duas opções envolvidas na estratégia irão simular o comportamento da ação (ativo-objeto).

- Para isso, iremos substituir a ação por uma opção call (opção de compra) DITM (Deep In The Money), ou seja, uma opção muito dentro do dinheiro. Iremos buscar uma call com delta próximo de 0,90 (sites como o oplab e opções.net fornecem essa informação).

- Na montagem da operação, o investidor irá vender uma call para o próximo exercício e comprar call DITM para um vencimento mais longo (2 a 3 meses, pelo menos). Opções com vencimento longo perdem pouco valor com o passar do tempo. O theta desse tipo de opção é menor (o theta é a medida da taxa de desvalorização de uma opção ao longo do tempo, à medida que se aproxima do exercício).

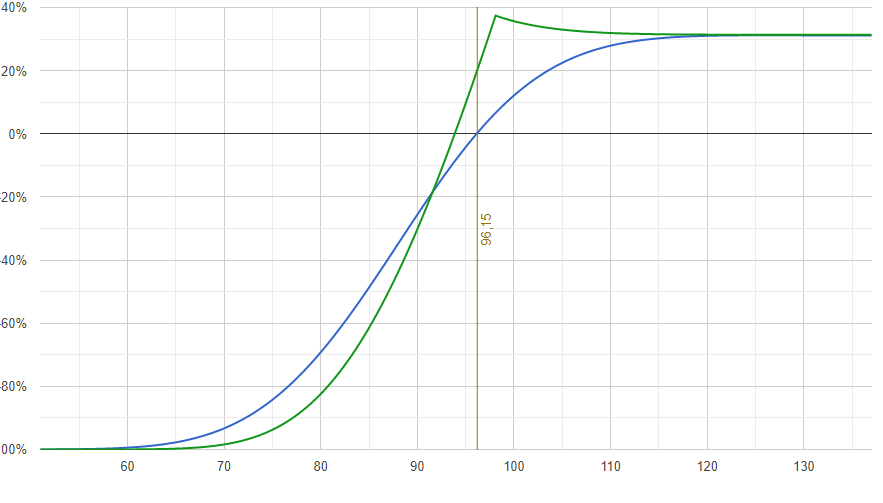

- O gráfico de payoff dessa estratégia fica muito parecido com a da venda coberta.

Vamos para um exemplo prático e comparativo entre a compra de uma ação, venda coberta e a poor man´s covered call:

| Ação: VALE3 | Vale do Rio Doce | ||

| Cotação: R$ 96,15 | Ação | Venda Coberta | Poor Man´s Covered Call |

| Operação | 100 ações a R$ 96,15 cada. | Compra de 100 ações a R$ 96,15+

Venda de 100 calls Strike R$ 98,10

|

Compra 100 calls strike R$ 86,60 (vencimento maio) + venda 100 calls strike R$ 98,10 (vencimento abril) |

| Capital necessário | 100 x R$ 96,15 = R$ 9.615 | 100 x R$ 96,15 = R$ 9.615,00 | 100 x R$ 12,82 = R$ 1.282,00 |

| Opção | Venda call VALED102 = 100 x R$ 3,14 = R$ 314

Strike R$ 98,10 e vencimento 19/04 |

Venda call VALED102 = 100 x R$ 3,14 = R$ 314

Strike R$ 98,10 e vencimento 19/04 |

|

| Alta a R$ 97,15 | 100 x R$ 97,15 = R$ 9.715

R$ 9.715 – R$ 9.615= R$ 100 |

R$ 100 + 314 = R$ 414 | R$ 265,99*

*simulação opções.net

|

| Alta a R$ 98,15 | 100 x R$ 98,15 = R$ 9.815

R$ 9.815 – R$ 9.615 = R$ 200 |

R$ 9.815 – R$ 9.615 + R$ 414 =

R$ 614 |

R$ 359,71*

*simulação opções.net |

| Queda R$ 92,15 | 100 x R$ 92,15 = R$ 9.215

R$ 9.215 – R$ 9.615= -R$ 400 |

R$ 9.215 – R$ 9.615 + R$ 314 =

-R$ 86 |

– R$ 148,91*

*simulação opções.net |

| Alta a R$ 100,15 | 100 x R$ 100,15 = R$ 10.015

R$ 10.015– R$ 9.615= R$ 400 |

R$ 9.810 – R$ 9.615 + R$ 314 =

R$ 509 |

R$ 359,71

*simulação opções.net |

- Observação: utilizamos a cotação aproximada de VALE3 do dia 18/03/21.

- Os dados das opções de compra utilizados no exemplo foram extraídos do site opções.net

Reparem que a estratégia Poor man´s covered call necessita de apenas 13,33% (R$ 1.282) do capital necessário para comprar um lote da VALE3 ou de montar uma venda coberta.

PAYOFF DA OPERAÇÃO:

Vejamos o gráfico de payoff da Poor Man´s Covered Call:

Verificamos pelo gráfico que a estratégia possui lucro e prejuízo limitado, mesmo que a ação caia a zero ou suba indefinidamente os dois pontos possuem um limite. O prejuízo máximo é maior que o lucro máximo nessa operação, porém é preciso lembrar que é possível parametrizar de forma a baixar o breakeven, ou até mesmo rolar as posições com o passar dos vencimentos, melhorando as relações risco x retorno, quando há condições favoráveis no mercado para tanto.

Vantagens e desvantagens do Poor Man´s Covered Call:

A principal vantagem é a necessidade de um capital baixo para a montagem de uma operação. Haverá um lucro mesmo que mínimo nos casos que a ação caia um pouco em referência ao dia da montagem. Possui uma boa relação risco/retorno.

A primeira desvantagem é a limitação do lucro, pois quando a ação sobe com muita força no período em que a opção envolvida ainda tem validade, o investidor fica com um lucro limitado.

A segunda desvantagem é a exposição a uma queda forte no papel, o que ocasionará também uma perda significativa na operação.

ALERTA:

O presente artigo não é recomendação de investimento e tem caráter educativo. Apesar do capital ser considerado baixo, a estratégia pode trazer prejuízo para o investidor em virtude da desvalorização da ação (ativo-objeto), que pode ocorrer em razão da perda de fundamentos, mudança na administração, fatores cíclicos, eventos inesperados e etc.

CONCLUSÃO:

Vimos que a estratégia Poor man´s covered call é parecida com a venda coberta, mas ao invés de envolver a compra de um ativo, é realizada com venda e compra de duas calls com strikes e vencimentos diferentes. Apesar de haver uma limitação nos lucros, o capital necessário é relativamente baixo. É ideal para momentos no qual o mercado fica lateralizado.

Estrategistas, ficamos por aqui!! Mas antes temos um convite para aqueles que desejam aprender mais sobre o mundo de opções!! E além de claro rentabilizar!! Venha fazer parte da família Xeque Mate:

Na assinatura da Estratégia, você terá acesso a: relatórios semanais; monitoria ao vivo; grupo no Telegram; curso completo com 7 módulos; planilha de imposto de renda e suporte pelos 7 dias da semana. E o melhor: contarão com a experiência do Daniel Nigri, CEO do Dica de Hoje, e de Marcelo Meurer, especialista em opções.

Abraços, até a próxima!

Estratégia Xeque Mate

Você conhece a Estratégia Xeque Mate?

Clique na pagina e veja os detalhes