Carteira de investimentos: Girar ou Manter? – Estudo com a Carteira PEG (Parte 3)

Este é o último artigo deste estudo da série Girar ou Manter que começamos a fazer há duas semanas atrás. O estudo consiste em estudar as carteiras calculadas da Área de Membros e descobrir se vale mais a pena trocar as carteiras mensalmente quando elas são recomendadas. Ou se vale a pena manter estas carteiras por um período mais longo. Estamos calculando nos artigos anteriores, a manutenção da carteira calculada desde o início, e trocas semestrais.

Se você perdeu os artigos anteriores, você pode clicar aqui para ver o estudo da carteira P/L abaixo da Média, ou aqui para ver o estudo na Carteira de Graham. Vale a pena ver esses dois estudos antes de prosseguir.

A carteira PEG é baseada em um indicador que eu ouvi a primeira vez pelo mega-investidor Philip Fisher – Livro “Common Stocks Uncommon Profits”. PEG nada mais é que o Price Earnings to Growth, ou a divisão do indicador P/L pelo crescimento de lucros esperado futuro de cada empresa. Como teríamos uma boa dose de subjetividade se fôssemos estimar o crescimento de cada empresa, aceitamos a premissa, que nem sempre é correta, que o crescimento dos últimos 5 anos irá se repetir no futuro.

Alguns autores ainda usam um indicador chamado PEGY que inclui os dividendos distribuídos no cálculo também. Mas na Carteira da Área de Membros calculamos o indicador tradicional PEG.

Cabe ressaltar que na minha visão este indicador foi um avanço a primeira fórmula de Graham, visto que Graham, procurava apenas empresas baratas ou subavaliadas, enquanto Philip Fisher aceitava pagar um pouco mais caro em alguma ação, caso ela tivesse crescimento de lucros que fosse condizente com a precificação.

OBS: Nestas Carteiras, eu apenas faço o cálculo das Melhores ações de Acordo com os critérios estabelecidos. Não existe nenhuma intervenção minha pessoal.

Vamos ao estudo:

Para começar apresento de novo a imagem da rentabilidade de todas as carteiras ao longo destes 14 meses, sendo substituídas todos os meses. Vemos abaixo que a Carteira PEG sendo trocada sempre todos os meses, é a carteira mais rentável de 2018 e acumula alta de 74,45% de 14/07/2017 até 31/08/2018.

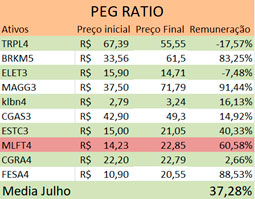

Dia 14/07/2017, foi o início do projeto da Área de Membros, e neste dia foi calculada a primeira carteira PEG. A carteira calculada com o GuiainvestPro naquela época foi a apresentada abaixo, e aproveitamos para colocar a rentabilidade que ela teria se fosse mantida até hoje.

Obs: O código MLFT4 parou de ser negociado no fim de Janeiro/2018 e passou a ser o JPSA4 e depois o JPSA3 (Jereissati – controladora do Iguatemi). Coloquei o último valor do MLFT4 no estudo.

Nesta primeira carteira vemos que a troca da carteira mensal gerou um rendimento maior que manter a mesma carteira inicial.

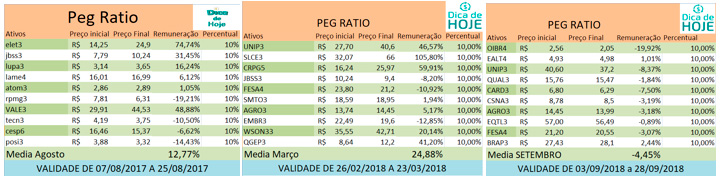

Caso trocássemos semestralmente esta carteira, teríamos mantido essa carteira inicial de 14/07/2017 a 26/01/2018, depois trocaria pela carteira abaixo em 29/01/2018 até 03/08/2018, e finalmente teria a carteira de 03/08/2018 até a data de hoje. Estou escrevendo no encerramento de 14/09/2018.

A rentabilidade total trocando semestralmente as carteiras seria calculada de acordo com a fórmula abaixo:

Rentabilidade = (1,4860 x 1,2751 x 0,9464) – 1 = 79,32%. Maior dos 3 resultados.

Fazendo o mesmo estudo com início na segunda carteira, a do mês de Agosto/2017, a rentabilidade trocando a carteira em todos os meses seria a rentabilidade total dividida pela rentabilidade alcançada em Julho/2017 de acordo com a fórmula abaixo.

Rentabilidade de 07/08/2017 a 14/09/2018 = 1,7445 / 1,0858 = 60,66%

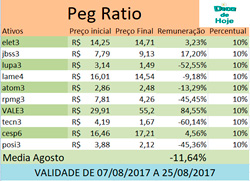

Se mantivéssemos aquela carteira calculada em 07/08/2017, desde o início até hoje 13 meses depois, no dia 14/09/2018, o resultado seria decepcionante no longo prazo. 4 ações com quedas fortes, e apenas Vale com alta consistente nesses ano. Ou seja, aquele crescimento de lucros não se manteve no longo prazo nas empresas calculadas.

E finalmente, caso a carteira fosse trocada semestralmente, teríamos comprado a primeira carteira em 07/08/2017, e trocaríamos esta carteira em 26/02/2018, e finalmente agora em 31/08/2018 substituiríamos pela carteira atual estes 14 dias.

Rentabilidade total com as trocas semestrais foram de 1,1277 x 1,2488 x 0,9555 = 34,56%.

Neste caso o rendimento da troca mensal de 60,66% foi melhor que o da troca semestral de 34,56% e que foi melhor que o da manutenção da carteira calculada de perda de 11,64%

Assim como fizemos nos dois outros estudos calculamos abaixo as trocas de todas as carteiras até o fim do ano de 2017, que já pressupõe um tempo maior para esses cálculos.

| Começo em | Mensalmente | Semestralmente | Sem mudanças |

| 14/07/2017 | 74,45% | 79,32% | 37,28% |

| 07/08/2017 | 60,66% | 34,56% | -11,64% |

| 28/08/2017 | 53,56% | 53,32% | 44,41% |

| 25/09/2017 | 44,20% | 35,78% | 36,87% |

| 30/10/2017 | 48,12% | 33,13% | 30,91% |

| 27/11/2017 | 46,74% | 63,37% | 56,21% |

| 26/12/2017 | 33,36% | 32,46% | 30,17% |

| Total (1/2/3) | 5/1/1 | 2/4/1 | 0/2/5 |

Diferente das carteiras anteriores que deram como melhor resultado a manutenção da carteira, a carteira PEG performou melhor fazendo o giro mensal em 5 dos 7 períodos analisados. Em segundo lugar o melhor resultado foi o do giro semestral, e o pior resultado foi do investidor que manteve a carteira para o Longo Prazo.

Outro fator importante a se observar é a amplitude de resultados. Isto é, a diferença entre a melhor rentabilidade e a pior rentabilidade.

Conclusão

Para a carteira que é trocada mensalmente tivemos o pior resultado com início em 26/12/2017 e que foi igual a 33,36%, e o melhor resultado começando no início que foi de 74,45%. A diferença do maior para o menor foi de 41,09%. Na simulação de troca semestral a diferença (amplitude) do maior para o menor foi de 79,32% – 32,46% = 46,86%. E finalmente na carteira sem giro e que você mantém a mesma carteira para o longo prazo a diferença do pior resultado -11,64% e do melhor resultado 56,21% é de 67,85%. Isto significa que o investidor estaria correndo um risco maior de ter uma grande variação na rentabilidade se mantivesse a carteira no longo prazo sem alterações.

Antes que lotem os comentários, ou que se preocupem em girar demais a carteira, lembro que o estudo das outras duas carteiras teve um resultado diametralmente oposto e que privilegiava a manutenção da carteira. Este é apenas o início do estudo. Em Fevereiro ou Março de 2019, podemos continuar esse mesmo estudo, mas AA com trocas das carteiras anuais.

Para virar membro Gold, clique aqui e escolha dentre o plano mensal ou o anual com desconto. Ambos dão direito ao cancelamento em até 29 dias com reembolso integral. O anual, findo o período de garantia pressupõe fidelidade de 12 meses e não tem reembolso parcial.

Abraços e Bons Investimentos,

Daniel Nigri analista CNPI