CIELO (códigos Bovespa: CIEL3)

RESUMÃO – Resultados 1T18:

(Data de divulgação: 02 de Maio/2018)

(Dados retirados do site de RI)

Pontos POSITIVOS:

– Despesas operacionais – Cielo Brasil:

As despesas operacionais totalizaram R$217,2 milhões no 1T18, apresentando uma redução de 5,9% quando comparadas com R$230,7 milhões no 1T17. A diminuição de R$13,5 milhões ocorreu principalmente pela redução das Despesas com pessoal (14,5% em relação a 1T17) e redução das Despesas com vendas e marketing (22,2% em relação a 1T17). OBS: As novas iniciativas de marketing implementadas a partir de abril de 2018 não estão refletidas nos resultados do 1T18!

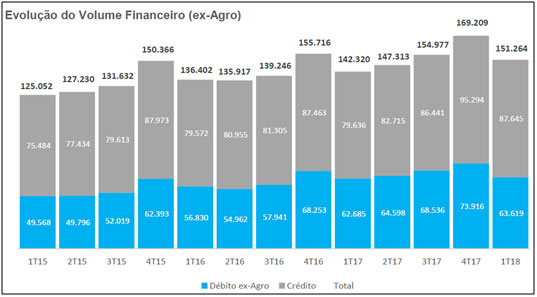

– Volume financeiro de transações da Cielo Brasil:

O volume financeiro de transações da Cielo Brasil – sem considerar o produto Agro, totalizou R$151,3 bilhões, o que representa um aumento de 6,3% em relação ao 1T17, sendo 10,1% nas transações de crédito e 1,5% nas de débito, reflexo do melhor desempenho no segmento de Grandes Contas e recuperação, ainda que modesta, da atividade econômica no país.

– Maior contribuição da CATENO:

A Cateno é uma associação com o Banco do Brasil criada em fevereiro de 2015 com o objetivo de fazer o processamento das transações de débito e crédito realizadas utilizando cartões emitidos pelo Arranjo Ourocard. No 1T18, a Cateno contribui de forma favorável para os resultados da Cielo:

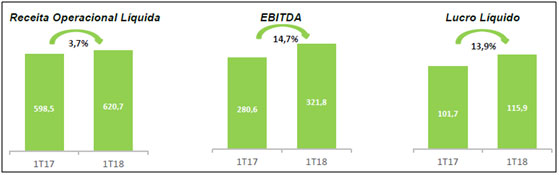

– Receita líquida da Catenoaumentou 3,7% para R$620,7 milhões no 1T18, comparada com R$598,5 milhões no 1T17. O acréscimo está relacionado à continua expansão dos negócios da Cateno. Em comparação ao 4T17, a queda de 15,3% é reflexo da sazonalidade do negócio;

– Redução de -6,7% nos custos dos serviços prestados;

– Lucro líquido da Catenoaumentou 13,9%, para R$115,9 milhões no 1T18, quando comparado aos R$101,7 milhões no 1T17. Em relação ao 4T17, o lucro líquido Cateno contraiu 22,7%.

[epico_capture_sc id=”2764″]

Pontos NEGATIVOS:

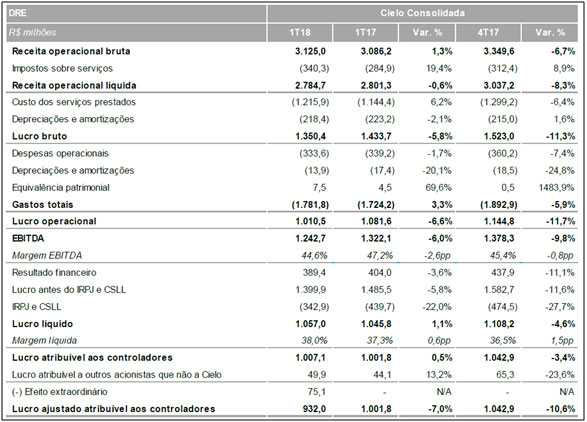

– Receita operacional líquida:

A receita líquida da Cielo Consolidada totalizou R$2.784,7 milhões no 1T18, representando uma redução de -0,6%, quando comparada aos R$2.801,3 milhões no 1T17.Esta queda éexplicada pelo aumento dos impostos sobre a receita decorrente da mudança do ISS e da redução registrada em receita de aluguel, reflexo da queda do parque de terminais, bem como pelo efeito de mix de clientes e fraca recuperação do mix de produtos.

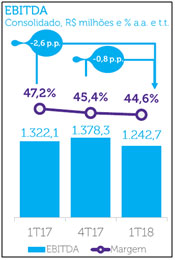

– EBITDA:

O EBITDA da Cielo Consolidada registrou R$1.242,7 milhões no 1T18 com margem EBITDA de 44,6%, representando, respectivamente, uma redução de -6,0% e -2,6 p.p. frente ao 1T17.

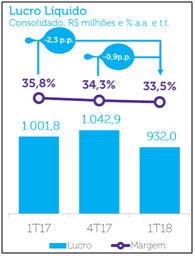

– Lucro líquido:

O lucro líquido da Cielo no 1T18 totalizou R$932,0 milhõescom margem líquida de 33,5%, representando uma redução de-7,0% e de -2,3p. p. em frente ao 1T17. É importante destacarmos que a Cielo registrou efeitos extraordináriosno valor de R$75,1 milhões neste trimestre.

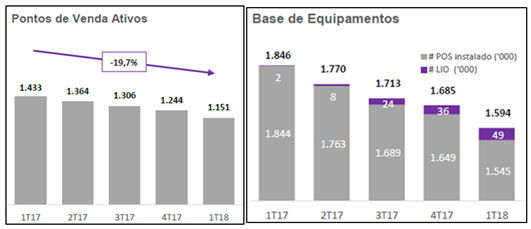

– Redução de Pontos de Venda Ativos e Base de Equipamentos:

O número de pontos de venda ativos totalizou 1,15 milhão ao final do 1T18, o que representa uma redução de -19,7% sobre o 1T17 e de -7,4% sobre o 4T17. São considerados ativos aqueles pontos de venda que realizaram pelo menos uma transação nos últimos 30 dias.

A base instalada de POS e LIO apresentou redução de -13,6% em relação ao 1T17 e de -1,6% em relação ao 4T17. A máquina sem fio (WiFi/GPRS) terminou o 1T18 representando 75,4% da base instalada, aumento de 4,0 p.p. em relação ao 1T17 e de 0,9 p.p. com relação ao 4T17.

Conclusão sobre os resultados:

Cielo é uma empresa que já foi considerada uma das melhores do mercado no passado, no entanto a forte concorrência que ela vem sofrendo no setor, fez com que a empresa perdesse parte de sua rentabilidade. O ROE de 60% que ela ostentava em 2013 / 2014 deu lugar a um ROE de 28% atual, que ainda sim é alto.

É importante citar que apesar das quedas recentes da cotação das ações de Cielo, os fundamentos da empresa se mexeram muito pouco. A empresa fez o “dever-de-casa” e reduziu custos e despesas. Além disso nesses anos reduziu também o endividamento, aumentou a distribuição de dividendos, e o lucro teve uma queda marginal de apenas 7%.

A empresa segue, trimestre após trimestre capturando cada vez mais vendas. A queda do número de POS eu considero normal, porque o POS é uma forma de capturar a venda que já está ficando antiga e Cielo está muito centrada nas grandes corporações, enquanto suas concorrentes brigam por pequenos e médios estabelecimentos.

Não fosse a queda dos juros Selic e com isso a queda da aquisição de recebíveis, que também foi impactada pela maior concorrência, Cielo ainda conseguiria entregar um lucro maior, apesar de todo o cenário adverso.

Enfim, eu sei que eu estou pensando diferente do restante do mercado e esta é uma tarefa dura e, às vezes, até ingrata. Afinal é muito mais fácil pensar igual a todo mundo. Se eu errar, eu não erro sozinho. Mas quem conhece meu trabalho sabe que eu tenho a minha opinião e acredito que Cielo se recupera depois de algum tempo de descrença do mercado.

Está com dificuldade de achar oportunidades? Quer receber recomendações sobre as melhores ações da Bolsa? Relatórios e Vídeos semanais de análise de empresas. Clique aqui e vire um Membro Gold (pagando menos de R$1 por dia!)

Veja a tabela abaixo com todos os benefícios:

| Membro Bronze* | Carteira Z | Membro Gold | |

|---|---|---|---|

| Carteira PEG | Sim | Sim | Sim |

| Carteira Barganhas | Sim | Sim | Sim |

| Carteira P/L abaixo da Média | Sim | Sim | Sim |

| Carteira Dividendos | Não | Sim | Sim |

| Carteira Graham | Não | Sim | Sim |

| Carteira Z (fundos de Investimentos) | Não | Sim | Sim |

| Carteira Dica de Hoje | Não | Não | Sim |

| Radar de FIIS (NOVO) | Não | Não | Sim |

| Relatórios Dica de Hoje (ações + Fiis) | Não | Não | Sim |

| Vídeos Dica de Hoje | Não | Não | Sim |

| Hangouts | Não | Não | Sim |

| Clique | Gratuito | R$ 179,90 anual | R$ 359,90 anual |

*As carteiras Membro Bronze podem ser modificadas sem aviso prévio, a qualquer momento.

Novo curso de opções Dica de Hoje, clique aqui.

Abraços e Bons Investimentos!

Daniel Nigri (analista CNPI)

Com a ajuda de Leo Bittencourt

Disclosure

Elaborado pelo analista independente Daniel Isaac Nigri CNPI 1810, este relatório é de uso exclusivo de seu destinatário.

Este estudo é baseado em informações disponíveis ao público nos próprios sites de RI das empresas analisadas ou comparadas, consideradas confiáveis na data de publicação.

As opiniões, aqui expressas, estão sujeitas a mudanças, por se tratarem de estimativas baseadas em fundamentos e projeções de futuro que podem ou não ocorrer.

Este relatório não representa oferta de negociação de valores mobiliários ou outros instrumentos financeiros.

As análises, informações e estratégias de investimento têm como único propósito fomentar o debate entre o analista responsável e os destinatários. Os destinatários devem, portanto, desenvolver as próprias análises e estratégias. (Caminhar com as próprias pernas e ter bom senso)

Informações adicionais sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros aqui abordados podem ser obtidas mediante solicitação, e serão arquivadas por 5 anos conforme determinação da CVM.

O analista responsável pela elaboração deste relatório declara, nos termos do artigo 17º da Instrução CVM nº 483/10, que as recomendações do relatório de análise refletem única e exclusivamente a sua opinião pessoal e foram elaboradas de forma independente.

O analista Daniel Isaac Nigri CNPI é o responsável principal pelo conteúdo do relatório e pelo cumprimento do disposto no Art. 16, parágrafo único da Instrução ICVM 483/10.

[icegram campaigns=”3050″]