MILLS (MILS3)

A MILLS é uma prestadora de serviços especializados.

O negócio contempla o planejamento, projeto, supervisão técnica e fornecimento de estruturas temporárias para construção civil (formas para concreto, escoramento e andaimes).

Além de locação e venda de equipamentos motorizados de acesso (plataformas aéreas e manipuladores telescópicos).

A companhia fornece para grandes projetos de infraestrutura e para construção residencial, comercial e industrial.

A empresa Mills foi fundada em 1952 pela família Nacht

Um negócio de andaimes e escoramento que prestava serviços ao setor de construção civil.

Nas décadas de 70 e 80 ela participou da construção de grandes obras:

Ponte Rio-Niterói em 1971, Usina Hidrelétrica de Itaipu em 1979 e da primeira plataforma brasileira de exploração de petróleo em 1983.

Abriu capital em maio de 2010: a ação foi precificada à R$11,50, captando R$ 685,7 milhões e, no dia, a ação fechou com uma valorização de 1,22%.

Lembrando que na ocasião o grande gatilho para a valorização do negócio era a demanda por obras para a Copa de 2014 e para a Olimpíada de 2016.

Chegou a um valor de mercado de R$ 4,2 bilhões.

Hoje esse valor é de R$ 2,7 bilhões, mas chegou a valer bem menos, quando a cotação bateu a casa dos R$ 2,33.

No auge ela era comumente denominada de“empresa da Copa”, já que a companhia prestava serviços em obras de estádios, aeroportos, além dos projetos de mobilidade urbana em 12 capitais do país, o que não é pouca coisa.

Mas os resultados se deterioraram.

Porém, acreditava-se na época que ainda existia muito espaço para o setor de construção pesada no Brasil e que o negócio ainda poderia render bons frutos.

Acompanhe a evolução da cotação desde então:

Veja que ao final de 2014 as coisas começaram a “azedar”.

Em 2013 o lucro da companhia havia sido R$ 172 milhões, e em 2014 esse valor caiu para R$ 64 milhões.

E não parou por aí: em 2015 veio o prejuízo de R$ 97 milhões. Os anos passaram e os prejuízos persistiram: 2016 – R$ 99 milhões; em 2017 – R$ 138 milhões e em 2018 – R$ 94 milhões.

Nos últimos 5 anos, um recuo médio de 70% nos resultados.

Para termos uma ideia do caos que ocorreu na época com a Mills

Com os escândalos envolvendo as construtoras, a Mills tinha uma receita líquida de R$ 832 milhões em 2013, e esse número em 2018 fechou em R$ 304 milhões.

Até o terceiro trimestre de 2019, a receita líquida da companhia é de R$ 280,7 milhões, com um prejuízo acumulado de R$ 611 mil.

Imagine o investidor observando o ativo que gerava ebitda na casa dos R$ 400 milhões, ver o indicador negativo e uma dívida considerável – pois foi isso que ocorreu com esse negócio e seus investidores.

A recuperação judicial passou pertinho.

Mas na época era uma “promessa”, que não vingou.

A cotação sofreu, como você pode ver no gráfico acima, e agora ela volta à tona.

Segundo alguns, como uma “nova empresa” e com o gatilho de ter capacidade ociosa tanto na locação quanto no segmento de construção (a taxa de utilização que tanto comentamos aqui que é um dos gatilhos para projeção de receita em qualquer negócio).

Além obviamente da recuperação dos preços cobrados pelos serviços devido ao aquecimento do setor.

Lembrem que no material sobre as projeções do BC para a nossa economia eu citei que ficam claros os principais itens que são destacados como suporte do crescimento da FBCF (Formação Bruta de Capital Fixo) e da economia.

Fonte: apresentação de resultados da companhia – 3T2019

O mercado analisa da seguinte forma:

Maior volume (sem custo de aquisição, já que temos capacidade ociosa) + reajuste de preços acima da inflação devido à demanda por infraestrutura = recuperação do ebitda.

Esse é o raciocínio do mercado para torná-la novamente um alvo de investimentos, mas veja que isso sempre considerando os preços praticados no último boom da construção (2012/2013).

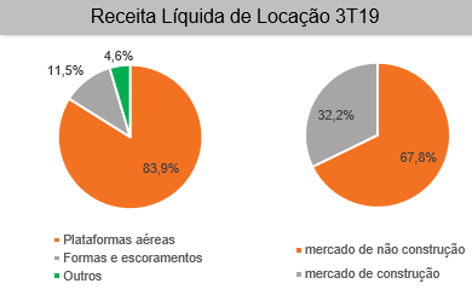

OBS. 1: a maior parte da receita do negócio vem da locação, cerca de 82%, e hoje detém cerca de 30% de market share na locação de plataformas.

(e aqui não inclui somente construção civil, mas manutenção e/ou movimentação de materiais nas instalações industriais), e isso graças à fusão com a Solaris.

Fonte: apresentação de resultados da companhia – 3T2019

Hoje a Mills conta com cerca de 9.000 equipamentos

(sim, é muita coisa se considerarmos o total disponível geral), trabalhando com 32 filiais em 18 estados do país e com 6 mil clientes ativos.

OBS. 2: quem é daqui do Rio Grande do Sul, sabe que ela está presente na obra da nova ponte do Guaíba.

Então vamos às informações para que você possa tirar as suas próprias conclusões.

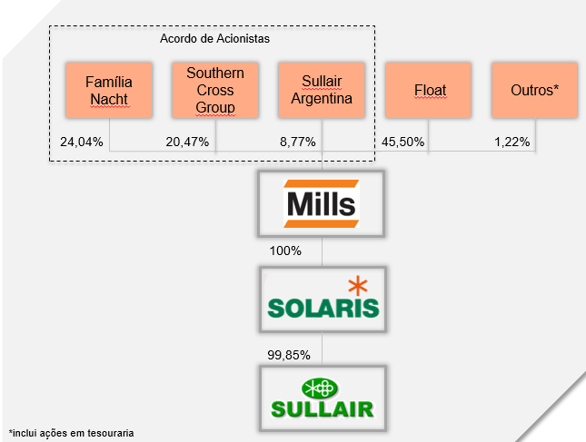

Composição Acionária

Fonte: http://ri.mills.com.br/perfil-da-mills/composicao-acionaria

O acordo de acionistas pode ser acessado AQUI.

Resultados do Terceiro trimestre de 2019

- A dívida bruta que chegou a ser de R$ 600 milhões no auge da crise, hoje é de R$ 96,6 milhões, sendo 84,7% com vencimento no curto prazo e 15,3% longo prazo.

- Dívida líquida negativa (caixa depósitos vinculados R$ 109,8).

- A dívida líquida/ebitda ajustado de -0,2x e ebitda ajustado/resultado financeiro de 9,1x em 30 de setembro de 2019.

- Lembrando que os Covenants são: EBITDA Ajustado LTM/Resultado financeiro >= 2 e Dívida Líquida/EBITDA Ajustado LTM <= 3 (LTM – lasttwelvemonths).

- Da composição da dívida, 11,9% são de empréstimos, 3,5% do Finame e 84,7% debêntures. Em 2020 são R$ 57,4 milhões em debêntures, R$ 1,9 milhões do BNDES e R$ 3,9 milhões de outros, totalizando assim R$ 63,2 milhões.

- O prazo médio para o pagamento da dívida total é de 1,1 ano e o custo médio: CDI + 4,43% a.a.

- A empresa pagou, no trimestre em questão, a penúltima parcela referente às debêntures IPCA + 7% no valor de R$ 61,8 milhões.

- O caixa líquido encerrou o trimestre em R$13,2 milhões.

- FCO foi de R$ 34 milhões no trimestre, contra R$ 24,2 no 3T2018, e o FCL R$ 31,1 milhões, contra 22,9 milhões em 2018.

- No consolidado, a receita líquida foi de R$ 129,4 milhões e de R$ 300,9 milhões nos 9 meses/2019, contra R$ 100,5 milhões no 2T2019 e R$ 72,7 milhões no 3T2018.

- A receita de locação foi responsável por 88,5% da receita líquida total e a receita de vendas de novos e seminovos responsável por 7,1% (Rental R$ 107,1 milhões e Construção R$ 22,3 milhões). Observando o fato de que o segmento Rental cresceu em receita 115% em relação ao 3T2018, pela incorporação dos resultados da Solaris integralmente.

- Lucro Bruto de R$ 53,2 milhões versus R$ 8,2 milhões no 3T2018 e R$ 26 milhões no 2T2019.

- Ebitda consolidado de R$ 37,1 milhões, contra -R$ 0,3 milhões no 3T2018 e R$ 21,3 milhões no 2T2019.

- Margem ebitda de 28,7%,contra -0,4% no 3T2018 e 21,2% no 2T2019.

- Ebitda Ajustado (não recorrentes) de R$ 37,8 milhões, com margem de 30,9%, contra R$ 19,3 milhões e margem 20,1% no 2T2019 e R$10,3 milhões, com margem de 15,9% no 3T2018.

- Os não recorrentes foram contabilizados a R$ 5,6 milhões negativos, referente a despesas de integração (Solaris), em R$ 7,9 milhões, e positivo em R$ 4 milhões com venda de seminovos e sucatas (abaixo cito o motivo).

- Ebit segue negativo – 3T2019: -R$ 15,3 milhões e margem de -11,8%; 2T2019: -R$ 17 milhões e margem de-17%; 3T2018: -R$ 31 milhões e margem de -42,7%.

- Resultado financeiro líquido (consolidado desconsiderando o IFRS16) negativo em R$2,2 milhões, com receitas de R$ 3,8 milhões e despesas de R$ 6 milhões. No mesmo período de 2018 esse resultado havia sido negativo em R$ 3,1 milhões.

- Prejuízo apurado de R$ 19,4 milhões no trimestre, contra prejuízo de R$ 13,7 milhões no 2T2019 e prejuízo de R$ 32,6 milhões no 3T2018. Nos nove meses de 2019 a empresa apresenta um prejuízo acumulado de R$ 42,3 milhões, um número bem menor que os R$ 106,6 milhões de prejuízo nos 9 primeiros meses de 2018.

- Lembrando que com prejuízos acumulados ela usa a prerrogativa de redução da base; são R$ 42,3 milhões de prejuízos acumulados.

- As sinergias com a Solaris, de acordo com a empresa, são de R$ 11,2 milhões, (Run Rate) referentes à estrutura (maior valor R$ 5,7 milhões), infraestrutura, suprimentos e despesas gerais e administrativas.

Por segmento:

Rental

apurou receita líquida 30,8% maior que no 2T2019 e 115% maior que no mesmo período de 2018 (aqui existe obviamente a inclusão da receita integral da Solaris) – foram R$ 107,1 milhões.

As plataformas aéreas

São responsáveis por 83,9% da receita total; no trimestre foram R$ 89,6 milhões, um crescimento de 107,2% em relação ao 3T2018 e 31% em relação ao 2T2019.

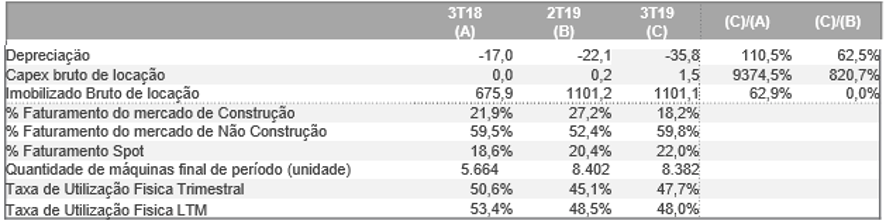

Acompanhe os números referentes ao maquinário e o setor de onde vem a maior parte do faturamento:

Fonte: Release da companhia do 3T2019

Ebitda

R$ 38,5 milhões, com margem de 35,9%; no ebitda ajustado foram apurados R$ 42,9 milhões e margem de 40,1%.

Ebit

negativo de -R$ 0,8 milhão e margem negativa de -0,7%.

Os custos reduziram 3,5% em relação ao 2T2019:

foram R$ 31,4 milhões, sendo que, destes, 43,6% foram referentes a materiais de consumo, 35,7% com mão de obra e 11,1% referentes a custos com venda de materiais novos e seminovos. No 2T2019 foram R$ 32,5 milhões e no 3T2018 R$ 19,2 milhões.

As despesas

excluindo depreciação e IFRS16, foram de R$ 40,7 milhões.

Construção:

segue fraco, apurando receita líquida de R$ 22,3 milhões no 3º trimestre, sendo que 55,1% deste valor foram referentes à receita de locação, e a receita de vendas de novos, seminovos e sucata responde por 31,5% do total. No 2T2019, a receita líquida havia sido de R$ 18,6 milhões e no 3T2018 R$ 23,1 milhões, ou seja, no anual comparativo a receita recuou (devido à receita menor de locação), mas o ebitda reagiu, porém a empresa cita que ainda vê 2019 (4T) como fraco no setor.

- A receita com a venda de seminovos cresceu 51,7% (1,6 mil toneladas vendidas e auferidos R$4,0 milhões) e de locações 33,2% em relação ao trimestre anterior. Essa venda de seminovos (R$ 3,1 milhões) e sucatas (R$ 3,8 milhões) é referente à estratégia de abrir espaço para os equipamentos da Rental, vindos da Solaris (que é maior parte da receita) e também, segundo a empresa, devido ao fato de que o setor de infraestrutura estádemorando para recuperar, porém ela cita que isso não significa que ela não terá condições de atender o aquecimento da demanda, já que a taxa de utilização está em 35,9% apenas.

Fica claro aqui o motivo pelo qual o mercado acredita que ela ganha com a retomada das obras de infraestrutura.

Observe o saldo de imobilizado da companhia e veja a redução na construção:

Fonte: release da companhia 3T2019

- Ebitda aqui continua negativo (-R$ 0,7 milhão), com margem negativa de -3,2%, mas melhor que no 3T2018, quando o ebitda foi negativo em -R$ 16,6 milhões e margem negativa de -71,9%, e em relação ao 2T permaneceu estável.

- O ebitda ajustado negativo em -R$ 5,1 milhões, com margem negativa de 33%, contra -R$ 4,1 milhões e margem -28,5% no 2T2019, e -R$ 6,6 milhões, com margem negativa de -43,1%.

- No ebit não é diferente, continua negativo. Foram apurados -R$ 12,8 milhões, com margem negativa de -57,2% no trimestre, -R$ 13,1 milhões, com margem de -70,6% no 2T2019 e -R$ 30,3 milhões, com margem negativa de -131%.

- Os custos/construção, excluindo depreciação e IFRS16, fecharam o trimestre em R$ 10,8 milhões, sendo R$3 milhões de custos de venda de novos, seminovos e sucata, R$5,1 milhões com mão de obra e R$1,8 milhão referente a material de consumo/manutenção e reparo. No 2T de 2019 foram R$ 10,4 milhões, e no 3T2018, R$ 18 milhões.

- E as despesas, também excluindo depreciação e IFRS16, fecharam em R$13,7 milhões.

Provisões

A empresa não possui ativos contingentes contabilizados, existem ações tributárias cível e trabalhista, classificadas como risco de perda possível, sem provisão constituída, no valor de R$ 96,3 milhões, sendo R$ 72 milhões tributárias.

Concluindo

Agora que você conhece os principais números do negócio, qual o segmento que mais rentabiliza, as estratégias que ela está adotando.

Fica mais simples de compreender o motivo pelo qual o mercado voltou a olhar pra eles nos últimos meses.

Então: a empresa continua reportando prejuízos, mas está focando no negócio que mais gera valor (locações industriais/manutenção).

Está reduzindo patrimônio no segmento que não tem tanta representatividade (construção) e a dívida está reduzindo.

Porém é preciso compreender que empresas assim vêm acompanhadas de um risco de execução do planejado.

Muitos investidores não investem em empresas com prejuízo, outros enxergam a possibilidade de retomada daquele negócio e veem gatilhos no ativo.

O fato é que ela pode, com maior demanda, aumentar a receita sem grande necessidade de capex imediato, pois a taxa de utilização é baixa, o que iria gerar um ebitda maior para o Rental e positivar o de construção.

Mas assim como em qualquer negócio, ela depende do aquecimento da indústria e do setor de infraestrutura (grandes obras) para melhorar os números e começar a gerar lucro.

Informação é dinheiro e com ela enxergamos melhor os cenários e as possibilidades dos investimentos.

Patrícia Rossari

Especialista em Gestão de Negócios – Estratégia Logística

Oi pessoal, agora é o Daniel Nigri falando,

Esta foi a última de 6 empresas que tiveram alguma forma de reestruturação nos últimos anos, sejam elas operacionais ou financeiras.

As outras que analisamos foram Unicasa, Taurus Armas, Natura, Minerva Foods, Restoque (LLIS3).

Todas elas com a minha análise ao final e com o cálculo do preço justo. Tudo isso na nossa Área de Membros Dica de Hoje e no plano mais acessível do mercado. Apenas R$ 99,70 por ano.

Por isso chamamos esta área de Dica Beginner, porque o investidor iniciante não dispõe de tantos recursos para investir e por isso ele não pode gastar tanto com informação e principalmente NÃO PODE GASTAR ERRANDO!

Incluímos como cortesia nesta Área Dica Beginner as carteiras calculadas que inclui 8 Carteiras dentre elas a Carteira de Graham que bateu 400% de alta entre Julho de 2017 e 2019.

Obs: Elas foram recalculadas neste final de semana. Então adquirindo hoje você garante os ativos no melhor ponto.

E ainda tem os podcasts e a nossa carteira Dica Beginner, ideal para quem começar em empresas sólidas e consolidadas. As High Quality, que é como eu recomendo.

Aproveite, enquanto ainda estamos com o preço promocional, clique aqui

Abraços e Bons investimentos

Daniel Nigri