Vale a pena aportar em quedas nos Fundos de Ações? Estratégia CARTEIRA Z

Introdução:

A estratégia de aporte em fundos de investimento quando de quedas expressivas no valor das cotas tem atraído alguma atenção nos fóruns especializados e nas redes sociais, com os investidores perguntando-se se ela traria melhores resultados do que a estratégia alternativa de aportes regulares em algum fundo selecionado. Recentemente, em 9/Jan/2020, Henrique Bredda, gestor dos fundos Alaska, publicou no twitter (https://twitter.com/hbredda/status/1215291914595000320) uma thread com o título “Aportes constantes ou aportes na queda?”. No estudo, Bredda analisou somente aportes no fundo Alaska Black FIC FIA BDR Nível I num horizonte de oito anos, de 2012 a 2019. Com base nos resultados obtidos, um prêmio máximo de 6% da estratégia de aportes nas quedas sobre a estratégia de aportes regulares, Bredda conclui que compras após quedas tendem a gerar um valor adicional, mas afirma preferir as compras regulares por serem de fácil execução. Em outro estudo recente semelhante, os autores usaram dados simulados para um período de 20 anos para concluir que “não há nenhuma diferença relevante entre as estratégias de aportes nas quedas e aportes constantes”. Assim, motivados por essa aparente contradição entre as conclusões dos estudos, nós da Carteira Z decidimos estudar e propor uma estratégia alternativa para os aportes nas quedas e testar a efetividade desta estratégia frente à estratégia de aportes constantes.

Se você ainda não é assinante da Carteira Z, clique aqui e confira os planos.

A Estratégia:

Na estratégia proposta o investidor aporta a quantia fixa de R$ 1.000,00 (a quantia mínima para aporte em um grande número de fundos de investimento) em qualquer fundo de uma lista pré-selecionada[1], sempre que um destes fundos cair em um mês[2] mais do que um valor de disparo a. Em nossas simulações testamos situações de disparo correlacionadas ou não ao índice Bovespa. Essa estratégia geraria ao longo do período de estudo (cinco anos) n oportunidades de aporte na carteira de fundos, resultando em um montante de n*1000 reais investidos no período. Não levamos em conta no estudo correções inflacionárias ou impostos. Na discussão a seguir, chamaremos essa estratégia de aportes nas quedas.

Como estratégia alternativa, o investidor divide o valor investido na estratégia anterior, n*1000 reais, pelo número de meses de duração da estratégia, 60 meses, e aporta mensalmente n*1000/60 reais em um e somente um fundo escolhido. É claro que, na prática, o investidor não teria como saber a priori o número n de oportunidades de aportes, mas isso não invalida as conclusões de nossas simulações, estivesse esse número disponível. Na discussão a seguir, chamaremos essa estratégia de aportes constantes.

Para o estudo foram selecionados um total de 33 FIAs e FIMs de alta volatilidade e usados os dados de cinco anos de observações, de 2015 a 2019.

Resultados:

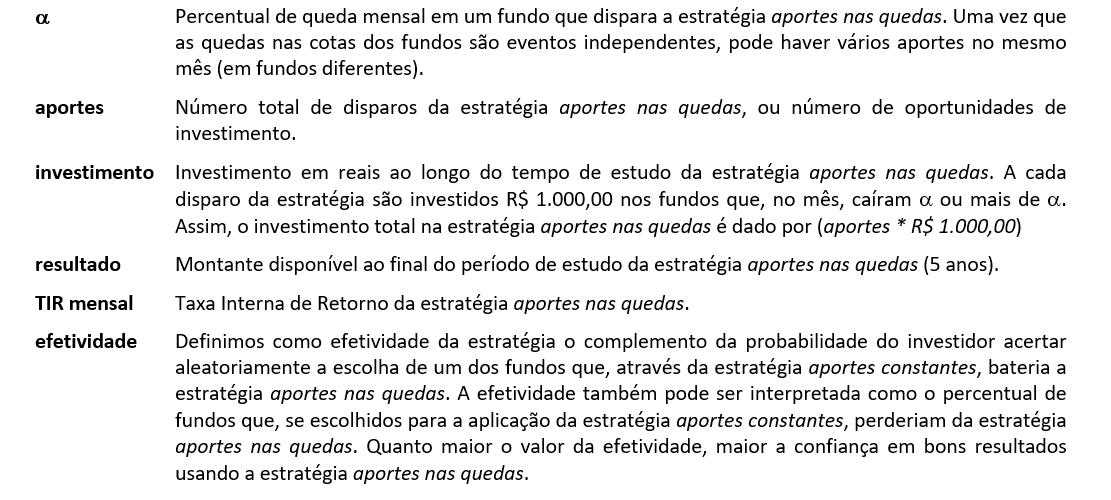

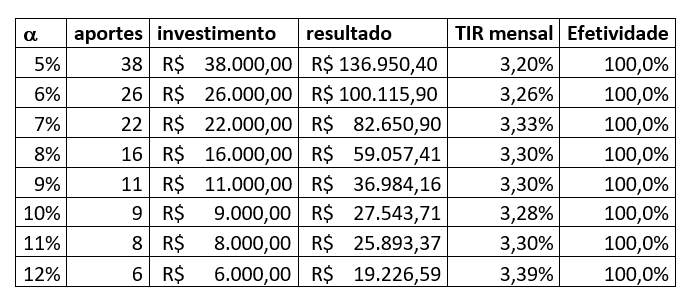

Nas tabelas a seguir, o conteúdo das colunas é dado por:

Foram testadas duas estratégias de disparo, a saber:

- Quedas independentes do índice

Nestes testes a estratégia aportes nas quedas é disparada sempre que um fundo cai em um mês a ou mais de a, em um movimento independente do índice. Em outras palavras, sempre que um fundo cai em um mês a ou mais de a, a compra é disparada quer o índice tenha subido, descido ou permanecido estável no mês em referência. Os resultados obtidos são vistos na tabela a seguir:

Percebe-se nesse caso uma grande efetividade da estratégia aportes nas quedas. Para fins de comparação, o menor valor de TIR obtido (2,67%) foi superado pela Taxa Mensal de Crescimento Composta (CMGR) de somente quatro dos fundos estudados.

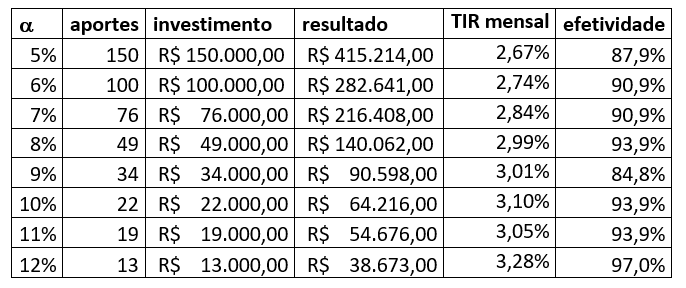

- Quedas descorrelacionadas às quedas do índice

Nestes testes a estratégia é disparada sempre que um fundo caia em um mês a ou mais de a e a bolsa tenha tido no mês um resultado positivo. O objetivo aqui é capturar somente as quedas não correlacionadas a quedas estruturais ou que afetem o mercado como um todo. Obviamente haverá neste caso menos disparos e oportunidades de aportes do que no cenário de testes anterior.

Não parece haver ganhos em condicionar a aplicação da estratégia aportes nas quedas a quedas descorrelacionadas ao índice. Esta estratégia de disparos foi então desconsiderada na discussão a seguir.

A estratégia aportes nas quedas é de fácil aplicação e livra o investidor da difícil tarefa de acertar na escolha dos fundos para a aplicação dos aportes constantes – pouquíssimos fundos foram capazes de bater a estratégia proposta e, quando o fizeram, isso se deu por pequena margem.

Os resultados obtidos indicam então que eu deveria confiar cegamente na estratégia aportes nas quedas? Bem, provavelmente não. Os testes são baseados nas séries temporais dos retornos mensais de cada um dos 33 fundos, e confiar que a estratégia manterá a efetividade no futuro implica em confiar que os comportamentos observados no passado se repetirão no futuro. Existe uma série de problemas em se usar séries temporais – o passado – para prever o futuro. Séries temporais podem esconder riscos e podem esconder aleatoriedades, isto é, movimentos para cima e para baixo nas cotas dos fundos devidos unicamente à sorte, ou falta dela, nas estratégias dos gestores. Além disso, o passado observado pode não conter os chamados efeitos de cauda ou “cisnes negros”, isto é, eventos catastróficos, com o potencial de derrubar o mercado por muito tempo (por exemplo, o coronavírus), não observados no passado, mas que podem perfeitamente ocorrer no futuro. Afirmações como “o mercado nunca caiu mais do que 20% em um período de três meses” não oferecem nenhuma garantia de que isso não virá a ocorrer no futuro. Em uma divertida passagem do livro “Iludidos pelo Acaso” de Nassim Nicholas Taleb, o autor afirma:

A seguinte declaração indutiva ilustra o problema de interpretar dados passados literalmente, sem metodologia ou lógica:

Acabei de concluir um exame estatístico completo da vida do presidente Bush. Durante cinquenta e oito anos, quase 21.000 observações, ele não morreu uma única vez. Eu posso, portanto, pronunciá-lo como imortal, com um alto grau de significância estatística.

Por outro lado, o fato de a estratégia aportes nas quedas ser aplicada a uma cesta de fundos, e não a um único fundo em particular, minimiza o efeito da aleatoriedade, ou sorte, no desempenho dos fundos. Existe uma probabilidade maior de que você seja “iludido pelo acaso” ao escolher seus fundos para os aportes constantes do que ao investir usando a estratégia aportes nas quedas.

Ainda pelo fato do passado não ser usualmente um bom estimador do futuro, o estudo acima não objetiva apontar um valor ótimo de a. a caracteriza simplesmente uma queda expressiva no valor das cotas, sabendo-se que, quanto maior o valor de a, menos frequentes serão as oportunidades de aportes.

Provavelmente a estratégia ideal seria um mix das duas estratégias. Ter sempre dinheiro em caixa para o aporte em grandes quedas em fundos selecionados e, ao mesmo tempo, manter os aportes regulares nos seus fundos favoritos, fundos estes com cujas estratégias de investimento e/ou gestores você se identifica.

Mas qual é o racional em se esperar um desempenho diferenciado dos fundos a partir de grandes quedas? Além de tentar capturar o movimento cíclico das cotações, o pêndulo viajando de um lado ao outro do espectro de preços, procure conhecer o que aconteceu, por exemplo, ao fundo Exploritas Alpha América Latina após as eleições primárias na Argentina em Ago/2019. Este evento levou a uma queda de 16,95% no valor da cota do fundo naquele mês. Boas gestoras contam com comitês de investimento compostos por profissionais com sólida experiência em gestão de investimentos. Nos momentos seguintes a grandes quedas, esses comitês reúnem-se em brainstorms analisando as alternativas de ações, tais como, aumentar posições aproveitando-se das quedas de preços, estopá-las (vendas assumindo os prejuízos) ou trocá-las por outros ativos. Estas intervenções visam estancar prejuízos e colocar rapidamente o fundo novamente em trajetória ascendente. No caso do Exploritas a decisão do comitê foi no sentido de reduzir as posições em ações argentinas e aumentar as posições em bonds (títulos do governo). Estas decisões levaram o fundo a recuperar, ainda em 2019, metade da perda em Argentina. Um investidor que tivesse aportado recursos no final de Ago/2019, auge da crise, teria obtido em um período de quatro meses, ao final de Dez/2019, um ganho de 18%, extraordinário em tempos de juros baixos.

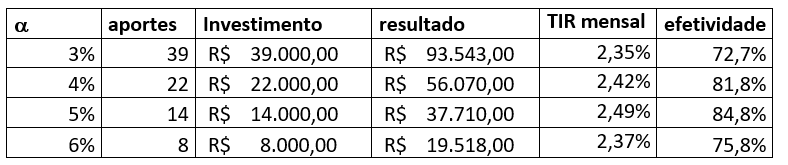

Neste ponto o investidor deve estar se perguntando, “é preciso então conhecer e gerenciar uma carteira de dezenas de fundos para que a estratégia seja efetiva? Ou será que ela seria ainda efetiva para um número menor de fundos?”. Para responder a essa pergunta a Carteira Z selecionou seis fundos, dentre os fundos de alta volatilidade (FIAs ou FIMs) integrantes das carteiras recomendadas pela casa, e a estratégia aportes nas quedas foi a eles aplicada. Os resultados são mostrados na tabela a seguir:

Perceba a enorme efetividade da estratégia aportes nas quedas. Nenhum dos fundos selecionados bateu, através de aportes constantes, a estratégia aportes nas quedas.

Conclusões:

Apresentamos nesse estudo uma estratégia alternativa para o aporte em quedas nas cotas de fundos de investimento. A estratégia consiste em aportar em qualquer fundo de uma cesta de fundos selecionados, sempre que a rentabilidade mensal deste fundo for negativa e menor do que um valor de disparo a. A estratégia é de fácil aplicação e os testes de validação, apesar de baseados nas séries históricas de retornos dos fundos, mostraram resultados animadores, batendo na grande maioria das vezes a estratégia de aportes constantes.

Baseada nesta estratégia, a Carteira Z lançará em breve o produto Carteira Aportes nas Quedas consistindo da seleção dos fundos participantes, alertas de disparo da estratégia e acompanhamento da rentabilidade da carteira.

Se você ainda não é assinante, clique aqui e conheça os planos disponíveis.

Rafael Zattar

Especialista em Fundos de Investimentos, Fundador da Carteira Z/Dica de Hoje

Jonas Knopman

D.Sc. Engenharia de Sistemas e Computação, NCE/UFRJ

[epico_capture_sc id=”2764″]